Par Jan Nieuwenhuijs de GainesvilleCoins.com

Il existe de nouvelles preuves de la façon dont les banques centrales européennes établissent leurs réserves monétaires d'or proportionnellement au produit intérieur brut (PIB). Des accords secrets obligent les pays à vendre ou à acheter de l'or pour équilibrer les réserves d'or en Europe et par rapport aux grandes économies étrangères. Des réserves d’or uniformément réparties est une condition préalable à une transition stable vers un étalon-or, qui permettra simultanément d'éliminer le surendettement. L'Europe s'est préparée à cette réinitialisation.

Si vous n'avez pas lu la 1ère partie, veuillez consulter le résumé ci-dessous.

Résumé de la 1ère partie

Après que Nixon ait suspendu, de manière unilatérale, le dernier vestige de l'étalon-or en 1971, l'Europe n'était pas des plus ravie. Emmenés par la France, qui souhaitait revenir à un étalon-or, les Européens ont commencé à contrer la domination du dollar et à préparer lentement un nouvel arrangement. En 1973, la Communauté économique européenne (CEC) a déclaré publiquement dans le New York Times : "[L'Europe] encouragera un accord sur la réforme monétaire internationale afin de parvenir à un système équitable et durable tenant compte des intérêts des pays en développement." Il est clair que l'Europe n'envisageait pas un étalon dollar sur le long terme, car ce n'est ni équitable ni durable.

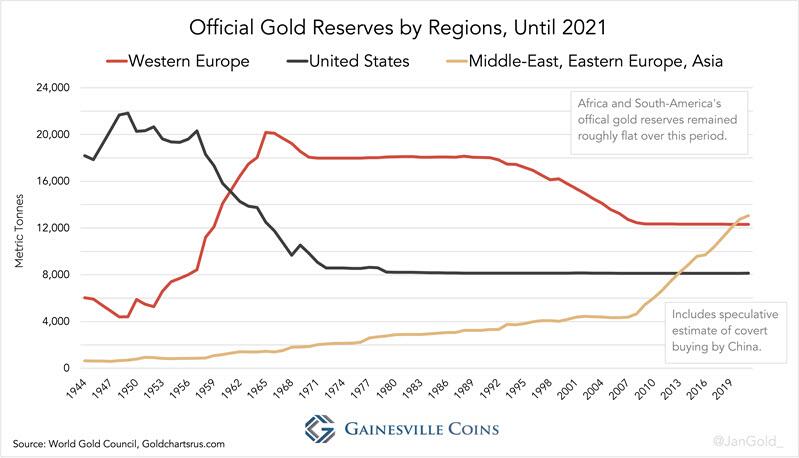

Depuis les années 1960, l'Europe détenait la majeure partie de l'or monétaire mondial. Dans les années 1990, plusieurs banques centrales d'Europe occidentale ont commencé à vendre de l'or pour équilibrer leurs réserves d'or entre elles et avec les grandes économies hors d'Europe. De 1999 à 2008, elles l'ont fait officiellement par le biais d'un "programme concerté de ventes" appelé "Central Bank Gold Agreements" (CBGA).

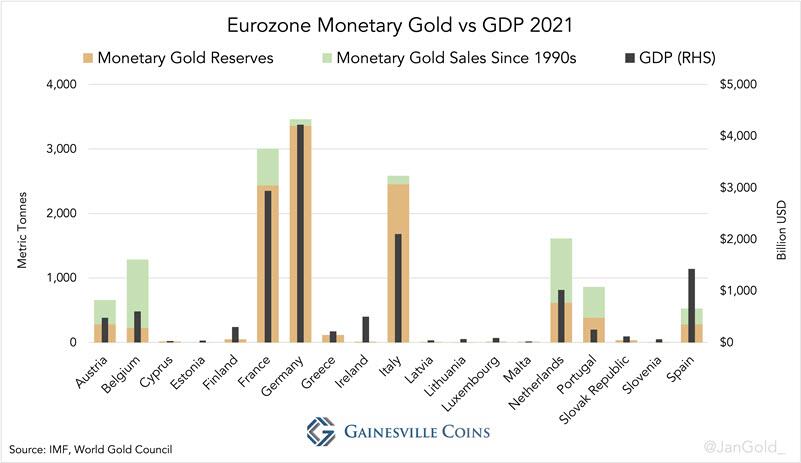

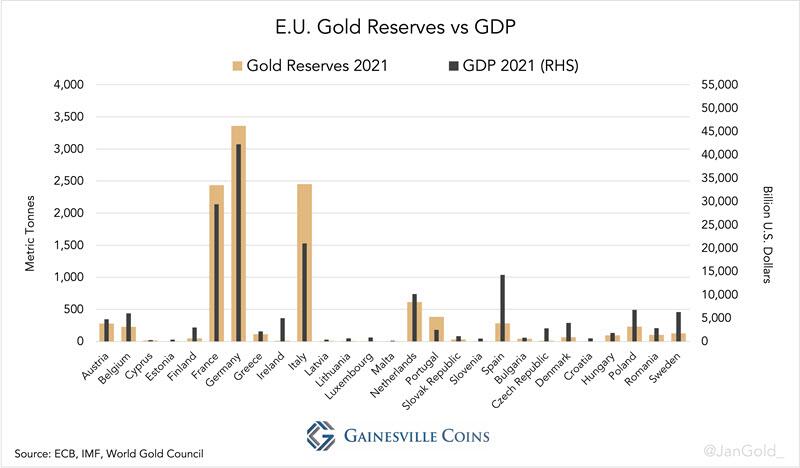

Graphique 1 : L'Irlande, qui a manifestement trop peu d'or, a acheté plusieurs tonnes d'or en 2021. L'Espagne en a également trop peu, mais nous y reviendrons plus loin.

En 2011, le ministre des Finances des Pays-Bas a été interrogé au parlement, où il devait dire la vérité sur la raison principale pour laquelle la banque centrale néerlandaise (DNB) a vendu 1 100 tonnes d'or depuis 1993. Sa réponse :

"Grâce aux ventes d'or réalisées dans le passé, la DNB a pu aligner ses avoirs en or relatifs sur ceux d'autres pays détenteurs de quantités importantes d'or. ... À l'époque, il avait été établi que la DNB détenait une quantité relativement importante d'or au niveau international."

Une autre question adressée à M. de Jager était de savoir s'il pouvait confirmer si d'autres nations avaient augmenté leurs réserves d'or officielles au cours des dernières années. Sa réponse :

"Les acheteurs sont des pays en développement dont les réserves internationales augmentent, ou qui disposent historiquement d'un petit stock d'or."

Graphique 2 : Réserves officielles d'or par région, jusqu'en 2021

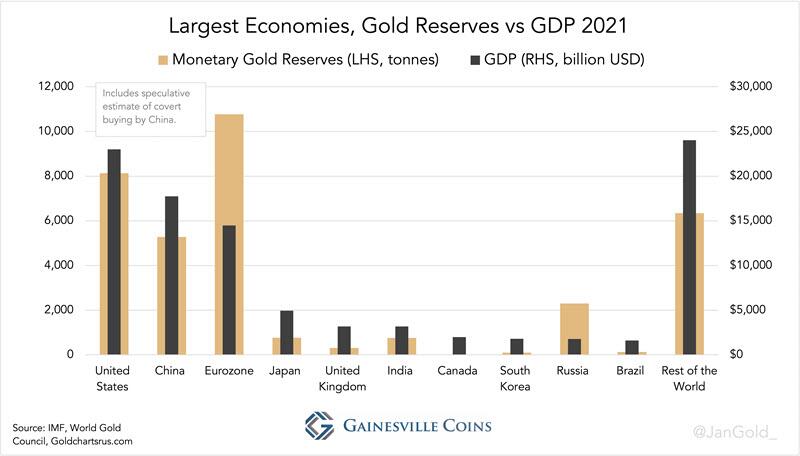

Graphique 3 : Depuis la grande crise financière, la Chine, le Japon, l'Inde, la Corée du Sud, la Russie, le Brésil et le "reste du monde" ont acheté de l'or.

Après 2008, les banques centrales européennes ont commencé à modifier radicalement leur communication au sujet de l'or. La Banque d'Italie déclare sur son site Internet que "l'or est une excellente couverture contre l'adversité" et que "contrairement aux devises étrangères, l'or ne peut pas se déprécier ou être dévalué." La banque centrale néerlandaise a déclaré que "l'or constitue la tirelire parfaite" et que "si le système s'effondre, le stock d'or peut servir de base pour le reconstruire."

Le fait que plusieurs banques centrales européennes (Pays-Bas, Autriche, France, Allemagne, Hongrie, Pologne) aient rapatrié de l'or ces dernières années montre qu'elles évaluent attentivement la rentabilité, la sécurité et la liquidité de ce métal précieux.

La mise à niveau de toutes les réserves d'or aux normes actuelles du secteur de la vente en gros - comme l'ont fait la France, la Suède et l'Allemagne après 2008 - est un autre indicateur de la préparation des banques centrales européennes à un étalon-or. Les lingots qui ne sont pas conformes à la norme de bonne livraison de la LBMA ne sont pas liquides sur les marchés internationaux.

Les commentaires d'ex-hauts fonctionnaires pourraient être liés à une refonte du système monétaire international basée sur l'or. Jean-Claude Trichet, ancien président de la Banque centrale européenne, a déclaré en 2014 : "L'économie et la finance mondiales sont à un tournant, [...] de nouvelles règles ont été discutées non seulement au sein des économies avancées, mais avec toutes les économies émergentes, y compris les plus importantes d'entre elles, à savoir la Chine."

Pourquoi égaliser les réserves d'or ?

Des réserves d'or réparties uniformément entre les nations, proportionnellement à leur PIB, permettent une transition en douceur vers un étalon-or mondial. En 1971, l'Europe détenait la plus grande part des réserves d'or mondiales. Ce qui est aujourd'hui la zone euro détenait alors 45% de tout l'or monétaire, tout en contribuant à hauteur de 24% au PIB mondial. Passer à un étalon-or mondial avec de tels déséquilibres aurait plongé le monde dans une forte déflation. Par exemple, les pays qui ne possédaient pas ou trop peu d'or par rapport à leur PIB, comme c'était le cas de nombreux pays en développement à l'époque, auraient dû acheter de l'or pour participer au système. Il en aurait résulté une pression à la hausse sur l'or, ce qui est déflationniste lorsque l'or est l'unité de compte.

L'Europe avait également d'autres raisons de ne pas passer à l'étalon-or à l'époque. Les États-Unis s'opposaient au retour à l'or et défendaient l'Europe contre les Soviétiques. L'Allemagne était menacée d'être livrée à elle-même si elle ne jouait pas le jeu de l'étalon dollar. L'Europe a décidé de s'unir davantage, de créer une alternative au dollar (l'euro) et de faciliter une distribution plus uniforme de l'or monétaire dans le monde.

Les banquiers centraux européens ont dû réaliser l'inévitabilité d'une spirale de la dette lorsque le monde est passé de l'étalon or à l'étalon papier en 1971. La réinitialisation monétaire "équitable et durable" privilégiée serait internationale, privant les États-Unis de leur privilège exorbitant et résorbant le surendettement créé au fil du temps. Une façon d'annuler la dette tout en se conformant aux règles de la rareté économique consiste, pour les banques centrales, à racheter toutes les dettes excessives de l'économie, puis à réévaluer l'or. Les gains non réalisés au passif des bilans des banques centrales, résultat de la réévaluation de leur or, peuvent alors être utilisés pour annuler les actifs (obligations) à l'actif du bilan. Ces gains non réalisés sont enregistrés dans un compte de réévaluation, qui peut être considéré comme du capital. Lisez cet article pour une description plus détaillée de la réévaluation de l'or pour annuler la dette.

Il convient de noter que les banques centrales européennes ont été les premières à valoriser l'or figurant dans leurs bilans "à la valeur de marché" à partir de la fin des années 1970. Les États-Unis ont fait pression pour que l'or monétaire continue d'être valorisé à son prix statutaire fixé à Bretton Woods, essayant ainsi de démonétiser l'or pour protéger l'hégémonie du dollar. Jusqu'à ce jour, les États-Unis comptabilisent leurs réserves d'or au prix statutaire de 42,22 dollars par once troy.

Lorsque j'ai demandé à la banque centrale allemande en 2021 si elle envisageait de réévaluer l'or pour annuler la dette, elle a répondu : "nous préférons ne pas spéculer sur d'éventuelles décisions... qui pourraient être prises ou non à l'avenir." Donc, au lieu de ne pas répondre ou de dire simplement non, ils ont indiqué qu'ils n'excluaient pas cette possibilité.

Il va sans dire que si l'or est réparti uniformément au niveau international, tous les pays bénéficient au même degré de la réévaluation. Il s'agit essentiellement de la "réforme monétaire internationale pour parvenir à un système équitable et durable tenant compte des intérêts des pays en développement."

De nouvelles preuves du projet d'équilibrage de l'or de la zone euro

Le site Internet de la banque centrale autrichienne (OeNB) contient une déclaration importante concernant son objectif de détenir des réserves d'or égales, en pourcentage du PIB égal, à celui de ses pairs. Extrait tiré de l'OeNB :

"En termes de réserves d'or globales de l'Eurosystème, les avoirs en or actuels de l'OeNB correspondent à peu près à la part de l'OeNB dans le capital de la BCE."

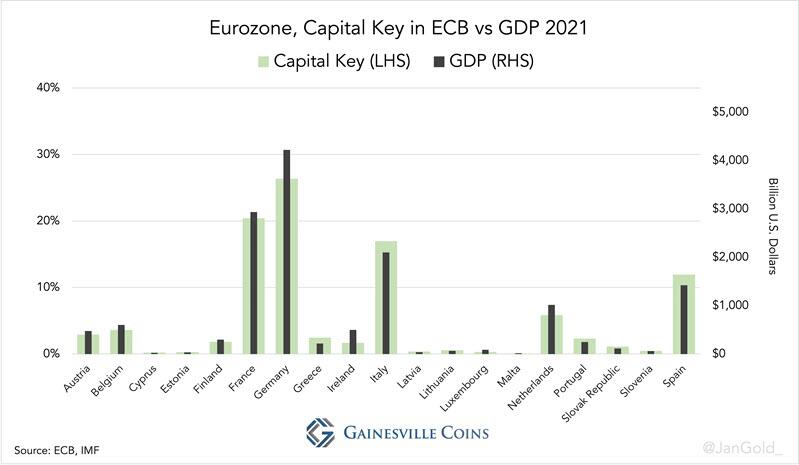

L'Eurosystème se compose de la banque centrale européenne (BCE) et de toutes les banques centrales nationales (BCN) de la zone euro. Les BCN détiennent une part de la BCE en fonction de leur "clé de répartition du capital", qui est calculée à partir du PIB et de la population d'un pays. La clé de répartition des BCN correspond au PIB, car la croissance démographique influe sur la croissance économique.

Graphique 4 : Zone euro, clé de répartition du capital de la BCE par rapport au PIB de 2021

L'OeNB ajoute :

"... le volume d'or détenu par l'OeNB est jugé convenable par rapport à la taille de la totalité de ses avoirs de réserve et de l'économie autrichienne [PIB]."

Étant donné que, de nos jours, les BCN de la zone euro achètent ou vendent rarement de l'or, l'affirmation ci-dessus implique que, pendant la période de vente précédant 2008, les pays de la zone euro ont cherché à égaliser les ratios or/PIB. Il n'y a pas lieu de se demander si c'est un fait ou de la pure fiction. Une fois que cela a été fait, la politique monétaire et politique est destinée à produire les mêmes niveaux de croissance dans toute la zone euro, en maintenant les ratios or/PIB à un niveau équivalent.

Une déclaration de la banque centrale française, qui n’est pas aussi explicite, mérite cependant d'être mentionnée :

"La Banque de France détient 2 436 tonnes d’or dans la Souterraine qui est située à 27 m sous terre. Cet or constitue les réserves de la France. La valeur de cet or est un peu supérieure à 100 milliards d’euros, ce qui représente environ 5% du PIB et de la dette de la France."

Le ratio or/PIB moyen (pondéré par le PIB) de la zone euro est de 4%. La France se situe dans la même fourchette.

Il semble qu'il existe des directives dans la zone euro pour que les BCN détiennent une quantité appropriée d'or par rapport au PIB, mais aussi par rapport au total des réserves internationales, selon l'OeNB. Les réserves internationales totales comprennent l'or, les devises étrangères et les DTS. La citation de l'OeNB concernant l'or et les réserves totales peut être reliée avec cet article d'archive sur la Belgique :

"La Belgique a annoncé une autre vente de 203 tonnes d'or le 27 mars 1996, déclarant que la vente avait réduit la part de l'or dans les réserves totales à un niveau qui aiderait la Banque nationale de Belgique [BNB] dans le cadre du processus d'unification européenne et qui correspondait à la proportion d'or dans les réserves totales des États membres de l'Union européenne."

Il semble exister des règles, adoptées avant le lancement de l'euro en 1999, concernant l'harmonisation des ratios or/réserves totales. Lorsque j'ai demandé à la banque centrale de Belgique (BNB) si elle pouvait confirmer qu'elle vendait de l'or en raison d'une exigence pour être acceptée dans la zone euro, elle a répondu :

"Les ventes en question ont eu lieu dans le cadre d'une répartition plus équilibrée des réserves de la BNB en vue de son intégration dans le Système européen de banques centrales (SEBC), bien qu'elles ne résultent pas d'une obligation légale."

J'ai ensuite demandé quel type d'accord existait entre les banques centrales européennes, s'il ne s'agissait pas d'une obligation légale. La BNB a répondu (les caractères gras et le lien ont été ajoutés) :

"Les aspects de la gestion des réserves internationales qui n'ont pas été communiqués par la BNB par le biais de son (ses) rapport(s) annuel(s) et/ou de ses communiqués de presse constituent des informations confidentielles qui ne doivent pas être divulguées en raison du secret professionnel prévu à l'article 35 du statut de la BNB, rédigé le 22 février 1998."

Malheureusement, c'est un secret. Dans le même ordre d'idées : lorsque j'écrivais la première partie de cette article, j'ai demandé à un ancien banquier central européen s'il était au courant d'une politique d'équilibrage de l'or pendant son mandat dans les années 1990. "Oui", m'a-t-il répondu, "mais je ne peux pas en parler ; cela fait partie de mon devoir de confidentialité". Si l'on en sait si peu sur le projet d'équilibrage en l'Europe, c'est parce que les banquiers centraux ne sont pas autorisés à en parler ouvertement. L'OeNB brise doucement le silence.

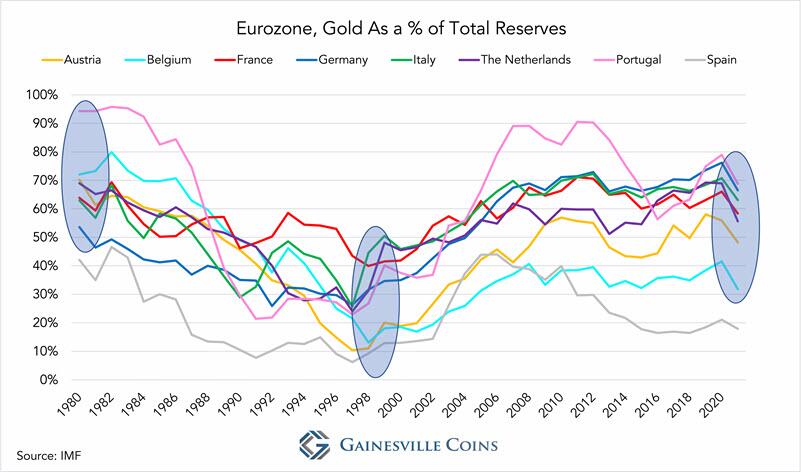

En l'absence de transparence juridique, tournons-nous vers les données. Le graphique ci-dessous montre la part de l'or dans les réserves totales des moyens et grands pays de la zone euro, de 1980 à 2021.

Graphique 5 : Zone euro, or en pourcentage des réserves totales

À l'exception de l'Espagne, le ratio or/réserves totales de toutes les moyennes et grandes économies était supérieur à 50% en 1980, inférieur à 50% en 1999 et il se situe actuellement autour de 50%. Considérons maintenant que la France, l'Allemagne et l'Italie n'ont pratiquement pas vendu d'or au cours de cette période (graphique 1). L'Autriche, la Belgique, les Pays-Bas et le Portugal, en revanche, ont vendu la majeure partie de leur or alors que leurs ratios sont restés proches de ceux de leurs grands homologues. Il existe certainement une politique de coordination des réserves internationales à l'échelle de la zone euro pour parvenir à ce résultat.

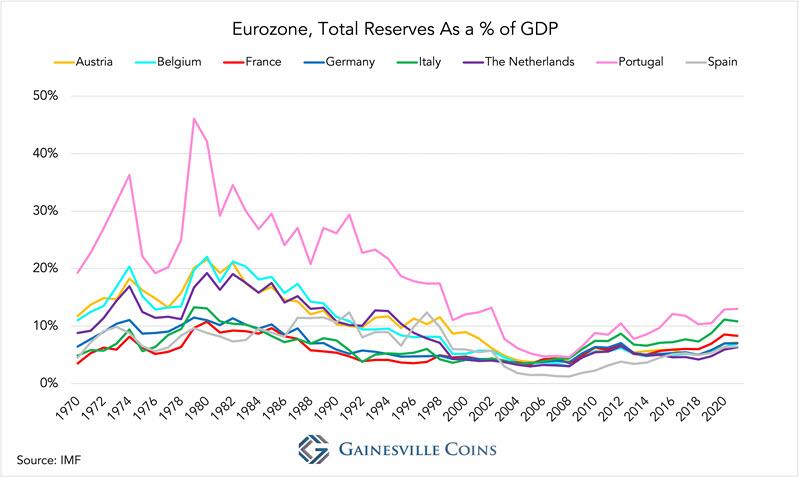

L'analyse des chiffres m'a conduit à penser que si les ratios or/PIB et or/réserves totales sont harmonisés, les ratios réserves totales/PIB devaient aussi l'être. Les données confirment mon hypothèse : l'harmonisation des ratios réserves totales/PIB dans l'ensemble de la zone euro est indiscutable.

Graphique 6 : Zone euro, réserves totales en pourcentage du PIB

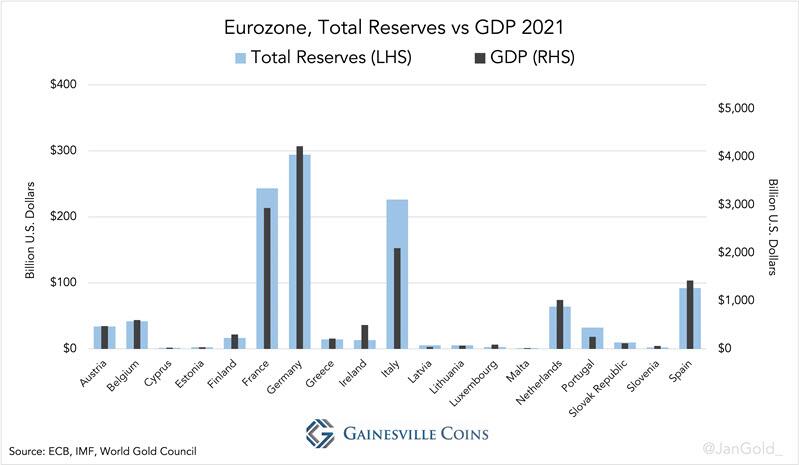

Graphique 7 : Non seulement les moyennes et grandes économies, mais toutes les économies de la zone euro ont des ratios réserves totales/PIB approximativement égaux. Le ratio réserves totales/PIB de l'Espagne est également convenable.

En tant qu'analyste spécialiste de l'or, je ne prétendrai pas connaître toutes les motivations qui sous-tendent les efforts de la zone euro pour harmoniser les réserves internationales. Ce que je sais, c'est que des mesures sont en place pour égaliser, de manière exacte, tous les ratios or/PIB au sein de la zone euro à la minute précédant la réévaluation de l'or et la réinitialisation du système monétaire.

Il est impossible pour les BCN d'égaliser précisément leurs ratios or/PIB chaque année. Certaines années, le pays A connaîtra une croissance plus rapide que B, ce qui obligera A à acheter de l'or ou B à en vendre. Étant donné que l'or est un actif politiquement sensible, les banques centrales européennes évitent d'ajuster périodiquement leurs réserves de métal. Il est plus facile de s'assurer que les moyennes et grandes économies sont à peu près à égalité en termes de ratios or/PIB, puis d'égaliser périodiquement les ratios réserves totales/PIB de toutes les BCN afin de pouvoir ajuster les déséquilibres en or si nécessaire.

Certaines petites économies ont beaucoup trop peu d'or. Ce n'est pas un problème, car ces petits déséquilibres peuvent être ajustés en quelques secondes. Par exemple, le Portugal vend quelques tonnes à Malte (or contre dollars), la France à l'Estonie, l'Italie à l'Espagne, etc. Pour pouvoir ajuster précisément les réserves d'or, il faut que toutes les banques centrales disposent de réserves internationales suffisantes par rapport au PIB, ce qui est le cas.

Après avoir rassemblé tous les éléments, je pense que la stratégie de la zone euro concernant l'or est la suivante :

- Pour que la zone euro possède une quantité adéquate d'or monétaire par rapport aux économies hors d'Europe sur la base du PIB.

- Avoir à peu près les mêmes ratios or/PIB dans les moyennes et grandes économies de la zone euro. Cet objectif sert également le premier objectif.

- Avoir des ratios réserves totales/PIB proportionnels dans tous les pays de la zone euro afin de pouvoir ajuster les ratios or/PIB avant de réévaluer l'or.

- Avoir des ratios or/réserves totales approximativement égaux dans les moyennes et grandes économies de la zone euro. Cet objectif est atteint en ajustant les réserves de change et sert les trois objectifs précédents.

- Se tenir prêt pour une réinitialisation monétaire.

Qu'en est-il du reste de l'Union européenne ?

L'objectif de l'Union européenne est qu'à terme, tous les États membres adoptent l'euro, à l'exception du Danemark qui dispose d'une clause d'exemption. Vous trouverez ci-dessous un aperçu de tous les pays de l'Union européenne et de ceux qui font actuellement partie de la zone euro. Dans la liste, les pays de la zone euro sont en bleu, et les "pays hors zone euro" en rouge.

Outre l'Eurosystème, il existe un réseau regroupant la BCE et toutes les BCN de l'Union européenne. Ce réseau est appelé le Système européen de banques centrales (SEBC).

Si des pays comme la Belgique ont dû ajuster la composition de leurs réserves avant d'être intégrés à l'Eurosystème en 1999, les pays hors zone euro doivent faire de même en ce moment même. Pour vérifier si cela est vrai, examinons un graphique des réserves d'or de l'Union européenne (U.E.) par rapport au PIB.

Graphique 8 : Réserves d'or de l'UE par rapport au PIB.

Ce n'est pas une preuve irréfutable, mais ce n'est pas non plus une coïncidence, que la Hongrie ait acheté 91 tonnes d'or de 2018 à 2021 et qu'elle soit désormais au même niveau que les pays de la zone euro. La Pologne a acheté 99 tonnes en 2019 et a annoncé l'achat de 100 tonnes supplémentaires en 2022, ce qui la mettra au même niveau. La République tchèque a annoncé qu'elle achèterait 90 tonnes dans un avenir proche, ce qui sera un grand début pour l'amener à égalité. Ces banques centrales peuvent mentionner toutes sortes de raisons pour lesquelles elles achètent de l'or, l'une d'entre elles - égaliser les réserves - est dissimulée. En 2018, la banque centrale de Hongrie a révélé qu'elle avait acheté de l'or parce qu'"il peut jouer un rôle stabilisateur... en période de changements structurels dans le système financier international." On ne peut plus clair lorsqu'on replace ceci dans son contexte.

Pour des pays comme la Suède et le Danemark, il est plus délicat d'acheter de l'or, car ils font partie des plus anciennes économies avancées du monde.

Selon mon analyse, la stratégie de la zone euro et de l'Union européenne en matière d'or est la même. Il s'agit principalement pour les moyennes et grandes économies d'avoir des ratios or/PIB égaux, et pour toutes les économies d'avoir des réserves internationales égales par rapport au PIB. Pour les pays qui ne font pas partie de la zone euro, la première condition est presque remplie, examinons donc la seconde.

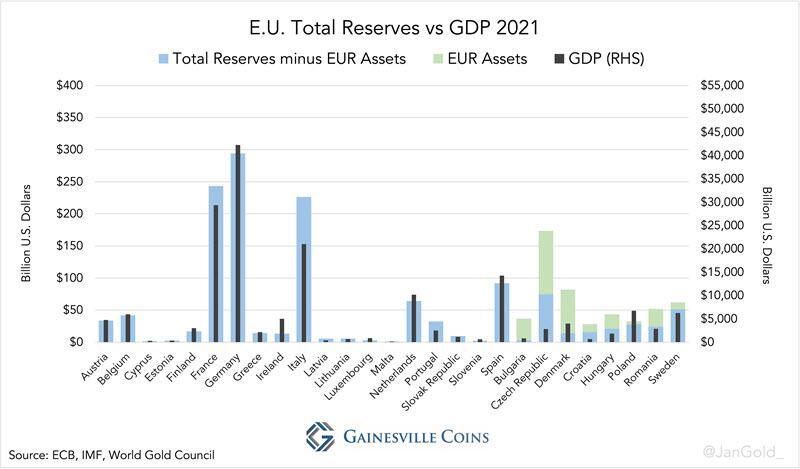

Dans le graphique ci-dessous, j'ai représenté les réserves totales en fonction du PIB pour tous les pays de l'Union européenne. Pour les pays n'appartenant pas à la zone euro, j'ai soustrait les actifs en euros de leurs réserves totales, car ils font actuellement partie de leurs réserves internationales, mais ce ne sera plus le cas lorsqu'ils adhéreront à l'euro.

Graphique 9 : Réserves totales de l'UE par rapport au PIB de 2021

Les ratios réserves totales/PIB des pays hors zone euro sont plus ou moins conformes à ceux des pays de la zone euro. La République tchèque a trop de réserves de change, mais celles-ci peuvent être vendues.

Sachant que la politique en matière d'or est protégée par des lois sur la confidentialité, j'ai décidé d'interroger plusieurs banques centrales de l'UE sur leur gestion des réserves internationales. Peut-être que l'une d'entre elles cracherait le morceau et révélerait quelque chose sur l'or. Ma question :

"Existe-t-il une obligation légale, ou un accord quelconque, pour les pays de l'Union européenne de détenir un certain montant de réserves internationales (or monétaire et devises) par rapport à la clé de répartition du capital d'un pays dans le Système européen de banques centrales, ou par rapport à son PIB ?"

Sans exception, les BCN qui ont répondu ont écrit qu'il n'y a pas d'accord du tout. Par exemple, la Roumanie :

"Monsieur,

En réponse à votre mail de relance du 14 septembre 2022, concernant l'existence d'obligations légales réglementant le montant des réserves internationales par rapport à la clé de répartition du capital d'un pays dans le Système européen de banques centrales, ou par rapport au PIB du pays, nous souhaitons confirmer que nous n'avons pas connaissance de telles obligations.

Cordialement,

Division de l'information et de la documentation publiques

Banque nationale de Roumanie"

Regardez à nouveau le graphique 9 pour voir le rapport entre les réserves totales de la Roumanie et son PIB, en comparaison avec le reste de l'UE. Les parallèles ne peuvent pas être une coïncidence.

Pour l'Allemagne, c'est la même chose :

"... le droit de l'Union n'impose pas aux BCN l'obligation de détenir certains montants de réserves internationales."

J'ai également cherché des indices dans le traité sur le fonctionnement de l'Union européenne et dans les statuts du Système européen de banques centrales et de la Banque centrale européenne. Il n'y a pas un mot sur l'harmonisation des réserves dans ces documents. Remarquable, compte tenu de toutes les corrélations manifestes.

Conclusion

Il semble que tous les pays de l'U.E. aient secrètement accepté la stratégie en matière d’or que j'ai décrite ci-dessus. Si mon analyse est correcte et que la tendance à l'égalisation des réserves se poursuit, nous pouvons nous attendre à ce que certains pays de l'UE achètent de l'or (comme la République tchèque), d'autres des devises (comme le Danemark) et d'autres encore vendent des devises (comme la Croatie). Les pays hors de l'UE continueront également à acheter de l'or pour se mettre à niveau. Sauf, bien sûr, les États-Unis.

La réinitialisation décrite ci-dessus se produira lorsque toutes les grandes économies seront en proie à une crise insurmontable. Réévaluer l'or pour annuler la dette publique n'est pas quelque chose qu'elles veulent faire plus souvent, il s'agit donc d'une fenêtre d'opportunité. Si un pays fait cavalier seul de manière prématurée, il peut gâcher l'opportunité d'une transition en douceur vers un étalon-or.

Je ne pense pas que les politiciens et les banquiers centraux européens des années 1970 avaient une stratégie à long terme pour l'or qui était gravée dans le marbre. Les choses ont évolué en cours de route. Les points de vue et les décisions étaient probablement façonnés par les banquiers centraux lors des réunions des clubs européens ou de la Banque des règlements internationaux. Certains pays en dehors de l'U.E. jouent une stratégie comparable en matière d'or. Pour la banque centrale suisse (BNS) :

"A la fin mars 2005, la BNS a terminé son programme de vente de 1300 tonnes d’or. Auparavant, la position relative de la Suisse en matière de détention d’or était extrême au sein des pays du G10."

L'Europe vise à égaliser les ratios or/PIB, et non les ratios or/base monétaire. Par conséquent, l'étalon-or qu'ils envisagent est plus susceptible d'être un système de ciblage du prix de l'or que l'étalon-or classique. Dans ce système, les gens peuvent échanger des billets de banque contre de l'or à un prix fixe auprès d'une banque (centrale) : la base monétaire est garantie par l'or. Avec un système de ciblage du prix de l'or, les gens peuvent échanger de l'or sur le marché libre à un prix stabilisé par la politique monétaire de la banque centrale.

L'or est uniformément réparti dans la zone euro, mais la dette à annuler ne l'est pas. Par exemple, l'Italie a un ratio dette publique/PIB de 150%, alors qu'il est de 70% en Allemagne. La troisième partie de cette série portera sur le partage des risques : quelles sont les options permettant de transférer la dette de l'Italie vers d'autres pays, afin d'utiliser au mieux les comptes de réévaluation de toutes les BCN.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.