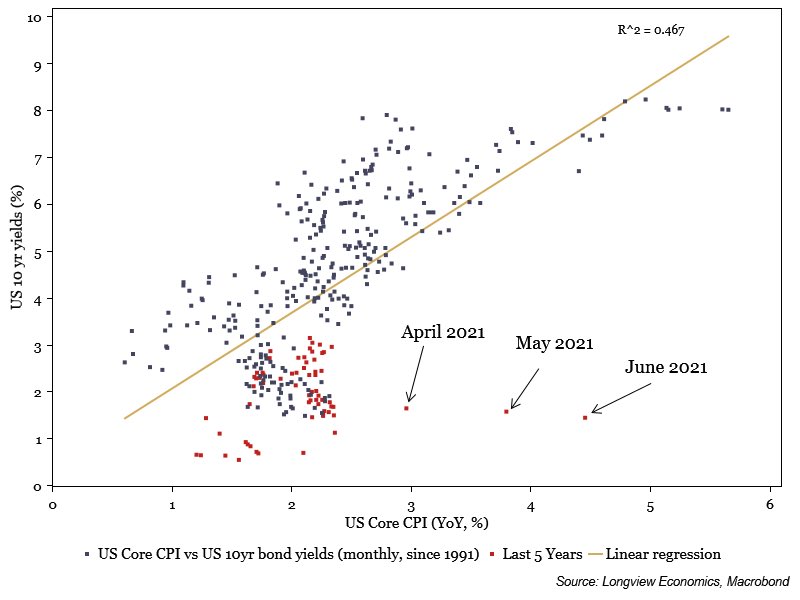

Les taux américains sont trop bas par rapport au niveau de l’inflation mesurée dans le pays. C’est vrai depuis le début du contrôle des taux par la Fed, mais le phénomène s’est encore accéléré au cours des derniers mois : le graphique qui mesure la variation entre le taux d’inflation et les taux à 10 ans est globalement linéaire, sauf à quelques exceptions près. L’écart observé aujourd’hui est tout à fait historique :

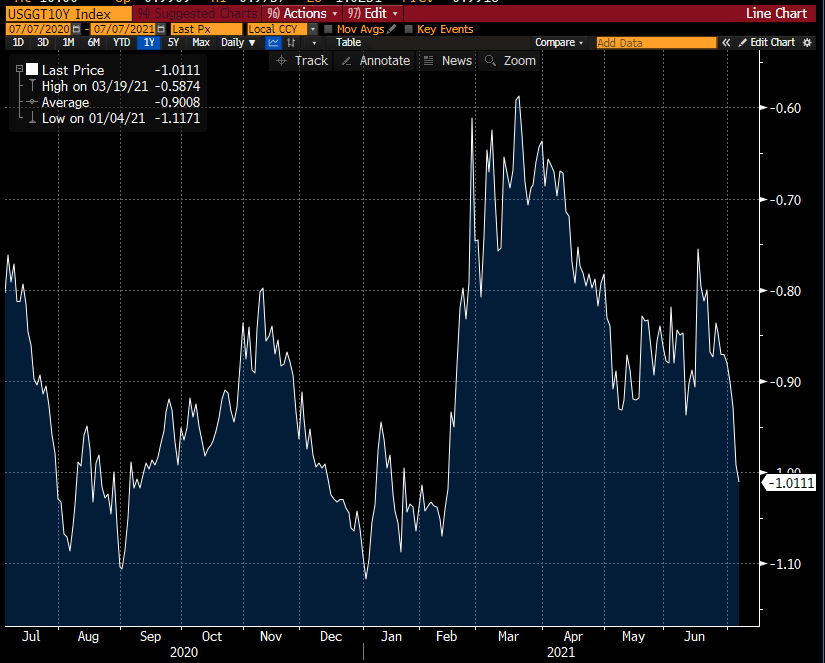

Les taux s’effondrent…

… à un moment où l’indice des prix explose à la hausse :

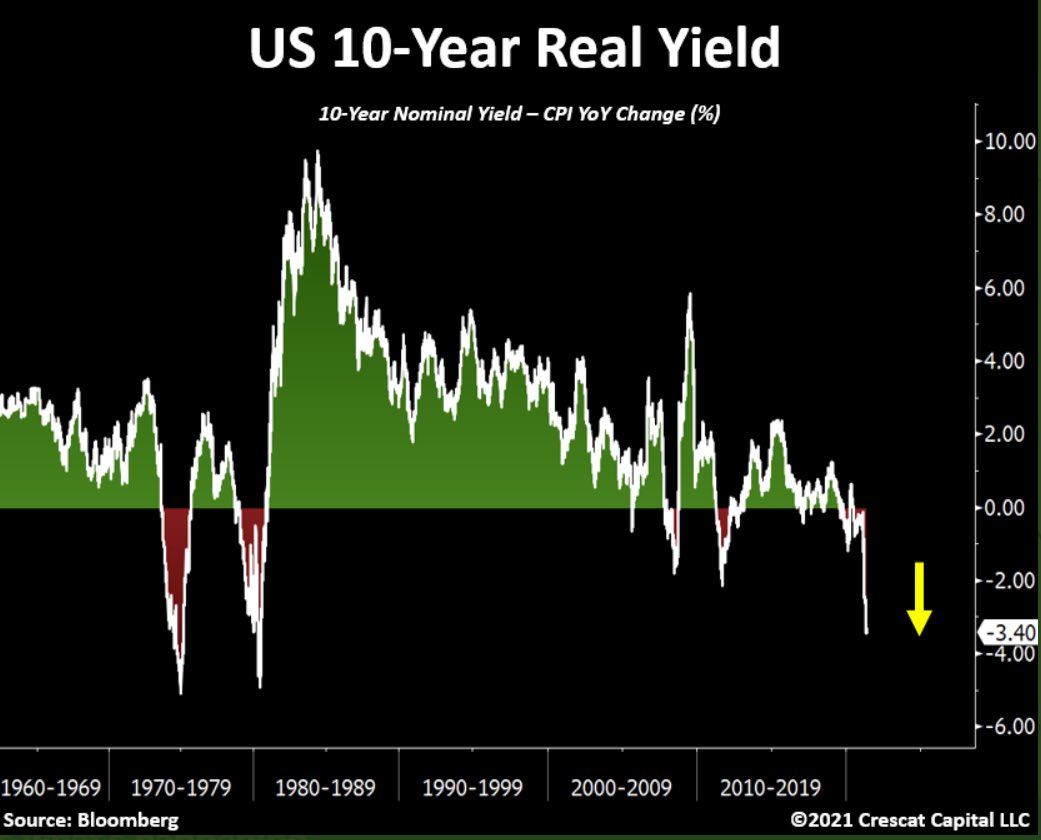

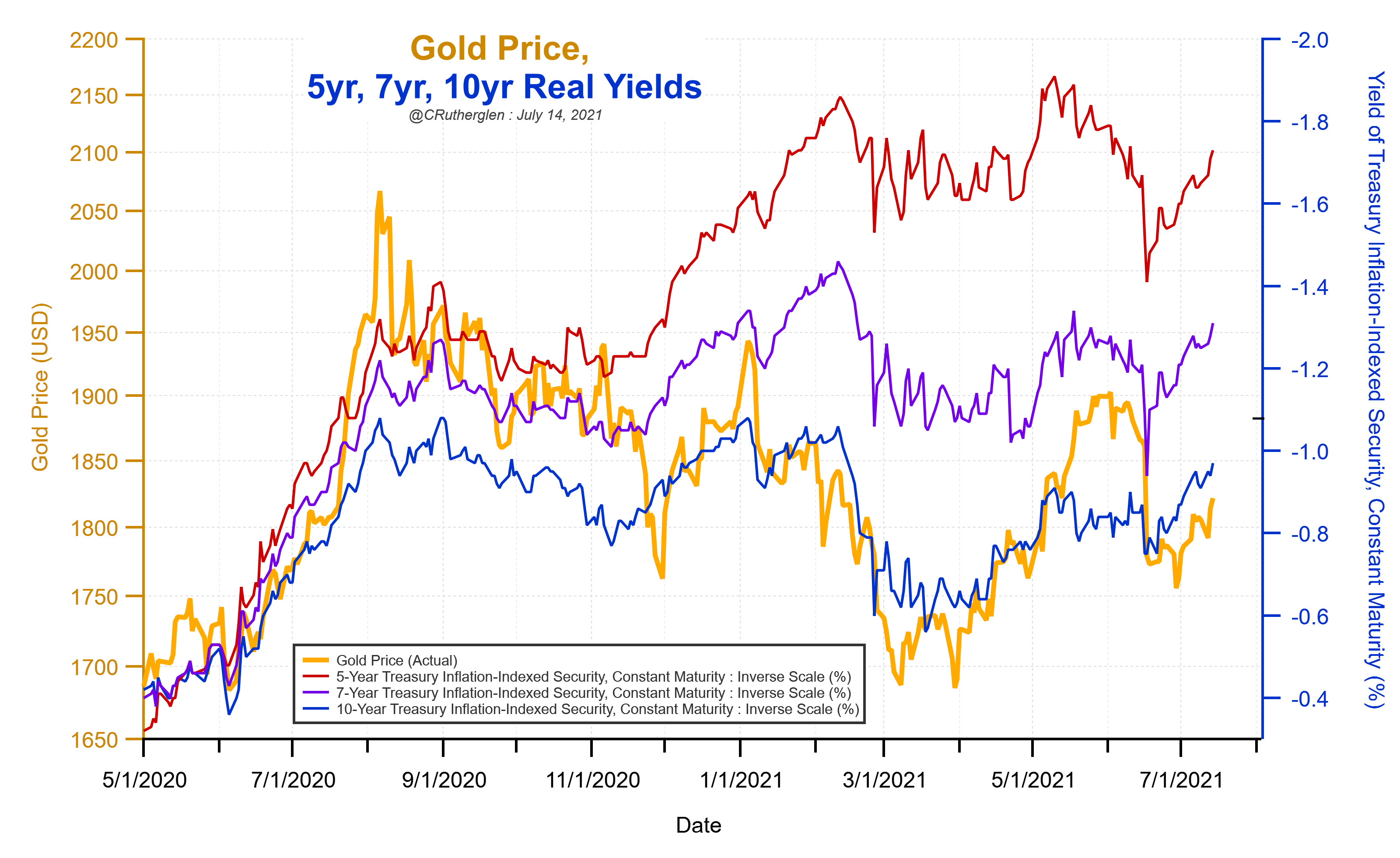

Les taux réels replongent à la baisse cette semaine, à un niveau jamais vu depuis les années 1970 :

Après la hausse du CPI, c’est celle du PPI qui inquiète les observateurs économiques. Si les prix payés par les producteurs commencent à monter, tout le discours sur l’effet transitoire de l’inflation est totalement remis en question. L'ascension du PPI annonce, au contraire, une longue hausse des prix pour le consommateur. Cette tendance va donc à l’encontre de ce que la Fed essaye de marteler quasi quotidiennement depuis 3 mois…

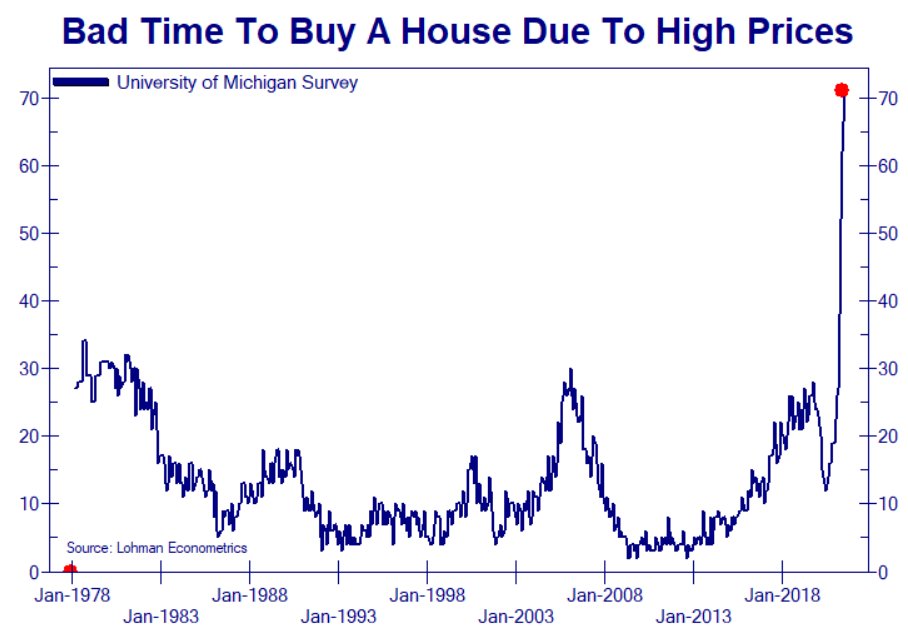

Le changement de perception sur le caractère durable de l’inflation est en train de s’imprimer peu à peu chez le consommateur américain.

C’est particulièrement notable sur les intentions d’achat immobilier. Le dernier chiffre du sondage d’opinion de l’université de Michigan révèle un changement radical du consommateur. L’immobilier est devenu trop cher et il est urgent d’attendre.

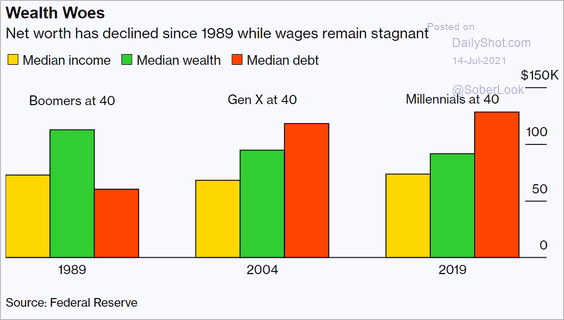

Les prix immobiliers sont trop chers pour une classe de primo, qui accède au marché beaucoup plus endettés et plus pauvres que la génération des boomers à leur âge :

Les taux immobiliers n’ont jamais été aussi bas, ce qui ne donne plus de marge d’action pour acheter des biens devenus trop chers.

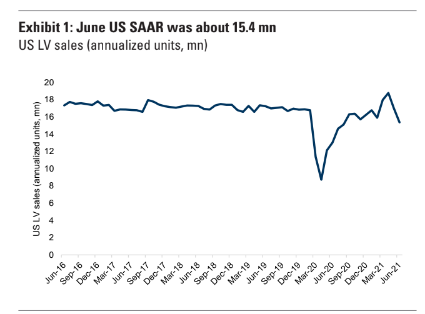

Ce découragement du consommateur face à la hausse des prix se mesure sur les ventes d’automobiles. Les concessionnaires commencent aussi à être désertés.

D’une manière générale, la hausse des prix actuelle ne permet plus aux sociétés de dégager suffisamment de marge ; s'ils reportent la hausse des prix trop brutalement sur le consommateur, la demande s’effondre. S'ils absorbent la hausse des prix de production, leurs marges s’effondrent. Cette tendance se mesure en particulier par les taux de rendements réels des entreprises, qui sont revenus à un plus bas depuis cinquante ans…

Théoriquement, ce plongeon des rendements réels a toujours coïncidé avec une chute des marchés actions… Mais aujourd’hui, la Fed s’est donnée la mission de contrôler les prix des actifs. La bulle des marchés est devenue trop importante pour crever et le marché ne croit pas vraiment que la Fed le regarderait corriger en croisant les bras. Depuis 2008, la Fed est intervenue pour limiter les corrections des bulles qu’elle a contribué à former, et le marché est désormais convaincu que la banque centrale interviendra à nouveau en cas de trop forte correction des indices. C’est aussi ce sentiment entretenu par la Fed qui est à l’origine de la valorisation excessive des actifs…

Mais aujourd’hui, la baisse de la demande se déroule dans un climat d’inflation qui s’enracine dans la vie réelle. Hausse des prix, baisse de l’activité industrielle : nous sommes entrés dans une ère de stagflation où tout ce dont nous avons besoin augmente et ce que nous produisons baisse.

C’est évidemment le cauchemar de n’importe quel gouvernement. Une telle situation économique est très dangereuse, il faut agir vite.

Agir au niveau de la demande et de l’inflation.

La relance de la demande est l’affaire du gouvernement. Selon les calculs de Bank of America, le gouvernement américain a dépensé $875 millions par heure cette année. Ceci est uniquement possible parce que la Fed a monétisé pour sa part $336 millions par heure, en rachetant des obligations émises par le gouvernement.

La Fed est sur un rythme de rachat d’obligations de $80 milliards par mois, auxquelles se rajoutent $40 milliards d’achats d’obligations MBS.

La dette nationale américaine approche la barre des $30 000 milliards, à un plus haut historique.

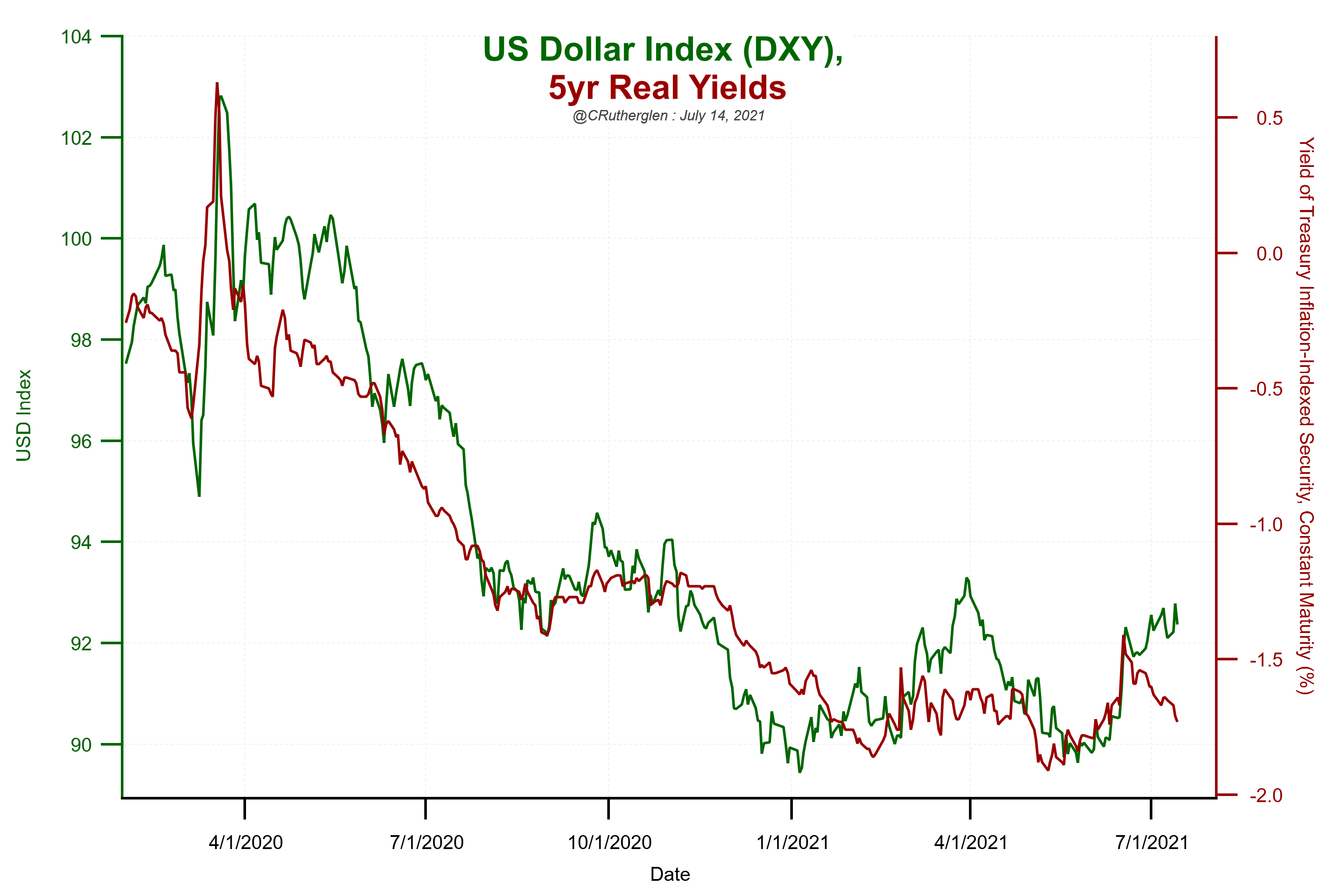

Jérome Powell a récemment averti que cette trajectoire des dépenses n’était pas viable à long terme pour les États-Unis. Le président de la Fed s'aperçoit peut-être qu’un contrôle des taux dans cette politique fiscale expansionniste porte une menace sur la valeur du dollar. Graphiquement, la valeur du billet vert a entamé une divergence baissière :

Le dollar est sur le point d’être ramené vers le bas avec l’effondrement des taux que nous venons de constater :

Agir sur l’inflation est l’affaire de la Fed.

Pour le moment, la banque centrale a décidé de ne pas agir sur les taux. Il reste à la Fed quelques outils pour lutter contre cette perception de l’inflation.

La Fed peut encore marteler son discours sur l’effet transitoire de l’inflation, ou éventuellement agir via les banques de son conseil d’administration dans des opérations de ventes de contrats à terme sur matières premières, comme nous l'avons vu avec le pétrole cette semaine. Ces mesures de “ventes flash” sur les contrats futures ont un effet transitoire, mais ne cassent pas la perception sur la durée de l’inflation. Ces ventes sur les futures sont d’ailleurs de moins en moins efficaces sur certaines matières premières.

Les ventes de futures sur l’or, qui apparaissent quotidiennement dès la fermeture du fixing à Londres, n’ont pas assez d’impact sur les cours de l’or. En effet, ils restent encore au-dessus de $1800, et ce, malgré des pilonnages systématiques engagés dans ce combat par les autorités monétaires pour casser la perception de l’inflation. Les bullion banks vont devoir utiliser un bazooka bien plus important pour réellement casser le support des $1800. Cela nécessitera une arme comparable à celle utilisée sur le marché de l’argent. La semaine dernière, en l'espace de 24 heures, les bullion banks ont vendu l’équivalent d’une année de production mondiale d’argent physique pour faire baisser les cours de ce métal à moins de $25.

Entre parenthèses, le fait même que les autorités autorisent un tel effet de levier du marché papier par rapport au marché physique est l’une de grandes questions qu’il faudra poser lorsque cette mascarade sera terminée et qu’une véritable “découverte des prix” se mettra enfin en place. Les organismes de régulation ne remplissent pas leur mission lorsqu’ils laissent se développer un tel casino à la place d’un marché transparent et fonctionnel. C’est dommageable pour les investisseurs, pour les producteurs et pour la crédibilité même du COMEX.

Les ventes de futures sur le marché du COMEX, observées désormais chaque jour, se heurtent à une tendance de fond d’achat d’or physique par les autres banques centrales, qui commencent à perdre patience et veulent se couvrir par rapport aux risques de dévaluations de leurs avoirs en obligations d’État et en devises, fortement impactés par les niveaux actuels de l’inflation.

L’or ne porte en effet aucun risque de contrepartie. Il est à la base de la confiance que le marché porte à une nation et sert de réserve monétaire cruciale à ce pays en cas de crise grave. Dans un contexte où la valeur future des obligations d’États est en question, il est normal de voir l’or redevenir un actif primordial à détenir pour une banque centrale.

Le Brésil a ainsi ajouté 41.8 tonnes d’or à ses réserves en juin, soit son achat le plus important depuis 2000. Les réserves en or du Brésil sont à un plus haut depuis 20 ans.

Les derniers achats des banques centrales mexicaines, hongroises, thaïlandaises et brésiliennes correspondent aux achats les plus importants des banques centrales depuis 2010 :

Les 10 plus gros achats nets mensuels d’#or par les banques centrales depuis 2010 pic.twitter.com/eA2lMvW9Mt

— OR.FR (@Or_fr_) July 16, 2021

Depuis le début de l’année, la Russie a accumulé de l'or via son fonds souverain. Quant à l’Inde, elle a augmenté ses réserves de près de 50 tonnes depuis janvier.

À un moment où le président Macron appelle les pays occidentaux à vendre leurs réserves d’or pour soutenir les pays en voie de développement, les BRICS s’engagent sur la voie inverse en augmentant de manière substantielle leurs réserves d’or, dans un mouvement clair de défiance à l’égard des pays occidentaux et de leurs politiques monétaires.

La Chine n’a pas encore publié ses récents achats et il faudra surveiller de près la hausse de ses réserves dans un environnement aussi chahuté.

L’or est un actif encore peu cher par rapport au niveau des taux américains, ce qui rend la tâche du contrôle de ses cours encore plus difficile :

Graphiquement, l’or est revenu tester sa MA 200 :

Une figure "Tête et épaules inversée" très haussière est en train de se dessiner :

Dans ces conditions, on comprend aisément l’énergie quotidienne déployée par les bullion banks pour casser la hausse à ce niveau.

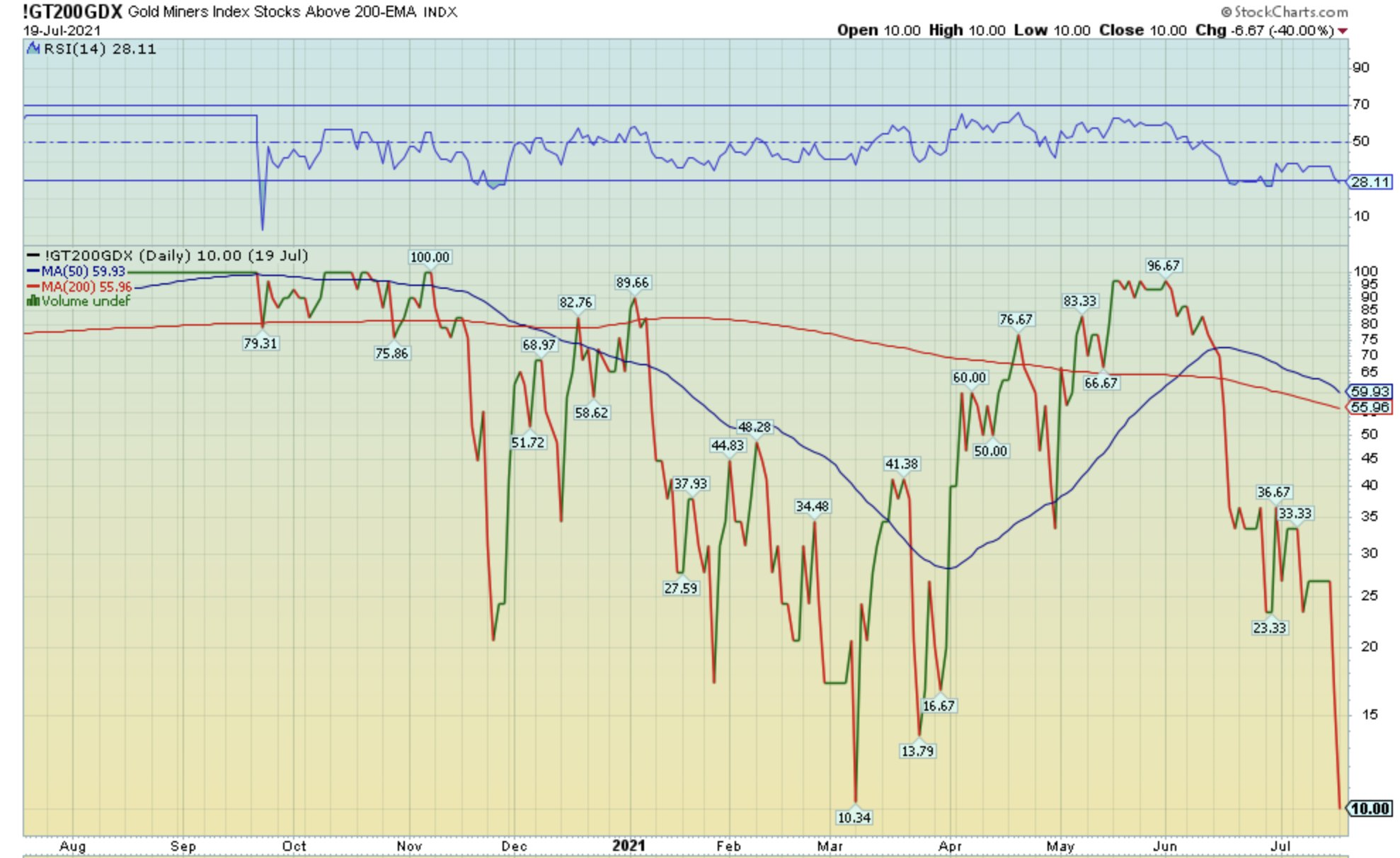

Les minières anticipent en tout cas le succès attendu de l’opération à ramener l’or sous les $1800. La correction de l’indice GDX a plongé le secteur dans une déprime comparable à 2020…

Les minières s’attendent à une correction de l’or qui ne veut toujours pas venir, traduisant une difficulté nouvelle et plus importante que d’habitude du contrôle des prix de l’or.

Les volumes sur ces minières n’anticipent pas encore la fin des bombardements sur le COMEX. Je préfère garder quelques munitions au fond de mon bunker !

Source originale: Recherche Bay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.