Plus nous avançons dans ce nouveau cycle inflationniste, plus nous voyons s’entrechoquer deux théories bien distinctes sur la période économique que nous traversons.

Les économistes se divisent aujourd’hui en deux camps :

-

Ceux qui se rangent derrière la voix officielle de la banque centrale américaine et de son président Jérôme Powell : ces économistes partent du principe que l’inflation que nous ressentons est transitoire, et que son arrivée, même brutale, est finalement une bonne chose pour l’économie, y compris pour les classes les plus pauvres.

-

En face de la voix sage, on trouve désormais de plus en plus d’économistes qui commencent à tirer la sonnette d’alarme et à faire entendre une toute autre voix sur les risques liés à cette fameuse inflation.

Pour l’ancien président de la branche New-Yorkaise de la Fed, Bill Dudley, la Fed est responsable d’une création monétaire qui est directement corrélée à la hausse des prix des actifs. C’est une critique à demi-mot de la politique menée depuis 2008 par la Fed.

Le chef économiste de la Deutsche Bank va encore plus loin. Il prédit que la poursuite de cette politique pourrait à terme créer une récession significative en provoquant des chocs financiers à travers le monde, en particulier dans les pays émergents. David Folkerts-Landau soutient que prendre l’inflation à la légère aujourd'hui revient à asseoir les économies mondiales sur une bombe à retardement susceptible d'être dévastatrice à long terme, surtout pour les plus fragiles.

Chaque nouvelle économique peut être différemment interprétée par ces deux camps opposés.

Les supporters de la Fed relèvent les succès économiques des réformes engagées depuis l’an dernier.

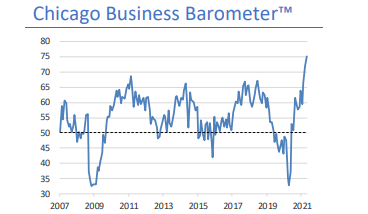

L’optimisme du climat des affaires mesuré par le baromètre du Chicago Business est à son plus haut depuis le début de ce siècle :

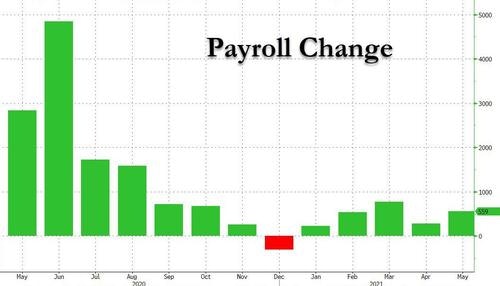

Le niveau des chiffres de l’emploi aux États-Unis est lui aussi repassé dans le vert :

Les nouvelles sont encore meilleures sur le front du niveau des salaires. Sur un seul mois, la rémunération horaire moyenne grimpe à 2% alors qu’une hausse de 1.6% était attendue. Cette hausse n'était que de 0.4% le mois précédent. Vue à travers le premier prisme, celui de la Fed, on pourrait voir dans ce chiffre le succès de la relance monétaire : la relance se transmet enfin aux classes les plus pauvres qui bénéficient d’une augmentation significative de leur salaire à un moment où les offres d’emplois repartent à la hausse.

A l’inverse, les économistes qui alertent sur les dangers de la politique actuelle de la Fed ne voient pas ces chiffres sous ce même angle. Pour eux, le chiffre des salaires n’est pas une bonne nouvelle. Pour ces économistes, c’est la preuve que l’inflation est entrée dans la troisième étape. Pour rappel, le cycle inflationniste démarre par une augmentation de la demande (première étape du cycle), puis passe à une hausse des prix (deuxième étape), qui entraîne ensuite une hausse des salaires (troisième étape). Cette troisième partie du cycle inflationniste précède l’étape ultime, la plus dangereuse du cycle : la pénurie.

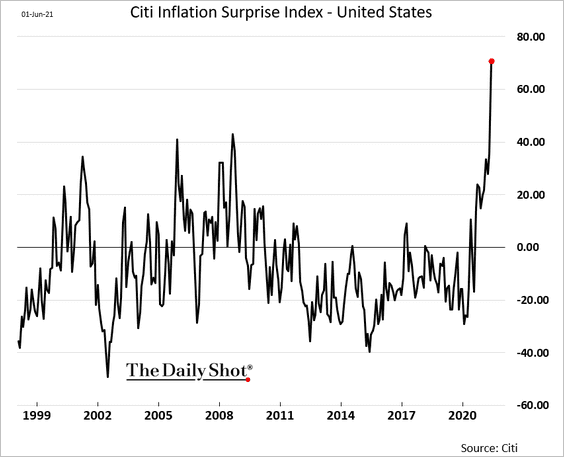

Ce phénomène est d’autant plus important lorsque la hausse est aussi brutale et prend autant d’acteurs à revers. Les économistes sont alarmés par la brutalité de la hausse et le fait qu'elle ait pris quasiment tout le monde par surprise (même au sein du board de la Fed) :

L’étape dangereuse de l’inflation commence à apparaître sur le terrain.

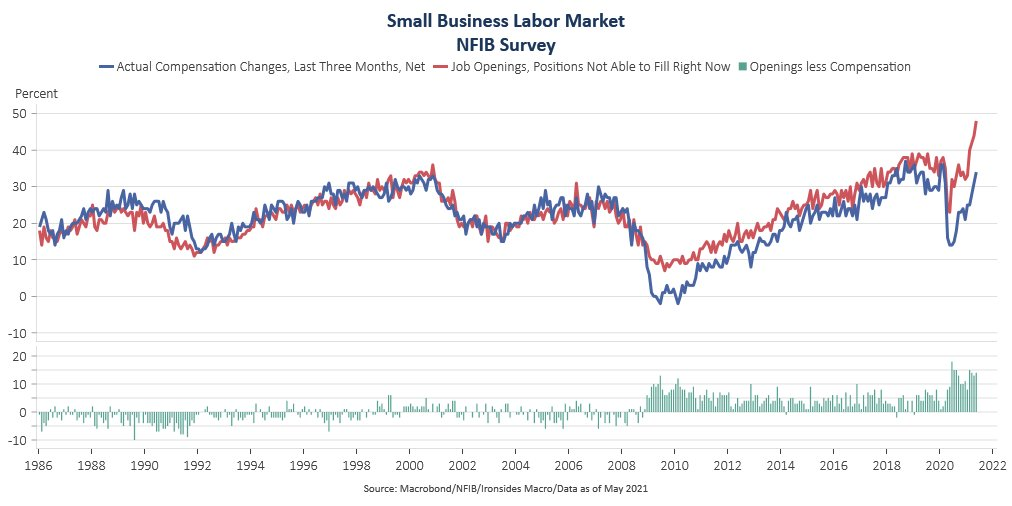

Les premiers signes d'une pénurie de main d’œuvre se mesurent déjà dans de nombreux secteurs. Les petites entreprises sont les plus impactées et rencontrent des problèmes pour recruter. Une situation inédite depuis le début des années 80 :

L’activité économique est quasiment retournée à ses niveaux d’avant crise (les dépenses dans les hôtels américains sont déjà à 75% des plus hauts de 2019), mais la main d’œuvre ne suit pas malgré les augmentations de salaires.

Le fameux danger de "pénurie" guette un environnement trop inflationniste.

Pour répondre à ces voix discordantes sur les risques du retour de l’inflation, la Fed répète qu’elle a des outils pour combattre les effets néfastes de la hausse des prix dans certains secteurs. Des membres de la Fed commencent même à évoquer la fin de la politique de taux bas et de rachats d’actifs de la banque centrale.

La prochaine réunion de la Fed sera scrutée à la loupe. Les défenseurs de la vue “transitoire” de ce nouveau cycle inflationniste ne manqueront pas de relever dans le compte rendu de cette réunion les preuves de la fin programmée de la politique accommodante.

Mais tout ce que la Fed peut se permettre aujourd’hui ne sont que des mots et non des actes.

S’engager sur une réduction des rachats d’actifs et sur une hausse des taux est mathématiquement impossible, si l’on en croit le dernier budget du gouvernement Biden.

-

Sur le premier point, il est impossible de stopper aujourd’hui les rachats d’actifs, à un moment où le président Biden prévoit un nouveau plan de dépenses de $6 000 milliards. La Chine a arrêté d’acheter des obligations américaines, les banques japonaises et les fonds d’investissements ont aussi diminué leurs achats de bons du Trésor, laissant la Fed seule acheteuse en dernier recours. La monétisation de la dette n’est pas prête de s’arrêter, elle va même s’accélérer. Cette semaine marque d’ailleurs une nouvelle accélération très nette de ces rachats d’obligations :

La Fed a d’autre part relancé son programme de “REPO” depuis maintenant 4 semaines, et les montants rachetés auprès d’institutions financières ou non sont en constante hausse, ce programme est désormais amené à être installé de manière permanente. Ce 8 juin marque d’ailleurs un record de $500 milliards échangés en un seul jour avec la Fed dans ce programme des REPOs.

-

Sur le deuxième point, il est aussi impossible d’augmenter les taux aujourd’hui. C’est même une injonction du gouvernement fédéral, si l’on en croit le dernier budget publié par l'administration Biden.

Regardons en détail ce budget sur la période 2022-2031. Il est construit sur les hypothèses suivantes :

- des chiffres d’inflation ne dépassant pas 2%

- des bons du Trésor à 3 mois de moins de 0.2% en 2022 et n’excédant pas 2% d’ici 10 ans

- des bons à 10 ans n’excédant pas 2.8% sur la même période

Autrement dit, Biden demande explicitement à la Fed de maintenir des taux réels négatifs et ce même avec une période de plein emploi durant les 10 prochaines années !

Durant les deux prochaines semaines, les marchés s’amuseront à réagir à court terme aux chiffres de l’inflation (publié ce jeudi) ou à la syntaxe des comptes-rendus des réunion de la Fed (mercredi prochain).

Mais la réalité à long terme est que le président Biden lui-même impose à la Fed d’agir exactement à l’inverse de ce qu’elle va s’efforcer de promettre pour rassurer les marchés.

La politique monétaire n’est pas prête de changer. C’est sans doute pour cette raison que de nombreuses voix commencent à mettre en doute le caractère transitoire de l’inflation que nous vivons.

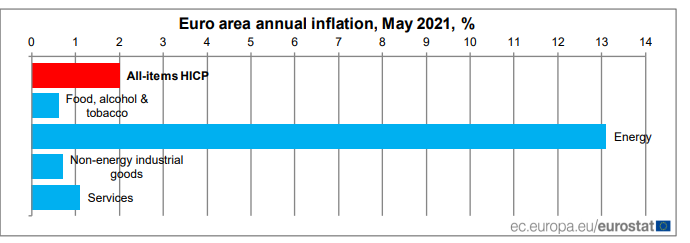

En Europe, cette inflation se mesure surtout sur les prix de l'énergie :

Les économistes de la Deutsche Bank sont sans doute plus écoutés en Allemagne : le pays n’est même pas encore sorti de la crise sanitaire, mais la rigueur budgétaire est déjà de mise. Hors de question d’envisager un quelconque retour de l’inflation dans un pays encore traumatisé par l’expérience vécue il y a trois générations de cela.

Le gouvernement allemand prévoit de revenir à un déficit nul dès 2023, la situation budgétaire du pays sera ainsi ramenée à la normale bien plus vite que chez ses voisins européens.

Les allemands semblent en décalage par rapport aux économistes des banques centrales sur la question de l’inflation. Et cela se retrouve dans le rapport à l’épargne des allemands, qui se démarque assez nettement par rapport aux autres pays occidentaux.

La perception du risque de crise monétaire est bien plus présent de l’autre côté du Rhin : les allemands détiennent plus de 9 000 tonnes d’or en pièces ou en lingots, c’est même plus que ce que détient la BundesBank dans ses coffres !

#Allemagne : une nouvelle étude ("Gold Investments 2021: Indicators, Motives and Attitudes of Private Individuals“) estime que les ménages allemands possèdent environ 9 100 tonnes d'#or, soit 270 tonnes de plus qu'en 2019. pic.twitter.com/5SlTwIaskl

— OR.FR (@Or_fr_) May 7, 2021

Les allemands stockent de l’or : ils imitent en cela la plupart des banques centrales qui ont nettement repris leurs achats d’or ces derniers mois, en augmentant de près de 70 tonnes leurs réserves en avril. Au total, ce sont 165 tonnes d’or qui viennent s’ajouter dans leurs coffres depuis janvier dernier.

La Chine est en particulier très active sur le marché de l’or, ses réserves sont passées de $110 milliards en avril à $119 milliards à la fin mai.

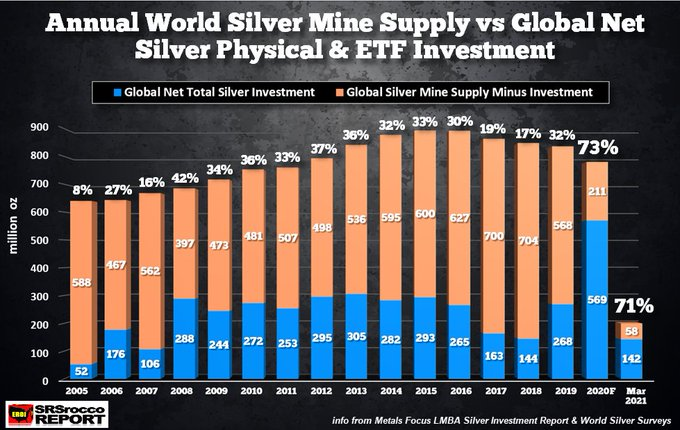

La ruée sur l’argent métal est encore plus spectaculaire. Le Silver Institute prévoit que la demande globale d’argent, poussée par un record d’investissements dans le secteur, dépasse en 2021 de près de 7% la production annuelle. L’organisme s’attend à une hausse de près de 30% des cours de l’argent en raison de cette pénurie à venir.

Et comme ce sont principalement des investisseurs qui raflent l’offre, le stock de métal issue de la production minière qu’il reste pour les industriels s'est très nettement réduit au cours des derniers mois :

Une hausse significative des prix de l’argent permettrait de remettre cet argent d’investissement sur le marché…. mais la situation particulière de l’argent empêche cette réévaluation des prix.

Nous en avons longuement parlé dans ces bulletins… le marché des futures contrôle les prix, plus que la loi de l’offre et de la demande.

Sur le marché des futures, 5 banques sont assises sur près de 40 000 contrats “short” sur l’échéance de juin. Elles ont d’ailleurs augmenté ces positions de près de 3000 contrats depuis le mois précédent, après une autre augmentation de ces mêmes positions vendeuses sur le mois de mars.

La hausse du prix de l’argent entraînerait des pertes massives sur les positions vendeuses de ces banques, qui n’ont pas d’autre choix qu’augmenter ces positions à perte à chaque velléité haussière des cours du métal.

Ces banques se mettent à rêver que le marché acceptera finalement l’effet transitoire de l’inflation en stoppant net la spéculation sur les matières premières et sur l’argent métal, puis qu’elles pourront refiler leurs positions vendeuses à des nouveaux spéculateurs à la baisse sur les matières premières. Pour protéger leurs positions, elles ont un intérêt à ce que les promesses de la Fed arrivent à convaincre (même à court terme !) le marché du caractère transitoire de l’inflation.

Les graphiques de l’or et de l’argent nous rappellent aujourd’hui ce match très serré sur le marché des métaux précieux. L’or est très volatile autour de $1900.

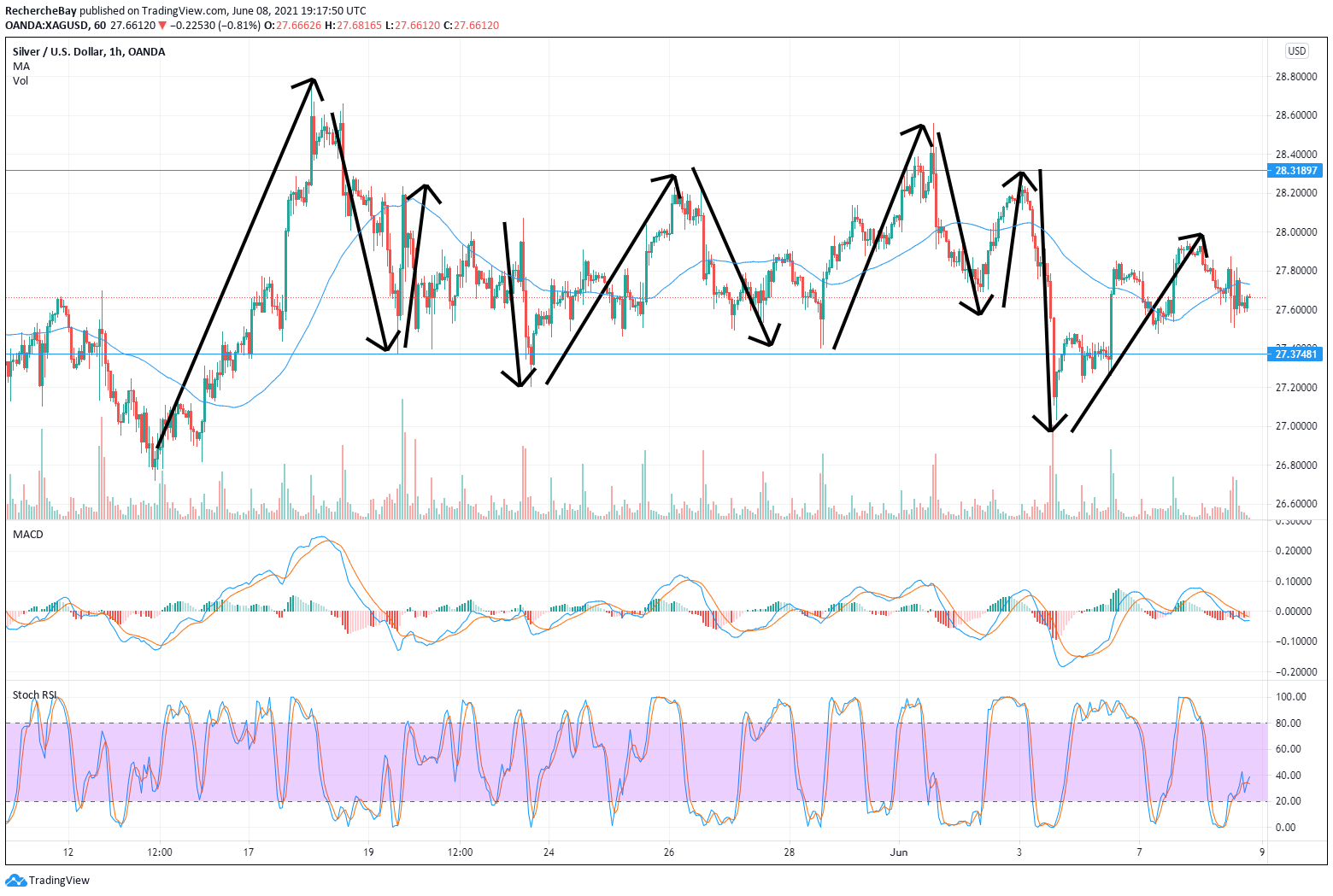

L’argent est encore plus volatile, pas moins de 5 spoofings à la suite cette semaine, tous rachetés.

Ce “match” entre les deux camps (les inflationnistes contre les convaincus de l’effet transitoire de la hausse des prix) conduit fort logiquement à cette phase très volatile.

De son côté le dollar américain est techniquement survendu et la dernière fois qu’on a vu autant de positions vendeuses sur l’indice DXY, un rebond assez marqué de la monnaie américaine s’en est suivi. Généralement, une hausse du dollar même à court terme est assez négative sur le cours de l’or… ce qui est un argument fort pour les baissiers à court terme.

Mais l’or a aussi plutôt tendance à suivre la courbe des taux réels. Comme nous l'avons vu plus haut, on est très loin de voir ces taux réels remonter…

Ceux qui achètent l’or à ces niveaux pensent que, ni la dévaluation monétaire, ni l’inflation qu’elle génère, ne sont prêt de s’arrêter. L’échéance Bâle III limite aussi la pression vendeuse sur l’or, car les spéculateurs à la baisse sont limités par le nombre de positions qu’ils peuvent désormais ouvrir par rapport au collatéral dont ils disposent. Cela fait beaucoup d’éléments qui soutiennent les cours et limitent la correction des métaux précieux.

Les semaines qui viennent vont voir se dérouler ce match serré entre les deux camps.

Petit coup d’œil sur les actions aurifères : les minières sont sur leur support MA50 par rapport à l’or.

L’indice GDX a entamé un rebond ABCD de sa correction baissière, le premier objectif de cette figure harmonique est à 38% de la jambe AD, un poil au dessous du niveau actuel et juste sur la MA50 :

Tous ceux qui comme moi attendent une correction plus significative des minières pour terminer leurs emplettes espèrent que le deuxième objectif à 67% de cette figure sera atteinte, mais rien n’est certain à ce stade dans ce marché haussier des minières.

Source originale: Recherche Bay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.