Le vent est en train de tourner pour l’or.

Il y a deux semaines, les cours du métal fin corrigeaient alors que les taux d’intérêts sur les obligations américaines remontaient. Cette semaine, les ventes d’obligations continuent mais l’or a stoppé sa chute et commence même un rebond.

Le rapport OR/TLT qui mesure le niveau d’intérêt de l’or par rapport aux obligations américaines est en breakout depuis quelques jours.

C’est ce type de configuration qui est la plus attendue par les investisseurs longs sur l’or. Comme dans les années 1970, on se retrouve dans une configuration “achat or - vente des treasuries”, qui est susceptible de propulser les cours de l’or à des niveaux bien plus hauts qu’en 2020.

Le dernier relevé du marché des futures publié vendredi (“Commitments of traders” - COT) est assez spectaculaire : il indique une couverture importante des positions vendeuses des commerciaux (les bullion banks). Mais c’est surtout le mouvement dans la catégorie des spéculateurs qui est impressionnant : les hedges funds en liquidant près de 30 000 contrats futures ont réduit leurs positions nettes longues sur l’or de -36% ! Leurs positions nettes longues sont en baisse de -90% depuis les plus hauts d’août 2020. Ce mouvement jette les bases d’une énergie à la hausse assez importante pour les prochains mois.

Cette couverture des positions vendeuses des banques se déroule au même moment où le sentiment sur le secteur est au plus bas, sentiment largement entretenu par les traditionnels communiqués de presse que l’on retrouve souvent à ces tournants de marché.

Le dernier article de Barrons va dans ce sens : “Ne vous attendez pas à ce que l’or rebondisse de si tôt” pouvait-on lire sur leur site la semaine dernière.

Blackrock, cité par Bloomberg, a provoqué également la semaine dernière un coup de froid sur le secteur : “L’or n’est pas un instrument de protection contre l’inflation. Sans signe de déclin plus marqué du dollar, il y a moins d’intérêt de détenir de l’or.”

Pour rappel, BlackRock avait sorti le même style d’article glaçant sur le secteur du pétrole il y a un peu plus d’un an, à la veille d’une envolée historique des cours du brut. Espérons pour les longs sur l’or que cet avis soit aussi pertinent pour marquer le creux du secteur des métaux précieux !

Ces articles de presse sont toujours de “bonnes” nouvelles pour un esprit contrariant : c’est toujours utile de bien les observer au moment des retournements de tendance.

Certaines banques ont couvert leurs positions, vendeuses, d’autres en ont profité pour liquider l’ensemble de leurs positions sur un marché des futures qui devient finalement trop peu profitable pour elles. La première à se retirer du marché est la banque canadienne, Scotiabank, qui ferme cette semaine son département historique de trading sur les produits dérivés liés à l’or après avoir soldé une perte de $168 millions. Ce retrait de Scotia Bank annonce probablement d’autres retraits de Bullions Banks du marché des futures dans les tous prochains mois.

Dans le secteur de l’argent, le run sur le stock du Comex continue de plus belle. jeudi dernier, 4.2 millions d’onces sont sortis des stocks, 120 tonnes en une seule journée ! 12 millions d’onces (340 tonnes) sont sortis des stocks en une semaine, au total 25 millions d’onces (plus de 700 tonnes) ont disparu des coffres du Comex depuis le début du SilverSqueeze. Depuis juillet 2020, c’est 300 millions d’onces (8 500 tonnes) d’argent physique qui ont été livrées via le Comex.

Les minières marquent encore plus nettement le changement de tendance de cette semaine. Il est vrai qu’avec un coût de production moyen de $900 par once, les sociétés minières n’ont jamais connu de telles marges de leur histoire. Même à $1700, cela représente un profit de 100% par once. Le secteur des mines d’or est le secteur du marché qui offre la plus grande marge opérationnelle… et c’est aussi le secteur le moins cher de la cote !

Le potentiel d’appréciation de l’industrie n’est pas encore mesuré par le marché. Ni même le potentiel de rendements, avec certaines compagnies qui affichent déjà des dividendes proches de 4%.

Mais là aussi les vents semblent tourner.

Newmont est en hausse de près de 5% ce lundi, c’est toujours un bon signe pour le secteur d’avoir un leader en pleine forme, c’est le signal qu’attendent généralement les investisseurs pour entrer à nouveau sur le secteur.

Graphiquement, le redémarrage des minières se voit sur le graphique GDX/OR qui mesure la performance des mines par rapport au métal. Le graphique MACD laisse entrevoir la validité du breakout de ce rapport :

Ce mouvement est d’autant plus remarquable qu’il fait suite à un faux break down du rapport HUI/GLD, mesurant la performance des minières de l’indice large HUI par rapport à l’or :

L’intérêt sur les minières redémarre, juste après avoir invalidé un signal de vente.

Ce signe de retournement est en tout cas suffisant pour que quelques juniors de notre portefeuille repassent à nouveau en mode “Popcorn”.

Nous avions évoqué la semaine dernière GT Gold, racheté par Newmont.

Cette semaine, les projecteurs se sont braqués sur deux compagnies exploratrices.

La première, on en a déjà longuement parlé, il s’agit d’Abraplata.

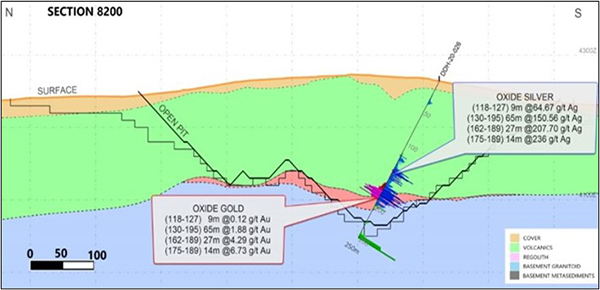

Abraplata vient d’annoncer le meilleur forage jamais réalisé par la compagnie sur son site argentin de Diablillos.

Quels “drillings” fabuleux ! A 103 mètres, 1 tonne prélevée vous ramènera 327 grammes d’argent et 95 grammes d’or. Au cours actuel des métaux, c’est $425 par pelletée d’une tonne… On comprend aisément pourquoi Eric Sprott est monté par deux fois au capital de cette exploratrice.

Le titre s’envole de +25% avec cette annonce. La société revient à ses plus hauts, son cours a déjà quintuplé depuis notre achat et ce n’est probablement que le début d’une belle histoire argentine dans le secteur de l’argent.

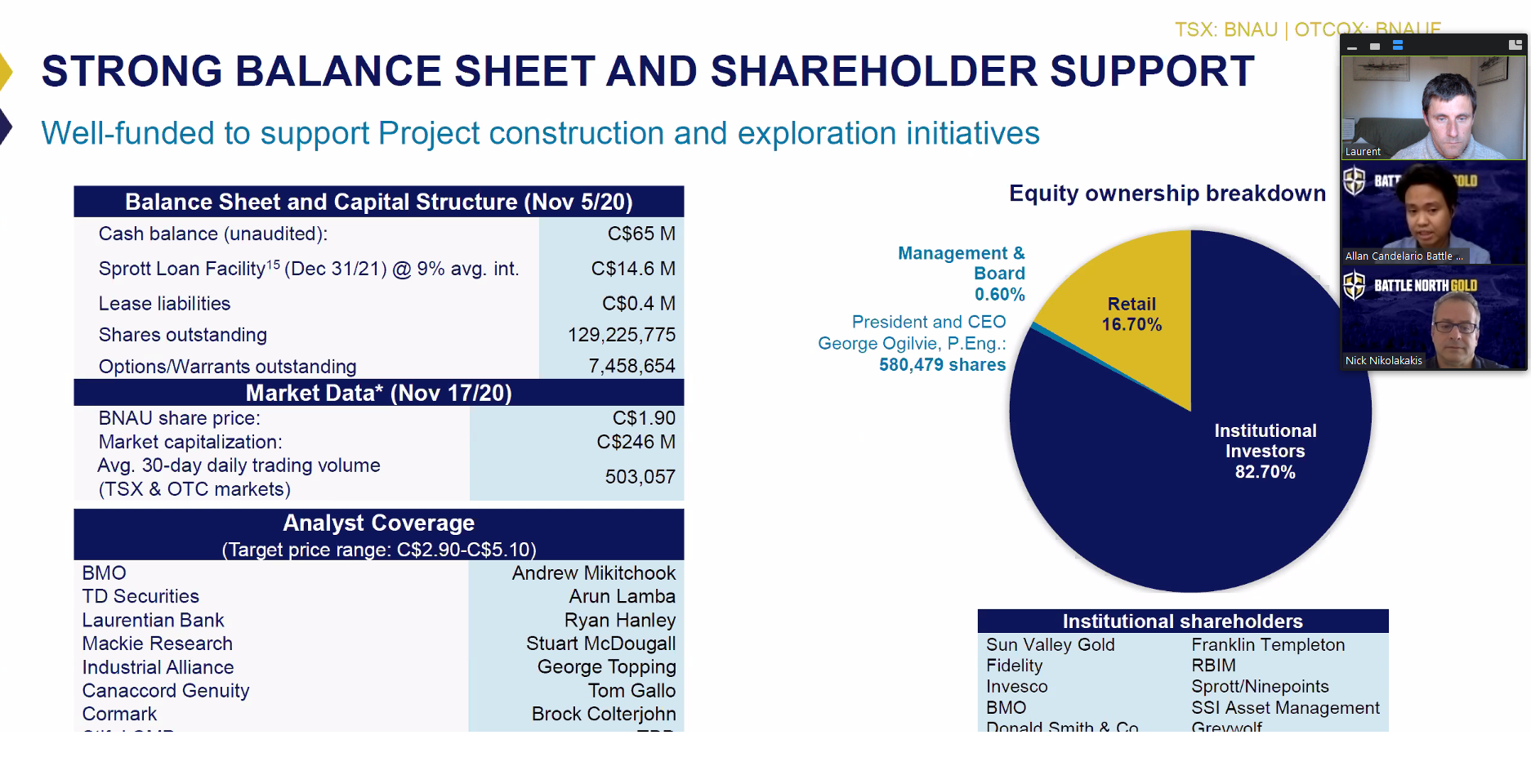

La deuxième compagnie qui a fait le buzz, c’est Battle North, BNAU.TO, qui reçoit de la part de la compagnie australienne Evolution Mining une offre de rachat en cash (!) de $343 millions. J’avais ajouté la compagnie à mon portefeuille après mon entretien avec Nick Nikokalakis, CFO de Battle North. La société a une capitalisation boursière faible, elle est détenue en majorité par des institutionnels. Le premium réalisé est de +46%, c’est à peu près mon gain sur le titre. Félicitations au board pour ce rachat par une major australienne… même si je pense que la bonne affaire est surtout pour la Evolution Mining dans l’histoire. Les australiens viennent de mettre la main sur une des plus belles propriétés de la zone de Red Lake. Cela confirme en tout cas l’intérêt des producteurs pour les régions “phares” canadiennes. Les projets recherchés sont avancés en termes de faisabilité. C’est donc en priorité ce type de dossiers qu’il convient de sélectionner dans notre recherche.

Source originale: Recherche Bay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.