Dans le cadre de la politique contre l’énergie fossile décrétée par la COP pour « lutter contre le changement climatique », la France a déjà interdit d’installer des chaudières au fuel dès le 1er janvier 2022 et ces chaudières seront proscrites en 2028. L’Union Européenne va interdire les moteurs thermiques en 2035 !

L’objectif est de décourager les consommateurs d'utiliser des moteurs thermiques en poussant le prix du carburant à la hausse, à un niveau tel que chacun cherchera une alternative. Cela se fera par étapes, car l’offre de moteurs électriques est très insuffisante et que l’offre de batterie n'en est encore qu’à ses balbutiements.

La Fed a annoncé vouloir faire baisser l’inflation en réduisant la demande. Sauf que cela prendra du temps.

Si le pétrole continue sur sa tendance actuelle, ce que je pense, il pourrait atteindre 150 $ à la fin du mois d’août, voire plus.

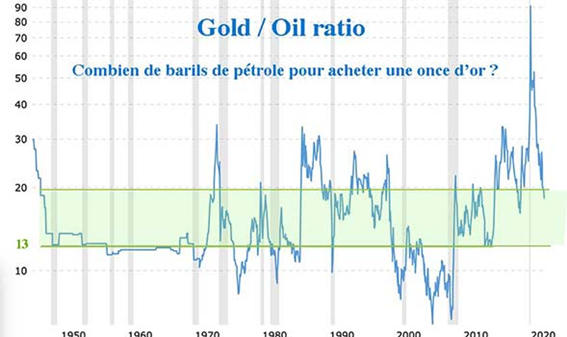

Historiquement, le ratio entre l’or et le pétrole se situe entre 13 et 20 :

Si le baril atteint 150 $ d'ici la fin du mois d'août, le ratio or/pétrole indique que l’or pourrait monter entre 1 950 $ (150 x 13) et 3 000 $ (150 x 20).

Avec l'or à 3 000 $, le prix de l’once d’argent se situerait alors entre 100 et 150 $.

Depuis 2015, je suis de près les prévisions d’un logiciel d’analyse comportementaliste des marchés, BAM. Ce logiciel, qui ne connait pas les informations politiques, anticipe une probabilité de hausse-panique du prix du pétrole en juillet jusqu'à 180 $.

Les mines ne peuvent être exploitées à perte. Si le prix de l’énergie s’envole à trois fois le prix moyen des 6 dernières années, les métaux précieux vont suivre.

Dans mon article, pourquoi le prix des métaux devrait s’envoler en 2022 et dans il y a urgence à ré-évaluer le cours de l’argent, j’explique clairement qu’il n’y a pas assez d’argent métal sur la planète pour développer l’énergie solaire ou les technologies alternatives. De plus, personne ne fait de recherche géologique pour augmenter les réserves connues, car ce n’est pas rentable. Pour que ce soit le cas, il faudrait que l'argent soit à 10 fois le prix actuel.

Ce qui était déjà vrai quand le prix du baril était à 80 $ l’est bien plus encore aux cours d'aujourd'hui et au prix que pourrait atteindre le pétrole prochainement.

Je m'attends à une explosion haussière des cours de l’argent, mais également des cours de l'or.

Quant à l’or, la Russie a fait une brillante démonstration monétaire en arrimant le rouble à l'or, même brièvement. Le rouble est revenu à ses sommets de 2017 et 2018. Les recettes d’importation de la Russie n’ont jamais été aussi florissantes et après que la banque centrale russe ait imposé que les échanges de matières premières se fassent en rouble, la monnaie russe s’est taillée une place sur l’échiquier international.

Après la saisie des réserves monétaires de la Russie par les banques centrales occidentales, la démonstration a été faite qu’il est dangereux d’y conserver des liquidités. Cela a relancé la demande d’or des banques centrales mondiales. Si les cours n’étaient pas maîtrisés par les bullion banks sur le COMEX et le LBMA par le jeu de l’or-papier et notamment les ETFs, l’or se serait déjà envolé vers de nouveaux sommets historiques.

Une guerre monétaire est en cours entre l’Occident, qui veut continuer le système des monnaies fiduciaires actuelles, et les BRICS et leurs alliés, qui souhaitent passer à une sorte de BANCOR, où un panier de monnaies serait stabilisé par un panier de matières premières, dont l’or. Les banques centrales de la planète sont au courant de cette scission entre deux blocs et toutes les nations savent que l’or aura un rôle majeur à jouer.

J’ai la faiblesse de penser que le 11 juillet, jour de la fermeture des futures sur les métaux précieux à Londres, pourrait marquer un tournant dans l’histoire de ces manipulations.

La Réserve Fédérale a annoncé qu’elle allait lutter contre l’inflation en diminuant la demande et en s’attaquant à la richesse.

Cette richesse s’exprime notamment par la gigantesque bulle financière qui a gonflé sur les indices boursiers. Toutes les injections monétaires de ces dernières années, et tout particulièrement celles de l’année 2000, semblent avoir été investies en Bourse.

Depuis le sommet de la bulle en décembre dernier, le DJIA a baissé de 20%, le S&P500 de 26% et le Nasdaq de 44% en seulement 6 mois. Les fameux FAANG (FaceBook, Apple, Amazon, Netflix et Google) avaient tiré la hausse des Bourses ; ils semblent avoir été lâchés brutalement par les plus gros gestionnaires de fonds et ont très fortement dégonflé, entraînant la Bourse avec eux.

Le 13 mai dernier, Zoltan Pozsar avait publié une analyse sur Credit Suisse « La chevauchée des Walkiries ». Il annonçait que la Fed allait détruire toutes les liquidités injectées dans le système ces dernières années et baisser la Bourse à ses niveaux d’avant 2020. Cela induit encore une grosse baisse à prévoir en Bourse, même si des rebonds temporaires sont possibles.

Les investisseurs qui sont sortis suffisamment tôt de la Bourse devront ré-investir leurs liquidités quelque part. Or, la Bourse chute et les obligations aussi. La sécurité est certainement de les placer dans les métaux précieux, dont les graphiques et les fondamentaux sont extrêmement rassurants.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.