L’intensité de la chute du marché obligataire est inouïe.

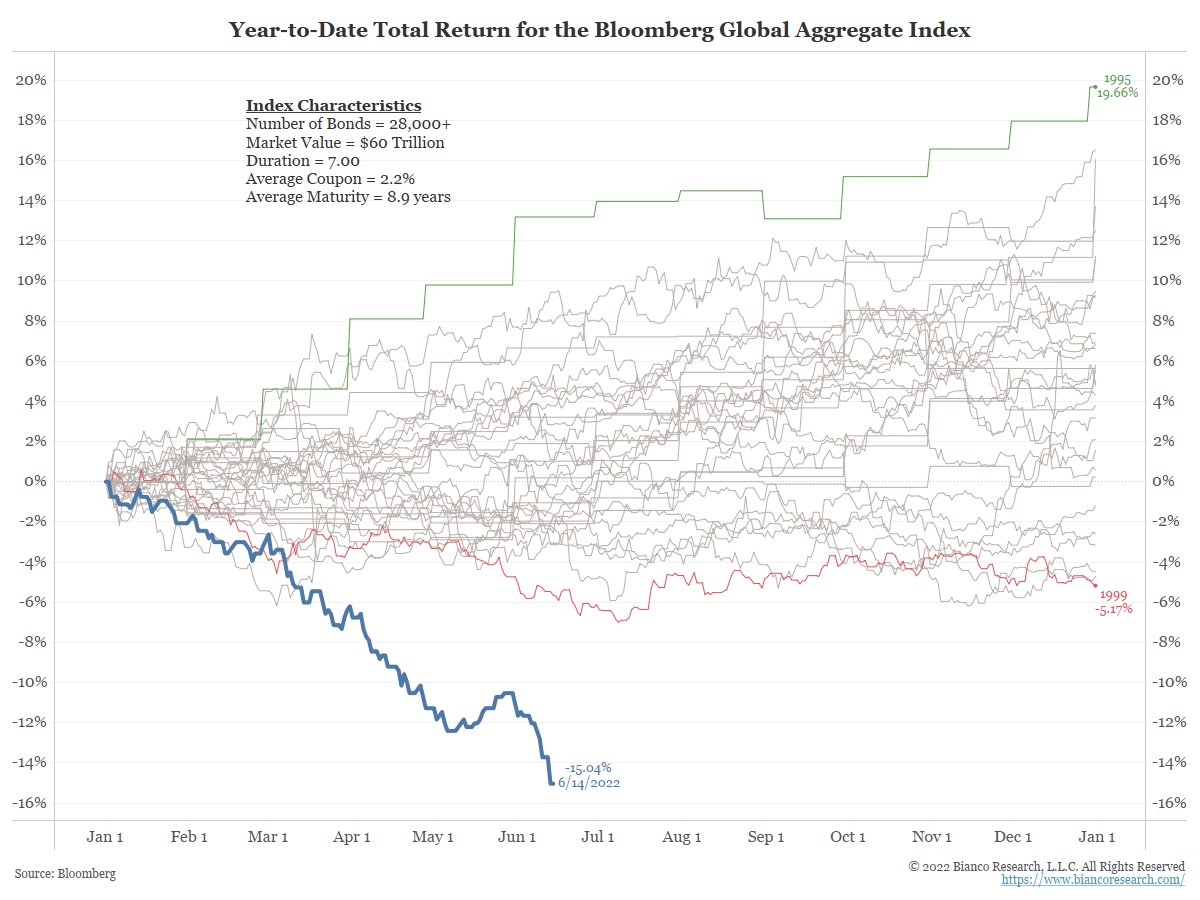

L’Aggregate Index de Bloomberg, qui mesure un panier de plus de 28 000 titres obligataires, a perdu plus de 15% depuis le début de l’année, une chute inédite depuis les années 1970.

Un produit obligataire offrait jusque-là une sécurité, une probabilité d’obtenir un rendement quasiment assuré chaque année. C’est pourquoi les obligations constituent la base de la plupart des fonds d’assurance-vie : la régularité de leurs performances les classe dans la catégorie moins risquée que les autres actifs. Mais ce qu’il se passe depuis le début de l’année change la donne :

Le silence radio qui accompagne le plongeon spectaculaire de ces actifs, qui sont pourtant à peu près dans tous les produits d’épargnes, est vraiment surprenant. C’est même étonnant qu’il n’y ait pas encore eu une détonation majeure dans une institution exposée à ce compartiment avec un fort effet de levier. Vu le rythme auquel s'effondre ces classes d’actifs, cela ne devrait plus tarder.

Les titres spéculatifs liés aux entreprises notés “à risque”, mesurés par l’ETF HYG, font partie des produits obligataires en forte chute. L'accélération de leur baisse rappelle le plongeon de 2020 qui avait forcé la Fed à intervenir en rachetant des titres de créances “Corporate Debt”, quelle que soit leur notation.

La chute est encore plus spectaculaire sur les produits obligataires liées au marché immobilier américain. L’indice MBB, un tracker associé aux titres obligataires immobiliers américains (MBS), dépasse le niveau de correction de 2020 et connaît même une baisse encore plus forte que lors de la crise de 2008 :

La situation sur les produits obligataires liés à l’immobilier commercial est encore pire : la chute des CMBS dépasse par son ampleur tous les krachs obligataires précédents du secteur.

Ces effondrements se déroulent alors que la Fed n’a pas encore commencé à réduire son bilan !

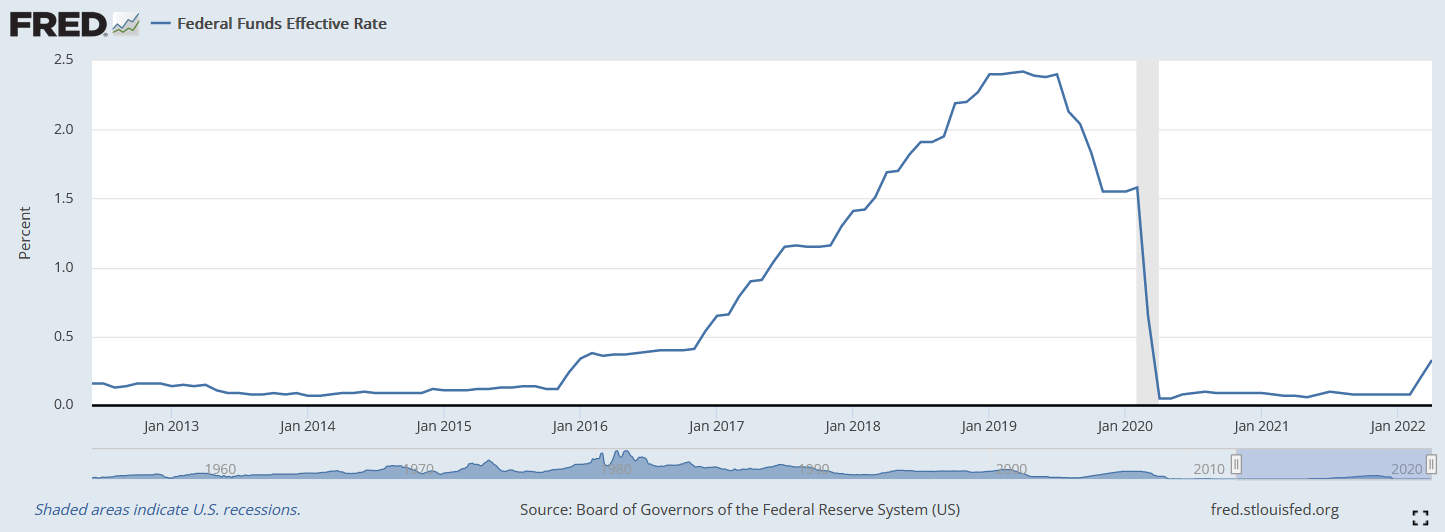

Le marché obligataire n’attend plus la Fed et agit en anticipation des décisions de remontée des taux : le 10 ans américain a cassé sa tendance baissière de 40 ans et s’envole à plus de 3.4%…

Malgré la hausse de 0,75% des taux directeurs de la Fed de ce mercredi 15 juin, on voit bien que sur la même échelle de temps, la Fed est très en retard sur le marché. Dans les précédentes phases de remontée de taux, le marché attendait sagement l’action de la Fed. La situation est bien différente aujourd’hui :

Cette fois-ci, le marché n’a pas attendu la fin effective du quantitative easing et du début du quantitative tightening.

Avant même que la Fed commence à réduire son bilan, le marché a sifflé la fin de la partie sur le marché obligataire.

Le marché a entamé une réévaluation brutale de ces actifs. On mesure aujourd’hui que ces titres de dettes ont été maintenus artificiellement hauts par un programme d’assouplissement monétaire qui aura finalement masqué le risque de ces actifs et induit des erreurs de calculs des prix durant tant d’années. Les performances annuelles sur ces produits étaient illusoires et la correction brutale que nous observons ramène ces titres à leur véritable prix.

Lorsque la Fed intervient en rachetant des titres de dettes durant des années, les prix des actifs sont maintenus artificiellement hauts. Dès que la Fed annonce la fin de son programme de rachat de titres obligataires, la musique s’arrête et les produits en question reviennent à leur véritable valeur de marché.

La Fed a arrêté la musique car l’inflation est en train de lui faire perdre le contrôle du marché obligataire.

Au passage, décider de retirer les liquidités qu’elle a déversées sur les marchés est un aveu du caractère inflationniste de son programme de quantitative easing. C’est ce que nous répétons dans ces bulletins depuis plus de deux ans : l’origine de l’inflation est liée à la quantité de monnaie créée dans le système par les banques centrales. Nous vivons actuellement les conséquences d’une inflation monétaire qui s’est d’abord matérialisée dans le gonflement des prix des actifs et qui s’est ensuite propagée dans les biens essentiels en raison d’un problème sur l’offre de matières premières, dont celles liées aux sources d’énergie fossile.

Pour combattre cette inflation, la Fed a donc décidé de réduire son bilan et de mettre fin au rachat d’obligations, ce qui a poussé le marché à re-pricer ces produits à leur coût réel, hors intervention de cette même Fed.

Qui paye les conséquences de cet effondrement obligataire ? Où se cache cette énorme perte ? Silence assourdissant. Mauvais signe…

Les prochaines semaines risquent de révéler au grand jour un désastre annoncé par cette chute historique des titres obligataires. Pour le moment, c’est silence radio ! “Quand la mer se retire, on voit ceux qui nagent nus” est décidément le dicton le plus adapté à un marché financier encore très opaque.

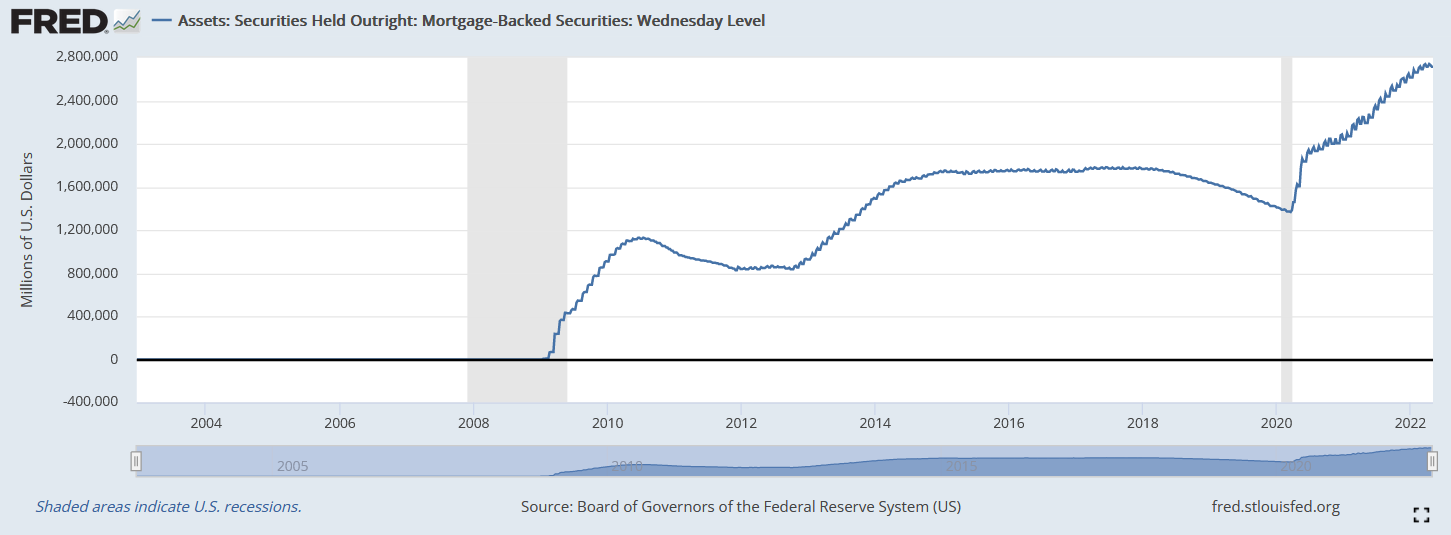

Mais regardons en détail les produits obligataires liés au marché immobilier, les fameux MBS. Aujourd’hui la Fed possède dans son bilan près de 2 800 milliards $ de ces titres achetés dans chaque programme de QE depuis 2008 :

Les pertes des titres de créance immobilière dégradent le bilan de la Fed. C’est ce genre de dégradations qui avait provoqué la faillite d’institutions bancaires en 2008. La perte se concentre désormais sur le bilan de la banque centrale. Les bilans des banques américaines ont sans doute été nettoyés de la plupart des produits immobiliers toxiques, mais le bilan de la Fed s’est dégradé !

Et que se passe-t-il lorsque le bilan d’une banque centrale se dégrade ? La valeur de la monnaie qu’elle émet diminue. Le processus n’est pas immédiat, mais ce qui se passe en ce moment sur le marché du crédit est une garantie mathématique de la dépréciation à venir de la valeur intrinsèque fiduciaire du dollar par rapport aux valeurs tangibles ou aux autres monnaies qui auront réussi à s’amarrer à des matières premières, et non pas à des produits dérivés de dettes dont la valeur intrinsèque ne cesse de chuter.

L’achat d’or physique par les banques centrales s’inscrit dans cette perte de confiance sur les capacités du dollar à garder son rôle de préservation de valeur. Pour cette raison, le dollar pourrait perdre sa fonction de monnaie de réserve dans le bilan de nombreuses banques centrales.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.