Dans mon bulletin du 19 janvier 2024 intitulé “La Fed n'avait pas gagné la guerre contre l'inflation”, j’écrivais : “Le regain d’inflation risque certainement de compliquer la tâche de la Fed au moment de prendre la décision que les marchés anticipent depuis plusieurs semaines : la performance boursière s'explique exclusivement par la promesse de la Fed d'une baisse des taux.”

J'avais également ajouté : “De manière globale, le marché ne semble pas du tout intégrer le risque de rupture d'approvisionnement sur les matières premières. Pourtant, ce risque constitue l'un des éléments essentiels qui pourrait radicalement modifier la donne en matière d'inflation.”

Douze mois plus tard, le risque de rupture reste largement absent des évaluations, et les prix des matières premières, à quelques exceptions près, sont restés étonnamment dépréciés tout au long de l’année 2024.

Les matières premières agricoles, telles que le café, le jus d’orange, le chocolat ou les œufs, ont enregistré une hausse spectaculaire ces derniers mois, principalement en raison de facteurs spécifiques à ces marchés, comme la sécheresse ou la grippe aviaire. En revanche, les métaux n’ont pas affiché de performances remarquables cette année, les investisseurs semblant exclure la possibilité de pénuries à court terme.

Concernant les métaux, les investisseurs semblent largement négliger le risque de pénurie... jusqu’à ce que celui-ci devienne réalité, comme cela a été le cas en 2024 pour le germanium, le gallium et, plus récemment, l’antimoine :

La Chine a la capacité de faire fluctuer les cours des métaux, ne serait-ce qu’en décidant d’interdire leurs exportations. Contrôlant la transformation de la quasi-totalité des métaux, elle expose ces marchés à un risque significatif de flambée des prix, en particulier dans un contexte de guerre commerciale. Pour l’instant, ce risque demeure largement sous-estimé par les marchés. À titre d’exemple, le cuivre clôture 2024 au même niveau qu’en début d’année :

Le cuivre a même perdu 1 $ depuis ses plus hauts de juin.

Les vendeurs à terme sur ce métal anticipent un ralentissement plus marqué que prévu en Chine. Ces spéculateurs à la baisse sont influencés par l'évolution des rendements obligataires chinois.

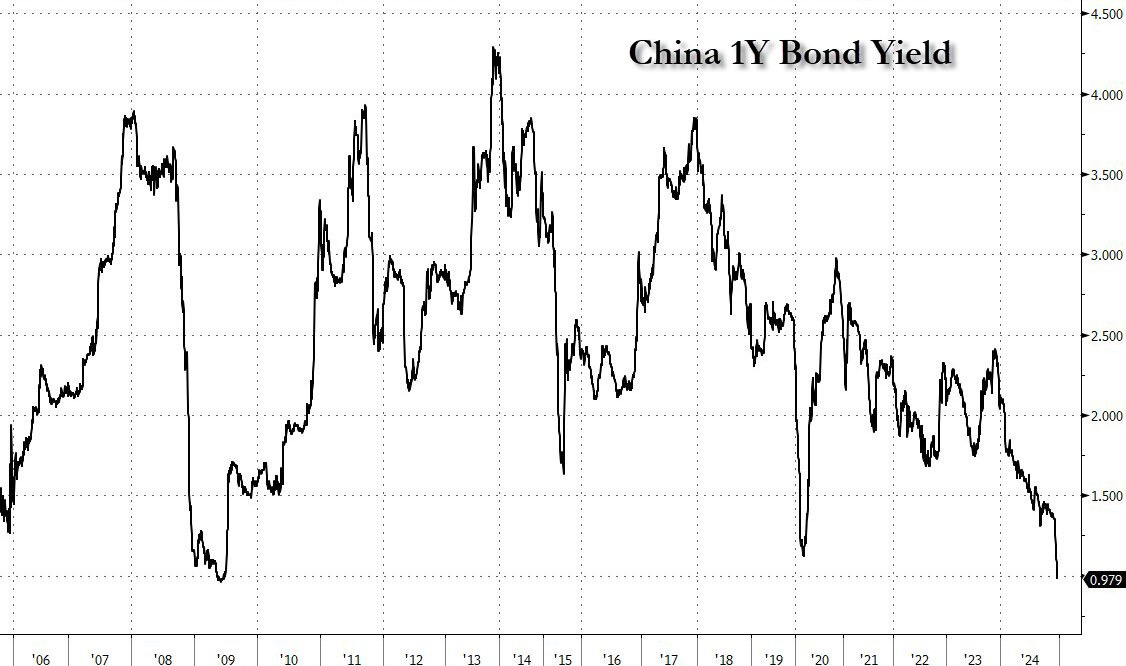

Les rendements à 1 an en Chine se sont effondrés cette année, atteignant des niveaux comparables à ceux observés pendant la grande crise financière de 2008. Ils sont même tombés en deçà des valeurs enregistrées pendant la crise du Covid en 2020 :

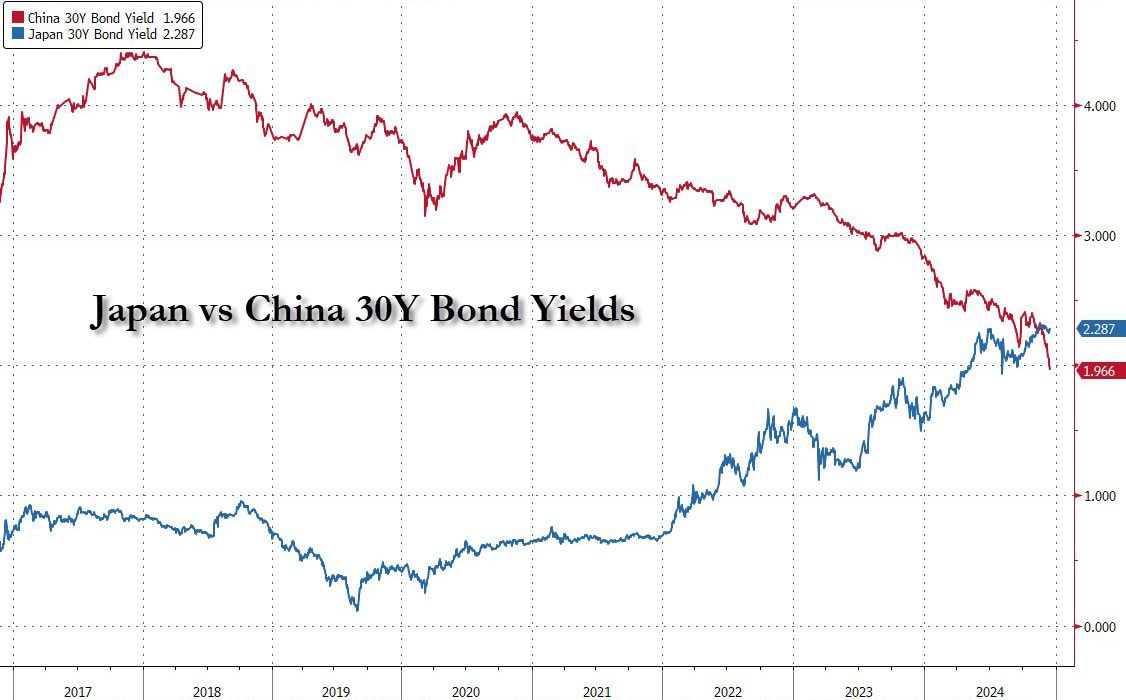

Le 30 ans chinois vient de passer sous le 30 ans japonais pour la toute première fois :

Il faut se souvenir qu’en 2014, le 30 ans chinois était à 5% :

Le 30 ans japonais était en 2016 à 0% :

Dans mon bulletin du 9 février 2024 intitulé “Chine : le processus de deleveraging a débuté”, j’écrivais : “Le secteur immobilier représente un quart du PIB de la Chine, cependant, les niveaux d'effet de levier élevés laissent envisager que le processus de désendettement (deleveraging) du secteur pourrait entraîner de nombreuses banques dans une spirale déflationniste.

Selon l'analyste Kyle Bass, qui est assez critique à l'égard de la Chine, il existe même un risque systémique plus vaste au sein du système financier et de l'économie chinoise, ce danger étant associé à la dette colossale du secteur immobilier du pays”.

En cette fin d’année 2024, les investisseurs demeurent persuadés que la Chine suit une trajectoire de “japonisation”, caractérisée par un effondrement démographique imminent et des risques persistants dans les secteurs immobilier et bancaire. Ces défis pourraient nécessiter un plan de soutien massif “à la japonaise” dans les années à venir.

Ces inquiétudes concernant la Chine sont probablement à l'origine de l'augmentation des encours des ETF or cette année.

Dans mon bulletin du 9 avril intitulé “Ruée sur les ETFs or en Chine”, je présentais ce graphique de l’ETF or le plus populaire de Chine :

Huit mois plus tard, les encours de cet ETF continuent à s’envoler :

La situation est complètement différente aux États-Unis, où les perspectives de croissance n'ont jamais été remises en question en 2024. La vigueur de l’économie américaine, soutenue par des plans de dépenses gouvernementales massifs et une abondance de liquidités, a même suscité une prise de conscience réelle concernant l’inflation.

Début mars, Janet Yellen, la secrétaire au Trésor des États-Unis, surprenait les marchés en reconnaissant qu'elle regrettait d'avoir qualifié l'inflation de "transitoire".

En Europe, l’inflation en 2024 est d’autant plus préoccupante qu’elle s’accompagne d’un net ralentissement économique.

Dans mon bulletin du 2 février 2024 intitulé “L’Europe paralysée par le premier choc inflationniste”, j’écrivais : “Les récentes poussées d'inflation ont plongé le continent dans une situation de blocage sans précédent : la mobilisation des agriculteurs trouve principalement ses origines dans les répercussions de la baisse généralisée du pouvoir d'achat observée en Europe au cours des derniers trimestres. Cependant, selon Bruxelles, l'une des solutions pour contrer l'inflation implique également la négociation d'accords de libre-échange afin de contenir la hausse des prix des matières premières agricoles. Mais ces accords sont très défavorables aux agriculteurs qui ont déjà vu leurs salaires réels s’effondrer en 2022 et en 2023. Le remède anti-inflationniste est pire que le mal ! Par le passé, l'ouverture des frontières était une recette efficace pour contenir la hausse des prix. Cependant, maintenant que l'inflation s'est réveillée, cette approche ne fonctionne plus.”

Onze mois après la révolte des agriculteurs en Europe, rien n'est résolu concernant l'inflation et les causes liées à l'explosion des coûts de l'énergie sur le continent.

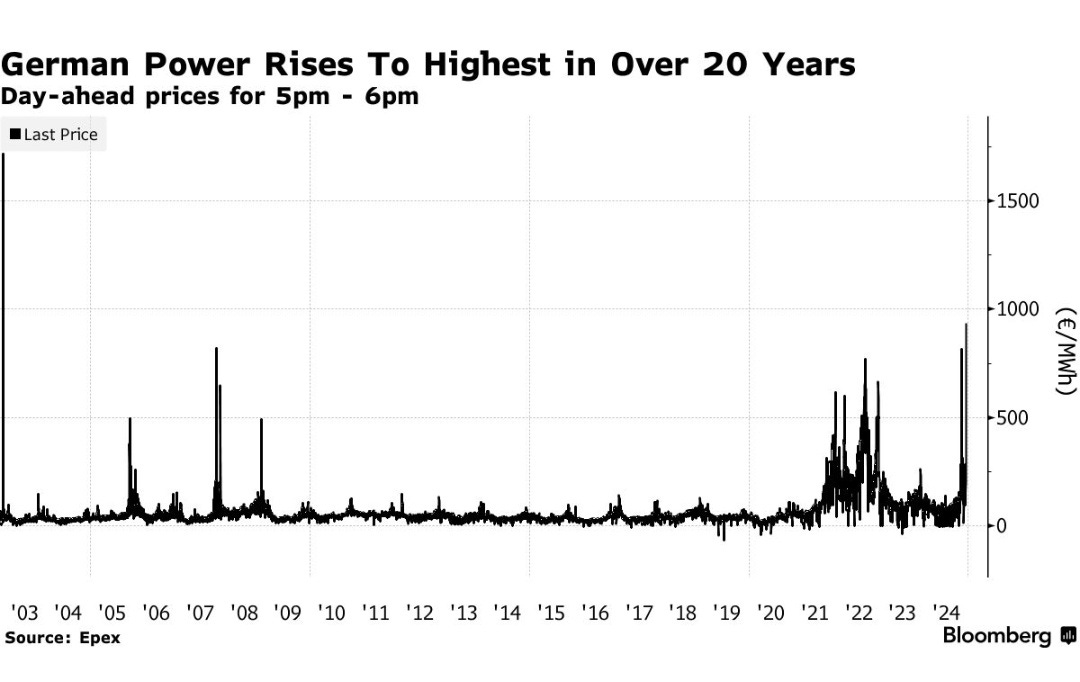

Les prix de l'électricité en Allemagne ont fortement augmenté ces derniers jours, atteignant des niveaux inédits depuis la crise énergétique de 2022, en raison d'une faible production d'énergie éolienne. Mercredi, les importations d'électricité ont atteint leur plus haut niveau en une décennie, obligeant les centrales à gaz et à pétrole à intervenir pour répondre à la demande. Les prix ont dépassé 1 000 € par mégawatt-heure et restent extrêmement élevés :

La stagflation s’est installée de manière durable en Europe en 2024, mais paradoxalement, l’épargnant européen reste pour l’instant très passif face au risque que fait peser la menace de cette période stagflationiste à venir sur la valeur des actifs obligataires détenues par les épargnants et sur la solvabilité du système bancaire français.

Aux États-Unis, le risque inflationniste s'est également intensifié en cette fin d'année. Les derniers chiffres du PPI confirment ce rebond de l’inflation. Par conséquent, avec la remontée des anticipations inflationnistes, il est logique de voir les taux à 10 ans s’envoler à nouveau vers de nouveaux sommets. Malgré la baisse des taux décidée par la Fed en septembre, ces derniers sont revenus à leur plus haut niveau depuis mai :

Conséquence directe: le marché immobilier américain est à nouveau sous tension.

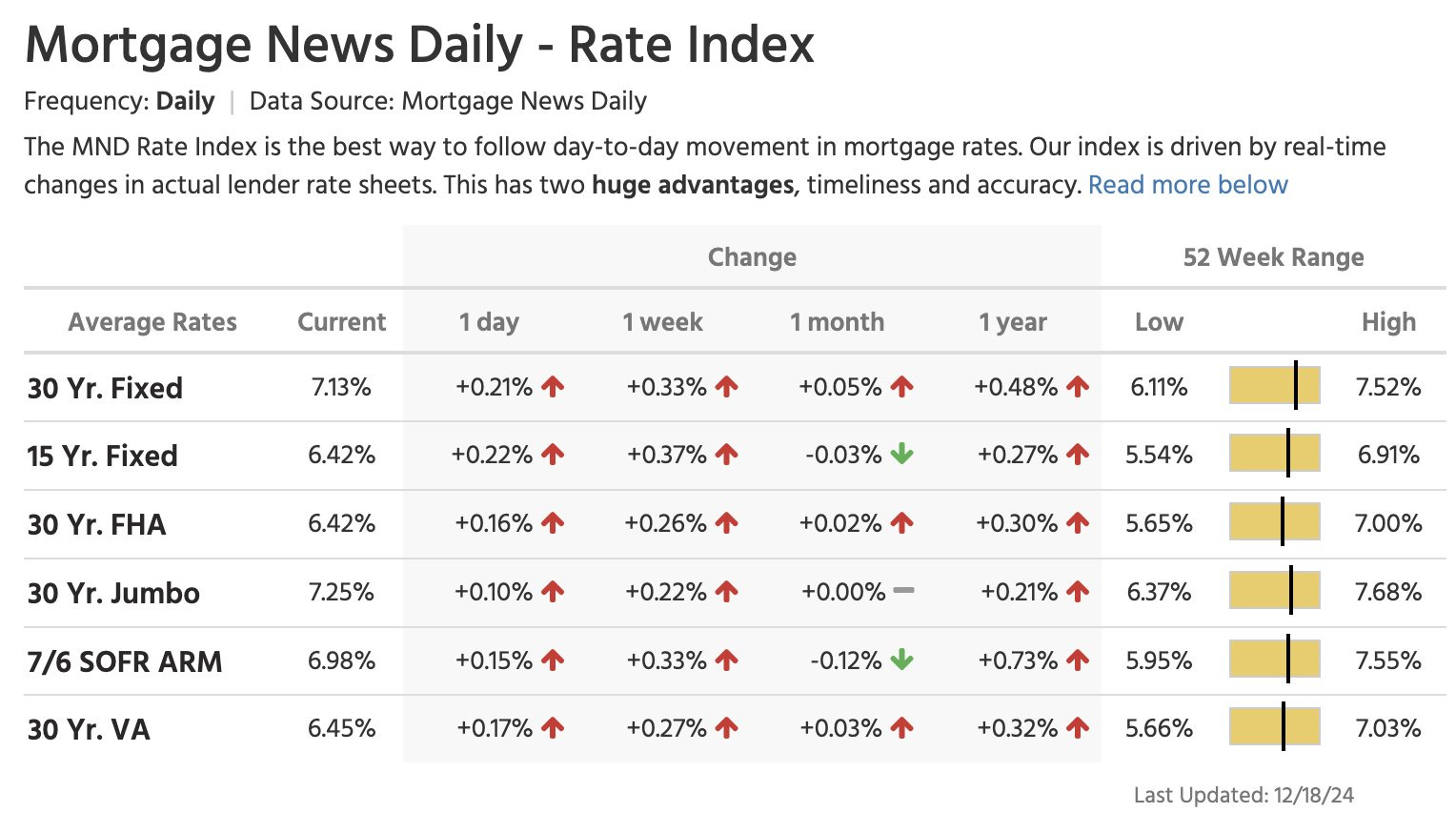

En juillet dernier, je disais que le marché immobilier était paralysé par le niveau élevé des taux. La situation se détériore à nouveau : le taux moyen des prêts hypothécaires sur 30 ans a connu une forte hausse, atteignant 7,13% après la conférence de presse de la Fed, contre 6,65% à la même période l'an dernier :

Ces taux élevés représentent également un immense défi pour le refinancement à court terme de la dette américaine.

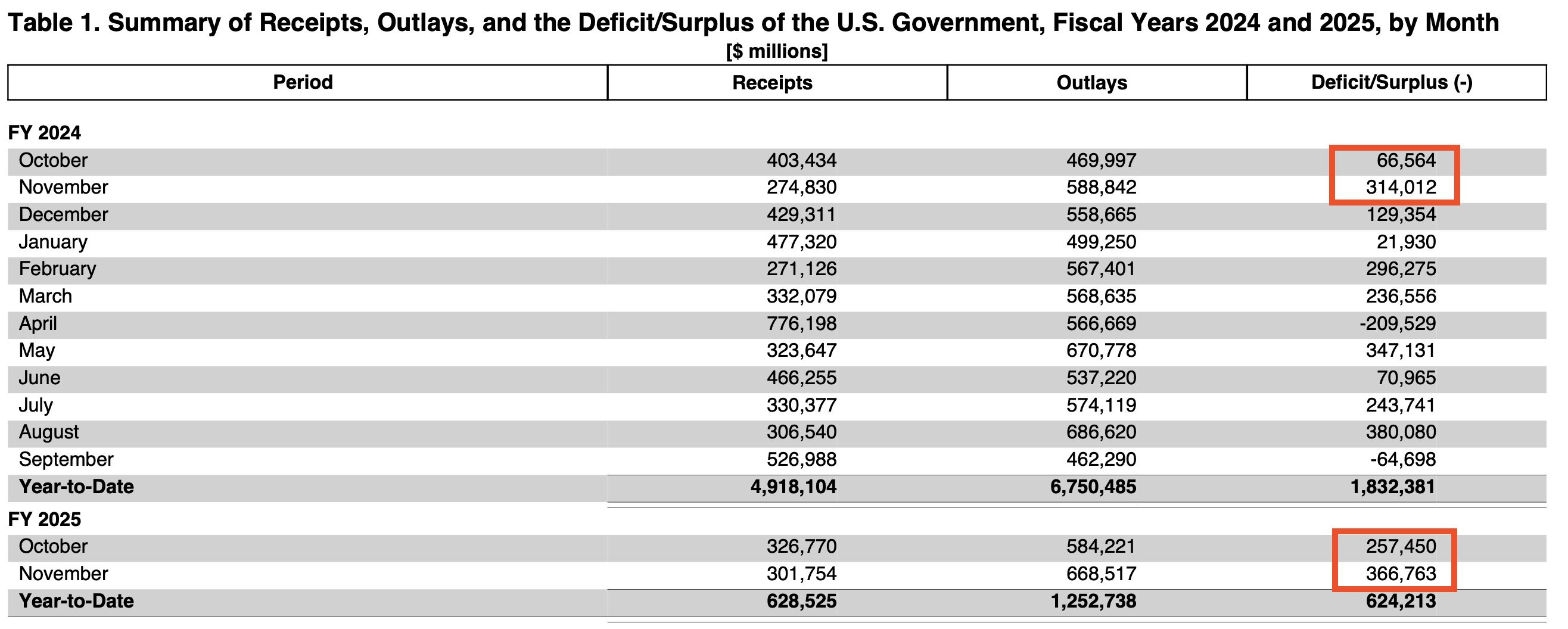

Ce défi est d’autant plus colossal que le déficit continue de croître à un rythme alarmant. Au cours des deux premiers mois de l’exercice fiscal 2024, le déficit total atteignait 380,5 milliards $, une situation déjà préoccupante. Mais sur la même période de l’exercice fiscal 2025, ce chiffre s’est envolé à 624,2 milliards $, soit une augmentation spectaculaire de 64% en seulement un an !

Une part croissante de la dette est désormais financée par des bons à court terme arrivant à échéance en moins d’un an. Avec 2 000 milliards $ de bons, obligations et billets arrivant à maturité en 2025, auxquels s’ajoutent 2 000 milliards $ de déficits budgétaires annuels (et encore ce chiffre risque d’être largement dépassé), les besoins bruts de financement atteignent un total de 4 000 milliards $.

La nécessité de financer un tel montant de nouvelle dette constitue l'argument principal soutenant la prévision d'une hausse du prix de l'or en 2025.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.