Le flot de nouvelles économiques reste très intense, même en plein été.

Les marchés semblent concentrer leurs attentes sur une prochaine baisse des taux de la Fed. Si Jerome Powell n'agit pas dans un délai raisonnable, on pourrait lui reprocher d’avoir trop tardé à réduire les taux.

Le rendement des bons du Trésor américain à 2 ans chute à 4,408%, son niveau le plus bas depuis le 7 février. Le marché anticipe clairement un changement de politique de la Fed. La note du 2 ans américain est en train de casser sa résistance baissière, signalant que le rebond est bel et bien enclenché :

Il est grand temps que les taux se détendent aux États-Unis.

Le marché immobilier américain reste bloqué.

Les achats de biens immobiliers ont augmenté de 0,5% au premier trimestre 2024 par rapport à l'année précédente, marquant la première hausse depuis la mi-2022. La Californie a enregistré les plus fortes augmentations, notamment à San Jose et Oakland, avec des hausses de plus de 20%. Les investisseurs en tirent un grand profit, le prix de vente moyen des maisons ayant grimpé de 55% par rapport à leur prix d'achat. Au premier trimestre, les investisseurs ont acquis 19% des maisons vendues, la plus grande part depuis près de deux ans. Ils se concentrent principalement sur les maisons individuelles et les maisons haut de gamme, mais achètent également un nombre record de maisons abordables, représentant 26% des ventes de maisons à bas prix.

Cette hausse des ventes masque un phénomène toujours inquiétant : le volume des transactions est toujours scotché à un niveau trop bas. Le turnover immobilier est encore largement grippé aux États-Unis :

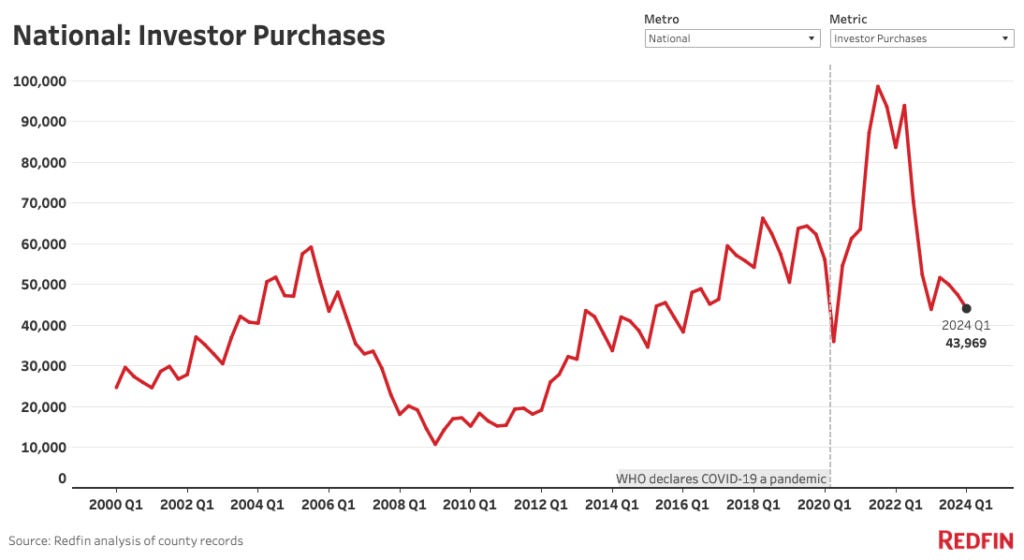

L'activité des investisseurs se stabilise après des années de fluctuations marquées, avec un doublement pendant la pandémie en 2021 suivi d'une chute de près de 50% au début de 2023. La hausse des prix des maisons et des loyers, ainsi que la stabilisation des taux hypothécaires, semblent inciter les investisseurs à revenir sur le marché, mais de manière très timide.

Les investisseurs préfèrent les maisons individuelles, qui représentent 68,9% de leurs achats au premier trimestre, soit une augmentation de 3,9% par rapport à l'année précédente. En revanche, les achats de maisons mitoyennes, de copropriétés et de propriétés multifamiliales ont diminué. Cette préférence s'explique par la croissance des loyers et la stabilité des locataires dans les maisons individuelles. Les biens pouvant se louer plus cher ne se vendent pas. Les propriétaires ayant acheté à des taux bien plus bas ne sont pas incités à déménager, car ils devraient faire face à des remboursements beaucoup plus élevés. Le marché reste paralysé tant que la Fed ne réduit pas les taux d'intérêt. L'ensemble du secteur immobilier américain attend une baisse des taux comme le messie !

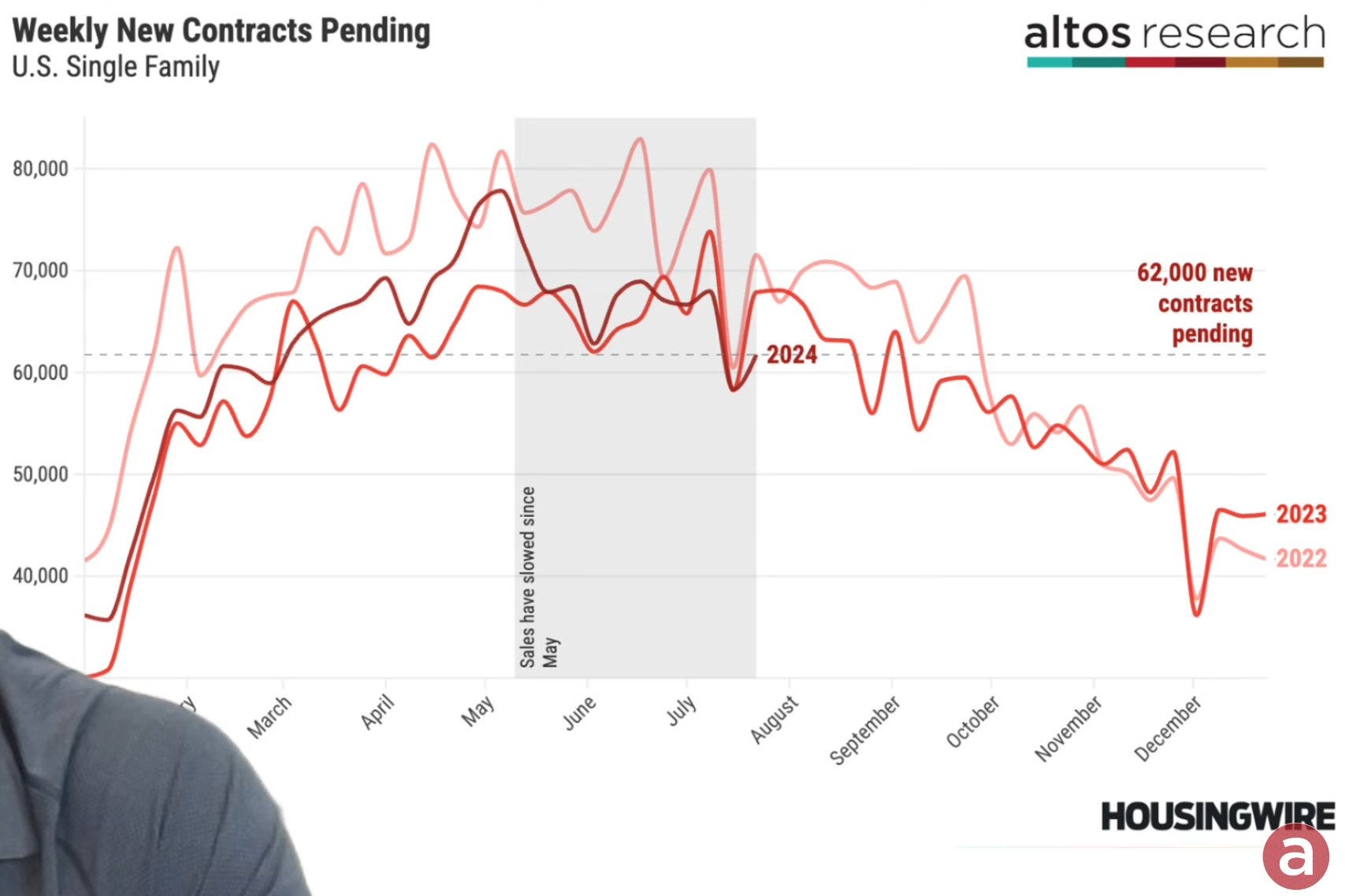

Les ventes de maisons sont à un niveau encore plus bas que durant les deux dernières années à la même époque :

Le niveau des ventes en 2023 était déjà au plus bas depuis 1995. Si ce chiffre ne se redresse pas d’ici la fin de l’année, nous pourrions battre un nouveau record à la baisse.

Cette baisse des transactions concerne en particulier les acheteurs internationaux.

Les acheteurs internationaux ont acquis moins de maisons aux États-Unis cette année, mais ont payé des prix records. Entre avril 2023 et mars 2024, ils ont investi 42 milliards $ dans l'immobilier résidentiel, soit une baisse de 21,2% par rapport à l'année précédente. Environ 54 300 maisons ont été vendues à des acheteurs internationaux, le plus bas niveau enregistré depuis que la National Association of Realtors (NAR) suit ces transactions.

Les prix moyens et médians des maisons achetées par les étrangers ont atteint des sommets, respectivement à 783 300 et 475 000 $. La baisse des achats est attribuable à la force du dollar américain ainsi qu'aux mêmes problèmes rencontrés par les acheteurs locaux : des prix élevés et une faible disponibilité des biens. Les acheteurs internationaux incluent à la fois des non-citoyens ayant des résidences permanentes à l'étranger et ceux résidant plus de six mois aux États-Unis.

Malgré leur faible impact global (2% du marché), les acheteurs internationaux exercent une influence significative sur certains marchés, tels que la Floride et le Texas, où ils sont particulièrement actifs. Les acheteurs mexicains dominent au Texas, tandis que la Floride demeure la destination préférée pour l'ensemble des acheteurs internationaux.

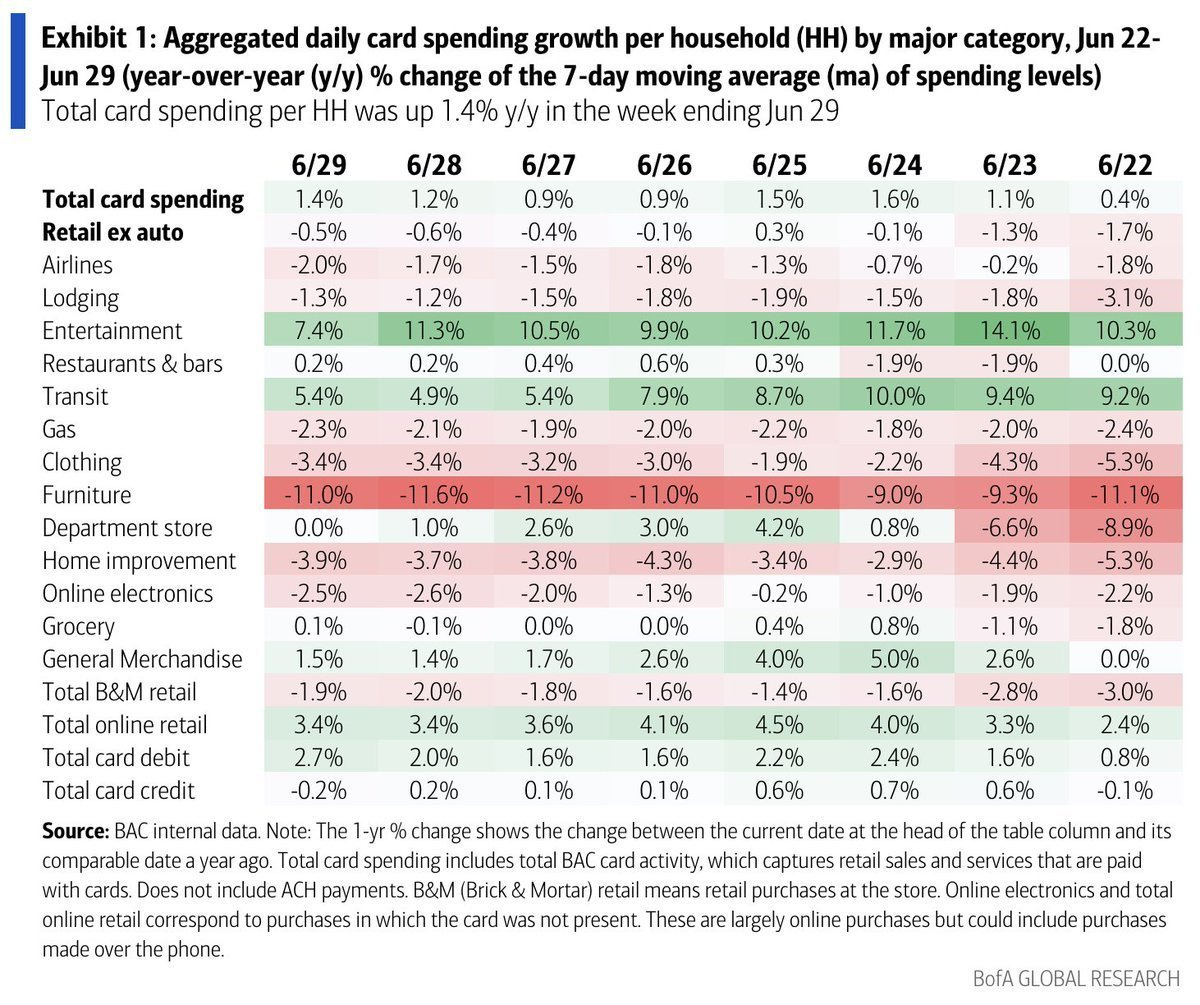

Cette baisse des transactions a un impact direct sur les chiffres des ventes d'équipements mobiliers.

Moins de transactions signifie moins de cuisines, moins de meubles, et moins d'aménagements intérieurs.

Les derniers chiffres des ventes de détail soulignent la forte baisse de ce pilier du commerce de détail américain :

La baisse des ventes dans ce secteur au profit de secteurs beaucoup plus fragiles, comme les activités de loisirs, affaiblit l'ensemble des chiffres de la consommation américaine.

La baisse des transactions immobilières impacte la consommation, car les dépenses des Américains sont désormais beaucoup moins fondamentales et donc beaucoup plus sensibles à un ralentissement marqué.

Avec l'augmentation quotidienne du risque de récession aux États-Unis, l'or retrouve son rôle de valeur refuge dans ce contexte de ralentissement économique.

On l'a observé en Chine au cours des deux derniers trimestres : l'or est devenu l'investissement privilégié des épargnants chinois face à un ralentissement économique, au risque de dépréciation de la monnaie chinoise, et aux risques associés au système bancaire chinois.

L'or physique a bénéficié ces derniers mois d'un engouement croissant de la part de ces épargnants.

Cette demande physique des Chinois pourrait désormais se déplacer vers l'Ouest, dans un autre pays fortement consommateur d'or et d'argent physiques.

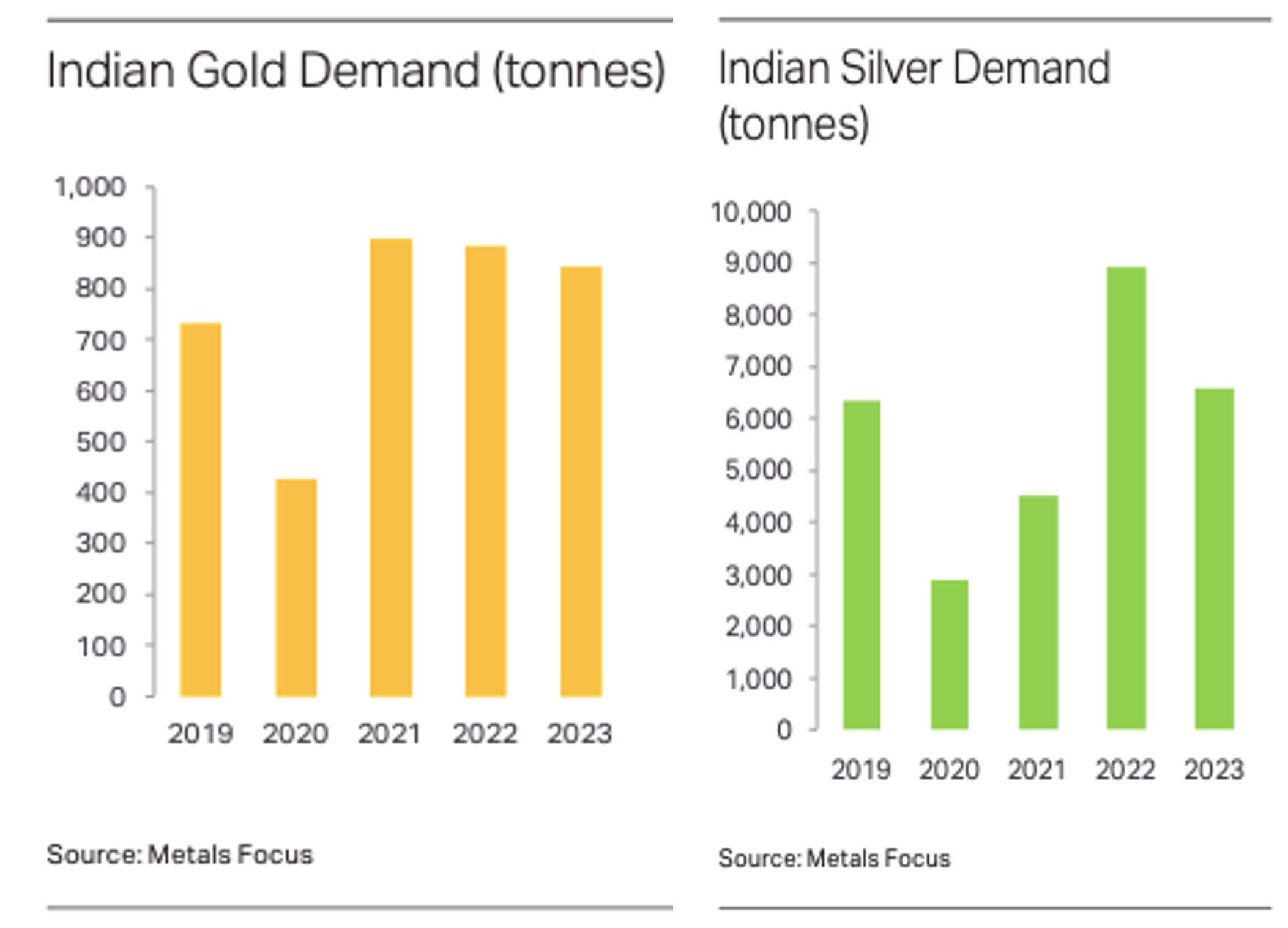

Cette semaine, l'Inde a réduit les droits d'importation sur l'or et l'argent de 15% à 6%, une décision visant à stimuler la demande et à réduire la contrebande. La baisse des prix locaux a déjà entraîné une augmentation de la demande de bijoux, et les actions des fabricants de bijoux ont grimpé jusqu'à 10% après cette annonce.

Cette décision surprise réduit de fait le prix de l'once d'or de près de 300 $ à l'achat en Inde.

Dans ces conditions, la demande de métaux précieux en Inde pourrait repartir de plus belle, après une année 2023 marquée par un ralentissement dans le pays :

Cette nouvelle demande physique est bien entendu une très mauvaise nouvelle pour les vendeurs d’or papier sur le COMEX, qui viennent d’augmenter de manière significative leurs contrats « naked shorts ». Pour ces participants, il faudra imprimer beaucoup plus de papier, créer encore plus de contrats, et accroître davantage l’effet de levier sur les marchés à terme pour contrer ce nouveau regain de la demande d’or et d’argent physiques.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.