Dans mon bulletin de la semaine dernière, j’écrivais que "la baisse du marché immobilier et de la bourse a refroidi les consommateurs chinois, les incitant à privilégier l'épargne plutôt que la consommation. Ce ralentissement de la consommation est principalement dû à l'effet d'appauvrissement provoqué par la baisse des prix de l'immobilier, ainsi que par la dégringolade de la bourse asiatique.”

La chute du secteur immobilier chinois depuis 2022 est impressionnante, avec une baisse de 82% par rapport au pic atteint en mai 2021 :

En quelques mois, les prix de l'immobilier en Chine sont revenus à leurs niveaux de 2008.

Pourrait-on observer une correction similaire aux États-Unis ou en Europe ?

Le système monétaire permet de fabriquer librement de la nouvelle monnaie fiduciaire via le processus de création de crédit, et le marché immobilier repose sur l'un des principaux moteurs de cette création de crédit : les prêts hypothécaires.

Au cours des 50 dernières années, la majorité des économies développées ont adopté le même modèle : des taux d'intérêt en constante baisse et un endettement croissant, tant public que privé. Cela a permis à l'économie et aux marchés d'actifs de prospérer, malgré le vieillissement démographique.

Des taux d'intérêt bas incitent à contracter des hypothèques plus importantes, ce qui fait grimper les prix de l'immobilier. Plus de crédit, à des taux réduits, pousse les prix des maisons à la hausse.

Cependant, cette expansion de la masse de crédits conduit également à une augmentation significative de la quantité de monnaie fiduciaire en circulation.

Ainsi, lorsqu'on mesure les prix de l'immobilier par rapport à une monnaie concurrente comme l'or, dont l'offre est limitée, les prix restent stables.

Un système fiduciaire entièrement élastique est bénéfique s'il est utilisé judicieusement, car il permet aux décideurs de soutenir l'économie en période de crise. Cependant, s'il est mal géré, il risque de provoquer une hausse explosive des prix des actifs et d'entraîner des pressions inflationnistes.

C’est exactement ce qui est en train de se passer.

D'après l'analyse de Reventure basée sur 134 ans de données, les prix de l'immobilier ajustés à l'inflation sont désormais presque 100% plus élevés que la moyenne des 130 dernières années. Actuellement, les prix dépassent même ceux observés lors de la bulle immobilière de 2006.

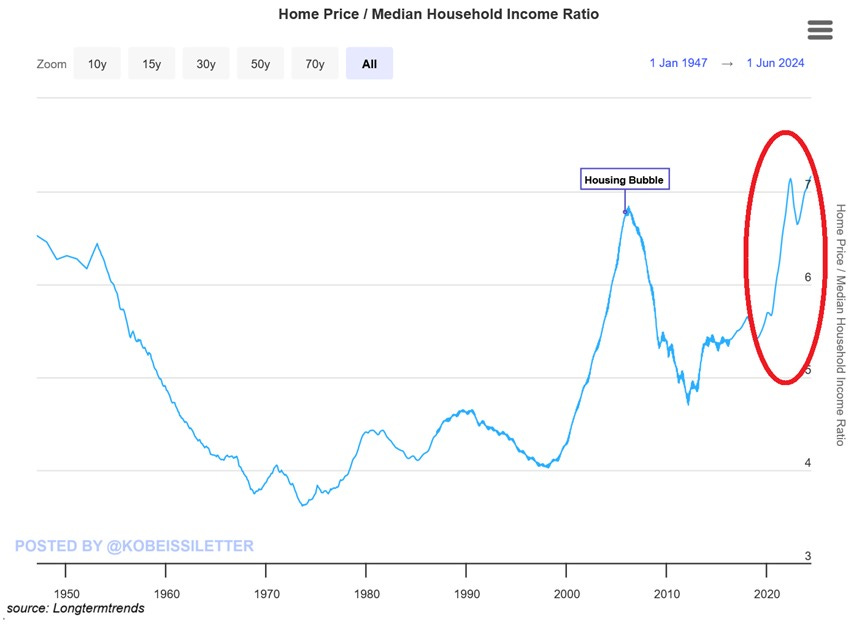

Le ratio Prix des maisons/Revenu médian des ménages aux États-Unis a atteint 7,2x, un niveau record, dépassant les 7,1x de 2022 et les 6,8x de la bulle immobilière de 2008. Avant la pandémie de 2020, ce ratio était de 5,5x. En l'espace de 5 ans, les prix des maisons ont bondi de 50%, tandis que les revenus des ménages n'ont progressé que de 17%. L'accès au logement continue donc de se dégrader :

Aux États-Unis, le nombre d'agents et de courtiers immobiliers à temps plein a chuté à 440 000 en 2023, son niveau le plus bas depuis 2014. Ce chiffre a diminué de 72 000 en un an, soit une baisse de 14%, la plus importante depuis 2008 :

Le nombre de membres de la National Association of Realtors a diminué de 100 000 depuis 2022, pour s'établir à environ 1,5 million. En juillet, les ventes de maisons en attente ont atteint leur niveau le plus bas jamais enregistré, tombant même en dessous des niveaux observés pendant la pandémie de 2020. Parallèlement, la demande de prêts hypothécaires est à son plus bas niveau en 30 ans.

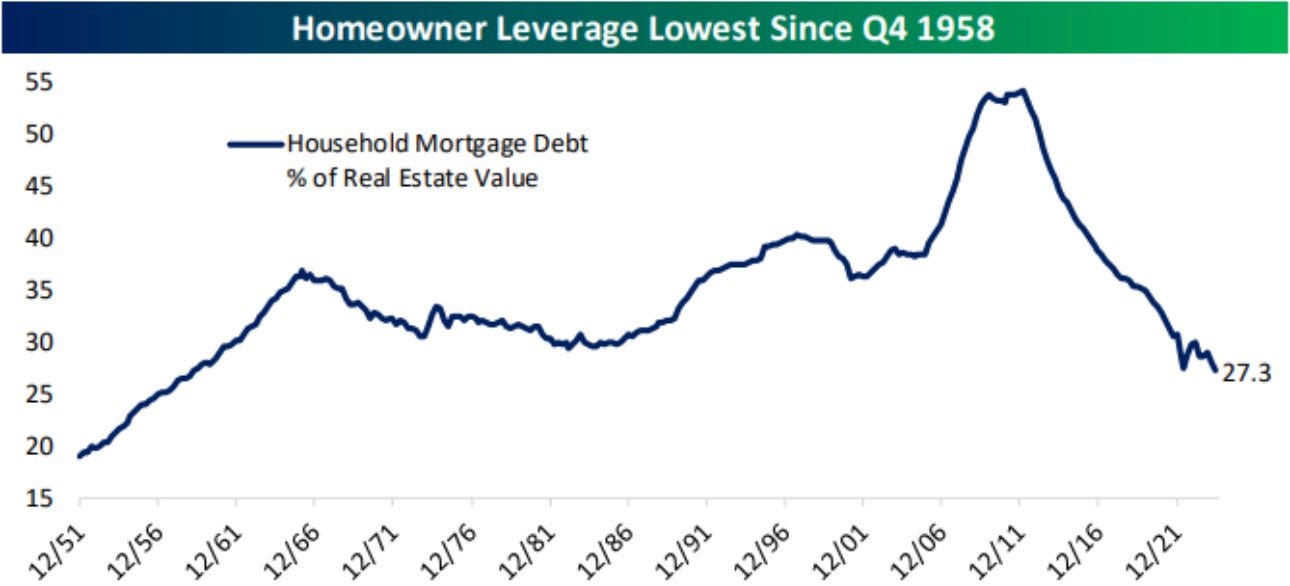

Le levier financier des propriétaires (c'est-à-dire la dette hypothécaire des ménages en pourcentage de la valeur immobilière) est actuellement au plus bas depuis le quatrième trimestre de 1958, s'établissant à environ 27,3%. Après avoir atteint un sommet en 2008, juste avant la crise financière mondiale, ce pourcentage a diminué régulièrement à mesure que les taux d'intérêt baissaient :

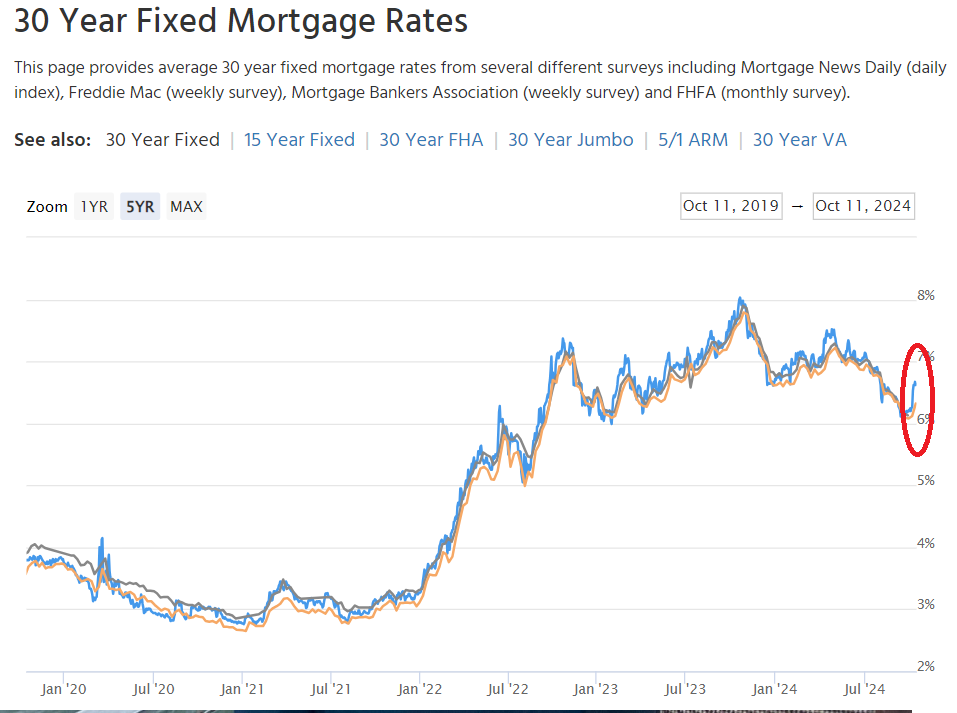

La capacité d'emprunt pourrait de nouveau se détériorer en raison de la hausse des taux d'intérêt à long terme. Contre toute attente, la baisse des taux décidée par la Fed n'a pas produit l'effet escompté ces dernières semaines, puisque les taux longs ont même fortement augmenté.

Le rendement des obligations américaines à 10 ans est en train de dépasser 4,10%, après avoir atteint un plus bas de 3,6% il y a à peine quelques semaines :

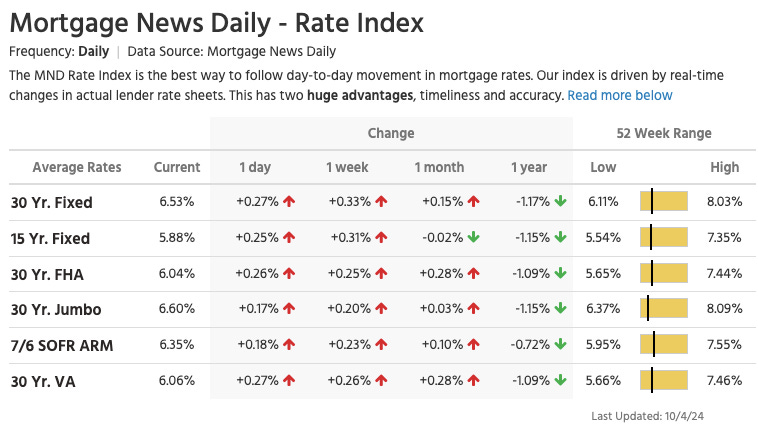

La hausse des taux longs a un impact direct sur les prix des hypothèques, qui s'envolent à nouveau aux États-Unis. Le taux d'emprunt "de base", désormais calculé sur 30 ans (et non plus 20 ans), a grimpé à 6,53% en seulement une séance vendredi dernier :

La reprise rapide de la hausse des taux immobiliers survient contre toute attente :

Ce mouvement ne devrait pas encourager les vendeurs !

Personne ne souhaite vendre, car personne ne veut renoncer à un taux hypothécaire de 3% ou moins. De nombreux propriétaires hésitent à mettre leur maison en vente en raison du niveau de ces taux d'intérêt. À moins de disposer d'un capital suffisant pour acheter en espèces, échanger un taux hypothécaire de 3-4% contre un taux de 6,5% n'a aucun sens, sauf si l'on déménage dans une zone moins chère.

Et personne ne souhaite acheter non plus ! Maintenant que les taux ont augmenté, qui voudrait payer plus de 35% en supplément sur le capital ?

Le marché est à l'arrêt !

La baisse des taux renforce ce sentiment d'attente. Quel intérêt d'acheter aujourd'hui si les taux continuent de diminuer ?

Les agents immobiliers quittent le secteur car ils peinent à obtenir de nouveaux mandats en raison de la situation actuelle. La faible disponibilité de biens sur le marché décourage les nouveaux agents ainsi que leurs acheteurs, car plusieurs personnes enchérissent sur les mêmes maisons. L'immobilier est déjà un secteur difficile, avec de longues périodes sans revenu. Toutefois, la situation actuelle de blocage est sans précédent au cours des 50 dernières années, le marché étant complètement figé.

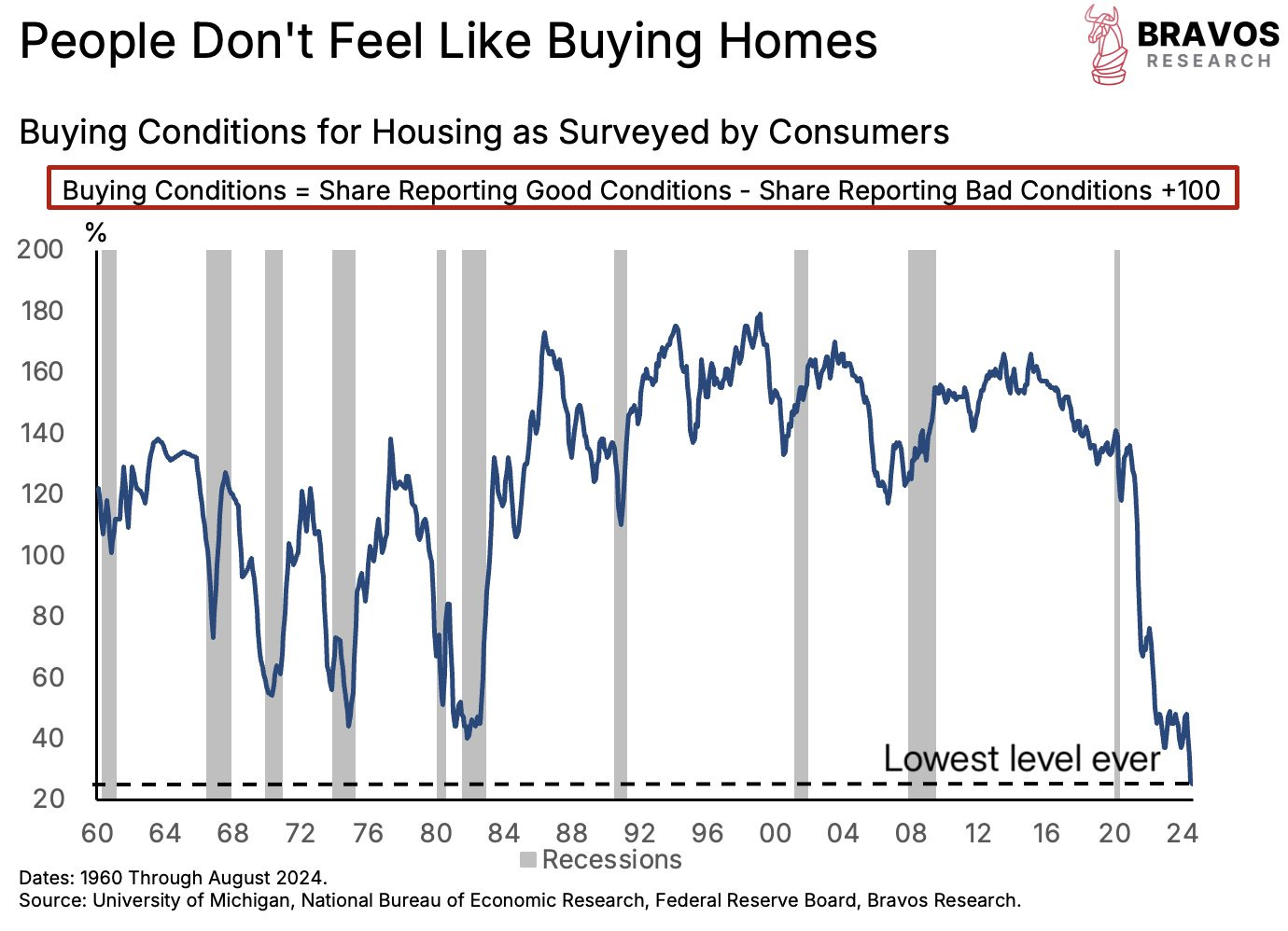

Plus grave encore, ce blocage est en train de transformer radicalement le sentiment autour de ce marché : le désir d'acheter un bien immobilier aux États-Unis n'a jamais été aussi faible :

Acheter une maison ou un appartement est désormais perçu comme une idée absurde aux États-Unis, et jamais dans l'histoire un sentiment aussi négatif envers le secteur immobilier n'a été observé.

Cette situation extrême, caractérisée par l'absence d'acheteurs, de vendeurs et de liquidité, alors que les prix atteignent des sommets et que plus personne n’a envie d’acquérir un bien, est sans précédent dans l'histoire de l'immobilier aux États-Unis.

En France, le désir d'acheter un bien immobilier pourrait également être affecté, en raison de la hausse des taux d'intérêt, mais aussi pour des raisons intrinsèques au marché.

Le gouvernement envisage de durcir la fiscalité des locations meublées non professionnelles (LMNP) dans le projet de loi de finances 2025. Actuellement, les propriétaires bénéficient d’un amortissement qui n'est pas pris en compte dans le calcul de la plus-value lors de la vente. La réforme propose de réintégrer cet amortissement, augmentant ainsi la plus-value imposable.

Si un bien amorti est vendu, la plus-value à imposer sera considérablement plus élevée.

Autrement dit, les revenus des loyers des propriétaires seront lourdement taxés… au moment de la revente du bien !

Les professionnels s'inquiètent de l'impact sur le marché locatif, redoutant une diminution de l'attractivité des investissements dans le meublé.

Mais c'est surtout le sentiment autour de l'investissement immobilier qui risque d’être impacté.

En France, comme aux États-Unis, l’envie d’acheter de la pierre pourrait encore s’effriter.

Les Chinois ont déjà traversé cette période de sentiment négatif envers l'immobilier, ce qui explique en partie l'engouement des particuliers pour l’or physique. L'or brille en Chine, en grande partie parce que la pierre n’a plus la côte. Observons-nous un phénomène similaire ici ? Les personnes qui boudent l'immobilier se tourneront-elles vers l'or physique pour préserver leur épargne ?

Le sentiment envers l'or commence à évoluer en Occident.

Chaque semaine, le cours de l’or établit de nouveaux records tant en dollars qu'en euros, et ce, à un moment où les investisseurs s’écartent progressivement de l'immobilier.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.