Il y a eu un choc pétrolier dans les années 1970. Nous sommes en train de vivre un autre choc inflationniste, mais cette fois-ci le choc concerne l’ensemble des matières premières.

Chaque semaine, nous assistons au décollage d’une ou plusieurs entités du marché des “commodities”.

Cette semaine, c'est le cuivre qui offre un graphique spectaculaire.

Voici à quoi ressemble, en une image, la ruée sur un métal essentiel qui devient subitement en rupture de stock :

Ce graphique mesure l’écart entre le contrat cash et le contrat à 3 mois du cuivre (spread LME Cash-3 mois) sur le marché des futures de Londres.

Actuellement, les stocks de cuivre sont tellement bas qu'il est préférable de payer $1100 par tonne en plus (plus de 10% de premium !) pour se voir honorer la livraison... plutôt que de prendre le risque de ne plus rien avoir. Cette tension sur le marché du cuivre ne s’est jamais produite dans le passé. Le cuivre est en hausse de 300% sur les trois derniers mois et l’envolée spectaculaire de ce “spread” nous signale un évènement historique qui traduit une véritable RUPTURE de marché.

Les origines de cette tension sont multiples : les coûts de l'énergie pour la transformation du métal et les difficultés sur la chaîne de production s’ajoutent à une situation très tendue sur le niveau des stocks.

Mais le phénomène de rupture est très largement amplifié par le fonctionnement même des marchés dérivés du cuivre.

Les marchés futures ont été un outil nécessaire et suffisant pour contrôler les prix pendant les précédentes phases délirantes d’expansion monétaire. Mais lorsque les stocks sont trop bas comme aujourd’hui, il se produit un retour à la réalité. On ne peut pas imprimer du cuivre physique sur un marché dérivé ! Le métal répond subitement à la loi d’offre et de la demande et revient à un prix qui n’est plus dicté par un marché dérivé. Ces réajustements ont un effet démultiplicateur sur les prix en raison de la structure même de ces marchés dérivés, notamment de l’effet de levier.

La violence de réajustement des prix pose évidemment un problème à toutes les institutions financières (fonds alternatifs et certaines banques) qui sont prises par surprise, et qui doivent faire face à des coûts astronomiques de couvertures, de déports ou de roulements de positions. Ce type de “squeeze” a déjà fait pas mal de victimes sur les contrats de gaz naturel. On imagine que ce qui se passe sur le cuivre ne sera pas indolore chez de nombreux intervenants… ce qui obligera sans doute un “bailout” supplémentaire de ces institutions… conduisant à nouveau à une impression monétaire… conduisant à son tour à l’explosion à terme à la hausse des prix des matières premières !

La tension sur les prix du cuivre risque de se propager à d’autres métaux comme le magnésium, l’aluminium, l’argent, l’étain, le zinc…

Le zinc commence son ascension verticale depuis quelques jours :

Ces hausses ne sont pas réservées au secteur des métaux. L’ensemble des prix des matières premières subit une hausse qui s’accélère au fur et à mesure que les marchés réévaluent la portée des politiques d’expansion monétaire.

Le coton s’envole à un plus haut historique.

Mais il y a une autre envolée spectaculaire. Elle concerne le prix du charbon, dont le cours du contrat à terme sur le marché chinois a été multiplié par 3 en à peine trois mois… là aussi, la hausse répond à un niveau de stock trop bas…

C’est une particularité chinoise : les prix du charbon anticipent le niveau général des prix.

Cette hausse du charbon annonce une explosion à venir de l’indice PPI chinois, qui mesure le niveau des prix payés par les producteurs du pays :

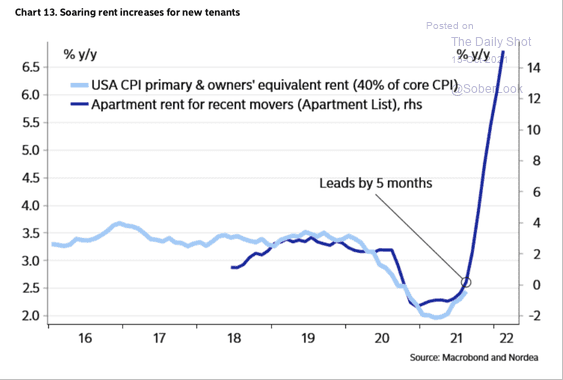

Aux États-Unis, ce n’est pas le prix du charbon qui annonce l’envolée à venir des chiffres de l’inflation. L’outil d’anticipation utilisé outre-Atlantique est celui sur la part des dépenses d’équivalents-loyers (plus de 40% de l’indice CPI).

Le chiffre des dépenses de logement des foyers américains est en hausse vertigineuse depuis quelques mois. Il annonce à 5 mois d’écart, le prochain chiffre CPI. Ceux qui attendent un reflux de l’inflation aux États-Unis risquent d’avoir des surprises :

Que ce soit en Chine ou aux États-Unis, des éléments tangibles annoncent la poursuite de la hausse des prix, ce qui pousse d’ailleurs de plus en plus d’économistes à revoir entièrement la thèse d’une inflation "transitoire".

Même Tom Barkin, du bureau de la Fed (Richmond) est obligé d’admettre que cette inflation est partie pour durer plus que prévu.

De son côté, l’homme d’affaire Carl Icahn a annoncé sur CNBC des lendemains difficiles pour l’économie américaine, à cause d’une inflation devenue incontrôlable, conséquence d’une impression monétaire sans précédent :

“Je pense vraiment qu’il y aura une crise dans la façon dont nous allons, la façon dont nous imprimons de l’argent, la façon dont nous entrons dans l’inflation."

Longtime activist investor Carl Icahn says the U.S. markets may see challenges over the long term: “I really think there will be a crisis the way we are going, the way we are printing money, the way we are going into inflation.” https://t.co/tAI47qOOVH pic.twitter.com/R6OLCvRITT

— CNBC (@CNBC) October 18, 2021

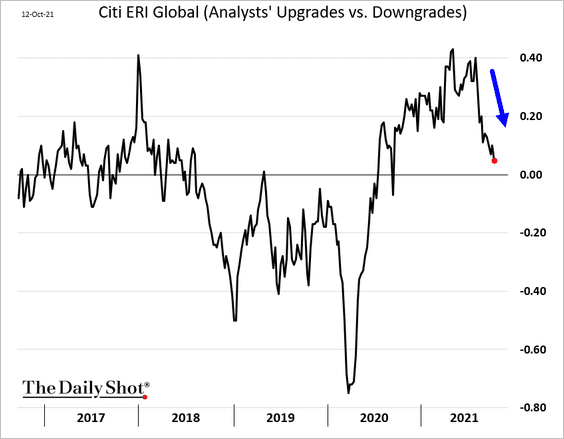

En tous cas, l’inflation que nous commençons à ressentir entraîne des premiers effets sur les résultats d’entreprises. Les avertissements sur résultats s’enchaînent (le dernier en date est celui de Zillow dans le secteur immobilier, qui avertit de l’arrêt brutal du marché du neuf américain).

En conséquence, les rabaissements de notes des analystes sont à nouveau sur le point d’excéder les augmentations de ces notes :

Même si les résultats des entreprises au troisième trimestre ne mesurent pas encore ces menaces sur le niveau constaté des ventes, les premières conséquences du choc inflationniste se feront ressentir dès le trimestre prochain, en témoignent la succession des avertissements tous secteurs confondus.

Même si les économistes de la Fed s’accrochent encore au mythe d’une inflation transitoire, de nombreux observateurs ont déjà réalisé que ce problème de la hausse des prix aura des conséquences plus profondes et étendues sur le niveau de la croissance des prochains mois.

L’inflation n’est pas près de s’arrêter, elle a même tendance à accélérer sa propagation.

Cela se remarque en Allemagne, où les attentes de hausse des prix mesurées par les taux obligataires liés à l’inflation sont en constante hausse depuis 18 mois :

En se réfugiant dans le déni, la Fed risque d'observer un jour une prise de conscience violente de son échec à contenir une inflation incontrôlable.

La Fed est “challengée” par ce choc inflationniste. Ce test se déroule dans un contexte délicat où les principaux membres décisionnaires de la Fed sont obligés de justifier les opérations de trading effectuées depuis leurs comptes personnels, avec des timings qui laissent entrevoir des possibilités d’opérations d’initiés.

Après Kaplan, Rosenberg, et Clarida, c’est au tour du président de la Fed, Jérôme Powell d’être chahuté cette semaine : le journal “The American Prospect” publie le compte rendu d’opérations sur titres du président de la Fed, où l’on apprend que M. Powell possède, entres autres, une somme comprise entre $5 et $25 millions sur un ETF lié au SP500, donc très sensible à l’orientation des marchés… qui sont justement corrélés par ses propres décisions sur les taux !

On apprend aussi que M. Powell a vendu plusieurs ETFs (comme le Vanguard Total Stock Market - VTI) liés à la performance de la Bourse américaine quelques jours avant une correction brutale des marchés.

Ce qui est encore plus grave, c’est qu’au moment de l’affaire Clarida il y a quelques jours, le président de la Fed tentait d’éteindre l’incendie en ayant un regard détaché et “éthique” face aux soupçons d’abus de marché, qu’il semblait alors découvrir. Jérôme Powell n’imaginait sans doute pas qu’il serait lui aussi concerné par une fuite de ses transactions dans la presse.

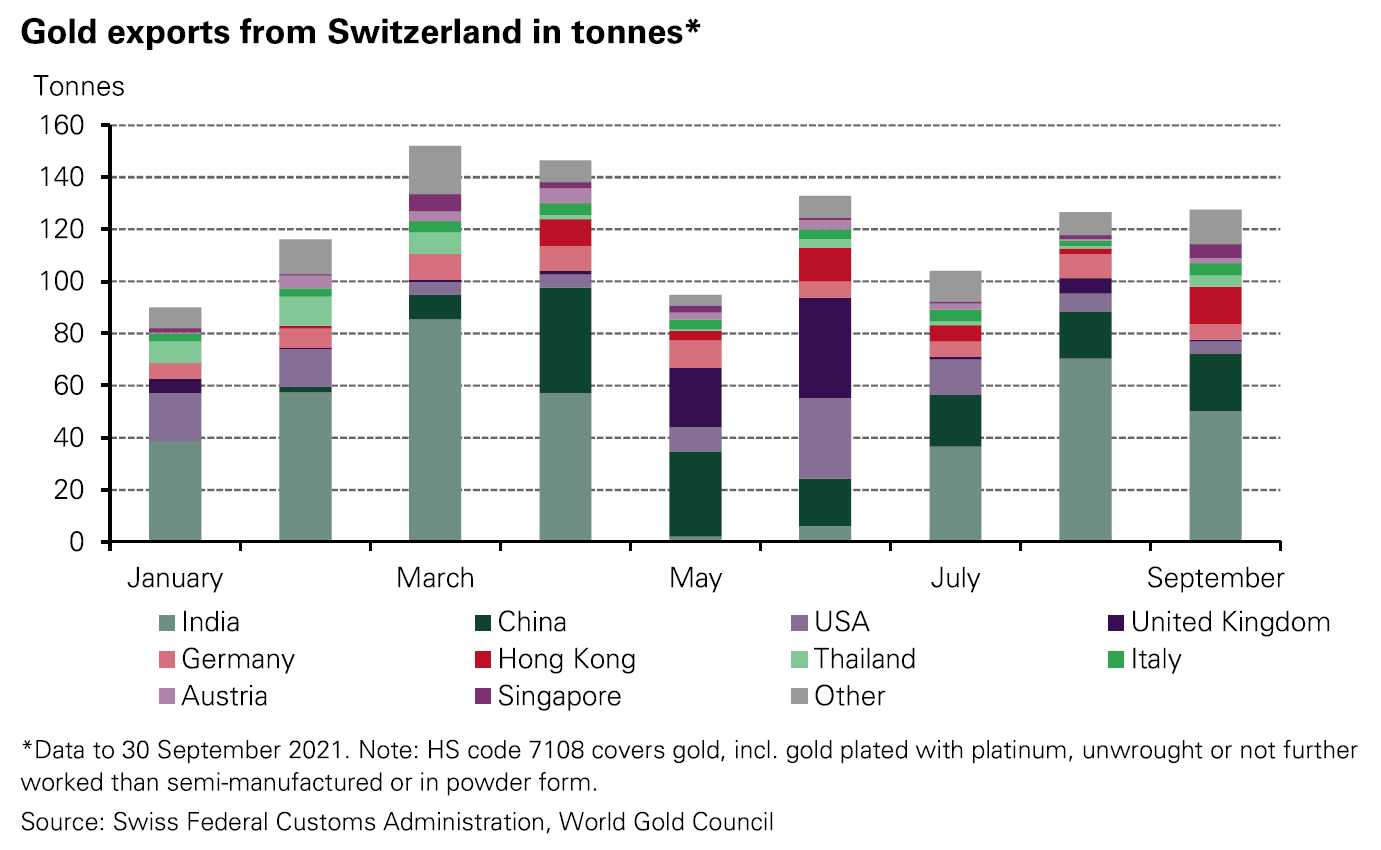

Dans ce contexte d’incertitudes sur la capacité de la Fed à maîtriser le risque infligé par le choc inflationniste inédit, nous observons de plus en plus d’investisseurs se réfugier vers l’or physique.

Les retraits en or physique sur le marché de Shanghai ont atteint près de 200 tonnes en septembre, à un plus haut depuis mars 2019.

Par ailleurs, les exportations vers l’Asie des raffineurs suisses sont reparties à la hausse en septembre :

Pour le moment, l'or reste sous contrôle des marchés futures. L'argent résiste un peu moins que l’or à une pression haussière en raison de ce qu'il se passe sur le marché des métaux.

Tôt ou tard, l’argent connaîtra le même rattrapage que le cuivre aujourd’hui. La situation sur les stocks est aussi très tendue, les marchés à terme de l’argent sont encore plus spéculatifs (en raison d’un effet de levier qui n’a pas d’équivalent sur le marché des futures)… et les ressources en argent sont encore plus faibles par rapport aux autres métaux !

Graphiquement, le ratio argent/or repart à la hausse après avoir atteint le seuil de retracement de 61.8% de la dernière jambe de hausse. La forte correction de ce ratio observée cet été est terminée et les indicateurs MACD et RSI sont sur le point de se retourner.

Ce rebond de l’argent s’accompagne d’une reprise de certaines minières productrices, notamment les seniors australiennes qui commencent à surperformer le compartiment des métaux. Dans le compartiment des métaux industriels, malgré la hausse continue du prix des métaux, BHP est vendue depuis plusieurs jours, anticipant un ralentissement de l’activité chinoise. NewCrest ne participe pas à cette vente sur les minières australiennes, anticipant un rebond général du secteur déprécié des producteurs de métaux précieux.

Mais c’est le compartiment des Mid-Tier qui tire encore plus son épingle du jeu. Certains dossiers sont en train d’effectuer des rattrapages spectaculaires en termes de valorisation.

Le secteur des juniors est, quant à lui, toujours très silencieux, offrant de bonnes opportunités d’accumulation.

Source originale: Recherche Bay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.