Après l’affaire Kaplan, la Fed se débat cette semaine avec un autre soupçon de délit d’initié.

Cette fois-ci, l'affaire concerne les opérations de trading du vice-président de la banque centrale américaine, Richard Clarida. En 2020, la veille d'un communiqué de Jérome Powell annonçant la décision de la Fed d’intervenir massivement sur les marchés, le numéro deux de l'institution a transféré des millions de dollars de placements obligataires vers des placements en actions.

Kaplan, Rosenberg, Clarida… cela commence à faire beaucoup… Hier, Elisabeth Warren, la sénatrice du Massachussetts, a demandé à l’autorité des marchés, la SEC, d’enquêter sur les transactions de ces trois hauts placés de la Réserve fédérale, dont deux ont déjà démissionné.

C’est dans cette crise de confiance inédite que le président de la Fed attend la décision de renouvellement de son mandat. Lorsqu'on demande à la secrétaire du Trésor et ancienne présidente de la Fed, Janet Yellen, si elle soutient son successeur, elle préfère botter en touche en se remettant à la décision du président Biden. Mme Yellen est concentrée sur le relèvement du plafond de la dette, dont la négociation se déroule comme d’habitude, dans un climat dramatique.

Le climat se dégrade donc du côté des autorités monétaires américaines, au moment où les perspectives de croissance commencent à piquer à nouveau du nez. Les attentes du PIB pour le troisième trimestre ne sont plus qu’à 2.1%, bien loin des prévisions à deux chiffres envisagés au printemps dernier.

De plus en plus d’entreprises sont affectées par la hausse des prix des matières premières, des coûts de transport, ainsi que des délais d’approvisionnement.

Honorer un contrat signé il y a plus de six mois avec des pénalités hebdomadaires de retard est désormais quasiment impossible, quel que soit le secteur industriel et la localisation du contrat. La situation actuelle fait peser une menace directe et immédiate sur la survie même d’une chaîne de contractants industriels partout dans le monde.

Les politiques monétaires et les gouvernants ont créé un choc artificiel de la demande, dans une situation où l’offre était et continue d'être lourdement impactée par les conséquences de la crise sanitaire.

Évidemment, les mêmes personnes qui ont pris ces décisions vous expliquent aujourd’hui qu’elles n'y sont pour rien dans les pénuries et hausses des prix.

La Fed a augmenté son bilan de 100% en à peine 18 mois, le faisant passer de $4 000 milliards fin 2019 à près de $9 000 aujourd’hui. Dans le même temps, la Fed, qui a abandonné ses taux à 0% durant cette période de folie monétaire, vient défendre l’idée que ce sont les problèmes dans la chaîne d’approvisionnement qui sont à l’origine de l’augmentation des prix.

L’INSEE définit l’inflation comme "la perte de pouvoir d’achat de la monnaie qui se traduit par une augmentation générale et durable des prix". C’est justement cette expansion monétaire qui est la cause principale de la hausse des prix et des problèmes observés sur la chaîne d’approvisionnement.

Les mêmes politiques monétaires en Europe aboutissent aux mêmes résultats.

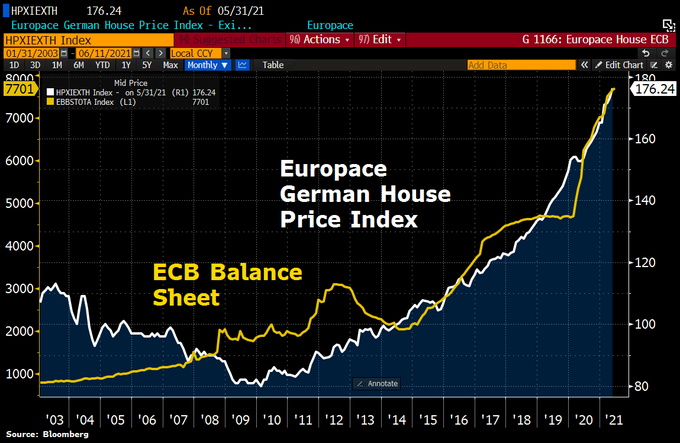

La BCE imprime de plus en plus, faisant exploser les actifs, dont ceux liés à l’immobilier…

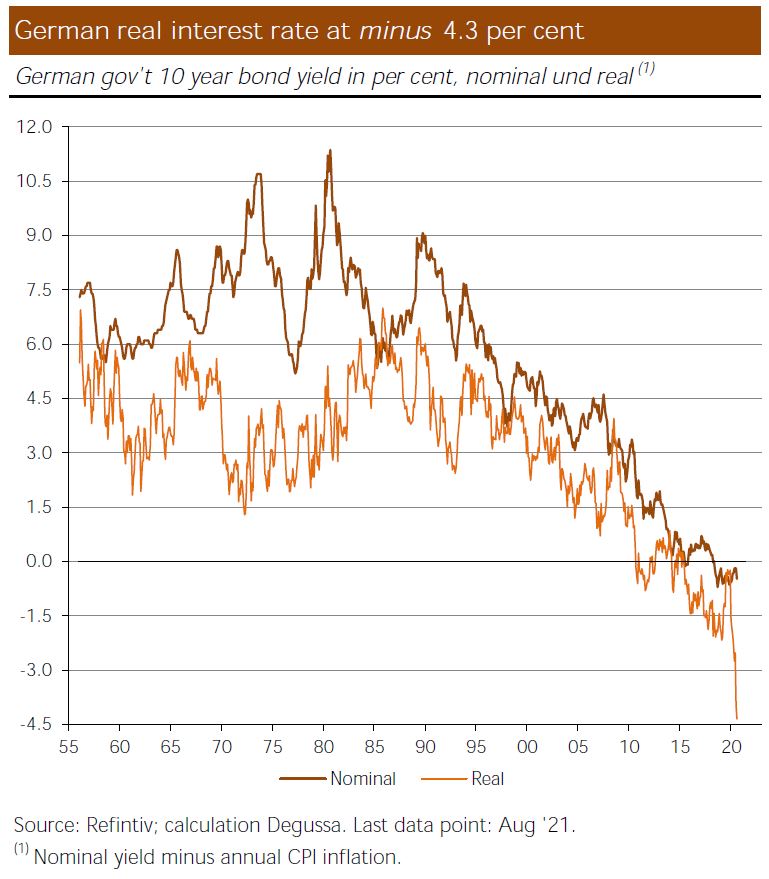

La BCE maintient des taux qui font plonger les revenus de l’épargne à des rendements de plus en plus négatifs :

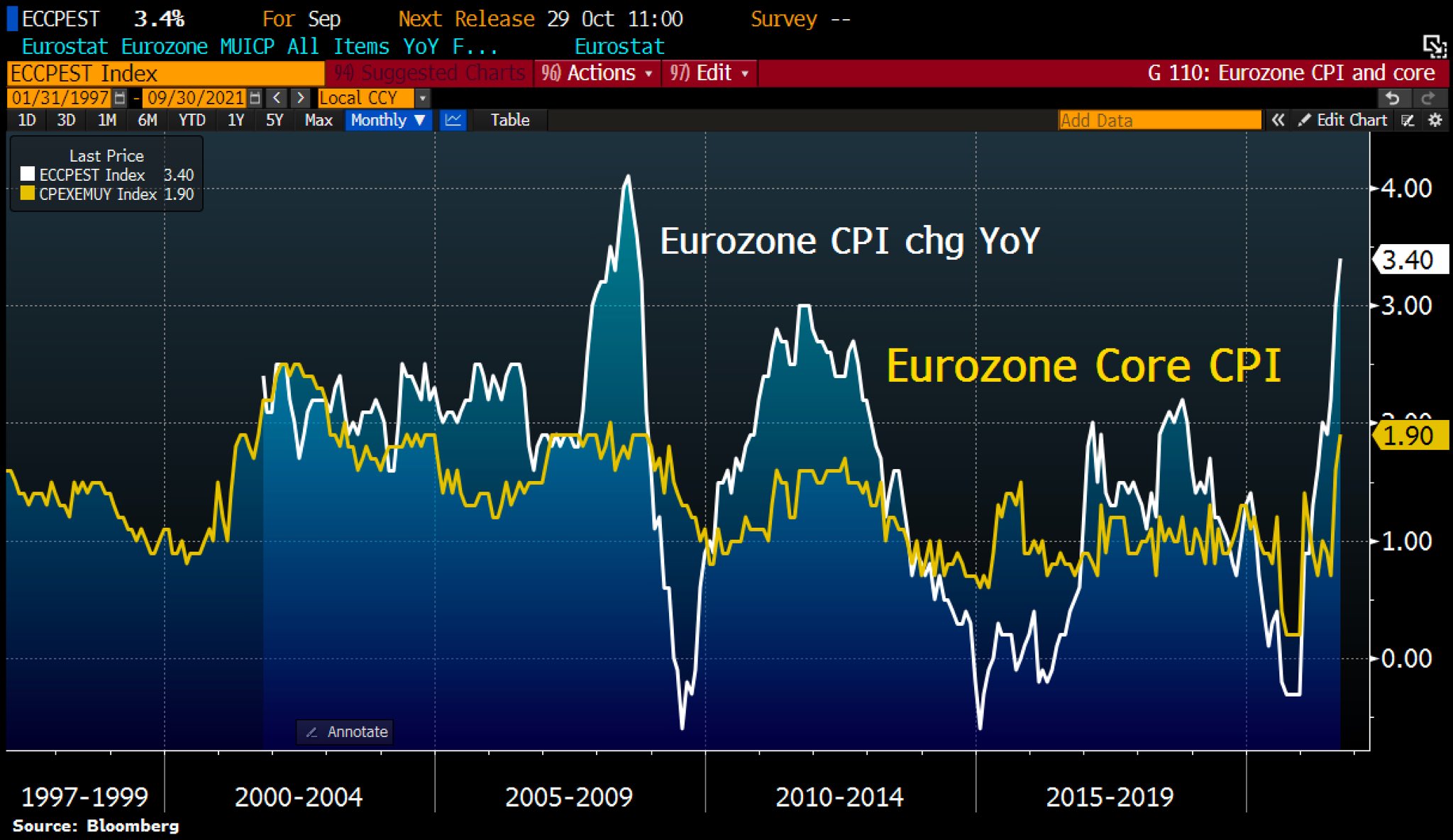

L’effet sur la montée de l’inflation est déjà très sensible. La hausse des prix payés par les producteurs s’envole et cette semaine, ce sont les prix payés par le consommateur (index CPI) qui s’envolent. C’est le déroulement classique de la transmission du cycle inflationniste. On remarque d’abord une hausse de l’indice PPI, puis cela se transmet au CPI…

La troisième étape concerne la hausse des salaires, encore peu visible en Europe mais qui l’est de plus en plus aux États-Unis.

Les pénuries de main d’œuvre, liées principalement à la hausse subite des coûts de la vie (et donc de l’indice CPI) entraînent une réaction immédiate de hausse des salaires… qui est en train d’abattre définitivement le mythe de l’inflation transitoire outre-Atlantique. Lorsque les salaires sont impactés, l’inflation s’installe de manière définitive. La Fed doit agir. Et vite.

La seule façon de casser la spirale inflationniste qui menace de ralentir la croissance consisterait pour les banques centrales d’arrêter net le programme de rachats d’actifs et de s’engager dans un programme agressif de remontée des taux, comme l’avait fait Volker dans les années 80.

Il y a déjà urgence lorsqu’on constate les conséquences désastreuses du blocage actuel de la chaîne de production. Il faut absolument que les autorités monétaires envoient un signal fort pour contrer les ravages d’une inflation devenue incontrôlable.

Une décision plus mesurée est sans doute désormais insuffisante.

Par exemple, au niveau européen, comme l’explique le groupe Normura, même si la BCE réduit son programme de rachats d’actifs mensuel à $60 milliards, cela représentera encore 85% du volume global d‘émissions obligataires. Ce sera sans effet sur le retour à un marché libre et à un véritable Price Discovery sur ces produits obligataires.

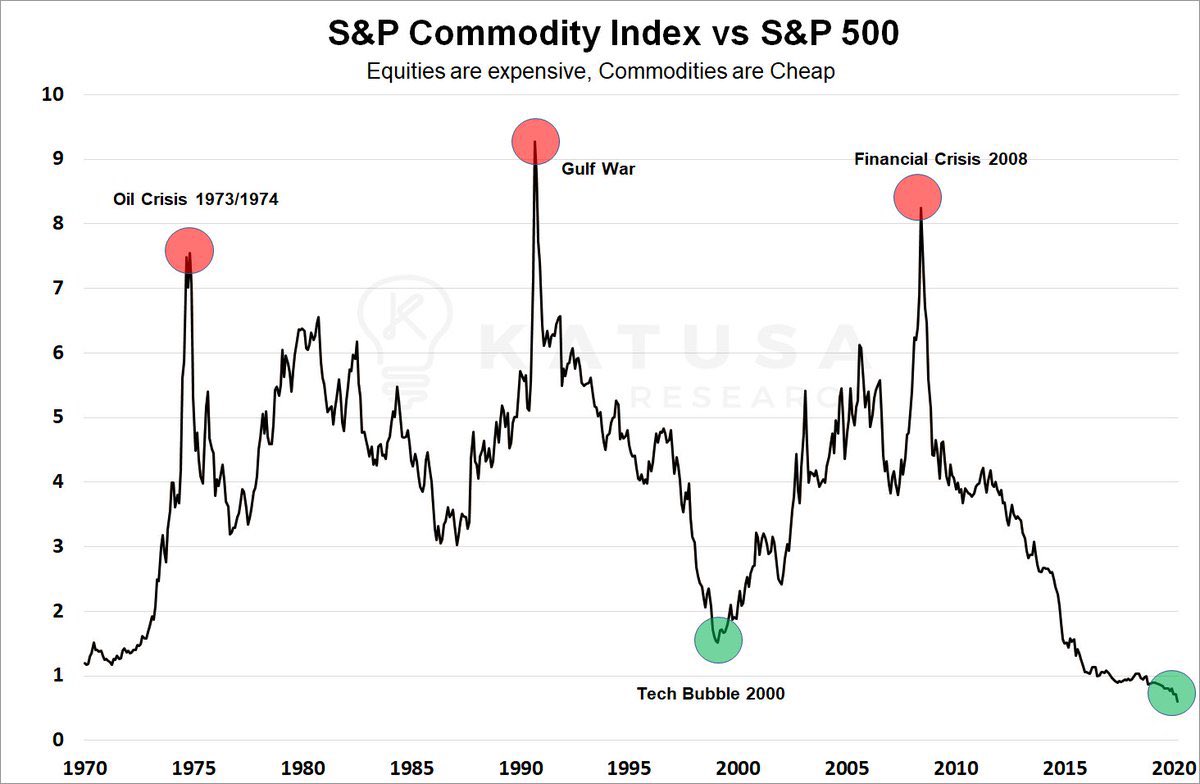

Intervenir sur le marché des futures des matières premières pour vendre des contrats à terme et interdire la spéculation sur les achats de ces contrats, comme le fait la Chine, aurait un effet dans l’immédiat mais ne suffirait pas à régler le problème de fond. Il y a trop de liquidités qui chassent trop peu d’offre de charbon, de métaux, de matières premières agricoles, de personnels qualifiés… Les forces naturelles du marché exigent désormais de payer ces biens à leur juste valeur par rapport aux actifs dont les prix ont été gonflés par les politiques monétaires accommodantes des dernières années.

Les biens tangibles, dont on essaie de limiter la valeur réelle, n’ont jamais été aussi peu chers par rapport aux actifs financiers.

Le sentiment sur ces actifs financiers est encore à des niveaux stratosphériques.

A l’inverse, le sentiment sur certains biens tangibles est au plus bas. L’index de confiance sur l’or est à 10 (il est à 89 pour le dollar !). Il est encore plus bas pour l’argent métal (9) et pour le platinium (9).

Cet optimisme des marchés va devoir bien vite se confronter à la réalité des résultats des entreprises et du recul annoncé de la consommation américaine. Dans un tel contexte, la sauvegarde du niveau des actifs financiers est une mission de plus en plus périlleuse pour la Fed, qui commence d’ailleurs à être de plus en plus remise en cause sur sa mission initiale du contrôle de l’inflation.

Source originale: RechercheBay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.