Dans mon bulletin mensuel réservé aux clients d’Or.fr, je suis revenu sur le rapport du FMI intitulé “L'or comme réserve internationale : doit-on finir de considérer l’or comme une relique barbare ?”

Dans ce rapport, le FMI change de ton : l’or n’est plus considéré comme un actif “qui ne sert à rien”. Au contraire, il représente une part importante des réserves des banques centrales.

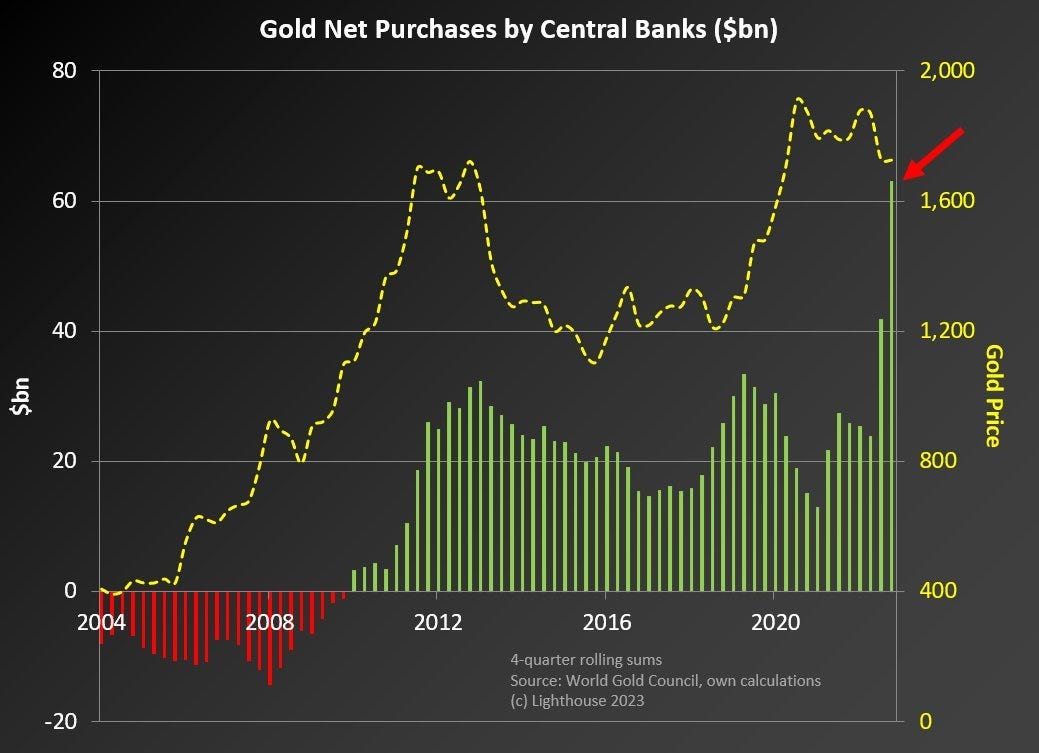

Les derniers chiffres du World Gold Council montrent que les achats d'or des banques centrales ont atteint un niveau record au dernier trimestre 2022 :

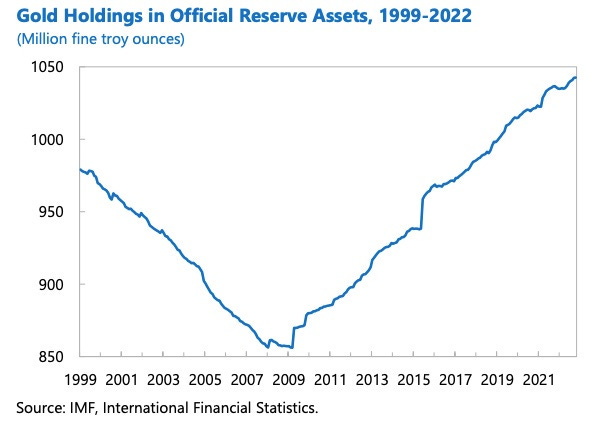

Les réserves d'or des banques centrales ont explosé à la hausse depuis la crise de 2008 :

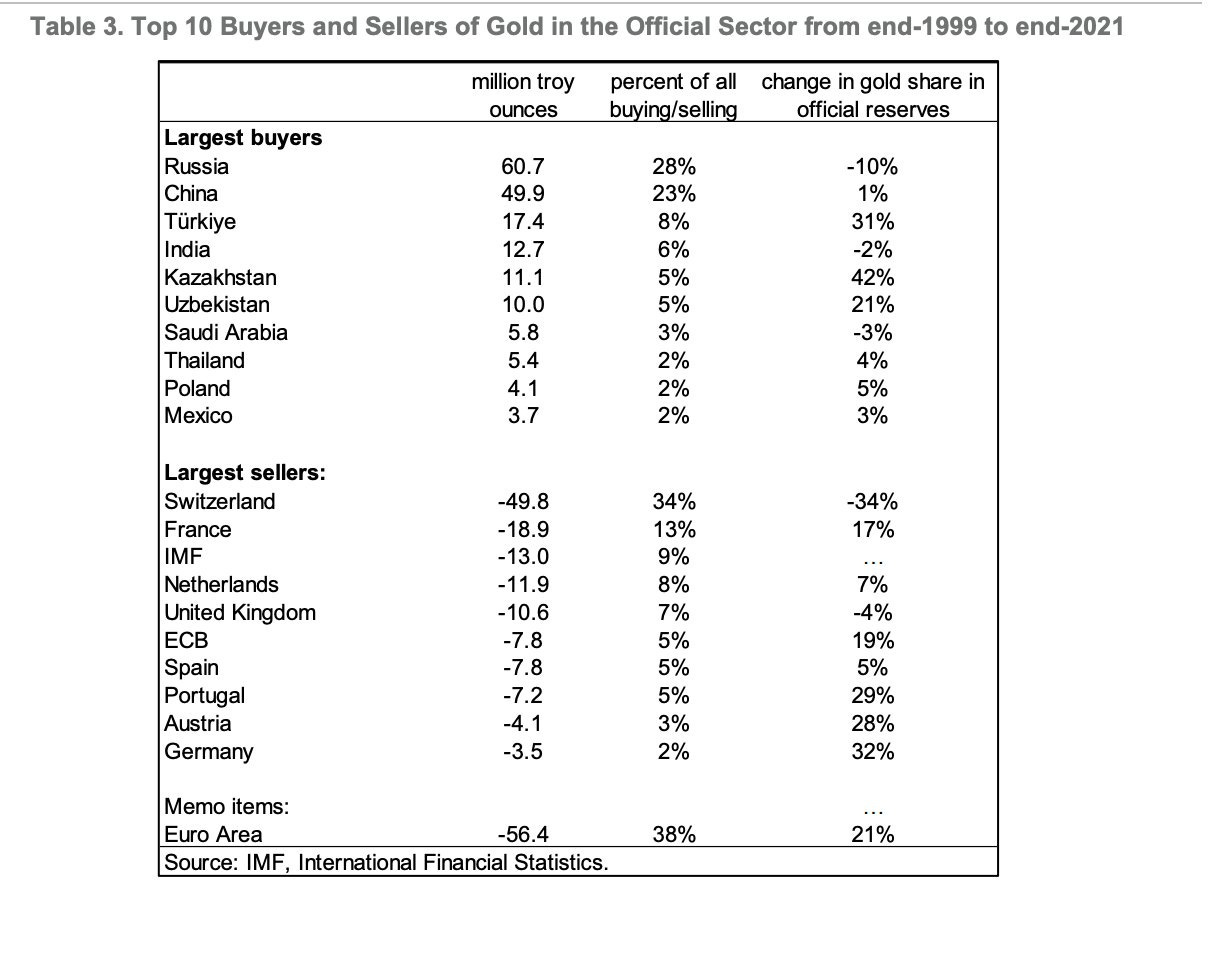

Mais si l'on regarde en détail les données du FMI, on remarque que ces achats massifs sont attribuables à seulement quelques banques centrales, les autres institutions ayant même vendu le métal.

Les grands gagnants de la hausse de l’or au cours des 20 dernières années sont les pays en voie de développement ainsi que les BRICS, Russie et Chine en tête :

Les grands perdants sont les pays européens, en particulier la Suisse et la France.

La Suisse a vendu 1 548 tonnes, ce qui au prix actuel de l’once d’or représente un manque à gagner de 87 milliards de francs suisses. Ce chiffre est à rapprocher de la perte colossale enregistrée par la Banque nationale suisse : selon les chiffres provisoires, la BNS a clôturé l'exercice 2022 avec une perte de l'ordre de 132 milliards de francs suisses. La Suisse a perdu des milliards en vendant son or et en a dilapidé encore plus en jouant sur les marchés financiers !

La France n’est pas en reste. En se séparant de 587 tonnes d'or, le manque à gagner pour la Banque de France s'élève à 33 milliards d’euros.

La France n’a pas pleinement profité du triplement du prix de l'or en euros au cours des 20 dernières années et se retrouve aujourd’hui considérablement appauvri. La France est, comme la plupart des pays européens, passée à côté de la hausse spectaculaire de l’or :

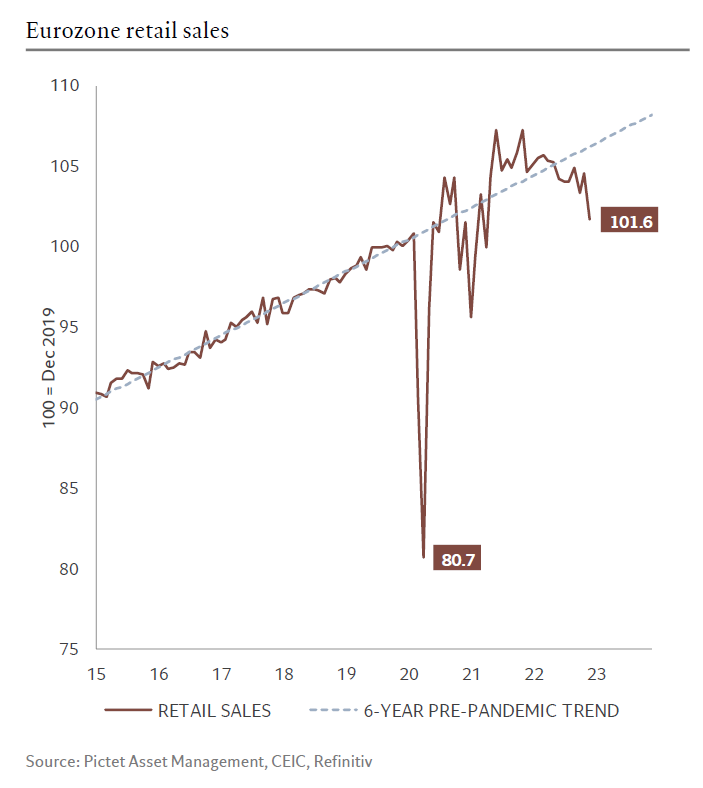

La “relique barbare”, aujourd’hui considérée par le FMI comme une monnaie de réserve, aurait pu aider ces pays européens à encaisser les conséquences de la guerre en Ukraine et de la crise énergétique associée. La situation économique en Europe se dégrade plus vite qu’aux États-Unis. Le consommateur américain résiste mieux que l'européen.

Les ventes de détail sont en forte chute en Europe, une accélération à la baisse pas encore visible aux États-Unis :

Les exportations allemandes ont reculé de -6.3%, alors que les analystes tablaient sur -3% après une baisse de -0.3% le mois dernier.

Ce ralentissement est à mettre en parallèle avec les chiffres de la consommation publiés par MasterCard, qui indiquent une hausse annuelle impressionnante de 8.8% des achats des consommateurs en janvier 2023.

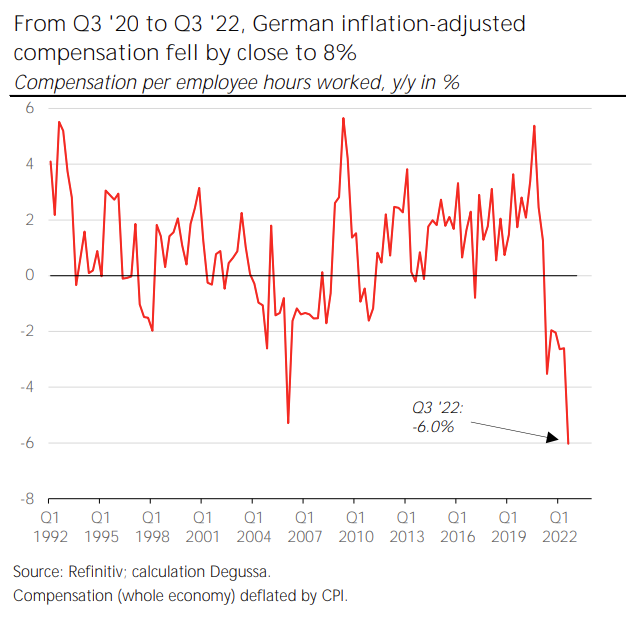

Les Américains continuent à consommer car les salaires augmentent avec l’inflation, ce qui n’est pas le cas en Europe où la perte de pouvoir d’achat s’accélère. Par exemple, la baisse des salaires réels en Allemagne atteint un record au troisième trimestre 2022 :

Les salaires baissent et l’épargne des Européens a également subi une cure d’amaigrissement par rapport à l’or ces 20 dernières années. 10 000 deutsche marks achetaient 14 pièces d’or au lancement de l’euro. Comme les rendements de l’épargne ont été très faibles, ces 10 000 DM représentent un plus de 9 000 € sur un compte épargne à rendement annuel moyen à 3%. Aujourd’hui, cette épargne n’achète donc plus que 5 pièces d’or…

Mais les épargnants ne sont pas les seuls à s’être appauvris ces deux dernières décennies.

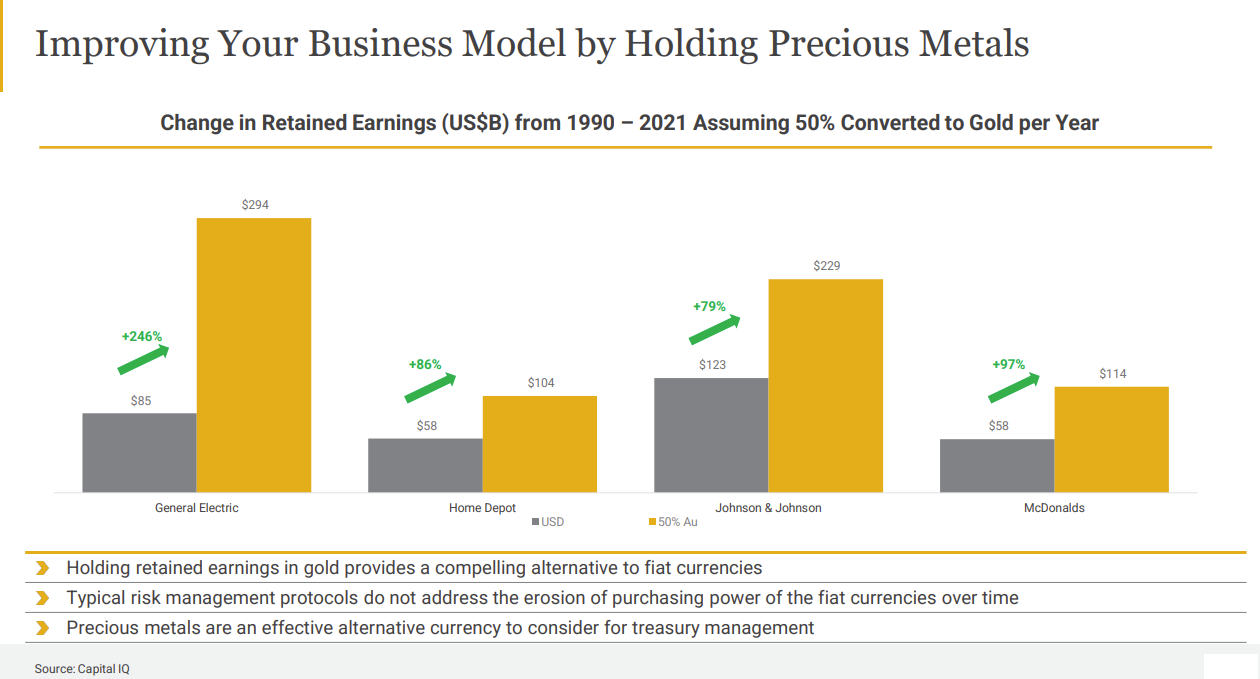

Les entreprises ont elles aussi enregistré un manque à gagner par rapport à la hausse de l’or. Si ces entreprises avaient placé ne serait-ce qu’une petite partie de leur trésorerie en or, cela aurait grandement amélioré leur situation financière…

Capital IQ a ainsi fait quelques calculs pour de grandes entreprises américaines. Si General Electric, Home Depot, Johnson & Johnson et McDonald's avaient converti la moitié de leurs revenus en or, chaque année entre 1990 et 2021, leur trésorerie auraient fait des bonds spectaculaires en quelques années :

Ces calculs confirment le rapport du FMI et démontrent la valeur intrinsèque de l’or comme monnaie de réserve, y compris pour les entreprises. L’or protège contre l’érosion des réserves exclusivement liées aux monnaies fiduciaires.

Les gestionnaires de trésorerie ne regardent jamais la perte de pouvoir d’achat de leurs réserves, c’est pourtant un élément essentiel à prendre en compte lorsqu'on est confronté à des périodes de hausse des coûts d'investissement.

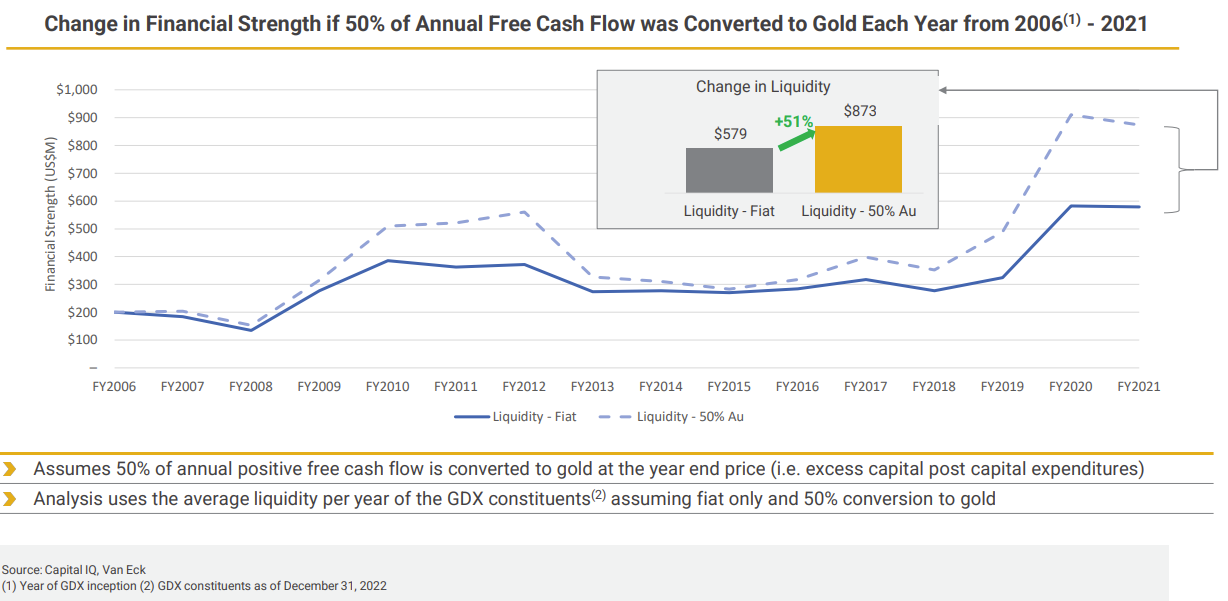

L'or en tant que monnaie de réserve devrait aussi être considéré par les compagnies minières. Après tout, ce sont les premières concernées. Il est assez incroyable que si peu d’entreprises du secteur aient intégré l'or dans leur gestion de trésorerie.

Un calcul similaire appliqué aux minières aurifères montre qu'elles auraient pu dégager 50% de cash supplémentaire en convertissant la moitié de leurs revenus nets en or au lieu de les garder en cash :

Ces données prouvent que sur le long terme, il est préférable de conserver ses bénéfices en or plutôt qu'en dollars ou en euros.

La monnaie fiduciaire représente un challenge pour les trésoreries des entreprises, en raison notamment de la vitesse d’érosion de sa valeur intrinsèque.

À noter que les minières ont un avantage sur les autres entreprises : elles peuvent soutenir le prix des métaux précieux en réduisant l'offre sur le marché.

Bien que le FMI insiste sur l’importance de la détention d’or comme monnaie de réserve, la part d'épargne allouée à l’or reste toujours aussi faible chez les particuliers. Nous sommes loin de l'allocation de 10% en or que les gestionnaires de patrimoine conseillaient à nos grands-parents quand ils étaient jeunes actifs.

Il est encore plus incompréhensible de voir les minières aurifères ne pas détenir ce pourcentage minimum d'or dans leur trésorerie, alors qu'elles encouragent justement les particuliers à placer une partie de leur épargne en or physique ?

Dans le cadre d'une bonne stratégie de gestion des risques, l'or et l'argent permettent d'investir à long terme sans craindre une perte de pouvoir d'achat.

L’or peut aussi servir de couverture contre les coûts de fonctionnement et d'investissement. Si les prix augmentent, le cours des métaux détenus sont également susceptibles de monter, permettant ainsi aux entreprises de payer leurs coûts croissants.

Le coût de remplacement est également à prendre en compte. Si l'on considère l'inflation et les risques, le prix moyen d'une once d'or ou d'argent est aujourd'hui plus élevé que ne le reflète son cours actuel. En vendant les métaux, les entreprises prennent le risque d'en racheter plus tard à un prix plus élevé.

En détenant de l'or, les sociétés minières garderaient la flexibilité de vendre au bon moment en fonction des opportunités de marché.

Détenir de l’or plutôt que du cash permet aussi de résister aux périodes de forte volatilité sur les métaux, durant lesquelles la détermination du prix des futures ne permet pas toujours une "découverte de prix”. Le fonctionnement même des marchés dérivés amène à traverser des périodes de forte perturbation, en raison notamment des effets de leviers et de l’épuisement des stocks du COMEX.

Les cyberattaques, un nouveau risque sur le COMEX

Depuis deux semaines, un nouvel élément s’ajoute à ce problème de fixation des prix : la société ION Cleared Derivatives, l’un de ses fournisseurs de données de la CFTC, a subit une cyberattaque qui affecte la mise à disposition des données de marché. On ne sait pas si ces données ont été altérées, ni quelles données sensibles ont été piratées, ou si cet acte de piratage est susceptible d'entraîner des perturbations sur les cotations futures. Pire, les opérations futures se déroulent désormais dans un brouillard complet, les participants ignorant qui détient des positions vendeuses ou acheteuses, et qui a ajouté telles positions au cours des deux dernières semaines.

Rob Kientz, analyste des données du COMEX et ancien expert en sécurité informatique, a réalisé une vidéo très instructive à propos de ce marché décidément de plus en plus opaque.

Dans sa vidéo, l’analyste revient sur le communiqué de la CFTC selon lequel l'incident “a eu un impact sur la capacité de certains membres à fournir des données fiables et à temps”. La publication du rapport hebdomadaire sur les engagements des traders (COT) a notamment été repoussée. Les données du site Cftc.gov ne sont plus actualisées depuis 15 jours.

D'après Kientz, sans ce rapport COT, les marchés pourraient tout simplement cesser de fonctionner. La société ION Cleared Derivatives, basée à Dublin, a été piratée il y a environ une semaine par le groupe de hackers russes Lockbit. Malgré les promesses de résolution sous 2-3 jours, rien n'a évolué depuis et il est possible que les données aient été compromises.

L'analyste rappelle que de nombreuses alertes ont été publiées sur les sites spécialisés dans ce type de menaces. La vulnérabilité de VMWare, probablement associée à cette cyberattaque, était même listée comme cible potentielle d'un rançongiciel. Pour appuyer ces propos, plusieurs de mes amis responsables en sécurité informatique m'ont confirmé une attaque sur VmWare précisément à cette date. Je connais même un responsable système qui, en prévention, a coupé tous les serveurs de son entreprise le vendredi soir. Il a préféré subir les foudres de ses employeurs plutôt que d'avoir à leur expliquer qu’ils devraient payer une rançon le lundi suivant pour débloquer leurs données.

Apparemment, les mêmes précautions n’ont pas été prises par ION, pourtant responsable de la détermination des prix de l’ensemble des matières premières !

Lors de cette attaque, les données (telles que les serveurs Cloud, les disques durs, les bases de données, etc.) ont été chiffrées par une personne malveillante qui détient la clé de déchiffrement. Pour récupérer les données, les hackers demandent une rançon. Cependant, aucune information n'a filtré concernant un quelconque versement de la part de IOS. Et même si les données étaient débloquées, il n'existe aucune certitude quant à leur intégrité. En conséquence, il est impossible de savoir si les données de négociation, les positions dérivées et les prix de l'or et de l'argent sont corrects, ce qui pose un risque pour les marchés de matières premières utilisés pour fixer le prix des produits à travers le monde !

Le FBI a ouvert une enquête sur l'incident. L'entreprise de cybersécurité Malwarebytes a confirmé que les données d'ION ont bien été piratées par Lockbit.

En novembre 2022, la CFTC avait pourtant déclaré être consciente des risques de cyberattaques. Cependant, l’organisme n’a pas exigé que les entreprises tierces suivent les bonnes pratiques pour corriger leurs failles existantes. Le FBI avait prévenu : soit vous avez été piraté, soit vous le serez. La CFTC l'a mentionné dans son rapport afin de prouver qu'ils s'attendaient tôt ou tard à une attaque. Des perturbations sur la plateforme de négociation pourraient engendrer un certain chaos à court terme sur les marchés financiers. Selon Rob Kientz, la CFTC n’a pas pris le problème suffisamment au sérieux et n’a pas engagé les équipes nécessaires, puis elle n'a pas mis en place les contraintes suffisantes auprès de son opérateur de données. D'ailleurs, où ces données sont-elles stockées ? Beaucoup de questions se posent suite à cet incident…

Rob Kientz se demande dans quelle mesure la possession des données de marché pourrait servir à manipuler les prix, par exemple en spéculant sur l'intervention d’un État souverain qui aurait eu accès à ces informations. Il fait particulièrement référence à l’or dans le contexte géopolitique actuel très tendu.

Dans mes analyses sur le marché des métaux précieux, j’ai beaucoup trop minimisé le risque de cyberattaque sur le COMEX. On découvre à quel point le mécanisme de détermination des prix est fragile, ce qui renforce logiquement le rôle et la pertinence de l'or physique. Plus le marché papier devient fragile, plus la necessité de détenir du métal physique se fait sentir.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.