La hausse du prix des matières premières et la sortie chaotique de la crise sanitaire engendrent, aux États-Unis et dans le monde, les premiers signes de ruptures d’approvisionnement.

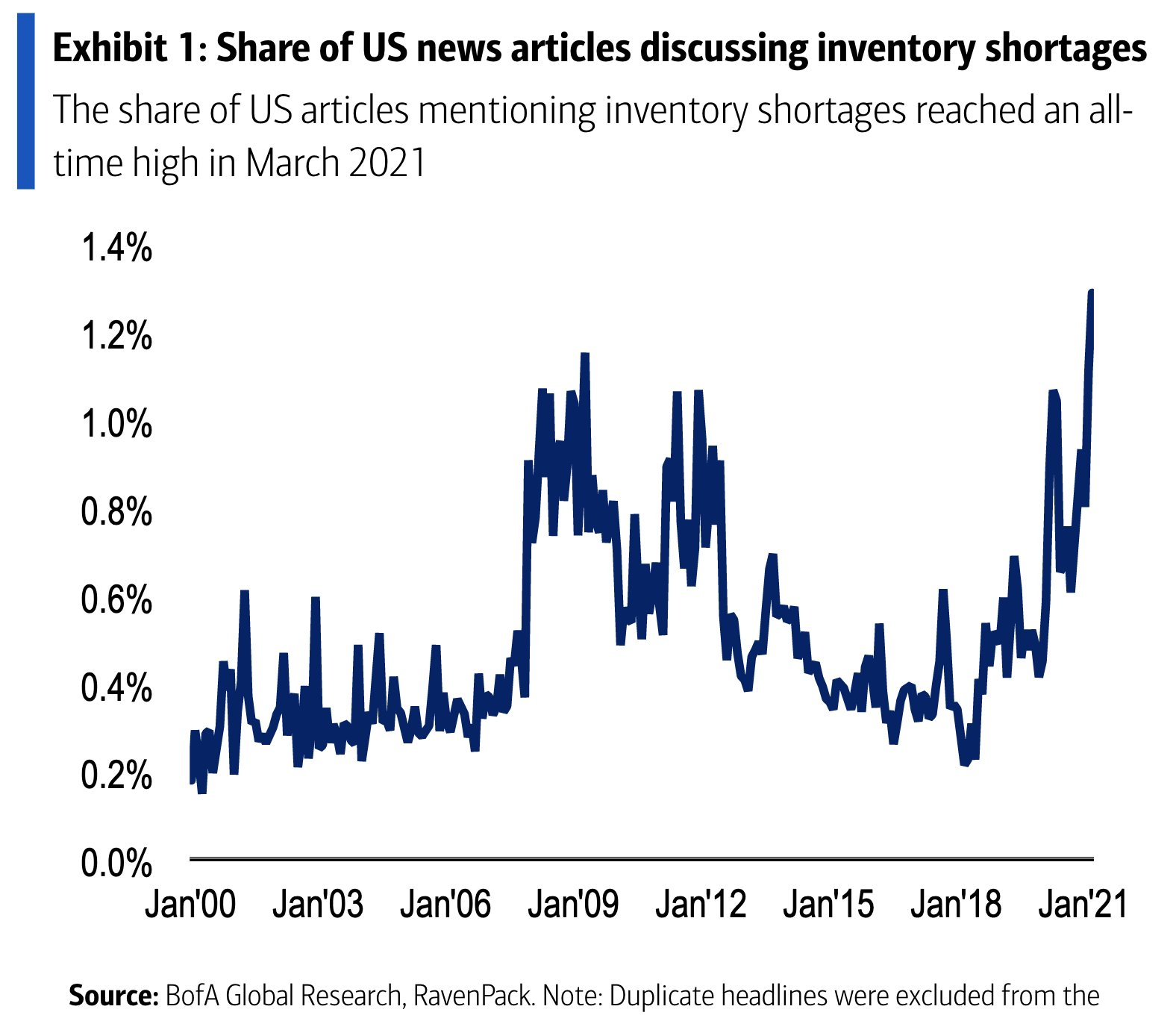

Ces ruptures de stocks alimentent de plus en plus l’actualité, en témoigne le nombre d’articles qui mentionnent cette problématique précise :

L’inflation aux États-Unis se matérialise désormais dans le prix des biens de consommation courante. Le gallon de lait biologique dépasse $10 dans de nombreux États, la firme Coca-Cola a augmenté ses prix pour la première fois depuis 2018.

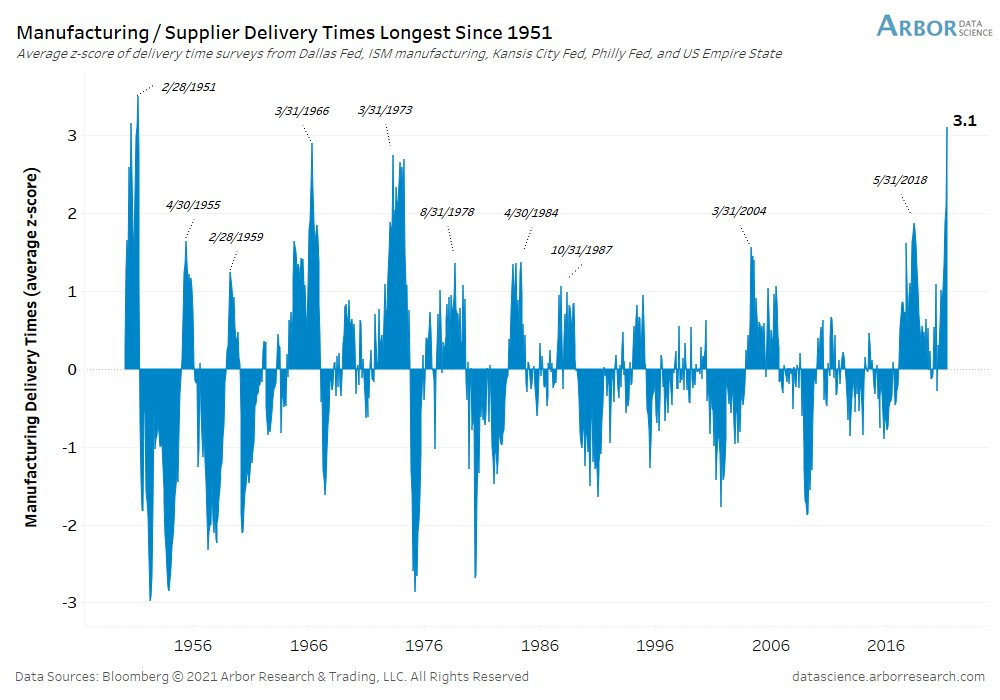

Ces problèmes de stocks se reflètent aussi dans les délais d’approvisionnement, qui sont à un plus haut de 50 ans :

Ces tensions sur les stocks sont les premiers signes d’une inflation cachée. Lorsque le carnet de commandes augmente sans que les prix de vente ne bougent, il est tout à fait normal de voir les délais d’approvisionnement s’allonger. Commander certains biens de consommation durable comme un simple canapé, une machine à laver, un sauna en moins de deux semaines est devenu de plus en plus difficile aux États-Unis. Quand un revendeur ne peut pas répercuter la hausse brutale des coûts de son fournisseur, l’article devient tout simplement en rupture d’approvisionnement. Ce qu’on obtenait encore si facilement à prix bradé il y a quelques mois devient subitement inaccessible. C’est le premier signe tangible du retour de l’inflation dans la vie courante.

Ce mouvement entretient d’ailleurs un réflexe consumériste encore plus viral. Si l’idée que ce que j’achète va bientôt être indisponible au prix actuel se répand, il n’est pas étonnant de voir cette frénésie d’achat se développer.

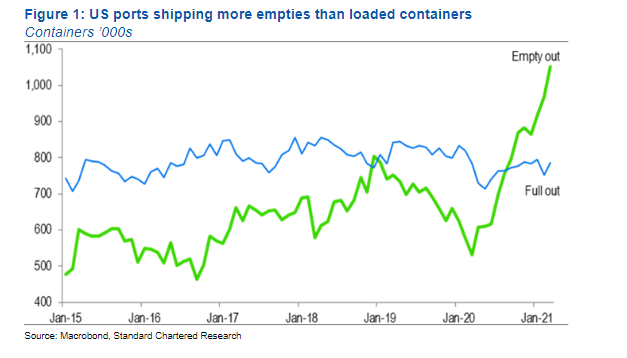

Malheureusement pour les finances du pays, cet engouement profite avant tout aux importations américaines. Le nombre de containers qui arrivent dans les ports américains qui repartent à vide est en forte hausse, les bateaux ne sont chargés que dans le sens Chine -> États-Unis...

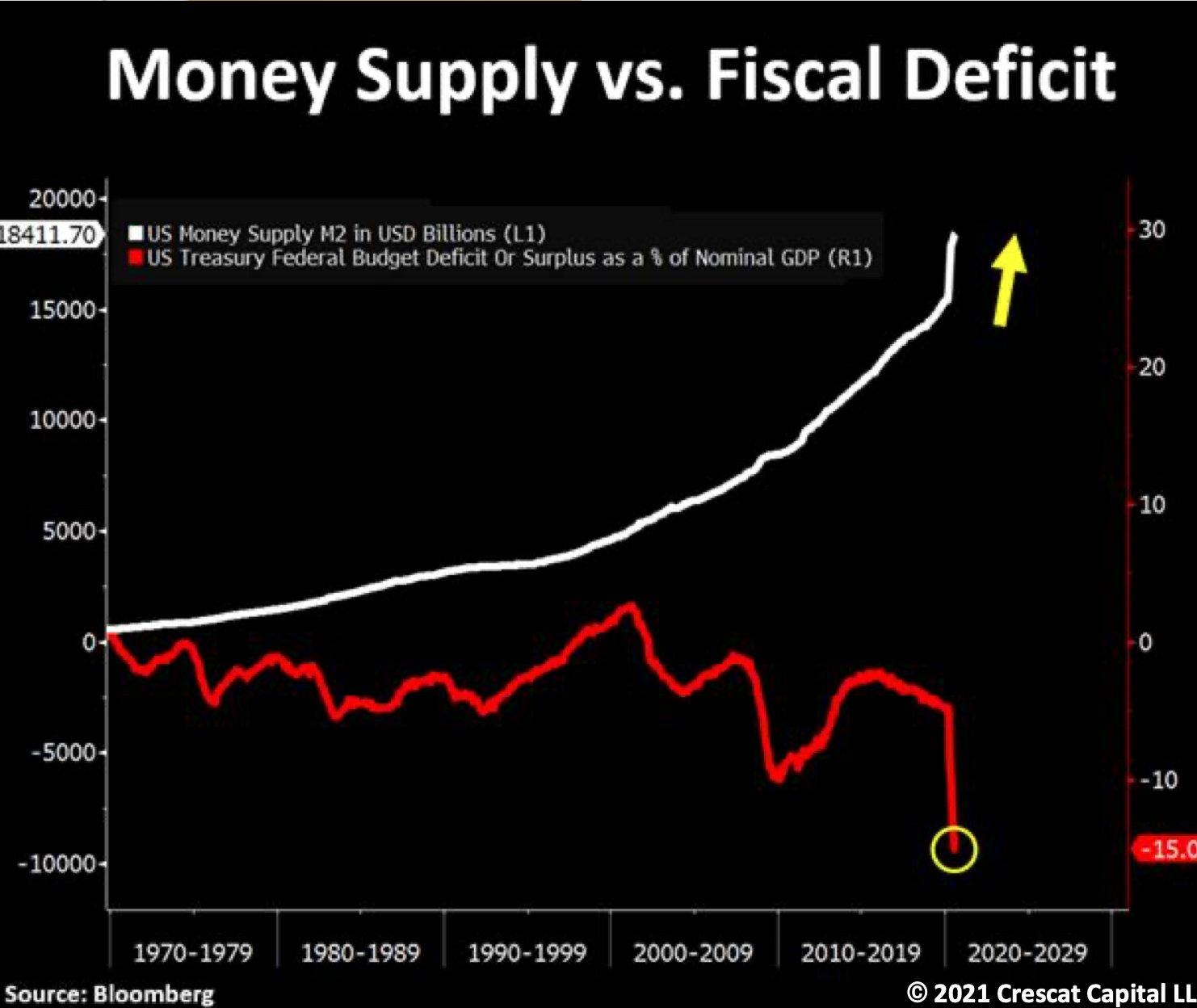

C’est aussi ce qu’on remarque de manière macro-économique : plus la Fed imprime et plus le déficit américain se creuse !

Les mesures de la Fed font exploser la masse monétaire, ce qui produit une hausse brutale de l’inflation. Mais cette politique monétaire fait aussi exploser le déficit américain :

L’inflation est un phénomène qui s’auto-entretient. Les prix des matières premières augmentent, entraînant des changements profonds dans le fonctionnement des échanges. Ce dérèglement agit à son tour sur le prix des matières premières. La frénésie d’achat alimente désormais une demande encore plus importante et accentue à son tour des hausses sur de prix sur des produits manufacturés.

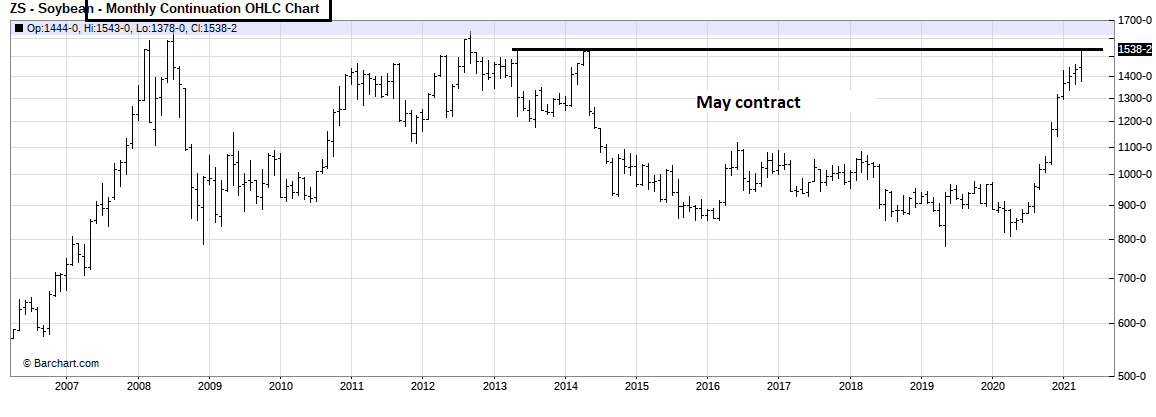

Prenons l’exemple du soja. Son prix a quasiment doublé en an :

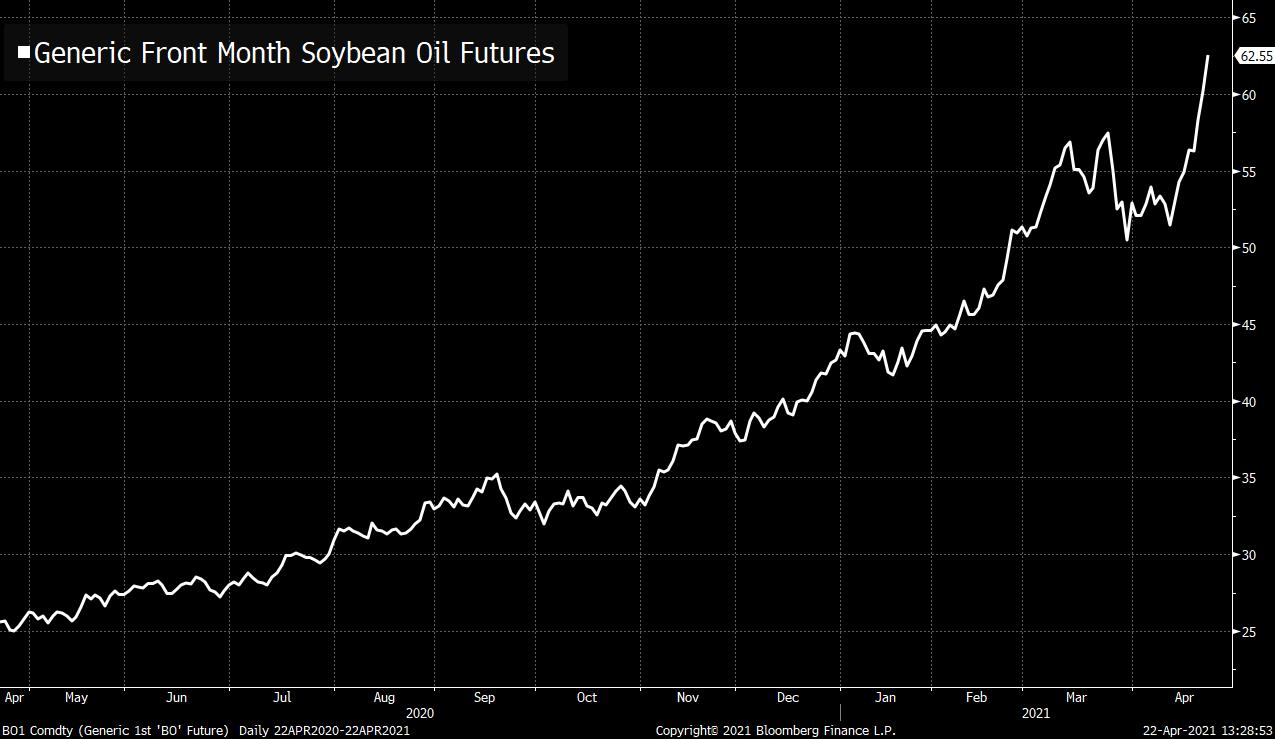

On est revenu au pic de 2013. La hausse n’est finalement pas si démentielle… Mais comme les prix de transport ont explosé à la hausse et que l’inflation s’est propagée à tous les éléments de la chaine de production, le prix de l’huile de soja a subi une hausse beaucoup plus importante. On se retrouve avec une hausse des prix sur le produit final qui, elle, est démentielle.

Autre exemple : le prix de l’essence l’an dernier était de $1.79 le gallon. Aujourd’hui, le gallon est à $2.88.

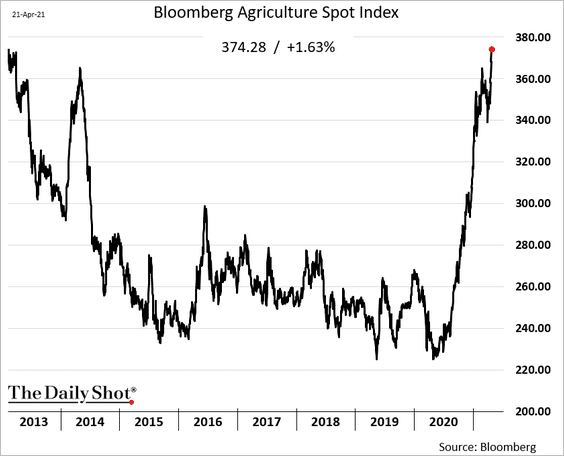

Mais c’est désormais dans le secteur agricole que les hausses sont les plus violentes.

L’index Bloomberg des produits agricoles augmente à un rythme jamais vu depuis qu'il existe :

La viande subit aussi de plein fouet cette hausse générale des prix. La Bolivie vient d’interdire l’exportation de bœuf pour essayer de contrer la hausse des prix et pour préserver sa demande intérieure.

Le maïs vient par ailleurs de confirmer son breakout et s’envole à un prix record :

La hausse du maïs contraint de plus en plus d’exploitants américains de bétail à utiliser du blé à la place du maïs pour nourrir leurs troupeaux, ce qui va sans doute avoir un effet encore plus inflationniste sur le prix du blé, dont la demande ne cesse d’augmenter dans le monde.

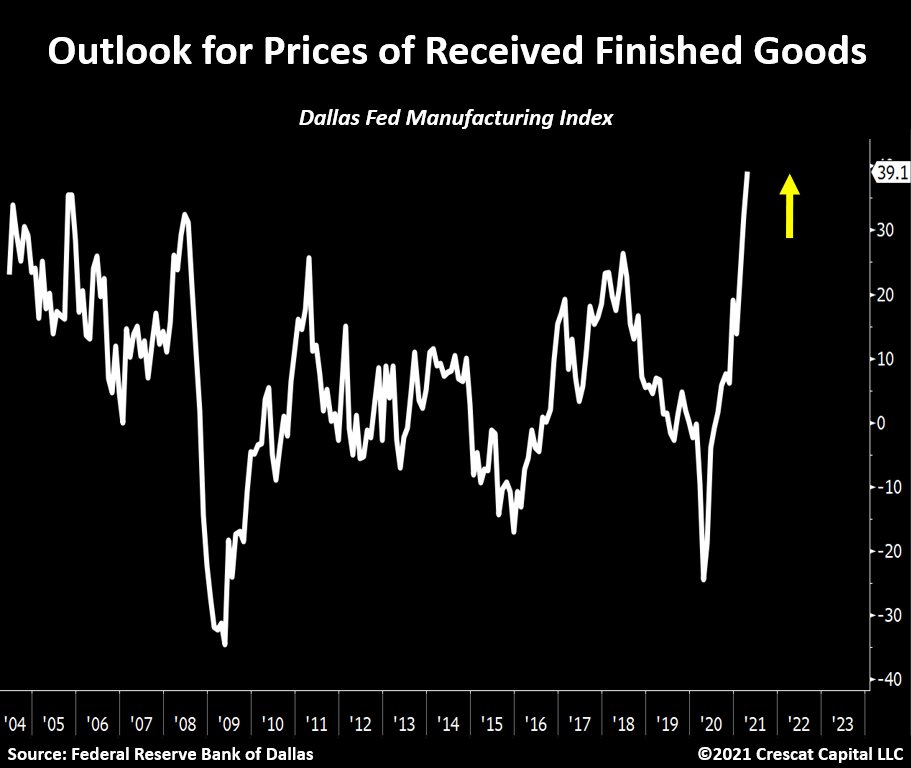

Tous les indicateurs d’alertes passent progressivement au rouge en ce qui concerne l’inflation.

Les chiffres publiés par le bureau de la Fed à Dallas sont assez explicites. Les attentes sur les prix des produits finis explosent à la hausse :

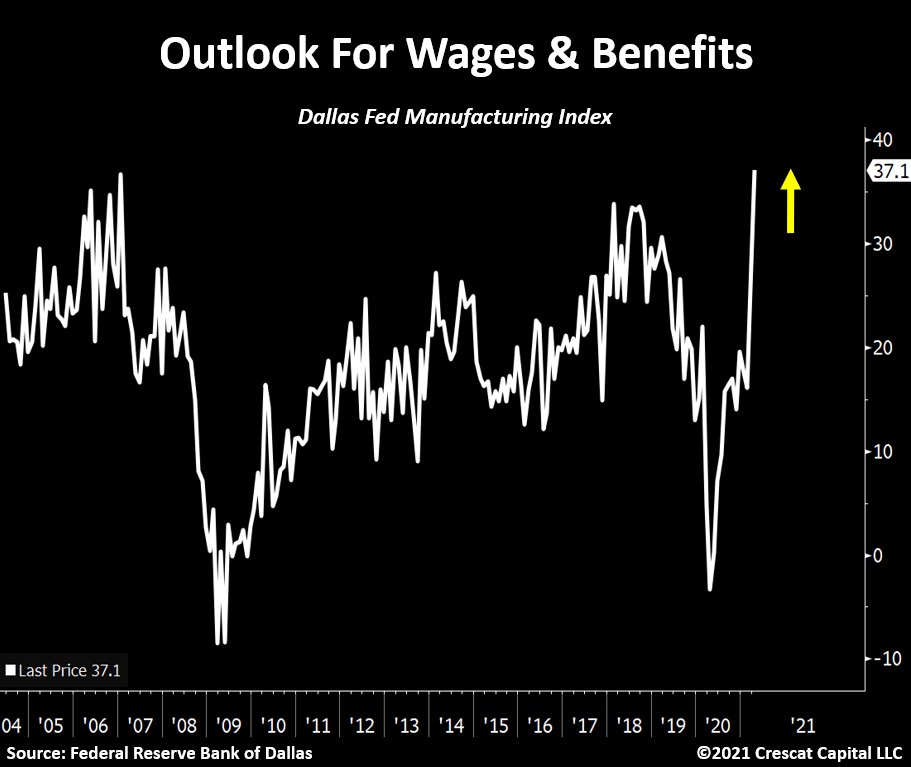

L’inflation est en train de se propager aussi au niveau des salaires :

À la difficulté d’approvisionnement s’ajoute désormais la difficulté d’embaucher et de conserver ses employés payés à des niveaux de salaires devenus trop bas.

Face à cette situation de plus en plus explosive, la Fed a promis qu’elle ne laisserait pas se propager l’inflation vers des niveaux incontrôlables. Les banques centrales tentent de rassurer en promettant d’utiliser des “outils” appropriés pour contrôler un phénomène inflationniste “transitoire” lié selon ces banques centrales à la “reprise” de l’après-crise du Covid.

Entendre M. Powell promettre que l’inflation sera transitoire, c’est un peu comme entendre M. Bernanke en 2007 qui prétendait devant le Congrès que la crise des subprimes serait contenue.

Ces hausses de prix seront très difficiles à combattre au niveau des banques centrales.

Comment M. Powell et Mme Lagarde vont s’y prendre pour casser cette inflation brutale sans augmenter les taux de manière agressive ?

Car la seule façon de casser un cycle inflationniste, c’est d'augmenter les taux de manière brutale. C’est d’ailleurs l’outil qu’avait utilisé M. Volker en 1980 lorsqu’il dirigeait la Fed.

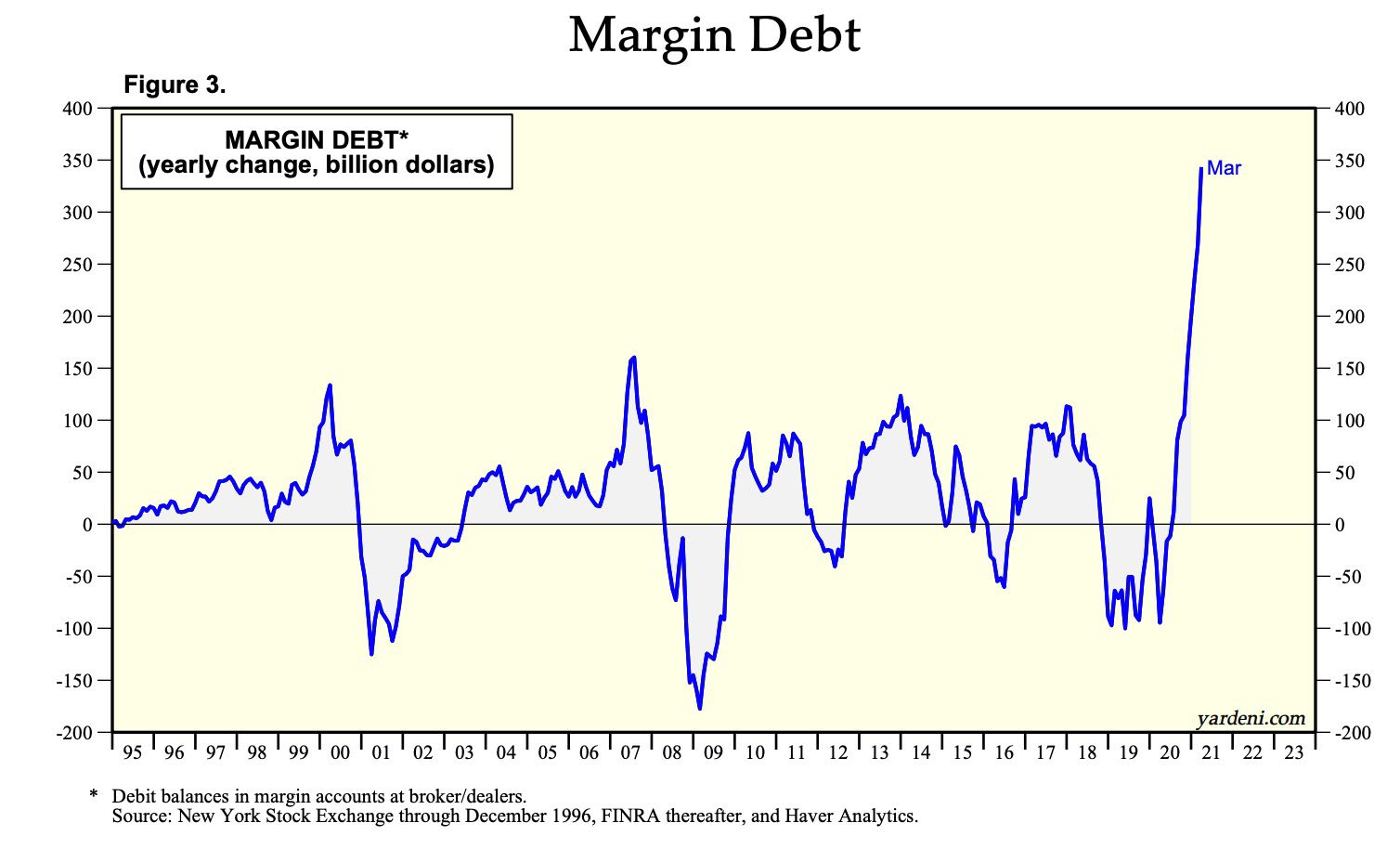

Mais la situation en 1980 n’était pas la même qu’aujourd’hui. Augmenter les taux aujourd’hui aurait un effet dévastateur sur les marchés qui sont à un niveau record de marge. La valeur de chaque actif financier est liée aujourd’hui à ces taux artificiellement bas, et si on rajoute un niveau de marges historiquement élevé, il n’y a quasiment aucune chance que la bulle ne se dégonfle pas de manière brutale si M. Powell change de ton sur les taux et commence à parler comme un adulte.

La Fed est aujourd’hui coincée. Soit elle laisse courir l’inflation et les effets néfastes de cette inflation que nous commençons à voir dans la vie réelle deviendront rapidement incontrôlables. Soit elle se décide de changer de politique monétaire, au risque de faire exploser la bulle des actifs financiers dans le monde.

Les investisseurs qui achètent de l’or aujourd’hui se protègent contre ces deux risques : risque de dévaluation monétaire (l’or est une valeur refuge quand les monnaies fiduciaires perdent leur valeur) et risque d’explosion de cette bulle.

Par rapport à ce dernier point, il faut d’ailleurs noter que l’or est redevenu un actif très attractif par rapport à l’ensemble des valeurs du marché.

Cela se mesure sur le graphique GOLD / SP500 qui termine une figure harmonique haussière (Crab) entamée en 2020. Le retournement MACD est en en cours cette semaine :

Si on regarde sur une période plus longue, on mesure l’accumulation de l’énergie à la hausse de ce graphique. Cela se mesure aussi bien sur l’index même que sur l’indicateur RSI, qui est sur le point de libérer une énergie considérable à la hausse.

L’or est sur le point de surperformer les marchés action et le retournement risque d’être très brutal au vu de l’énergie accumulée ces dernières années.

Les minières semblent annoncer ce retournement.

Cette semaine, l’indicateur de volatilité des minières est en hausse marquée et le retournement MACD de cet indice VXGDX indique un mouvement à venir assez important du côté des minières :

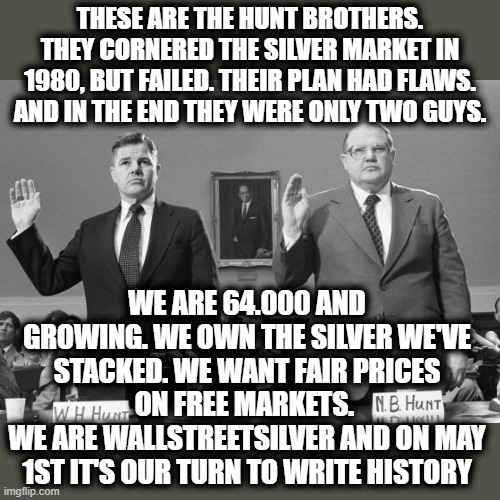

Mais l’actualité cette semaine se concentre à nouveau sur le secteur de l’argent. Le mouvement Silver Short Squeeze lancé par une communauté qui a dépassé désormais les 60 000 membres entame cette semaine son deuxième acte, à l’occasion de l’anniversaire du “massacre” du prix de l’argent du 1er Mai 2011.

Cette communauté est devenue une force non négligeable sur le marché de l’argent.

A la différence de l’époque des frères Hunts en 1980, les WallStreetSilver agissent sans effet de levier et leur nombre grandissant devient une réelle menace pour le contrôle de ce marché par les bullion banks.

Chaque mois les réserves du Comex s’amoindrissent, il y a de moins en moins de métal pour “tenir” un marché dérivé qui ne subsiste que parce que l’effet de marge est de plus en plus important.

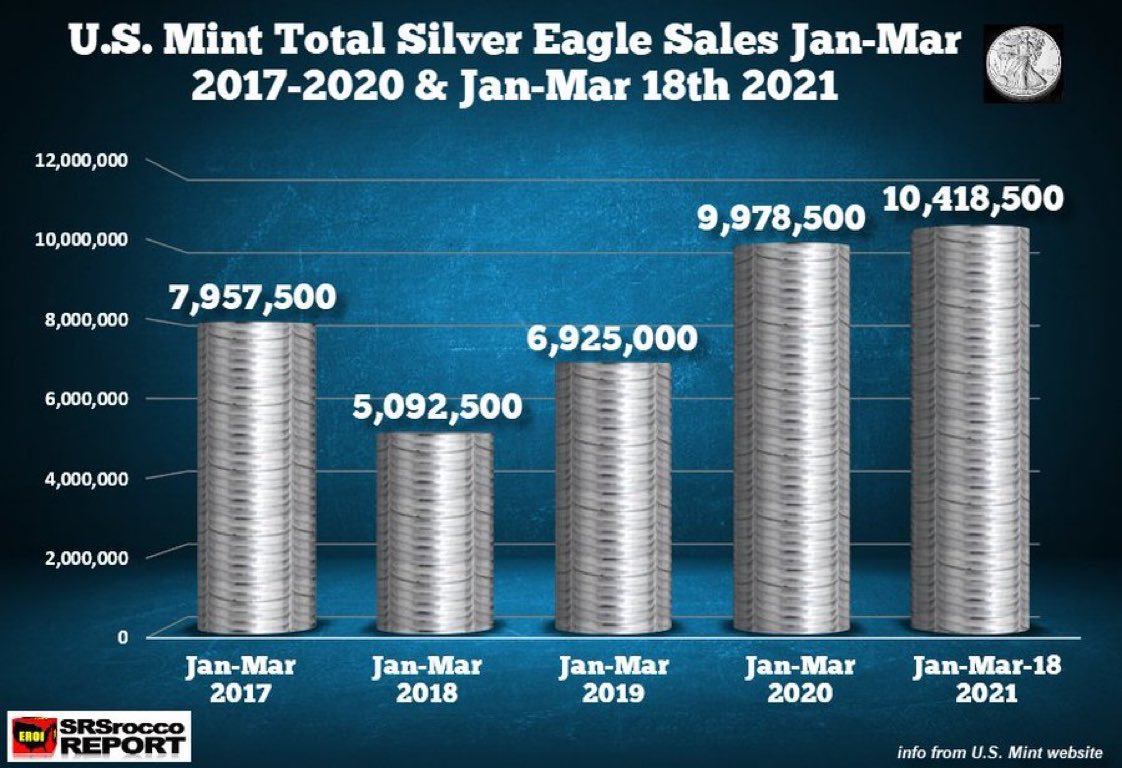

Pendant ce temps, les stocks d’argent physique diminuent partout dans le monde.

Les trois premiers mois ont vu par exemple un record de ventes de pièces d’argent aux États-Unis :

Cette semaine ont lieu à la fois les expirations de contrat du mois en cours sur le marché des futures et la réunion de la Fed. Les prix des métaux précieux sont traditionnellement très volatils lors de ces évènements.

Mais ce samedi 1er Mai est aussi le jour d’achat frénétique d’argent des WallStreetSilver.

Beaucoup d’action donc en perspective… et toujours pas mal d’opportunités d’achats sur des dossiers que je suis à la loupe.

Le rachat par Fortuna Silver de Roxgold est l’un des derniers signes de consolidation du secteur. RoxGold est l’une des histoires africaines que je préfère. J’écrivais en février dernier à propos de la société “RoxGold est une cible potentielle pour un major à la recherche d’une véritable opportunité au Burkina Fasso.” Je ne m’attendais pas à vrai dire à un rachat aussi rapide… Il est vrai que la configuration graphique était très haussière et que perdre du temps sur ce dossier aurait été bien plus coûteux pour Fortuna.

Dans ce contexte, l’identification des prochaines cibles dans les producteurs mid-tiers est désormais capital.

Source originale: Recherche Bay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.