Mark Twain a dit : "Un mensonge peut faire le tour de la terre le temps que la vérité mette ses chaussures."

Pourtant, la vérité qui se cache derrière plusieurs années de mensonges, sous couvert des politiques fiscales ou monétaires (ainsi que les manipulations et les distorsions de plus en plus évidentes sur les marchés de l'or et de l'argent papier), met lentement ses chaussures.

La vérité, tout comme un bouchon de liège, remonte progressivement à la surface.

Une histoire de mensonges sous couvert de la politique

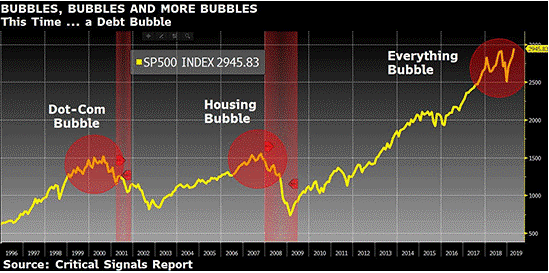

Les investisseurs particuliers, par exemple, ouvrent de plus en plus les yeux sur le fantasme évident, ainsi que sur le jeu truqué, des banques centrales qui impriment de l'argent à partir de rien pour soutenir artificiellement des bulles d'actifs à risque, qui profitent largement à une classe minoritaire jusque-là "d'initiés".

Le faux renflouement

Ainsi, Hank Paulson, l'ancien PDG de Goldman devenu secrétaire au Trésor, a réagi à la grande crise financière de 2008 en renflouant les banques TBTF ("trop gros pour faire faillite") qui, pourtant, étaient à l'origine de celle-ci.

D’un QE provisoire à un QE illimité

Il n’est pas non plus surprenant que la “mesure d’urgence” promise par Bernanke au moment du QE “provisoire” de 2009, ne prenne pas fin, comme promis, d’ici 2010.

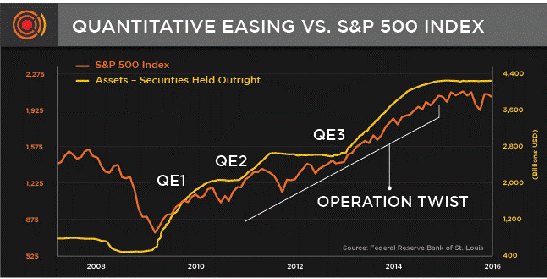

Au lieu de cela, le temporaire est devenu une dépendance. Le QE 1-4 et l'Operation twist se sont transformés en un QE désormais "illimité" pour soutenir les marchés défaillants jusqu'en 2021 et au-delà, grâce aux dirigeants désespérés de la Fed comme Yellen et Powell.

Le mensonge des obligations

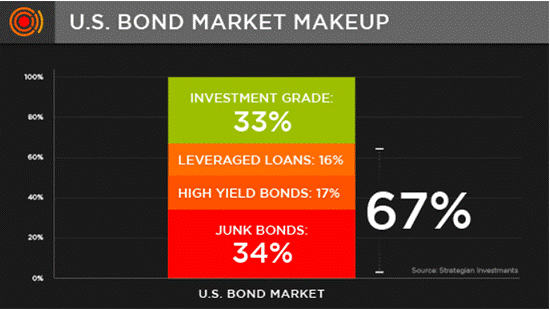

Le résultat net de cet "accommodement" a été l'achat artificiel d'un marché obligataire qui est maintenant la plus grande et la plus dangereuse bulle d'actifs dans l'histoire des marchés de capitaux.

Avec plus de 60% de ces obligations en bas de la classe de crédit, l’idée selon laquelle les obligations constituent un actif “refuge” est dorénavant érronnée.

Washington DC et la Fed - des compagnons d'infortune

Avec Yellen qui passe de la Fed au Trésor, le jeu d'initiés consistant à placer des gens sophistiqués dans les bureaux de luxe pour poursuivre des politiques d'"accommodement" pourries se poursuit.

Bien sûr, les médias applaudissent le mariage des "princes du dollar" entre le Trésor américain et la Réserve fédérale.

En bref, attendez-vous à ce que Washington DC se montre beaucoup plus "accommodant" et lance des "stimulus " qui déprécient la monnaie.

Comme je l'ai déjà dit, placer Yellen au Trésor est aussi logique que de placer Madoff à la SEC (Securities and Exchange Commission).

Une disparité de richesse trop importante pour être cachée

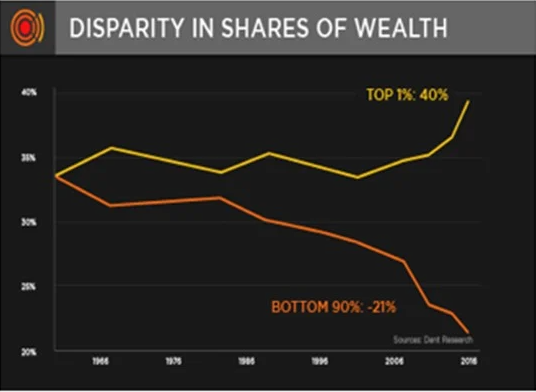

Tous ces mécanismes secrets mis en place à Washington DC-Wall Street ont été une véritable aubaine pour les 1 à 10 % qui ont bénéficié de plus de 80% des rendements générés sur les marchés gonflés des bulles d’actifs à risque.

La corrélation entre la "relance" de la banque centrale et l'inflation du S&P, par exemple, est tout simplement évidente.

Pourtant, Powell, avec une arrogance et une fourberie à faire rougir un vendeur de voitures ou un courtier immobilier, continue de nier que la politique de la Fed ait un quelconque impact sur l'économie de la classe moyenne.

La disparité des richesses, qui s'est accentuée au cours des dix dernières années a une corrélation directe avec ces politiques de bulles pro-Wall Street, ne peut plus être balayé sous le tapis ou mis exclusivement sur le dos du COVID.

La conséquence de cette politique du mensonge est une économie réelle à genoux et plongée dans des dettes record, tandis que les marchés boursiers et obligataires violent tous les principes rationnels d'une valorisation saine.

Le grand mensonge de l’inflation

De plus, le Bureau des statistiques du travail américain (BLS) s'est livrée à de fantastiques déformations mathématiques sur tous les sujets, depuis le chômage jusqu'aux rapports sur l'inflation.

Il faudrait des pages entières pour expliquer et divulguer ces manipulations, mais il suffit de dire qu'en ajustant la méthodologie de calcul de l'IPC (Indice des Prix à la Consommation) utilisée dans les rapports sur l'inflation, le BLS a réussi à convaincre le monde que 2+2=1.

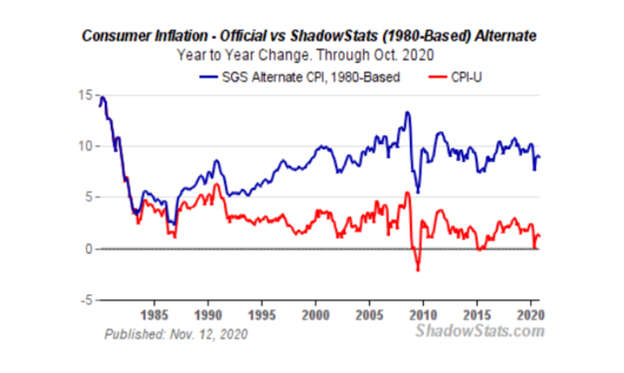

À titre d'exemple, si le BLS utilisait la même échelle pour mesurer l'inflation de l'IPC que celle (plus honnête) utilisée dans années 1980, l'inflation réelle serait aujourd'hui plus proche de 10% (ligne supérieure) que des niveaux fictifs de 2% "rapportés" aujourd'hui (ligne inférieure).

Un mensonge de trop brise le lien de confiance

Mais les génies fous derrière ces distorsions, à savoir les banques centrales, les banques, les initiés et les fonds spéculatifs, ont peut-être poussé ce jeu de mensonges trop loin...

Les "initiés" ont toujours supposé que les petits investisseurs (que Wall Street traite secrètement comme des "pigeons" - c'est-à-dire le "plancton" dévoré par les "baleines") ne remarqueraient pas, d'une manière ou d'une autre, le jeu truqué qui se joue à leurs dépens.

Mais les choses commencent à changer.

Les chefs de cet orchestre, de Bâle à DC, en passant par Tokyo et Bruxelles, savent comment truquer les marchés et manipuler les mathématiques, mais la plupart d'entre eux semblent se moquer des fondamentaux de l'histoire, quelle que soit leur "expertise" déformée.

Ils ignorent que, lorsque la disparité des richesses (ou le féodalisme mondial plutôt que le capitalisme de marché équitable) devient trop évidente, le peuple devient intelligent, puis s'agite.

Ils se mettent alors à chercher des fourches.

Un nouveau type de fourche, une nouvelle foule en colère

Seulement aujourd'hui, les fourches sont remplacées par des applications de trading comme Robinhood.

La foule en colère ne se rassemble pas sur la place de la Bastille, mais sur des plateformes en ligne comme Reddit.

Une foule de boursicoteurs en ligne, par exemple, a récemment fait la Une des journaux en étranglant les fonds spéculatifs qui cherchaient à tirer profit de la chute de Gamestop (un autre détaillant victime d'Amazon).

Cette fois-ci, ce n'est pas le sang royal qui a coulé, mais celui des fonds spéculatifs.

La même foule a ensuite cherché à diriger ces fourches électroniques vers le marché de l'argent, dans l'optique de se venger et de rendre une valorisation équitable à un marché papier ouvertement manipulé (et donc faux).

Mais même les foules les plus en colère ne peuvent pas vaincre, au début, le plus puissant des mensonges et des menteurs...

Percuter un mur de plein fouet – les cours manipulés de l’or & l’argent papier

Le marché complexe et grotesquement manipulé de l’or et de l’argent papier, jusqu'ici incompris et ignoré par les médias stupides et les foules confiantes, fait aujourd'hui la Une des journaux.

Sans entrer dans le détail des contrats d’échange (swaps), ni dans l'immunité de la BRI, ou dans les pactes faustiens que les banques centrales ont conclus avec les banques d'investissement pour masquer leur manque d'or et d'argent physique, les foules réalisent ce que tous les acheteurs d'or et d'argent savent depuis des années : les marchés papiers des métaux précieux sont manipulés.

Mais plutôt que de faire du sensationnalisme, faisons un simple calcul pour comprendre.

Faux or, faux cours

Si le négoce de l'or papier est supérieur à 70 000 milliards $ par an, alors que la production minière annuelle d'or dépasse à peine 200 milliards $, pensez-vous que l’effet de levier soit exagéré et qu’il y ait une déconnexion massive entre le cours papier et la valeur physique de l'or ?

Les mathématiques et les faits sont simples comme bonsoir.

Que dire également du fait que l'or ne représente que 0,5% des investissements financiers mondiaux, alors que le volume des échanges d'or entre les banques de la LBMA à Londres est supérieur à celui de l'indice S&P ?

Hmmm.

De plus, nous avons assisté, il y a quelques semaines, à une chute de 75 $ du prix de l'or en quelques secondes, lorsqu'une seule vente de 1,4 million d'onces d'or sur un marché sans acheteur a artificiellement fait baisser le prix de l'or papier, malgré l'absence de mouvements réels sur le marché physique.

Hmmm.

Le plafond artificiel du cours de l’argent

Des manipulations des cours aussi flagrantes, qui font par ailleurs la Une des journaux, n'ont bien sûr rien d'inhabituel pour l'argent.

Malgré les efforts courageux des membres Reddit pour corriger une valorisation incorrecte, ils ont peu de chances de l'emporter face au marché truqué de l'argent.

Comme la charge de Pickett à Gettysburg, ils ont marché droit vers une rangée de canons, chargés par les bureaux de négoce des Bullion Banks (les manipulateurs de cours).

Avec plus de 100 millions d'onces de contrats à découvert sur le marché à terme de l'argent, même une foule de boursicoteurs en colère ne peut pas lutter contre les prix manipulés sur le marché des métaux papier.

Pour l'instant, ce marché est tout simplement un trop grand Goliath pour les David, même les plus informés (et aussi les plus en colère).

Si le Bitcoin est autant populaire, c'est notamment parce que ses détenteurs se sentent à l'abri d'une telle manipulation des prix ou des grandes banques douteuses.

Je n'en serais pas si sûr. Mais c'est un sujet plus large, pour une prochaine fois.

Que craignent les grandes banques ?

Ces manipulateurs intelligents, dans leurs fonctions bureaucratiques, mathématiques et criminelles à Bâle, comprennent clairement une chose : si l'or s'apprécie trop fortement, il devient impossible de cacher les mensonges ou de blâmer une épidémie mondiale pour l'echec de leurs politiques monétaires.

En d'autres termes, rien ne révèle mieux l'échec de leur folle "expérience" d'impression monétaire qu'une hausse du prix de l'or ou une inflation honnêtement rapportée.

La solution ?

Tout simplement : il suffit de truquer le marché de l'or papier et les chiffres de l'inflation.

Ou même encore plus simplement, le mensonge.

C'est-à-dire, manipuler les fondamentaux mêmes de l'offre et de la demande d'Adam Smith derrière des couches de swaps, puis appeler la fraude sur les prix de l'or et de l'argent qui en résulte "politique", "marchés libres" ou "découverte naturelle des prix".

Les ironies abondent.

Le peuple comprend et s’agite

Ce jeu malhonnête et faussé a fonctionné pendant des années.

En grande partie parce que cette réalité n'était comprise que par une poignée de bureaucrates et par un cercle tout aussi réaliste de négociants en matières premières bien informés et de dirigeants du COMEX.

Mais alors que les bulles d'actifs se développent, que Main Street se vide de son contenu et que les imbéciles appelés "experts" s'éloignent de plus en plus de la réalité et de la découverte honnête des prix, les conséquences deviennent trop importantes pour être cachées.

Les masses remarquent les distorsions et commencent à chercher des réponses plutôt que de se contenter du discours de la Fed.

En résumé, ils sont armés non seulement de colère, mais aussi de perspicacité ; non seulement de bombes aérosols et de comptes Twitter, mais aussi d'applications de trading et de plateformes d'achat.

Une fois de plus, le peuple s’agite.

Les excuses s’amenuisent

Il va de soi que rien n'inquiète plus un système corrompu, manipulé et malhonnête que la vérité, et aucune foule n'est plus effrayante qu'une foule bien informée.

Comment tout cela se termine

Pour en revenir à la citation de Mark Twain, même s'il faut plus de temps pour que la vérité fasse son chemin, d'une manière ou d'une autre, elle finit toujours par l'emporter.

La BRI (ou les colporteurs d’excuses et euphémistes du FMI qui réclament un nouveau Bretton Woods) peut prétendre que les bulles obligataires et les reconnaissances de dette souveraine à rendement négatif sont attribuables à une grippe mondiale.

Mais les investisseurs avertis savent que le système financier mondial (avec une dette de +280 000 milliards $) était en panne bien avant que le monde ne tombe malade.

La foule en colère risque moins de tomber dans le piège d'une orgie de dette mondiale, payée par une nouvelle monnaie fiduciaire numérique, dans le cadre de ce que ces "dirigeants" éhontés de Davos appellent une "grande remise à zéro" (big reset)

Le big reset ?

J'admire les titres fantaisistes que les experts donnent aux charades ouvertes, ainsi que les "solutions" aux problèmes qu’eux seuls ont créés.

Les détenteurs d'or et d'argent physique, bien sûr, connaissent ces astuces, ainsi que les expériences ratées, depuis des années.

Ces derniers ont patiemment acheté de la monnaie physique et de véritables réserves de valeur, tandis que le reste du monde grince, déforme et sourit derrière des mâchoires serrées et des promesses/politiques non tenues.

De plus en plus d'investisseurs réalisent lentement qu'il y a trop de risques dans un marché obligataire bidon, soutenu par la banque centrale plutôt que par la demande naturelle, ils poseront un jour collectivement une question simple : Est-ce que j'obtiens un rendement suffisant par rapport au risque ?

Dans un monde où le rendement négatif des reconnaissances de dette dépasse 18 000 milliards $, la réponse est clairement NON.

Lorsqu'il y aura des ventes massives sur ce marché du crédit, il n'y aura pas assez de planches à billets dans le monde pour combler l'écart entre le bid-ask (la vente et l'achat) ou pour freiner l'inflation réelle et les taux/rendements croissants qui sont maintenant embouteillés dans des actions et des obligations payées par de fausses devises.

Aucune "remise à zéro ordonnée" ne pourra endiguer la panne d'un système désordonné (et faussé).

Les monnaies, déjà dépréciées, vont s'effondrer, et les astuces utilisées actuellement pour maintenir l'or papier au plus bas n'empêcheront pas l'or physique de monter naturellement, direction le nord.

Source originale: Goldswitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.