Nombreux sont ceux qui se demandent pourquoi l'or n'augmente pas, alors que presque toutes les autres matières premières atteignent de nouveaux sommets dans le contexte inflationniste actuel.

C'est une question pertinente.

Certains disent même que l'or est mort, qu'il s'agit d'une relique stupide et "barbare" des temps anciens, des mathématiques anciennes et d'un bon sens d'une autre époque.

Inutile de préciser que nous ne sommes pas d'accord. Non pas parce que nous sommes des goldbugs suisses, mais simplement pour les raisons que nous allons expliquer ci-dessous.

PRIX ACTUEL VS. RÔLE ACTUEL ET FUTUR DE L'OR

Pour ceux qui considèrent l'histoire et les mathématiques comme des guides plutôt que des disciplines "barbares" et dépassées, leurs convictions concernant le rôle de l'or, et même la trajectoire de son prix, ne varient pas simplement en fonction du cours de l'or papier.

Dans une certaine mesure et malgré la règlementation Bâle III, l'or reste ouvertement manipulé par une poignée de banques centrales et de bullion banks, terrifiées par l'éclat de l'or, pour la seule raison qu'il embarrasse les monnaies (et les expériences monétaires folles) de plus en plus discréditées.

Nous suivons quotidiennement les mouvements de l'or physique et nous pouvons clairement affirmer que le commerce de l'or papier n'a rien à voir avec les forces autrement "barbares" de l'offre et de la demande réelles du métal précieux.

Rien à voir.

En bref, le prix de l'or papier est une fiction qui a fini par être acceptée comme une réalité, ce qui n'est pas surprenant étant donné le paysage financier (actions historiquement surévaluées, obligations à rendement négatif et banquiers centraux allergiques à la transparence) qui défie toute mesure de découverte honnête des prix ou principes de base du capitalisme.

Quant au débat interminable de l'or face au Bitcoin il serait faux de dire que le BTC n'a pas pris une certaine part de marché à l'or, mais avec une capitalisation boursière d'environ 1 000 milliards $, le Bitcoin ne va pas détruire le marché de l'or de 10 000 milliards $.

En bref, le prix actuel de l'or est un sujet moins important que son rôle actuel et futur en tant qu'assurance historique contre les systèmes financiers et économiques mathématiquement défaillants du monde entier.

Cela dit, nous ne faisons pas l'apologie de la baisse du cours de l'or, mais nous ne doutons pas que d'ici la fin de la décennie, le prix de l'or dépassera largement les 4000 $ l'once et récompensera largement les investisseurs avertis qui jouent le jeu à long terme plutôt que de spéculer.

Nous développerons ce point plus tard.

LEs trois rôles de l'or

Pour le moment, intéressons-nous au rôle historique de l'or en tant que protection contre :

1) le risque de récession

2) le risque de volatilité du marché

3) le risque d'inflation / de change

- Protection contre le risque de récession

L'or est comme un baromètre émotionnel et mathématique qui teste la température de l'expansion monétaire en surchauffe.

En tant que tel, il évolue à la hausse avant même que les décideurs politiques n'ajoutent au système d'autres "stimulus" inévitables (c'est-à-dire de la monnaie fiduciaire créée en un clic de souris).

Lorsque les décideurs politiques annoncent officiellement une récession, il est bien trop tard pour que la plupart des investisseurs réagissent.

Heureusement, l'or agit plus rapidement, en anticipant l'expansion monétaire avant même que les imprimeurs d'argent ne commencent à s'agiter.

Par exemple, bien avant la crise sanitaire de 2020, nous savions déjà que les marchés et les banquiers centraux étaient désespérés.

Fin 2019, les niveaux d'endettement étaient hors normes, les liquidités s'asséchaient, le marché "repo" absorbaient des centaines de milliards de dollars de la Fed chaque mois et un QE (Quantitative Easing) non officiel à hauteur de 60 milliards $ par mois battait son plein.

Puis, il y a eu la crise sanitaire en mars. Les marchés et le PIB vacillaient, pendant que l'or était déjà en passe de connaître (en dollars) une hausse de 25% en 2020, après une augmentation de 19 % en 2019.

Pour résumer, en tant que couverture contre la récession, l'or a devancé les banquiers centraux pour protéger les investisseurs.

D'ailleurs, le bilan de la Fed en matière d'anticipation des récessions et de mise en garde des investisseurs est de 0/10...

- Protection contre la volatilité des marchés

Nous nous rappelons tous du mois de mars 2020, lorsque les marchés ont chuté et l'or avec eux, principalement vendu comme source de liquidité pour les acteurs confrontés à des appels de marge qu'ils ont été contraints de payer avec des avoirs en or.

Comme en 2008 et 2009, l'or a d'abord suivi le navire boursier sous la ligne de flottaison, bien qu'il n'ait pas été aussi loin que le Bitcoin.

Mais comme mentionné ci-dessus, l'or a réagi rapidement, anticipant l'impression monétaire (et donc la dépréciation du dollar) à venir, et a augmenté régulièrement pendant le reste de l'année fiscale.

Bien sûr, les actions sont également montées, grâce à la création monétaire incroyable et sans précédent à laquelle nous avons assisté en 2020 - plus de QE en moins d'un an que tous les QE1-QE4 et "Opération Twist" combinés entre 2009 à 2015.

Heureusement, l'or ne se contente pas de suivre les marchés boursiers, il offre une couverture, comme le montre le passé et comme le confirmera encore l'avenir.

De telles mesures de relance monétaire entraînent ce que von Mises appelerait un "crack-up boom". À court terme, cette liquidité est tout simplement merveilleuse pour les actions et les obligations.

Comme nous l'avons écrit dans un autre article, le Covid et les mesures politiques qui ont suivi - ont littéralement sauvé la bulle des valeurs mobilières et ont rendu ce "boom" encore plus énorme.

Mais le "boom" à venir de la volatilité de ces actifs à risque, qui atteignent des niveaux de prix qui n'ont absolument rien à voir avec leur véritable valeur, sera infiniment plus douloureux ("crack-up") pour ces actifs que pour l'or au moment où, et non pas si, cet horrible système financier implosera sous son propre poids, historiquement inégalé.

En bref, l'or fera le zig quand les marchés feront le zag.

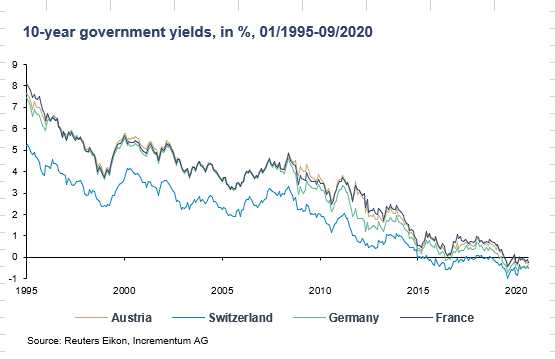

L'investisseur "anti-or" sourira et serrera ses obligations dans ses bras, nous rappelant que l'or est une relique sans rendement, tout en oubliant d'avouer que le "non rendement" de l'or est ironiquement préférable à plus de 19 000 milliards $ d'obligations souveraines à rendement négatif...

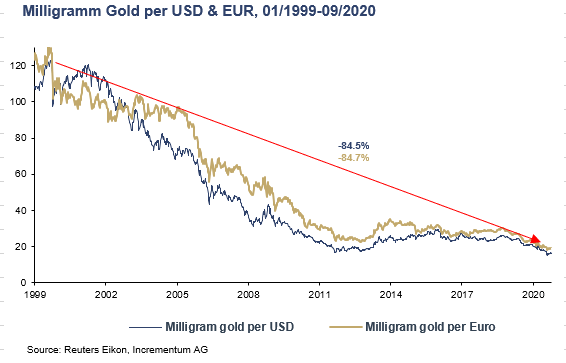

- Protection contre l'inflation et le risque de change

Ce qui nous amène à la question cruciale. Pourquoi l'or ne monte-t-il pas ? Ne devrait-il pas s'envoler en tant que protection dans cette "nouvelle normalité" inflationniste ?

Question pertinente.

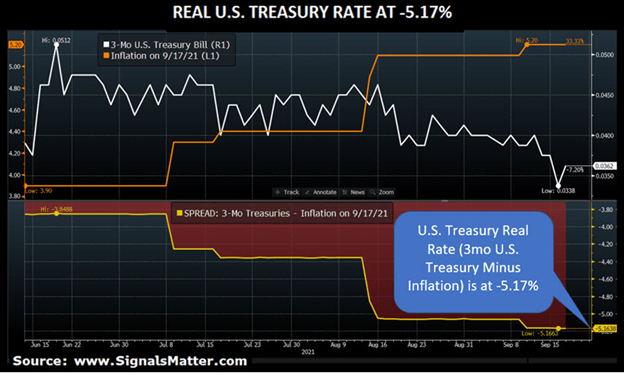

Nous nous le demandons nous-mêmes, alors que les taux réels (le contexte idéal pour l'or) s'enfoncent chaque jour davantage dans les profondeurs négatives...

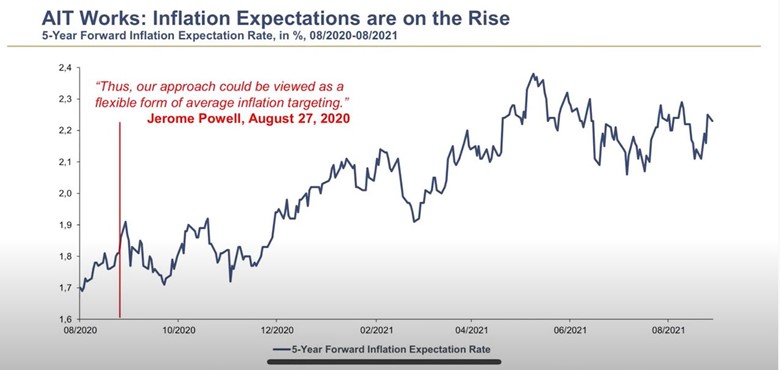

... alors que l'inflation, ainsi que les anticipations d'inflation, sont en hausse :

L'année dernière, par exemple, l'or a vu venir l'inflation. Cela s'est reflété dans la hausse à deux chiffres de son prix.

Mais cette année, alors que les taux réels continuent de plonger et que l'inflation augmente, l'or affiche des pertes à un chiffre plutôt que des gains.

Que se passe-t-il ?

LE MARCHÉ CROIT TOUJOURS AU MYTHE DU "TRANSITOIRE"

Pour résumer : nous pensons que le marché croit toujours au mythe (propagande) de la banque centrale selon lequel l'inflation actuelle est seulement "transitoire".

Nous avons expliqué ad nauseum pourquoi l'inflation est tout sauf "transitoire", mais nous respectons néanmoins l'argument des déflationnistes.

les déflationnistes

Le camp de la déflation, par exemple, affirme à juste titre que les forces récessionistes, si abandonnées à elles-mêmes, sont intrinsèquement déflationnistes, et que les signes de déclin de l'économie (plutôt que de déclin du marché) sont partout.

La principale erreur ici est que ces forces naturelles n'ont pas été, et ne seront pas, "abandonnées à elles-mêmes".

En d'autres termes, les déflationnistes ignorent en quelque sorte l'éléphant monétaire et fiscal dans la pièce.

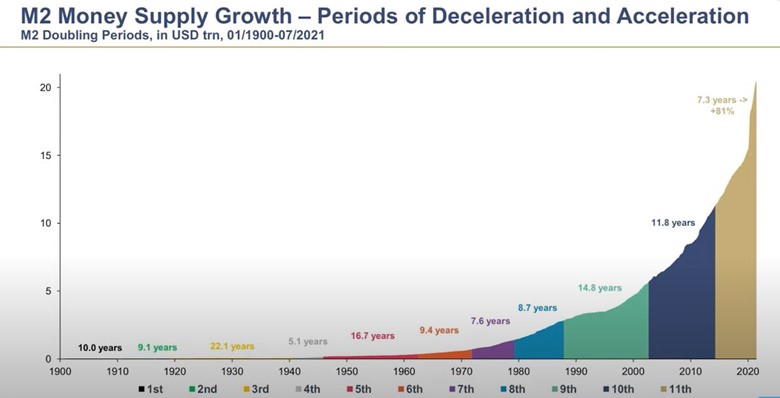

Dit autrement, des liquidités monétaires et fiscales artificielles entrent dans le système à des niveaux sans précédent dans l'histoire, des niveaux plus que suffisants pour étouffer les forces déflationnistes naturelles.

En termes encore plus clairs, la modération au niveau fiscal et monétaire est morte depuis longtemps.

RÉALISME SIMPLE - L'INFLATION comme UNE NÉCESSITÉ PLUTÔT QU'UN DÉBAT

Les banques centrales cherchent désespérément à atteindre une inflation plus élevée pour se désendetter.

Ce n'est pas nouveau pour les décideurs à la langue fourchue qui autrefois "ciblaient" une inflation de 2% comme plafond, mais qui "autorisent" désormais une inflation de 2% comme nouveau plancher.

Tout comme Nixon a déclaré que la fermeture de la fenêtre de l'or était "transitoire" en 1971, ou comme Bernanke a promis que le QE serait transitoire en 2009, le mensonge actuel porte sur "l'inflation transitoire".

Encore une fois, nous le savons tous, n'est-ce pas ?

En outre, nous devons simplement être réalistes plutôt que rêveurs et accepter la réalité de l'inflation maintenant et à l'avenir.

Les banquiers centraux, par exemple, sont peut-être malhonnêtes, mais ils ne sont pas complètement stupides, juste désespérés et réalistes.

Aux États-Unis, par exemple, la dette publique stupéfiante de 28 500 milliards $ limite les options de la Maison Blanche ou de la Fed.

Peu d'options possibles à part L'INFLATION

En faisant preuve de réalisme, examinons leurs options. Les responsables politiques disposent de quatre outils pour faire face à une telle dette, à savoir : augmenter les impôts, réduire les dépenses, déclarer faillite ou dévaluer la monnaie par l'inflation.

Les deux premières sont déjà en cours aux États-Unis, à savoir les efforts politiques pour augmenter les impôts et les "discussions" pour réduire les dépenses, deux options politiquement difficiles.

Si la faillite n'est pas envisagée, la dévaluation du dollar américain reste l'option privilégiée, ce qui est possible en portant délibérément les taux d'intérêt réels à des niveaux extrêmement négatifs.

Permettre à l'inflation d'augmenter, tout en maintenant des taux bas, réduit le nombre de dollars nécessaires au remboursement de la dette.

Cela impacte négativement les gens ordinaires, mais comme nous l'avons répété tant de fois, la Fed ne s'intéresse pas aux gens ordinaires.

En d'autres termes, en diminuant la valeur du dollar américain, les États-Unis remboursent leur dette actuelle avec une monnaie dévaluée. Il n'y a pas besoin d'autorisation du Congrès, ni des contribuables.

Face à ce réalisme, soyons francs et clairs : contrairement à l'or qui ne monte pas, l'inflation n'est pas, et ne sera pas, "transitoire".

Au contraire, l'inflation est un outil intrinsèquement et délibérément nécessaire utilisé par les mêmes anti-héros qui nous ont poussé dans le gouffre de la dette.

PLUS DE DISCOURS de la FED, MOINS D'HONNÊTETÉ

Cela signifie que la Fed trouvera toutes les excuses, tous les mots, toutes les phrases et tous les mensonges nécessaires pour justifier son attitude plus dovish, malgré le fait qu'elle ait publiquement flirté avec les discours hawkish au sujet du tapering.

Déjà, Powell amène la Fed bien au-delà de son mandat et parle d'activisme social et environnemental, car ce sont de belles phrases pour justifier, vous l'avez deviné : plus de création monétaire et plus d'inflation (non "transitoire").

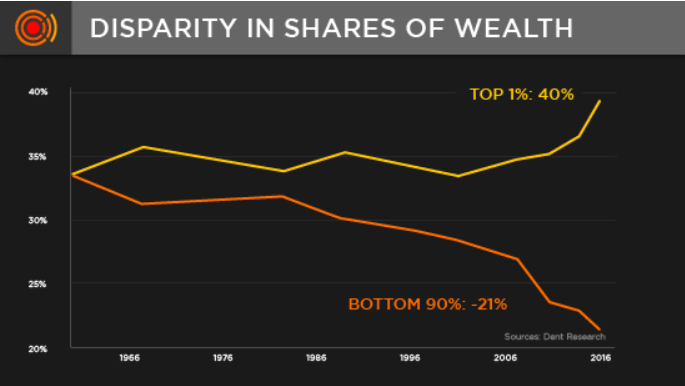

Entendre Powell parler "d'inégalité sur le marché du travail", alors que la Fed a passé des années à engraisser les 1% les plus riches au détriment des 90% les plus pauvres, est tellement hypocrite que je préfère en rire.

La notion "d'indépendance de la Fed" est une fiction complète et totale.

Au lieu de cela, la Fed franchit lentement la ligne pour devenir le financier direct de la nation entière - et la seule façon dont elle peut le faire est via l'expansion monétaire et l'inflation délibérée (et beaucoup plus élevée), qui est une taxe sur les pauvres et une balle dans le cœur du dollar américain. Point barre. Point final.

Tout est question de dette

Encore une fois, tout cela revient de façon réaliste à la dette.

Quand il y a trop de dettes impayables (que ce soit au niveau des entreprises zombies ou au niveau national), une hausse des taux devient fatale.

La Fed a appris depuis 2018 que même une légère hausse des taux tue les marchés saturés de dettes, dont les taxes sur les plus-values sont à peu près tout ce que l'Oncle Sam peut déclarer comme revenu dans une nation dont le PIB a été vendu à la Chine il y a des années.

Et pourtant... et pourtant... les marchés veulent croire au fantasme (et au langage de la Fed) selon lequel l'inflation n'est que "transitoire".

QU'EST-CE QUI NOUS ATTEND ?

Nous pensons vraiment différemment.

La Fed remontera peut-être les taux nominaux, mais lorsqu'ils seront ajustés par l'inflation ouvertement délibérée (et pourtant ouvertement niée), les taux réels chuteront plus profondément et l'inflation augmentera.

Car la réalité (et le choix) des nations confrontées au mur de dette est toujours la poursuite de l'inflation, et non la déflation.

La Fed, par le biais du QE/ou du programme de rachat, imprimera encore plus d'argent lorsque la politique budgétaire s'intensifiera - un véritable coup double pour davantage de "liquidités" à venir.

Ceci, bien sûr, est insensé et se terminera mal.

La Fed, ainsi que la Maison Blanche, ont essayé depuis Greenspan de proscrire les forces naturelles du marché et ont eu besoin d'austérité pour gonfler les marchés, conserver leurs emplois ou se faire réélire.

Puisque nous ne sortirons jamais du plus grand gouffre de dette de l'histoire par la croissance ou en faisant défaut (?), le scénario réaliste à venir est celui de taux réels négatifs, c'est-à-dire d'une inflation plus élevée et plus rapide que les rendements du Trésor.

Une fois que cela deviendra évident plutôt que "débattu", l'or augmentera parallèlement à la masse monétaire pour atteindre des niveaux bien supérieurs à son prix actuel, qui est certes bas.

Lentement, mais sûrement, les 19 000 milliards $ d'obligations souveraines à rendement négatif verront des sorties de cet actif discrédité et des entrées dans l'actif "barbare" : l'or.

Pour l'instant, nous sommes des réalistes patients plutôt que des apologistes, car le marché continue apparemment de valoriser l'or en fonction d'une inflation seulement "transitoire".

Mais une fois que la réalité inflationniste dépassera l'actuelle fantaisie "transitoire", non seulement le prix de l'or augmentera, mais il remplira son rôle bien plus important de protection contre une inflation indéniable et l'impact tout aussi indéniable (c'est-à-dire destructeur) qu'elle aura sur les monnaies mondiales en général et sur le dollar américain en particulier.

L'OR est en train d'ATTENDRE SON HEURE

En dépit de ces indicateurs issus des mathématiques, de l'histoire et de la Real Politik, l'or est actuellement critiqué pour ne pas "suffisamment performer", malgré deux années de hausse à deux chiffres.

Cependant, les investisseurs prévoyants ne sont pas avides, ils sont patients, et ils détiennent de l'or sous forme physique (plutôt que de l'or papier) dans une optique à long terme.

L'inflation à venir, ainsi que la destruction de votre monnaie, signifient que le prix de l'or n'est pas une question aussi essentielle que le rôle de l'or dans la protection des investisseurs.

Le rôle principal de l'or est d'agir comme une assurance dans un système financier et monétaire mondial qui brûle déjà.

Mais pour ceux qui s'interrogent naturellement sur le prix, les prévisions et les modèles, comme le savent tous ceux qui ont travaillé dans une banque, ces modèles sont aussi complexes qu'inutiles.

Nous gardons les choses plus simples et plus humbles.

En suivant simplement les taux de croissance monétaire avec certaines régressions, un objectif de prix réaliste pour l'or, basé sur une expansion monétaire inévitable, suggère que le métal jaune dépassera largement les 4000 $ d'ici la fin de la décennie.

Cela peut sembler ou non assez sexy pour ceux qui recherchent des rendements aujourd'hui, en particulier à une période où les marchés atteignent des sommets historiques, mais je dois cependant vous rappeler que même avec le "soutien" de la Fed, toutes les bulles d'actifs finissent un jour par éclater.

Nous ne sommes pas là pour vous dire quand, car personne ne le peut.

Nous vous suggérons simplement de vous préparer, plutôt que de réagir.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.