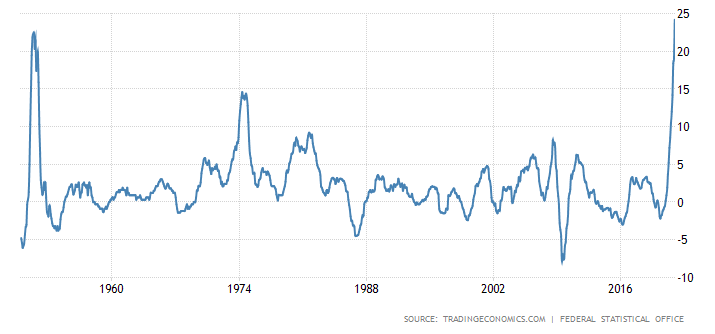

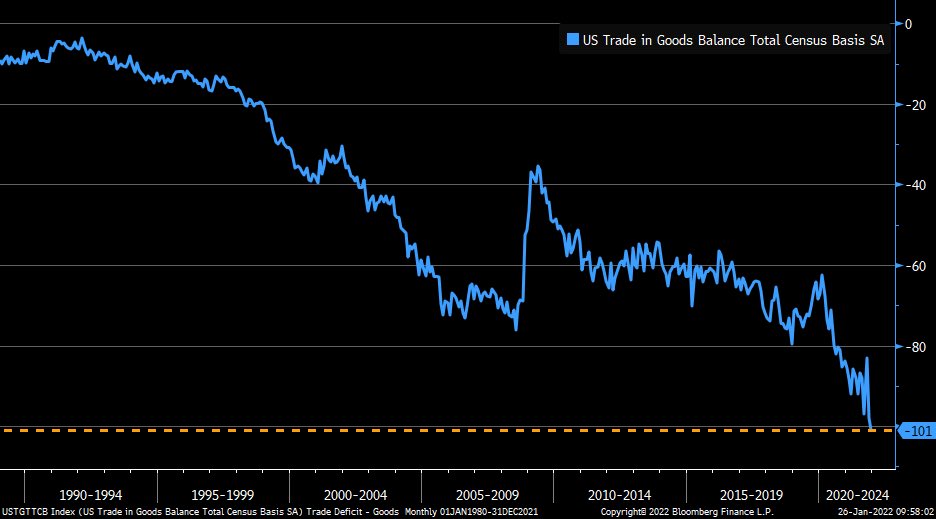

Le chiffre de la semaine est l’indice PPI allemand qui s’envole à 24,2% en variation annuelle, un record depuis la seconde guerre mondiale :

On rappelle que, malgré ces chiffres, la Banque centrale européenne continue son extension monétaire tout en maintenant ses taux à 0%.

La hausse de ce chiffre est surtout une conséquence de la hausse des coûts de l’énergie. Mais si on regarde en détails, on s’aperçoit que cette hausse des prix se diffuse peu à peu dans tous les secteurs de l’économie.

Les autorités monétaires s’accrochent à leur pari que cette poussée inflationniste sera transitoire. Et ils s’appuient sur les chiffres des futures du gaz naturel, qui se sont très nettement replié fin décembre…

En attendant, le gouvernement français tente de masquer la hausse des prix de l’énergie.

La Commission de régulation de l'énergie (CRE) indique que, sans l'intervention de l'État, qui a promis de limiter la prochaine hausse à 4%, le tarif réglementé de l'électricité aurait augmenté de 44,5% pour les particuliers au 1er février.

Camoufler la hausse des prix en espérant que l’inflation soit transitoire… Le pari est très risqué ! L’indice PPI sera certainement plus bas dans les prochains mois, par contre on assistera très logiquement à un report de cette hausse sur l’index CPI. Les autorités fiscales et monétaires risquent de se réjouir d’un reflux de l’indice PPI à un moment où l’inflation se fera encore plus ressentir dans la vie réelle. Bon courage pour expliquer à des consommateurs en train de couler face à un véritable tsunami que la vague d’après est légèrement moins haute !

Justement, sur le front de cette hausse des prix, rien n’est réglé sur le fond. Les tensions entre l’Ukraine et la Russie et les niveaux des stocks européens relancent les prix du gaz à la hausse. Les tensions sur la chaîne de production ne se dissipent toujours pas. Et la plupart des matières premières reprennent leur ascension vertigineuse. Le baril de pétrole cote cette semaine à son plus haut depuis octobre 2014 à près de $90…

Il faudrait une action beaucoup plus forte des banques centrales pour renverser la vapeur.

La récente décision de la Fed, qui se résume à une promesse d’augmentation future de taux, est loin d’être suffisante.

Même si le discours de Mr. Powell semble plus belliciste (“hawkish”) et laisse supposer un changement dans sa politique monétaire accommodante, concrètement, la Fed est très en retard sur l’inflation, et la tâche à accomplir pour combattre fermement l’inflation est immense !

Autre fait nouveau : en ce début d’année 2022, la volatilité est de retour sur les marchés. Cette volatilité est le reflet des doutes sur l’avenir de la politique monétaire.

Lundi, la Bourse américaine a connu une séance qui a fait osciller l’indice Dow Jones de plus de 1000 points, soit tout simplement la troisième séance la plus volatile de l’histoire de cet index !

Les indices boursiers corrigent (perte de plus de 10% depuis leurs plus hauts). La volatilité sur les Bourses risque d’être encore au rendez-vous après l’annonce de la Fed, au moment où les entreprises sont autorisées à relancer leurs programmes de rachats d’actions.

Les taux américains, quant à eux, s’envolent depuis le début de l’année, anticipant la fin du programme de rachats de la Fed aux États-Unis.

Le 10 ans américain est ainsi passé de 1,4% à 1,8% en quelques semaines. Et cette hausse se déroule dans un contexte où la Fed continue ses rachats d’obligations. C’est simplement la perspective de voir l’arrêt de ces rachats qui engendre une tension sur les taux.

Depuis mars 2020, la Fed a acheté plus de la moitié de l’ensemble des émissions obligataires du Trésor… La Fed a acheté aussi plus d’un tiers des emprunts immobiliers américains en circulation ! C’est cette impression monétaire et cette monétisation de la dette qui est justement la cause principale de l’inflation qui s’étend dans le monde.

C’est en tout cas ce que déclare Lijan Zhao, le porte-parole du ministère chinois des Affaires étrangères dans un tweet d’un ton très peu diplomatique :

“Inflation Exporter”

— Lijian Zhao 赵立坚 (@zlj517) January 20, 2022

$5.8 trillion printed since 2020—Same old tricks to get the world to pay for #US debts.#AmericaIsBack pic.twitter.com/8vJOUeok5u

Si je ne me trompe pas, c’est la première fois qu’un responsable politique chinois met en cause directement (et sans prendre de gants) la politique monétaire américaine.

Les États-Unis exportent de l’inflation en monétisant leur dette.

Sans monétisation de cette dette, les taux américains seraient beaucoup plus hauts et rapporteraient beaucoup plus à ses détenteurs, et en première ligne, la Chine. Au lieu de cela, les détenteurs de cette dette sont payés dans une monnaie qui se déprécie à cause justement de l’inflation.

L’engagement de la Fed à arrêter cette monétisation est aussi une réponse aux inquiétudes des détenteurs de la dette américaine. Paradoxalement, c’est la promesse d’arrêt de cette politique qui fait remonter les taux et qui déprécie encore plus les obligations les plus anciennes détenues par ces mêmes créanciers. L’inflation est le déclencheur de la prise de conscience sur le risque obligataire !

Arrêter le programme de quantitative easing fait peser d’autres risques : une envolée des taux menace les secteurs de l’économie qui dépendent justement du maintien de ces taux bas.

La première victime de cette perspective de relèvement des taux est le secteur des valeurs de croissance, dont le modèle économique est attaché à un environnement de taux proches de 0.

Les investisseurs se sont retirés massivement de ce secteur ces dernières semaines.

Illustration de ce défi lancé à tout un secteur encore très récemment prisé : le cours d’AMC a été divisé par trois depuis cet été :

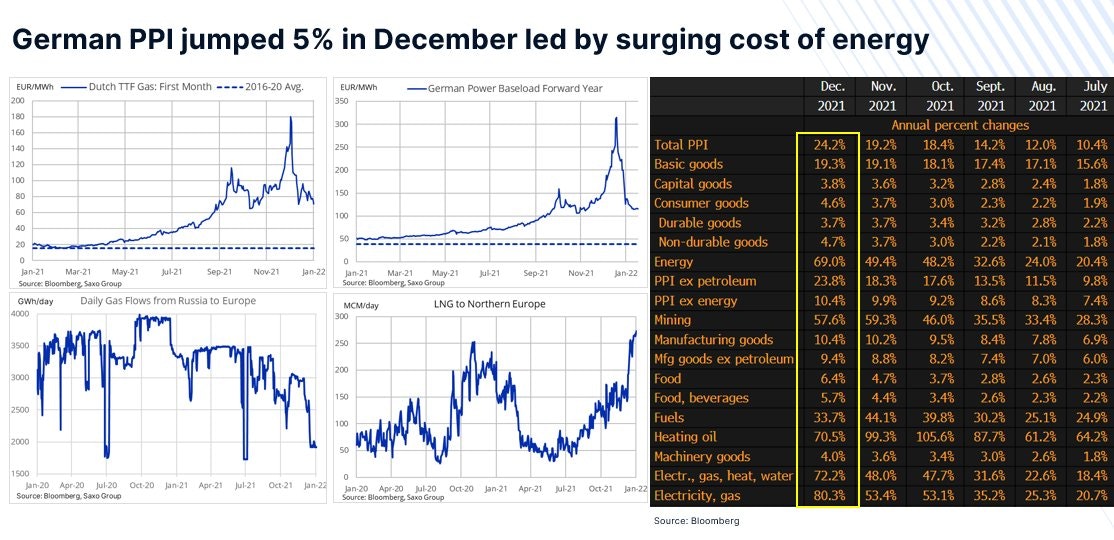

La perception d’un changement de politique monétaire réduit l’écart de taux longs/courts. Certains observateurs en déduisent l’arrivée imminente d’une récession. Pour ma part, j’ai tendance à moins regarder la courbe des taux dans un marché désormais très impacté par les interventions des banques centrales. La situation actuelle n’est pas comparable à celle de 2008. Il y a beaucoup plus de liquidités dans le système et le secteur bancaire, surtout aux États-Unis, est loin d’être dans une situation de stress comparable à cette période… nous y reviendrons dans l'article de la semaine prochaine. La courbe des taux était auparavant un bon indicateur pour anticiper un ralentissement de la demande, mais aujourd’hui ce marché est brouillé par l’action directe des banques centrales et cet indicateur est devenu beaucoup moins lisible.

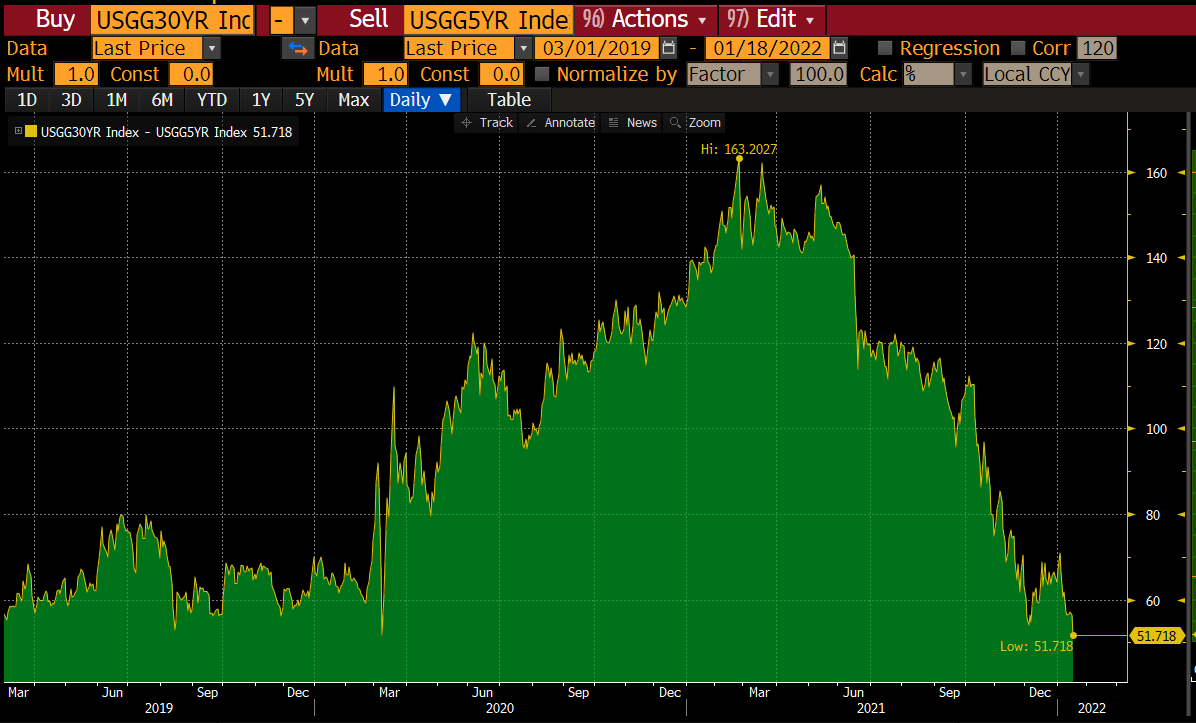

La consommation américaine est toujours aussi intense, creusant le déficit américain à des niveaux records. Cela se voit en particulier sur les chiffres des échanges de biens :

Les États-Unis consomment et importent, poussés par une stimulation artificielle de la demande. La chaîne de production se bloque dans les ports, surtout en raison de ce problème crucial : que faire des containers qui s’empilent sur les ports américains et qui ne peuvent repartir à vide ? Les États-Unis importent trop car la demande est stimulée, et en échange ils exportent de l’inflation justement à cause de cette politique fiscale et monétaire qui favorise la demande !

La volatilité du marché causée par ces doutes sur l’avenir des taux est en train d’atteindre le secteur immobilier, qui à son tour est désormais subitement considéré à risque.

La “pierre”, autrefois considérée comme refuge tangible, est devenue un produit dérivé du marché obligataire et est donc fortement lié à la volatilité de ce marché. Et toute menace de remontée des taux impacte de façon directe la demande. Les chiffres des ventes de décembre aux États-Unis sont en chute libre, et l’indice SPDR des constructeurs immobiliers américains corrige nettement avec une divergence baissière marquée en weekly :

Arrêter le programme de quantitative easing aujourd’hui ne fera qu’accélérer la correction du secteur immobilier.

Et si la Fed accélère la hausse des taux, la volatilité des marchés risque de se propager sur un ralentissement de l’activité économique.

Mais à l’inverse, comme nous venons de le voir, si la hausse de taux décidée se transforme en coup de bluff, l’inflation risque de devenir incontrôlable et cela aura des conséquences encore plus dommageables. La poursuite de l’inflation entraîne une demande de hausse des salaires (ce qui a déjà commencé) et force les pouvoirs publics à augmenter leurs dépenses pour éviter l’appauvrissement des fonctionnaires, ce qui augmente le recours à la planche à billet et aggrave encore plus la hausse des prix. Il est urgent de casser cette spirale inflationniste pour éviter d’avoir des problèmes sociétaux bien plus graves ! Les banquiers centraux connaissent parfaitement cet enchaînement mathématique.

Cette situation de blocage dans laquelle s’est installée la Fed profite à l’or.

L’or est un indicateur de l’impuissance des autorités monétaires.

C’est ce que révèlent les derniers achats d’investisseurs cette semaine. Les achats des ETFs GLD et SLV repartent à la hausse en ce début d’année à un rythme soutenu, mais c’est surtout sur le marché des futures que la situation devient très tendue. Le mois de février est un mois traditionnellement très actif en termes de livraisons de contrats. Le niveau de l’open interest sur le contrat février est exceptionnellement haut alors même que les contrats d'options sont arrivés à échéance. Il reste à savoir combien de contrats longs vont aboutir à des demandes de livraisons réelles. Le “caping” des futures qui s'est produit le jour de l’expiration des contrats n’a eu pour effet que d’augmenter l’effet de levier entre le nombre de positions “papier” sur les contrats futures et le stock physique réellement disponible sur le COMEX.

Cette situation explosive n’a pourtant rien d’exceptionnel, cela s’est déjà produit à de nombreuses reprises par le passé.

Plusieurs solutions s’offrent aux vendeurs de contrats futures qui doivent trouver du physique : déclencher des ventes massives supplémentaires. Cela amènerait le spot à des niveaux respectables pour négocier un cash settlement sur les demandes de livraison. L'une des solutions serait de prendre des réserves de physique utilisées par des mécanismes de réhypothécation pour honorer les demandes de livraison (par exemple faire appel à des stocks loués par des détenteurs d’ETFs). Par le passé, ce sont ce type de résolutions qui ont permis d’honorer les contrats et à ce marché des futures de continuer de fonctionner.

On remarque simplement que ces tensions sur les marchés des futures sont de plus en plus rapprochées. C’est assez logique, car la quantité d’or physique disponible diminue de manière globale, obligeant toujours plus d’ingénierie financière pour continuer à faire fonctionner un système fractionnaire qui repose sur des fondations de plus en plus fragiles.

Dans ces conditions, le prix de l’or risque d’être très volatil au cours des prochaines semaines. Mais si l’histoire se répète, les cours du physique risquent de rester relativement stables en cas de forte correction du prix des futures. Les premiums augmentent dans ce type de corrections, car même si le prix du spot décroit, la quantité d’or physique disponible reste la même, et ces baisses provoquent généralement un afflux de la demande mais pas de l’offre ! L’or physique disparaît car la demande de la part des banques centrales et des investisseurs est en constante progression. C’est encore plus vrai par rapport à l'argent physique où la hausse de la demande industrielle s’accompagne désormais d’une reprise de la demande d’investissement. Les derniers chiffres d’importation d’argent de l’Inde sont éloquents : le pays a importé 2 600 tonnes d’argent lors des 4 derniers mois de 2021, soit 10% de la production annuelle ! Quand on sait que la plupart des importations en Inde se font “au noir” pour des raisons fiscales, la demande en argent physique du pays est en train d’avoir un impact très net sur les stocks de métal disponible. Là aussi cela rend le système fractionnaire du COMEX de plus en plus fragile.

Les cours de l’or en euro ont à nouveau dépassé 1600 € et sont soutenus par la tendance haussière démarrée l’été dernier, impulsée par la figure harmonique haussière de 2021 :

Sur le graphique long terme de l’or en euro, le “flag” haussier est en phase de se terminer. L’anse de la tasse pourrait être un peu plus longue que prévue si l’or corrige à court terme, mais la configuration long terme est graphiquement largement haussière avec des objectifs de hausse bien plus hauts que les niveaux actuels.

Pas mal d’investisseurs s’attendent à une correction à court terme sur l’or en réaction à la décision de la Fed. Ce qui explique sans doute la position d’attente observée de ces investisseurs sur les minières. Si cette majorité d’investisseur a raison, nous aurons encore pas mal d’opportunités et une nouvelle période de soldes sur les titres que nous surveillons. Le risque est cependant d’avoir dès à présent un beakout sur l’or et l’argent, et dans ce cas-là, ces investisseurs seraient forcés de courir derrière un train qui a démarré trop vite ! Cette situation entraîne des stratégies d’investissement très fines et adaptées à une volatilité qui s’accentue.

Source originale: Recherche Bay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.