La perte de valeur de la monnaie résultant d'une explosion de la dette est un scénario qui s'est produit à plusieurs reprises qu'il existe une forme de monnaie, que ce soit dans la Rome du IIIe siècle, la France du XVIIIe siècle ou la République de Weimar du XXe siècle.

Nous-y revoilà donc, dans une autre ère monétaire, avec un autre effondrement garanti, comme l'a dit von Mises :

Il n'y a aucun moyen d'éviter l'effondrement final d'un boom provoqué par une expansion du crédit

Cette désastreuse prospérité empruntée, avec une capacité ZERO de rembourser la dette croissante, engendrera l'une des trois conséquences ci-dessous :

1. LE DOLLAR AMÉRICAIN TOMBE À ZERO

2. LES ÉTATS-UNIS FONT DÉFAUT

3. LES DEUX

Selon moi, le scénario 3 est le plus probable. Le dollar tombé à ZERO et les États-Unis font défaut. Il en sera de même pour la plupart des pays.

J'expose les conséquences de ce scénario à la fin de cet article.

De nombreuses personnes affirment que les États-Unis ne pourront jamais faire défaut. C'est un non-sens absolu.

Si un pays imprime une dette sans valeur que personne n'achètera, dans une devise que personne ne veut détenir, le pays a définitivement fait défaut, peu importe comment on veut appeler cette situation.

Dans les prochaines années, non seulement les États-Unis, mais toutes les dettes souveraines n'auront plus qu'un seul acheteur, à savoir le pays qui émet la dette. Et chaque fois qu'un État souverain achète sa propre dette, il doit émettre davantage de dette sans valeur dont personne ne voudra.

Imprimer plus d'argent pour payer les erreurs précédentes n'a jamais fonctionné et ne fonctionnera jamais.

Et c'est ainsi que la monnaie meurt, comme cela s'est produit à plusieurs reprises au cours de l'histoire.

L'ère monétaire actuelle a débuté avec la création de la Fed en 1913, puis l'accélération de la dette et de la dépréciation de la monnaie depuis 1971, lorsque Nixon a fermé la fenêtre de l'or. Avec un peu plus de 100 ans d'existence, cette ère approche de sa fin.

Les monnaies mondiales ont déjà perdu entre 97 et 99% de leur valeur depuis 1971 et nous pouvons désormais nous attendre au déclin final de 1 à 3%, jusqu'à ce que la monnaie devienne virtuellement sans valeur. Bien sûr, ceci n'est pas nouveau puisqu'au cours de l'histoire, toutes les monnaies sont retournées à leur valeur intrinsèque de ZERO. Rappelons-nous que le mouvement final de 1 à 3% signifie une chute de 100% par rapport au niveau actuel. L'effondrement final étant toujours le plus rapide, il pourrait facilement se produire dans les 2 à 5 prochaines années.

La dette, la dette et encore la dette

Regardons comment tout cela a évolué.

Bien que la dette américaine ait augmenté pratiquement chaque année depuis 1930, l'accélération a commencé à la fin des années 1960 et dans les années 1970. Le dollar et donc la plupart des devises étant adossées à l'or JUSQU'EN 1971, la possibilité d'emprunter davantage d'argent était limitée sans épuiser les réserves d'or.

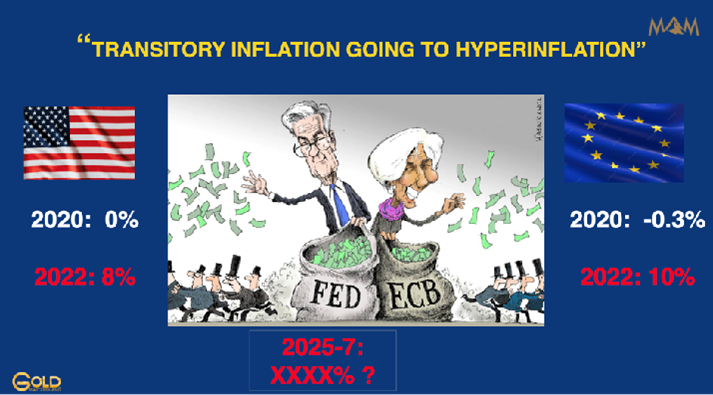

Comme l'étalon-or empêchait Nixon d'imprimer de la monnaie et d'acheter des votes pour rester au pouvoir, il s'est commodément débarrassé de ces entraves "temporairement" comme il l'a déclaré le 15 août 1971. Les politiciens ne changent pas. Powell et Lagarde ont récemment qualifié l'inflation de "transitoire", mais malgré leurs prédictions bidons, l'inflation a continué à augmenter.

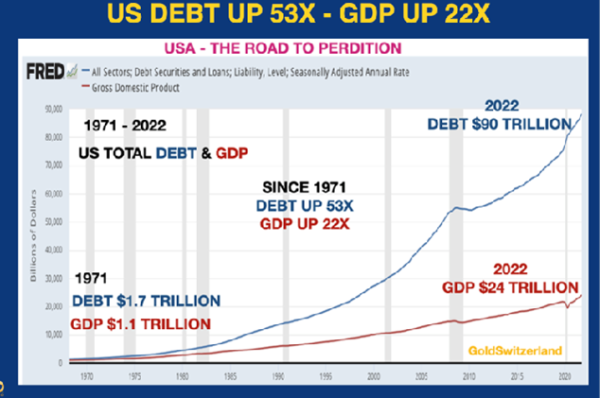

Depuis 1971 la dette américaine totale a été multipliée par 53, alors que le PIB a été multiplié par 22 seulement :

Comme le montre l'écart croissant entre la dette et le PIB dans le graphique ci-dessus, il faut désormais toujours plus de dette pour obtenir une augmentation du PIB. Par conséquent, sans l'impression de monnaie sans valeur, le PIB réel serait en baisse.

Nos politiciens achètent des votes et en créent de la fausse croissance grâce à l'argent imprimé. Cela donne à l'électeur l'illusion que les revenus et la richesse augmentent.

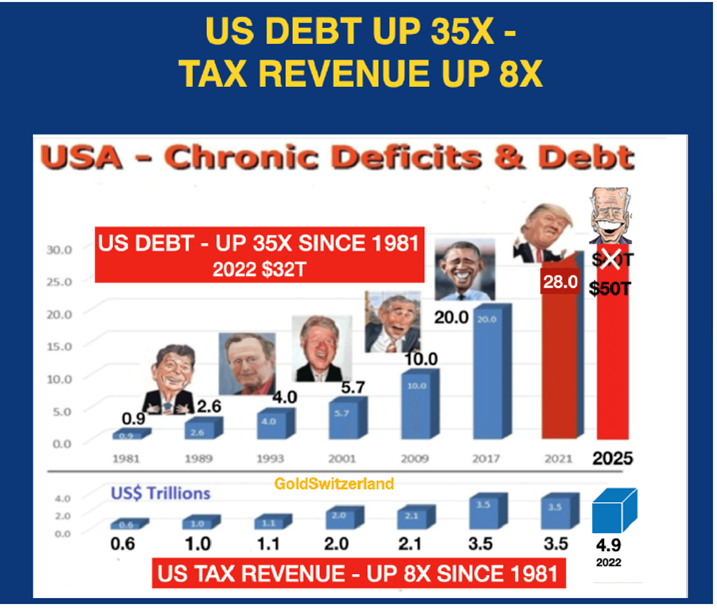

Observons également la dette fédérale américaine :

Depuis que Reagan est devenu président en 1981, la dette fédérale a en moyenne doublé tous les 8 ans. Ainsi, lorsque Trump a hérité des 20 000 milliards $ de dettes d'Obama en 2017, j'ai annoncé que la dette doublerait d'ici 2050 pour atteindre 40 000 milliards $. Cette projection semble toujours valable, mais compte tenu des problèmes économiques auxquels je m'attends, une dette de 50 000 milliards de dollars en 2025-2026 ne peut être exclue.

Les présidents savent donc qu'ils peuvent acheter l'amour du peuple en creusant des déficits chroniques et en imprimant de l'argent pour combler la différence.

Mais si nous regardons à nouveau le graphique ci-dessus, il montre que la dette a été multipliée par 35 depuis 1981 mais que les recettes fiscales n'ont été multipliées que par 8, passant de 600 milliards $ à 4 900 milliards $.

Comment une personne sensée peut-elle croire qu'avec une dette qui augmente 4,5 fois plus vite que les recettes fiscales, la dette pourra un jour être remboursée ?

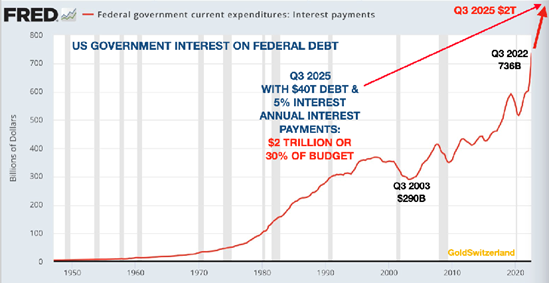

Pire encore, avec des paiements d'intérêts sur la dette passant d'environ 0% à probablement 5% d'ici 2025, les intérêts sur la dette américaine atteindront 2 000 milliards $, soit environ 30% du budget annuel.

Ainsi, avec des taux d'intérêt plus élevés, des déficits plus importants et une inflation en hausse, le décor est planté pour une période de forte inflation ou d'hyperinflation dans les prochaines années.

Le pivot de la Fed ?

Nombreux sont ceux qui pensent que la Fed (et la BCE) ne se contenteront pas de stopper la hausse des taux, mais qu'elles feront un pivot et les baisseront à nouveau.

À mon avis, cela ne se produira pas, sauf peut-être à très court terme. La tendance à la baisse des taux d'intérêt depuis 40 ans s'est terminée en 2020 et il est peu probable que le monde connaisse des taux bas ou négatifs avant de nombreuses années, voire des décennies. L'inflation et les taux élevés vont perdurer pendant des années. Mais comme nous le voyons sur le graphique ci-dessous du 10 ans US, il y aura de nombreuses corrections dans la tendance à la hausse à venir.

La masse monétaire américaine croît à un rythme annuel de 74 %

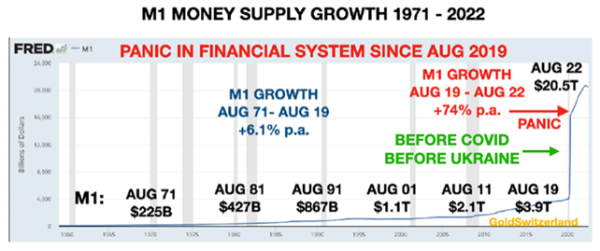

Entre août 1971 et août 2019, la masse monétaire américaine a augmenté de 6,1% par an.

En août 2019, les conséquences de la grande crise financière de 2006-2009 ont de nouveau frappé le système financier, nécessitant d'importantes mesures de soutien de la part de la Fed et d'autres banques centrales.

Les "nouveaux" problèmes sont donc apparus avant le Covid-19 et la guerre en Ukraine. Ces deux nouvelles crises ont évidemment exacerbé les problèmes systémiques qui avaient été mis sous silence depuis 10 ans. Cela conduit à une impression monétaire massive. Au lieu d'augmenter de 6 % par an, l'agrégat M1 aux États-Unis a augmenté de 74 % par an, comme le montre le graphique ci-dessous.

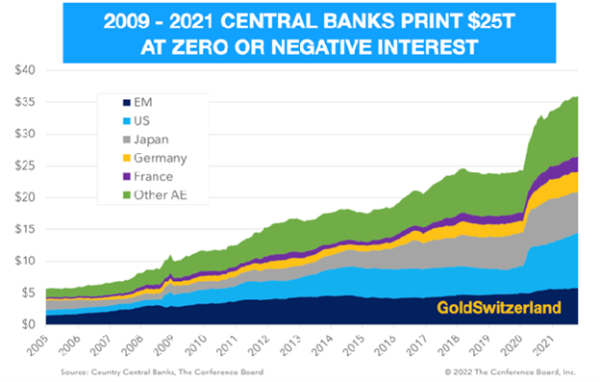

25 000 milliards $ d'augmentation des liquidités/dettes mondiales à coût zéro

Les banques centrales sont toujours en retard sur la courbe. Elles ont maintenu les taux à court terme à zéro ou négatifs pendant plus d'une décennie. De 2009 à 2019, les bilans des principales banques centrales ont augmenté de 13 000 milliards $. Mais ensuite, du mois d'août 2019 à 2022, une explosion de la dette des banques centrales s'est produite, augmentant leurs bilans de 23 000 milliards $ (de 13 000 à 36 000 milliards $). Toutes les raisons que j'évoque dans le paragraphe ci-dessus concernant la masse monétaire américaine sont évidemment valables pour l'expansion de la dette mondiale.

Il n'y a rien de tel que l'argent gratuit ! Les banques ont créé cet argent à coût ZÉRO. Elles n'ont produit aucun bien ou service. Tout ce qu'elles avaient à faire, était d'appuyer sur un bouton. Et avec des taux d'intérêt nuls ou négatifs, de nombreuses banques centrales recevaient, en fait, des intérêts des prêteurs.

Quel beau système de Ponzi. Les banques centrales impriment / empruntent de la monnaie, puis elles sont payées pour le plaisir d'emprunter cet argent. N'importe quel escroc lançant une telle combine comme Ponzi ou Madoff passerait le reste de sa vie en prison, mais les banquiers sont salués pour avoir "sauvé" le système.

Cet argent gratuit est ensuite introduit dans le système financier comme s'il avait une réelle valeur intrinsèque. Comme tous les systèmes de Ponzi, le système financier actuel s'effondrera lorsque les détenteurs de la fausse monnaie papier se rendront compte qu'elle n'a aucune valeur et que l'empereur est totalement nu.

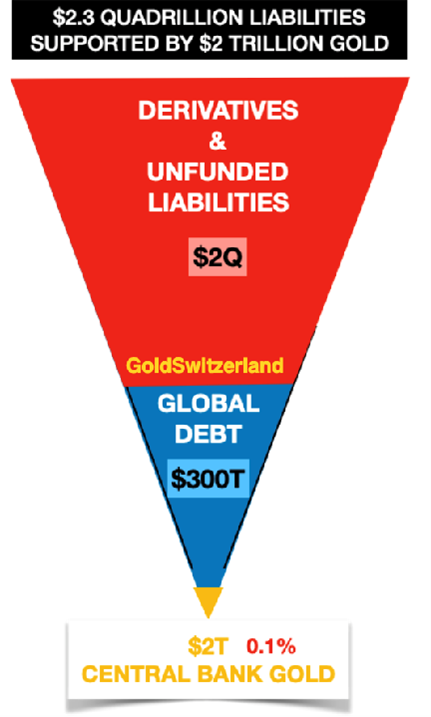

La phase finale du système monétaire actuel sera caractérisée par une impression monétaire illimitée et l'effondremment de la pyramide de dettes de 2,3 quadrillions $ dont j'ai parlé dans cet article et également dans cette interview avec Greg Hunter USA Watchdog.

Voici à quoi ressemble le système financier mondial :

Les produits dérivés bruts, estimés à 2 quadrillions $, sont aujourd'hui des quasi-dettes mais deviendront un jour de véritables dettes, alors que les banques centrales tenteront de sauver le système financier. Si les contreparties font défaut, le brut restera brut. Au total, le monde sera donc confronté à une dette de 2,3 quadrillions $ reposant sur 2 000 milliards $ d'or des banques centrales, soit une couverture de 0,1 %.

Dans les cinq prochaines années environ, le triangle est susceptible d'être inversé avec l'or de la banque centrale comme fondation à la base. Mais au lieu que l'or ne représente que 0,1 % du passif mondial, il en représentera peut-être 20 %. Cette réévaluation par 200 de l'or sera une combinaison de l'effondrement de la valeur des actifs et des passifs mondiaux et de la hausse de l'or.

Personnellement, je ne crois à une réinitialisation formelle et durable, avec un nouveau système monétaire adossé à l'or. Je ne peux imaginer les trois principaux producteurs et détenteurs d'or - la Chine, la Russie et l'Inde - se mettre d'accord avec les États-Unis sur une réévaluation. On peut aussi se demander si les États-Unis possèdent les 8 000 tonnes d'or qu'ils déclarent. De même, la Chine et la Russie ont probablement beaucoup plus d'or que ce qu'elles annoncent officiellement.

Au lieu de cela, après l'effondrement du faux marché de l'or papier, le prix de l'or doit être basé sur l'offre et la demande d'or physique non grevé ou or libre. Mais cela ne pourra se produire uniquement lorsque le système financier actuel, fondé sur la fausse monnaie, la dette et les produits dérivés, ne fonctionnera plus.

Conséquences

Mais avant cela, le monde doit payer pour les excès des 50 dernières années. Les conséquences seront terribles, car nous sommes confrontés à un cataclysme majeur ou à une réinitialisation désordonnée qui impliquera :

- DES DÉFAUTS DE PAIEMENT DE LA DETTE - SOUVERAINE, D'ENTREPRISE ET PRIVÉE

- L'ÉCLATEMENT DE BULLES ÉPIQUES DANS LES ACTIONS, LES OBLIGATIONS ET L'IMMOBILIER

- DES CONFLITS GÉOPOLITIQUES MAJEURS, SANS VOLONTÉ DE PAIX

- UNE BAISSE SÉCULAIRE DU NIVEAU DE VIE DUE À L'AUGMENTATION DU COÛT DE L'ÉNERGIE ET AUX PÉNURIES D'ÉNERGIE

- DES PÉNURIES ALIMENTAIRES, ENTRAÎNANT UNE FAMINE MAJEURE ET DES TROUBLES CIVILS

- L'INSTABILITÉ POLITIQUE, ÉCONOMIQUE ET DE LA CORRUPTION

- AUCUN PAYS NE POURRA SE PERMETTRE D'OFFRIR UNE SÉCURITÉ SOCIALE OU UN SYSTÈME DE RETRAITES

- L'INFLATION, L'HYPERINFLATION, PUIS L'IMPLOSION DÉFLATIONNISTE

J'espère sincèrement que ces prédictions ne se réaliseront pas, car si c'est le cas, tout le monde souffrira pendant une longue période.

Je ne prédis naturellement pas, tel un Cassandre (voir mon article de 2017) que cette réinitialisation désordonnée aura forcément lieu. Seuls les historiens du futur pourront dire ce qui s'est réellement passé. Mais le risque d'une catastrophe majeure n'a jamais été aussi élevé dans l'histoire.

L'or et l'argent physique ne vous sauveront pas, mais ce sont clairement la meilleure assurance à détenir.

Le plus important est d'avoir le soutien de sa famille et de ses amis. Rappelez-vous aussi, qu'en plus de la famille et des amis, certaines des meilleures choses de la vie sont gratuites, comme la nature, la musique, les livres et bien d'autres passe-temps.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.