Les investisseurs ont aujourd'hui le choix d'Hobson. Mais ils ne comprennent toujours pas les options qui s'offrent à eux.

Thomas Hobson possédait une écurie de 40 chevaux à Cambridge aux XVIe et XVIIe siècles. Cela dit, ses clients n'avaient qu'un seul choix. Ils pouvaient soit prendre le cheval le plus proche de la porte, soit ne rien prendre du tout.

Un choix d'Hobson est donc un choix qui ne comporte qu’une option "à prendre ou à laisser".

Vous trouverez ci-dessous le choix des classes d'actifs dont disposent les investisseurs aujourd'hui et dans lesquelles 99% ou plus de la liquidité mondiale est investie. Le problème est que ces actifs sont des bulles massives gonflées par la création illimitée de crédit et l'impression monétaire des dernières décennies.

Si l'on suppose que les chevaux de l'écurie représentent les classes d'actifs ci-dessous, ils seront tous un très mauvais choix, peu importe lequel est le plus proche de la porte :

- Les actions perdront 75% à 95% en termes réels suite à l'implosion de la bulle boursière.

- Les obligations perdront 90% à 100% de leur valeur en cas de défaillance des emprunteurs souverains et privés.

- La valeur des biens immobiliers implosera de 75% à 95% avec des taux supérieurs à 15% et aucun crédit disponible.

- Les placements en capital-investissement perdront 70% à 100% de leur valeur à cause de l'effet de levier élevé et les taux.

- Le cash sera soit ponctionné des comptes (bail-in), soit perdu en cas de faillite bancaire, soit totalement déprécié par les gouvernements.

Tout le monde l'acceptera

Le problème est qu'aucun investisseur ne reculera devant l'offre, car ils ont tous été conditionnés à placer leurs liquidités dans une ou plusieurs des classes d'actifs ci-dessus. C'est leur choix d'Hobson. Peu d'entre eux sont suffisamment préoccupés par les risques auxquels ils sont exposés aujourd'hui et réalisent que les chevaux de leur écurie d'investissement sont boiteux ou inaptes à la monte. Ils fonceront, en pensant que ces actifs continueront de monter éternellement.

Le cash ne vaudra plus rien

Certains investisseurs pourraient transformer une partie de leurs actifs en liquidités étant donné que la volatilité du marché augmente... Mais ils n'obtiendront aucun rendement sur leurs liquidités avec des taux négatifs ou tout juste positifs. Il y a aussi le risque de bail-in, car les banques subissent des pertes importantes. Puis, une fois leur chute vers ZÉRO achevée, les monnaies n'auront plus aucune valeur. Souvenez-vous qu'elles ont déjà toutes perdu 97-99% depuis la création de la Fed en 1913.

Des décennies de profits, pratiquement tous dus à l'expansion du crédit, ont poussé les investisseurs à croire que les marchés montent toujours à long terme et qu'ils sont super doués pour faire de l'argent. Ils ne comprennent pas qu'aucune véritable compétence n'a été nécessaire pour être gagnant sur les marchés au cours des 70 dernières années. Voir mon article sur Alfred.

Les marchés boursiers dans leur dernière phase

Peu de gens réalisent que nous sommes maintenant dans la toute dernière phase d'un jeu d'investissement qui va mal finir. Les principaux marchés boursiers, notamment le Dow et le S&P, achèvent actuellement leurs mouvements haussiers, tant à court terme qu'à long terme. Les fondamentaux indiquent un risque élevé depuis un certain temps déjà. Le tableau technique confirme désormais que nous achevons un marché haussier séculaire majeur qui se transformera en marché baissier séculaire aux effets dévastateurs.

Les marchés devraient atteindre leur plus haut très prochainement. Nous verrons bientôt si le marché baissier commencera par un krach ou par une première baisse lente. Dans les deux cas, les investisseurs n'oublieront jamais l'automne 2019. C'est à ce moment-là que le sentiment va radicalement changer de cap. La confiance et l'euphorie se transformeront en peur et en désespoir. Lorsque le marché se rendra compte que les banques centrales n'ont plus d'armes dans leur arsenal et que l'impression monétaire ou la baisse des taux n'ont aucun effet, ce sera la panique. Quand la dernière crise a éclaté en 2006, les taux américains étaient supérieurs à 5% et les taux allemands supérieurs à 3%. Aujourd'hui, les taux américains se situent autour des 2% et les taux allemands sont négatifs. De plus, 23% ou 13 000 milliards $ de dettes souveraines ont maintenant des taux négatifs. Il n'y a donc pratiquement aucune marge pour effectuer des réductions significatives de taux d’intérêt.

Impression monétaire illimitée

Il y aura une impression massive de billets car c'est la seule chose que les banques centrales savent faire. Mais n'oublions pas que la dette mondiale a doublé depuis la dernière crise. En 2006, la dette mondiale s'élevait à 125 000 milliards $ et aujourd'hui, elle s'élève à 250 000 milliards $. Cet argent n'a pas profité à l'économie en général, mais il n'a fait que gonfler les marchés d'actifs. Quand le prochain tour d'impression monétaire commencera, personne n'en profitera. Le monde comprendra qu'il est impossible de créer de la richesse en imprimant des morceaux de papier sans valeur ou en ajoutant des zéros sur un ordinateur. Cette fois-ci, les banquiers centraux réaliseront qu'ils ne peuvent résoudre un problème d'endettement en y ajoutant d'autres dettes.

Les banques centrales vont baisser les taux à court terme, comme à chaque fois qu'elles paniquent. Mais après une brève période de taux bas, le côté long du marché ira probablement dans l'autre direction et les taux à long terme augmenteront. Vu que la panique sur les marchés obligataires, tant souverains que privés, entraîne une importante liquidation des obligations, les taux à long terme monteront. Le taux des bons du Trésor américain à 10 ans, qui est passé de 3,25% à moins de 2% au cours des huit derniers mois, a certainement touché un plus bas et reviendra aux alentours des 10% lors des deux à quatre prochaines années, où il était au début des années 1980.

Laissez Hobson et prenez l'or

Revenons à Hobson. Les investisseurs prendront les chevaux boiteux d'Hobson qui, dans leur cas, seront des actifs de la bulle comme les actions ou les obligations. Pratiquement personne ne pensera aux alternatives. Très peu de gens savent qu'il existe un actif qui a surperformé les marchés boursiers depuis le début du siècle : l'or. Comme le montre le graphique ci-dessous, les actions mondiales ont perdu 70% par rapport à l'or depuis 2000 et risquent encore de perdre 95% dans les 3 à 6 prochaines années.

Ainsi, au lieu de se protéger contre la destruction totale de la richesse que le monde connaîtra au cours des prochaines années après l'implosion des bulles d'actifs, les investisseurs priviligieront les actifs boiteux d'Hobson qui risquent de ne plus rien valoir d’ici 2025.

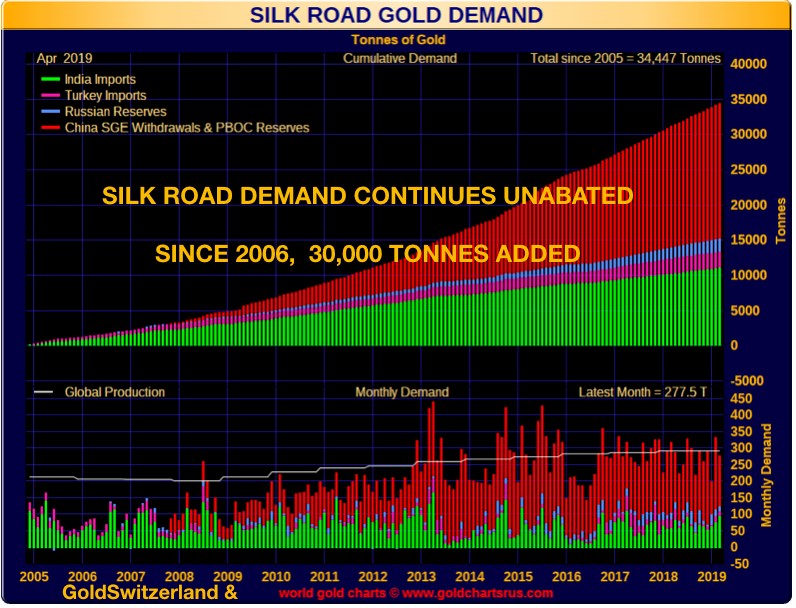

Pourquoi ne pas suivre l'exemple des pays de la Route de la Soie, qui continuent d'acheter la production annuelle d'or. Comme le montre le graphique ci-dessous, depuis le début de la crise financière en 2006, ces pays ont accumulé près de 30 000 tonnes.

Or : prochaine cible 1 600 $ - 1 750

Depuis que l'or a franchi la ligne Maginot à 1 350 $ il y a un peu moins d'un mois, il s'est stabilisé autour du niveau de 1 400 $. La prochaine cible se situe entre 1 600 $ et 1 750 $. Une fois que l'or sera sorti de la fourchette actuelle, nous assisterons à un mouvement rapide vers ce niveau.

1 350 $ constitue désormais un support extrêmement solide et, comme je l'ai déjà dit, il est peu probable que le prix descende sous ce niveau pendant une période prolongée. Cette probabilité sera balayée par le prochain marché haussier de l'or, qui s'annonce comme le plus important de l'histoire. Toutes les surprises seront à la hausse.

L'or atteindra des multiples du prix actuel, même si nous n'avons pas investi dans l'or pour profiter du mouvement majeur à venir, mais pour nous protéger contre les risques énormes sur tous les marchés et dans le système financier. L'or est une assurance permettant de préserver la richesse.

Préparez-vous pour l'explosion de l'argent

Enfin, un mot sur l'argent. L'argent est beaucoup plus volatil que l'or et n'offre donc pas le même degré de préservation de la richesse. Néanmoins, il est probable que le prochain mouvement de l'argent soit plus spectaculaire.

L'argent est incroyablement sous-évalué et déprimé mais, une fois lancé, il risque d'exploser.

Voici un graphique de l'argent ajusté en fonction de l'inflation réelle. Comme l'indique le graphique, le sommet de l'argent à 50 $ en 1980 serait aujourd'hui de 840 $, corrigé de l'inflation réelle. Cela montre le véritable potentiel de l'argent.

Les détenteurs d'or et d'argent physique protégeront non seulement leur patrimoine, mais ils verront probablement le prix de ces deux métaux atteindre des niveaux difficilement imaginables aujourd'hui.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.