La cassure à la hausse de l'or et de l'argent que nous attendions patiemment a commencé. La tendance haussière à long terme des métaux précieux, interrompue depuis 2011, est en train de reprendre. Nous pouvons nous attendre à ce que tous les niveaux de résistance à court terme soient brisés. Le premier obstacle était la ligne d'or Maginot à 1 350 $. Comme je l'ai annoncé depuis longtemps, cette résistance en place depuis 6 ans était garantie de céder. C'était déjà le cas dans la plupart des devises, donc l'or en dollars ne pouvait plus tenir très longtemps. C'est arrivé aujourd'hui en Asie et en Europe, l'or atteignant 1 358 $.

Comme prévu, à l'ouverture du COMEX, l'or papier a été utilisé pour tirer l'or et l'argent vers le bas. Mais, bientôt, ils échoueront dans leurs tentatives.

Les véritables hausses de l'or ne commencent jamais sur le COMEX

Mon expérience m'a appris que les véritables hausses de l'or commencent généralement en Extrême-Orient ou en Europe, ce qui fut le cas aujourd'hui. Le COMEX n'est pas un créateur de tendances, mais un perturbateur, puisqu'il s'agit d'or papier.

La prochaine cible pour l'or est au-dessus de 1 600 $ et pour l'argent, au moins 25 $.

Au début de ce siècle, nous avons estimé que le risque dans le système financier devenait trop élevé. Nous sommes arrivés à la conclusion que de graves problèmes dans le système se profilaient, ce qui conduiraient à l'impression monétaire et la dépréciation des monnaies, et que la protection du patrimoine était essentielle. Le choix de l'actif permettant de s'assurer contre ces risques a été facile, car l'or physique est la seule monnaie à avoir survécu dans l'histoire et qui ne soit la dette de personne. Bien que la crise n’ait commencé qu’en 2006, le prix de l'or donnait déjà des indications claires à partir de 2002, et c'est en fait à ce moment-lè que la montée de l’or a commencé.

Un siècle exceptionnel pour l'or

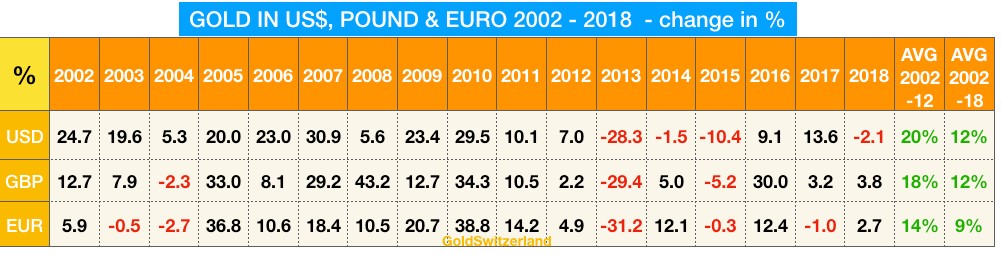

Voyons donc comment l'or s'est comporté entre 2002 et 2018 dans les trois principales devises, à savoir le dollar américain, la livre sterling et l'euro :

Première observation importante : de 2002 à 2012, l'or en dollars n'a pas connu une seule année de pertes. Le gain annuel moyen pour l'or au cours de cette période a été de 20%. La correction de six ans, entre 2013 et 2018, a été à la fois longue et importante. Mais n'oublions pas que le marché haussier à long terme de l'or a commencé en 1971, à 35 $. Et la dernière tendance haussière de l'or a débuté en 2000, à 250 $.

Une correction significative fait partie de l'ascension de l'échelle de l'inquiétude.

Si l'on regarde l'ensemble de la période 2002-2018, l'or en dollars et en livres sterling a, en dépit d'une correction majeure, gagné en moyenne 12% par an et a également surperformé le Dow Jones et l'ensemble des marchés boursiers internationaux.

L'or en euros a rapporté une moyenne de 14% en 2002-2012 et de 9% en 2002-2018. Il est intéressant de noter que l’or en euros a connu une correction significative (31%) en un an seulement, en 2013. C’est également l’année où l’or en euros a atteint son point bas.

L’or a également surperformé l’ensemble des marchés boursiers depuis 2002 (encore plus depuis 2000). Le Dow Jones, par exemple, a perdu 46% contre l'or (hors dividendes) depuis 2002.

Si nous comparons le rendement de l'or aux taux d'intérêt, il est bien supérieur. Les taux d'intérêts dollar se sont effondrés à partir de 2007 et sont tombés à zéro entre 2008 et 2015. Les taux d'intérêts euro restent négatifs jusqu’à 12 ans d'échéance, ce qui est assez remarquable. Entre 2002 et 2018, les taux d'intérêt se situaient en moyenne entre 2,5% et 0%, selon la devise. Avec un rendement annuel de 9% en euros et de 12% en dollars et en livres sterling au cours de la même période, l'or a nettement surperformé le rendement de la monnaie fiduciaire.

La conclusion est donc simple. Que nous prenions 2002 comme année de départ, depuis que notre société a décidé d'investir des sommes importantes dans l'or physique, ou que nous prenions l'ensemble du siècle, l'or dans toutes les devises a surperformé les grandes classes d'actifs et naturellement la monnaie fiduciaire.

Pourquoi personne en Occident n'a découvert ce secret

Aurum non gratum - Or pas bienvenu. Alors pourquoi l'or n'est-il pas accepté par les investisseurs occidentaux, les gouvernements ou les banques centrales ? Les réserves d'or de l'Ouest ont été considérablement réduites au cours des dernières décennies. Il serait étonnant qu'il ne reste ne serait-ce que la moitié des 23 000 tonnes officielles.

La majeure partie de l'or a probablement été secrètement vendue ou louée au marché et achetée par la Chine, l'Inde ou la Russie. Tout ce que les banques centrales détiennent, c'est une reconnaissance de dette sans valeur de la part d'une banque d'investissement qui leur doit de l'or. Les banques d'investissement ne pourront jamais obtenir l'or physique nécessaire pour honorer ces reconnaissances de dettes.

L'or est un secret d'investissement tellement bien gardé que moins de 0,1% des investisseurs ont participé à l'ascension de l'or depuis 2000. En tant que société, nous sommes entrés sur le marché de l’or début 2002, lorsque l’or valait 300 $ l’once. À l'époque, l'or était un actif mal aimé et sur-vendu alors que le risque mondial augmentait rapidement.

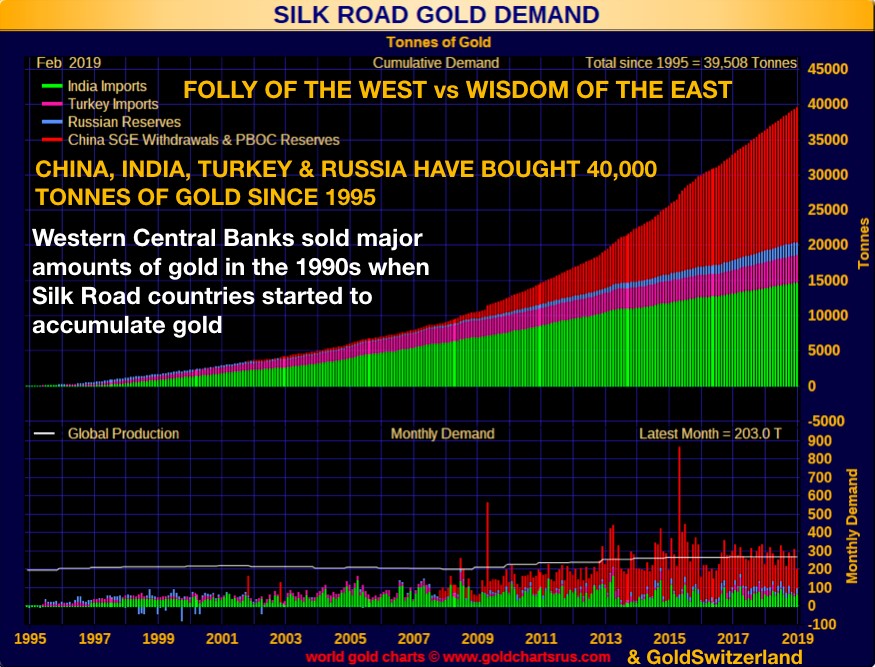

La folie de l’Ouest face à la sagesse de l’Est

L'analyse des risques et la décision d'investissement étaient si faciles qu'il est étonnant que si peu de gens en Occident l'aient vu. Pendant que l'Ouest vendait de l'or, l'Est a commencé à accumuler des quantités importantes. Le graphique ci-dessous montre la folie de l’Ouest face à la sagesse de l’Est.

L’impression monétaire profite aux riches

L'économie et le système financier occidentaux sont fondés sur l'avidité et des principes malsains. Lorsqu'il n'y a plus d'argent, il suffit d'imprimer plus et d'accorder du crédit. On pourrait croire que les gouvernements et les banquiers sont assez stupides pour ne pas voir les vertus de la monnaie saine et de l'or.

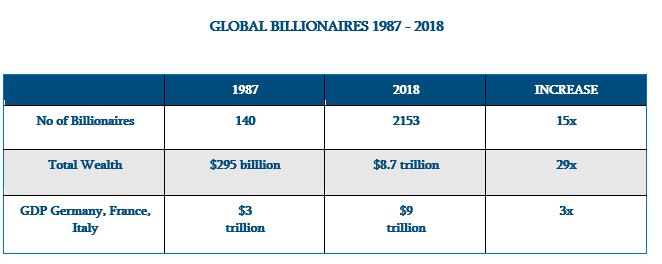

Mais nous savons que ce n'est pas la stupidité qui conduit les autorités à ignorer l'or et à faire tourner la planche à billets. Ils savent ce qu'ils font. Ils ont créé un système qui enrichit considérablement les riches chaque année. Prenons la liste des milliardaires de Forbes. Cette liste a été établie pour la première fois en 1987 :

Le graphique ci-dessus explique pourquoi l'Élite préfère l'impression monétaire à l'or. Le nombre de milliardaires dans le monde a été multiplié par 15 au cours des 31 dernières années et la richesse totale détenue par les milliardaires a été multipliée par 29 depuis 1987, pour atteindre 8 700 milliards $.

Ces 2153 milliardaires ont une richesse totale égale au PIB combiné de l'Allemagne, de la France et de l'Italie, ou une population de 210 millions d'habitants. Ce qui est encore plus significatif, c'est que la richesse des milliardaires a été multipliée par 29 depuis 1987 alors que le PIB combiné de l'Allemagne, de la France et de l'Italie a seulement triplé.

Une multiplication par trois du PIB en 31 ans signifie que le pays dans son ensemble ou les citoyens ordinaires ont à peine suivi le rythme de l'inflation. En parallèle, toute cette création de monnaie papier et de crédit a profité aux riches en multipliant par 29 leur richesse. C'est ainsi que les révolutions démarrent.

Le système financier conçu par l'élite les a parfaitement servis. L'impression monétaire illimitée et la création de crédit depuis que Nixon a fermé la fenêtre d'or en 1971 ont permis à une petite élite d'obtenir une part de plus en plus grande du gâteau.

La plus grande destruction de richesse de l'histoire est à venir

Il y a bien sûr un problème majeur auquel ils ne sont pas préparés. L'implosion prochaine des bulles d'actifs et de la dette entraînera une destruction de la richesse sans précédent dans l'histoire. Les actifs de la bulle, les actions, les obligations et l'immobilier, vont baisser de plus de 90% en termes réels. D'ici 2025, la liste Forbes sera totalement décimée et n'aura plus rien à voir avec celle de 2018.

Alors, même s'ils ont ont gagné beaucoup plus d'argent avec les actifs papier qu'ils ne l'auraient fait avec l'or, tout cela est sur le point de changer.

La meilleure assurance que l'argent puisse acheter

En 2002, j'ai présenté à certains investisseurs une assurance qui leur procurait un rendement annuel sur le capital de 9-12 % (selon la devise) au cours des 18 années suivantes, plus un remboursement du capital garanti. Quelques investisseurs avisés ont sauté dessus. L'investissement était bien sûr l'or. Plus de 99,9% des investisseurs auraient ri à cette idée.

Si je suggère aujourd'hui un investissement qui offrira un rendement à deux chiffres pendant au moins 6 ans et garantira le remboursement du capital, la plupart des investisseurs adoreraient cette idée. Si j'explique ensuite que l'investissement est de l'or physique, plus personne ne serait intéressé.

Qu'il s'agisse des milliardaires de Forbes ou des investisseurs ordinaires, ils disposent aujourd'hui d'une occasion unique d'assurer leur patrimoine presque sans risque. Mais personne ne le fera. Tout le monde continuera à croire que les arbres poussent jusqu'au ciel et que leur richesse peut être multipliée à l'infini.

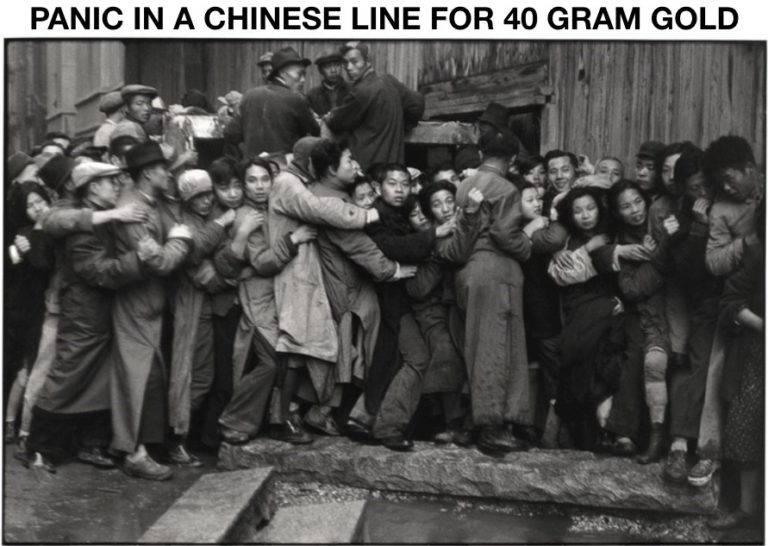

Le monde occidental s'intéressera à l'or uniquement lorsque son prix aura doublé, ou plus. Ensuite, ils attendront une correction qui ne se produira pas. Puis, à des multiples du prix actuel, ils se précipiteront pour en acheter, mais à ce moment-là, il n'y aura pratiquement pas d'or ou d'argent physique disponible et ce, à n'importe quel prix.

Nous assisterons à la même panique qu'en Chine lors de l'hyperinflation de 1948, lorsque les gens paniquaient pour obtenir 40 grammes d'or alloués par le gouvernement.

L'assurance doit toujours être souscrite lorsqu'elle n'est pas nécessaire

Vous devez toujours souscrire une assurance lorsque vous n'en avez pas besoin. Après coup, il est trop tard. Pour les investisseurs qui veulent éviter la panique qui s'installe sur les marchés financiers, le moment est venu d'acheter une protection sous forme d'or et d'argent physique. C'est probablement la dernière chance de souscrire une assurance qui non seulement garantira le remboursement du capital, mais qui est aussi susceptible de générer un rendement extraordinaire.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.