Le prix de l'or a dépassé $1900 en début de semaine et se stabilise depuis autour de ce niveau. C’est la première fois que ce seuil important est atteint depuis janvier dernier.

Graphiquement, en mensuel, l’or est en breakout confirmé de son “flag” de consolidation qui aura duré 9 mois :

L’or a effacé toutes ses pertes de 2021 en deux mois seulement.

Cette semaine, Reuters nous apprend que les fonds monétaires ont attiré près de $2.6 milliards dans des produits d’investissements liés à l’or en à peine 7 jours ; un record depuis avril 2020. Mais cette somme n’est encore qu’un faible engagement par rapport aux investissements monétaires classiques de $70 milliards pour la même semaine. Le réflexe “cash” surpasse encore largement le réflexe “or” dans un contexte où les marchés semblent dessiner un “top”.

Si les fonds avancent frileusement sur l’or, les banques centrales ont, semble-t-il, accéléré leurs achats.

Bloomberg rapporte que l’or stocké à la banque d’Angleterre a été vendu récemment avec des premiums anormalement hauts, ce qui implique que les banques centrales se sont remises à acheter de l’or ces derniers mois, de manière intensive. La même agence de presse rapporte aussi que la BIS (Bank of International Settlements) a acheté plus de 450 tonnes d’or (1 million d’onces), probablement pour le compte d’une ou de plusieurs banques centrales. Ce type de nouvelles est toujours très difficile à confirmer car ces mouvements se font sans grande publicité. Si ce qu’écrit Bloomberg est véridique, c’est une grande nouvelle pour les adeptes des métaux précieux. C’est peut-être même la plus grande nouvelle de ce marché en 2021 ! Cette accélération du mouvement d’achat des banques centrales est le signe d’un retour probable de l’or dans la grande réforme monétaire que les banques centrales vont devoir mettre en place, afin de remettre de la confiance dans le système après cette overdose de dettes irremboursables qui dure depuis des années.

L'autre acheteur très actif sur ce marché depuis le début d’année est la Chine. Ses importations d’or depuis Hong Kong ont augmenté de +219% en avril par rapport au mois précédent. Pour rappel, la Chine était nette exportatrice d’or en avril 2020 vers Hong Kong…

Cette accumulation de la part des banques centrales coïncide avec un changement très significatif sur le front de l’inflation.

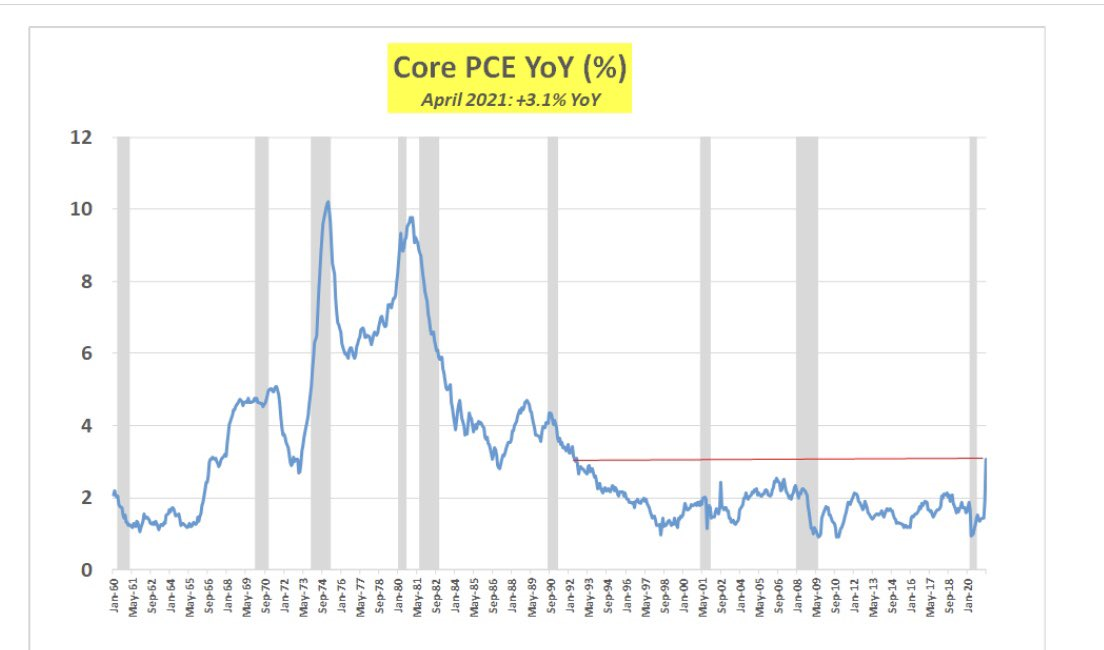

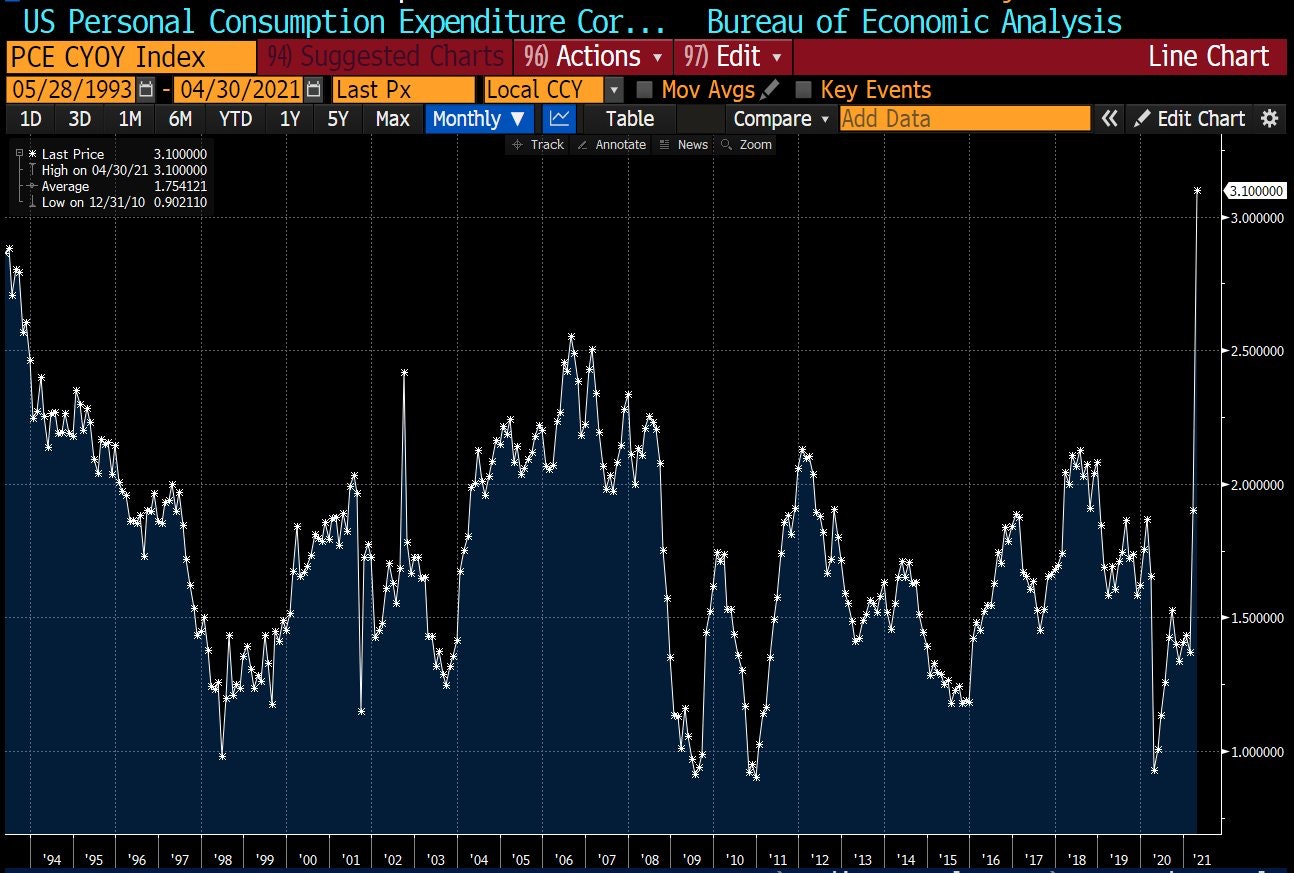

L’index “PCE core” des prix, très regardé outre-Atlantique, est en hausse en avril de +3.1% contre 2.9% attendu. C’est la plus forte augmentation annuelle depuis 1992 :

Mais ce qui est encore plus significatif est le fait qu’avec un tel chiffre de hausse des prix, les revenus ont néanmoins baissé de -13% en avril (-$3 210 milliards), alors même que la consommation augmentait de +0.5% à +$80 milliards sur le même mois.

L’indice de consommation individuelle, l’un des composants les plus regardés par la Fed pour mesurer l’inflation, est en hausse spectaculaire ces dernières semaines.

En 2020, les stocks américains s’étaient effondrés avec l’entrée du pays en forte récession. Cette année les stocks américains s’effondrent dans un contexte complètement différent, lié à une forte consommation.

Autrement dit, contrairement aux dernières crises déflationnistes où les stocks s’effondraient parce que la demande était aussi en chute et que les sociétés coupaient leurs commandes par anticipation d’une demande atone, cette fois-ci les entreprises voient ces mêmes stocks s’effondrer parce que la demande est trop soutenue. La hausse des prix ne permet pas à ces entreprises d’assurer des marges suffisantes et elles sont contraintes de fonctionner à flux tendu, non pas parce que le stock est cher, mais parce que l’inflation fait porter un risque sur les marges :

Par conséquent, ce nouveau contexte entraîne une accélération de la vélocité de la monnaie, ultime signe de la reprise forte de l’inflation aux États-Unis.

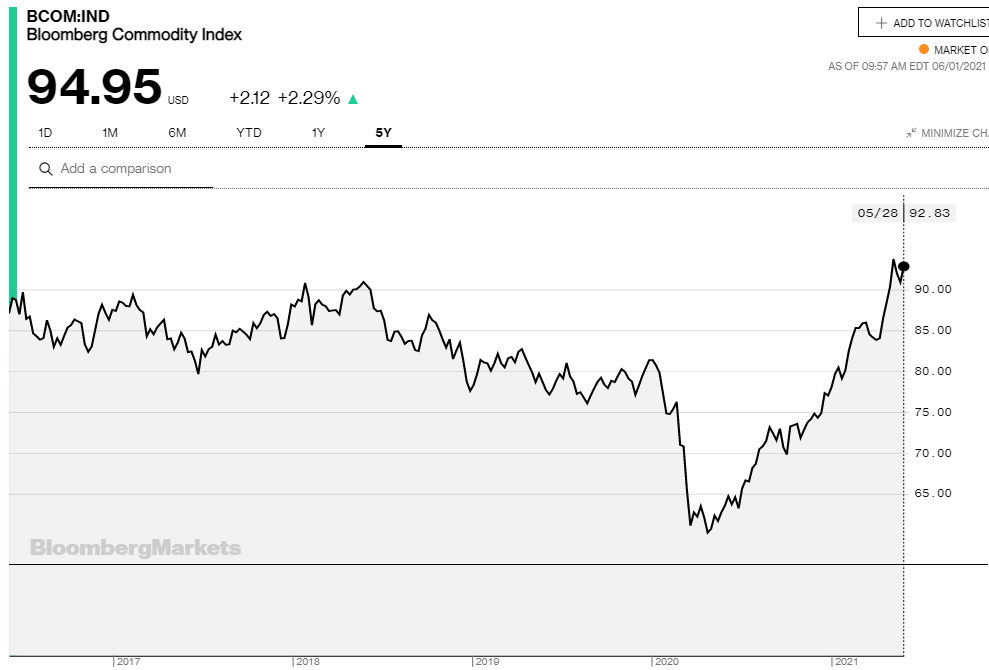

La Fed répète, on l’a écrit depuis plusieurs semaines, que cette inflation est transitoire. Rivée sur des indicateurs finalement pas encore alarmants, la Fed tente de rassurer les marchés. L’indice Bloomberg des “commodities”, même en forte hausse, est par exemple au même niveau que 2017 :

Pendant que la Fed tente de rassurer sur l’effet transitoire de la hausse des prix, le gouvernement Biden lance un vaste plan de relance de dépenses fédérales, en proposant un budget de dépenses de plus de $6 000 milliards, ce qui constitue un record de dépenses pour l’État américain depuis la seconde guerre mondiale.

Ce plan s’accompagne d’une volonté de restructurer la chaîne d’approvisionnement sur le sol américain, pour être moins dépendant industriellement de la Chine.

Il y a néanmoins une contradiction entre la prise de position de la Fed et celle du gouvernement américain. On ne peut pas avoir une inflation transitoire avec un tel budget et une telle volonté de rapatriement de cette chaîne de production. La mondialisation a limité l’inflation, et penser qu’un pas en arrière n’est pas inflationniste est une logique incohérente.

Prétendre vouloir lutter contre l’inflation avec une telle volonté politique, aussi louable soit-elle, est un art politique difficile et qui s’apparente au mensonge…

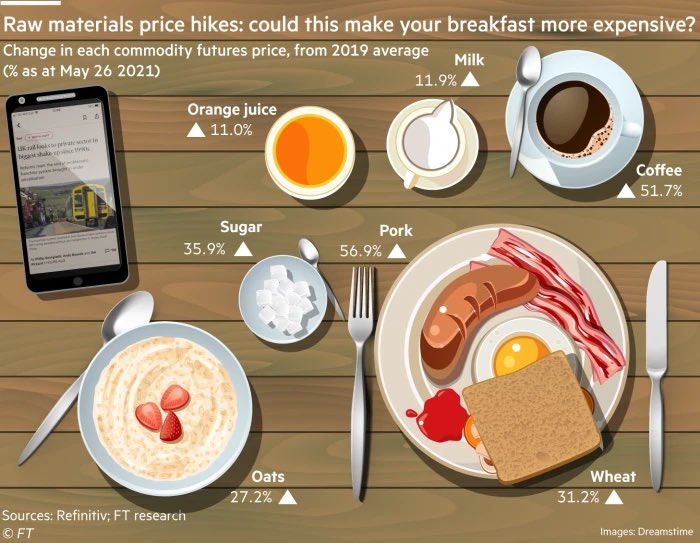

Surtout lorsque l’inflation commence à se mesurer sur nos tables chaque jour.

Voici une image virale qui a circulé cette semaine sur les réseaux sociaux et qui mesure l’augmentation délirante en à peine un an d’un petit déjeuner américain :

Cette augmentation des prix de la nourriture est encore plus sensible dans les pays en voie de développement.

Cette hausse des prix des produits alimentaires a eu, dans le passé, des conséquences géopolitiques désastreuses.

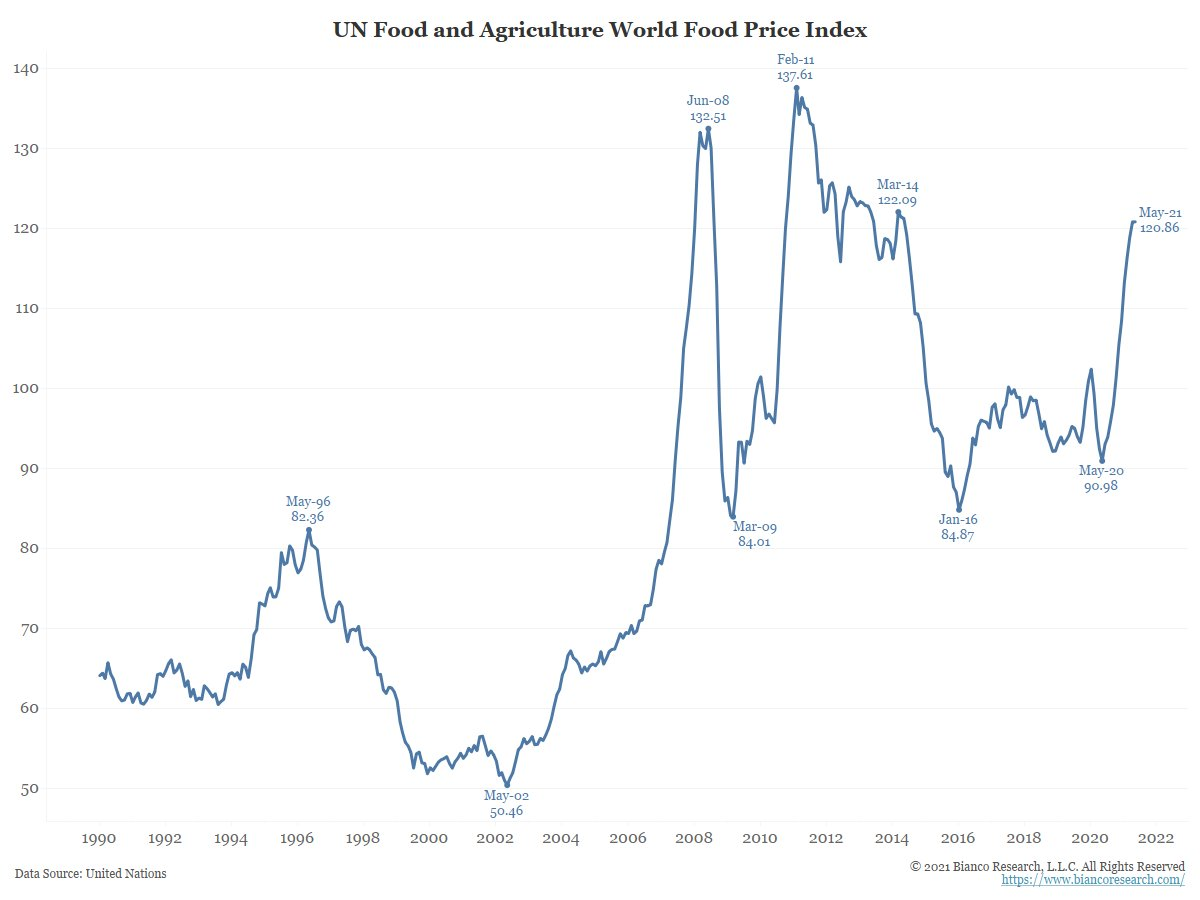

Le graphique de l’indice des Nations unies du prix de la nourriture est assez éloquent :

Le dernier pic de cet indice des prix correspond au début de la période du printemps arabe, qui a entraîné la guerre en Syrie deux ans après. S’en est suivie une crise migratoire sans précédent dans la région. Crise qui a elle-même attisé les mouvements populistes en Europe (Brexit) et aux États-Unis (Trump).

La faim provoque des émeutes par rapport à l’inégalité d’accès aux ressources de base qu’elle engendre. Le sentiment d’inégalité engendre ensuite la violence, qui entraîne à son tour la pauvreté. Le gouvernement Biden pense pouvoir contenir les conséquences de cette inflation en soutenant de manière agressive les populations les plus pauvres (pour éviter que Chicago se transforme en Baghdad et Baltimore en Kabul !). Cela peut sans doute fonctionner aux États-Unis, mais il n’est pas du tout évident qu’un tel programme de soutien efficace puisse se mettre en place au niveau mondial, dans les zones les plus sensibles à cette hausse des prix de la nourriture.

Pendant ce temps, en Europe, nous sommes encore loin du rétablissement de l’économie après une crise sanitaire dont on commence enfin à voir le bout.

Sur le plan économique, les différences sont encore frappantes entre l’Europe et l’Amérique.

Le trafic aérien est par exemple revenu à ses niveaux d’avant crise aux États-Unis, alors que c’est loin d’être le cas en Europe.

La Fed peut au moins se targuer de voir les résultats de son impression monétaire. La BCE continue pour sa part à pomper encore dans le vide, son bilan augmente chaque semaine, mais l’effet sur l’économie réelle ne se voit pas autant qu’outre-Atlantique.

Le bilan de la #BCE atteint un record historique à 7,657.6 Mds €. Le total des actifs a augmenté de 14.5 Mds €. La taille du bilan de la BCE représente désormais 77% du PIB de la zone euro contre 36% pour la #Fed, 39% pour la #BoE et 133% pour la #BoJ. pic.twitter.com/NjVRbrohx7

— OR.FR (@Or_fr_) June 1, 2021

Les déficits des pays de la zone Euro explosent sans que cela n’ait vraiment de conséquences sur la reprise. Mais l’essentiel est préservé, le coût de la dette reste très faible. Tout cela parce que la BCE monétise à peu près toutes les dettes des États membres. Nous sommes entrés dans une ère de nationalisation totale, par la BCE, de la dette émise par les pays “souverains”.

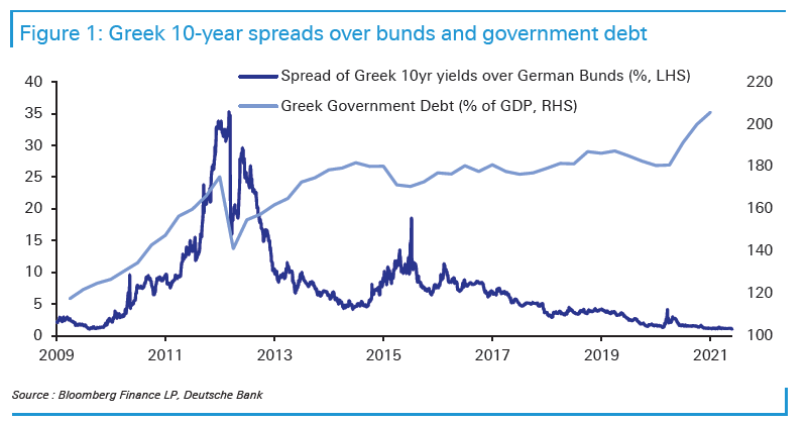

Vous rappelez-vous de la crise grecque ? C’était de l’histoire ancienne. De l’histoire antique !

Aujourd’hui, la Grèce continue à accélérer ses dépenses sur le même rythme qui avait conduit le pays vers le gouffre en 2011. Mais cette fois-ci, la BCE rachète toute cette dette, ce qui rabaisse même l’écart de taux entre le 10 ans grec et le 10 ans allemand à un plus bas historique, alors que cet écart était monté à +35% pendant cette fameuse crise de 2011.

On se demande bien pourquoi on a dépensé autant d’énergie dans cette tragédie grecque alors qu’il suffisait à la BCE de passer à la caisse à cette époque…

Mais l’époque n’était pas la même.

Ce qui a changé, c'est le sentiment que dépenser tout cet argent emprunté à la BCE n’a pas vraiment de conséquences et que les déficits ne sont finalement plus un problème. Sentiment partagé par toute la classe politique européenne, sans exception.

On se demande alors à quoi cela sert de prélever l’impôt dans une tel environnement. C’est vrai ça… si l’argent est si facile à trouver pour un État, pourquoi continue-t-il à lever l’impôt ? Il est logique de se poser la question…

Finissons ce bulletin comme à l’accoutumée avec l’actualité des marchés or et argent.

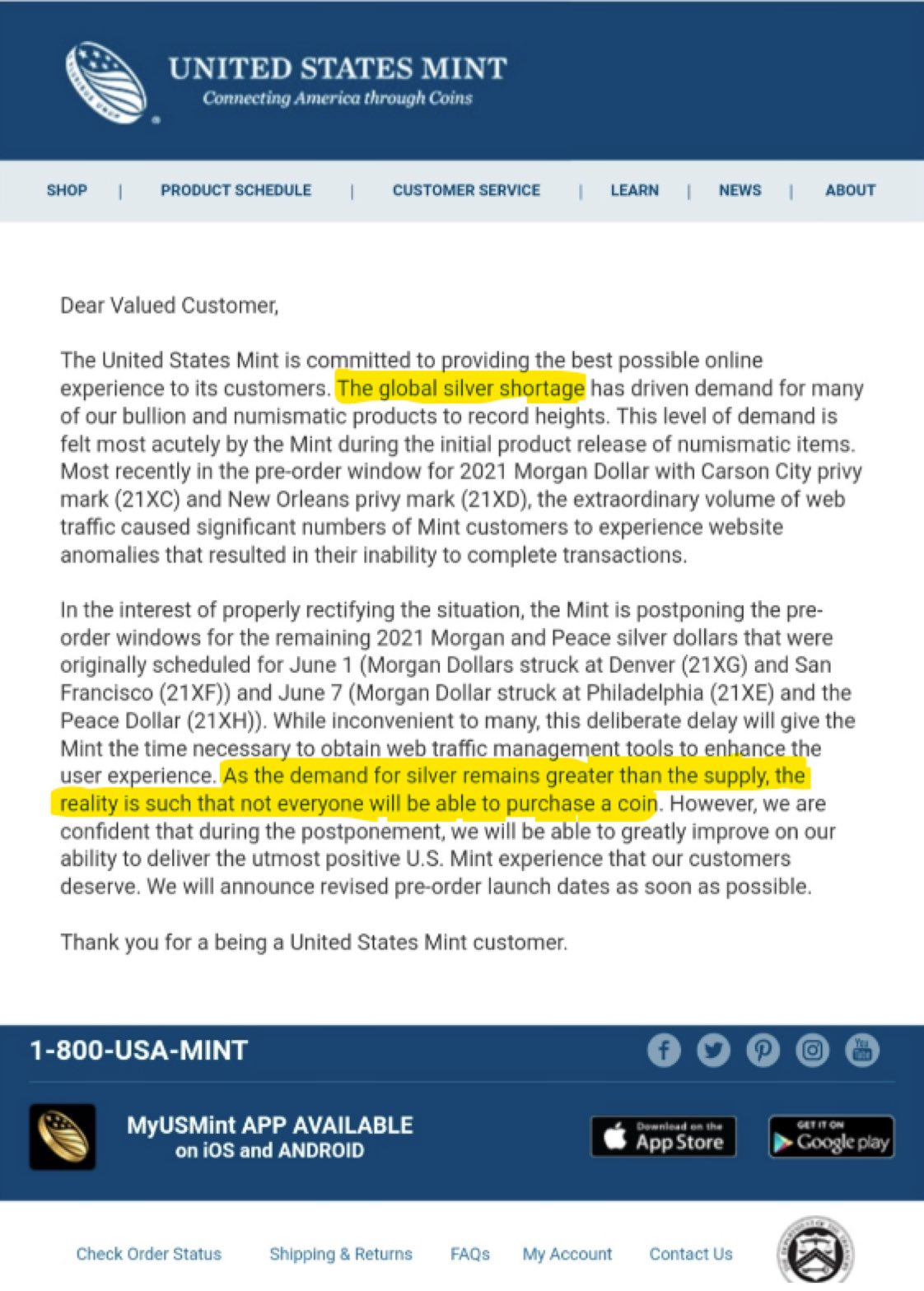

Cette semaine, l’US Mint a officiellement avoué que les pièces de métaux précieux qu’elle écoule au compte-gouttes sont en situation de pénurie et l’organisme annonce des mesures de restriction pour les acheteurs individuels :

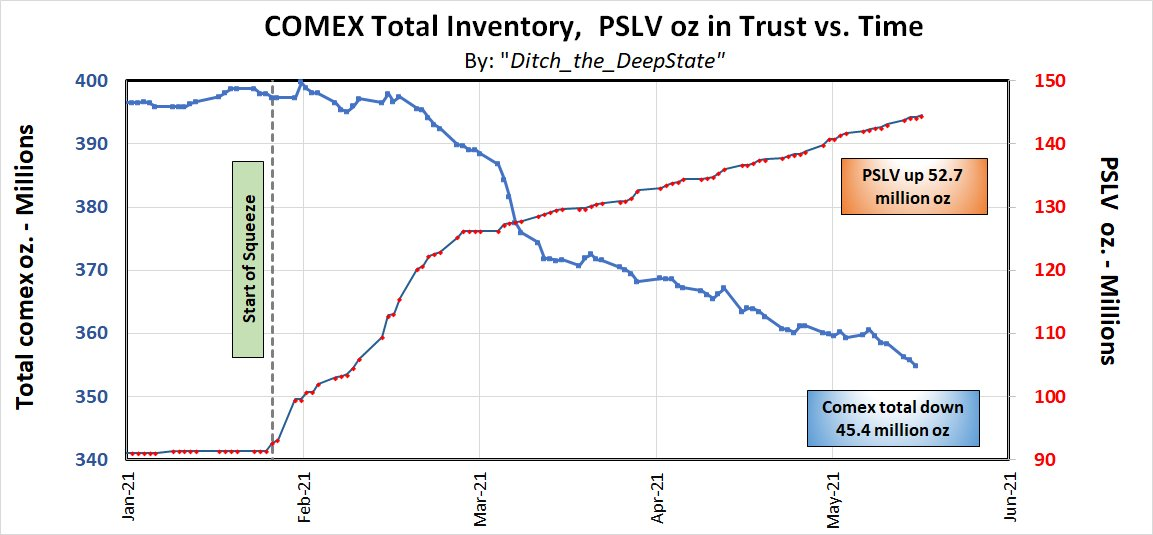

Parmi ces mêmes acheteurs individuels, une large partie se concentre désormais, comme on l’a vu, sur l’argent métal. Ces investisseurs continuent à acheter en masse le tracker PSLV qui stocke ses onces d’argent métal au Canada, tandis que les stocks du Comex qui utilisent la place londonienne continuent de fondre à vue d’œil :

Les compagnies minières continuent leur petit bonhomme de chemin en surpassant au passage, depuis mars, les autres valeurs du marché :

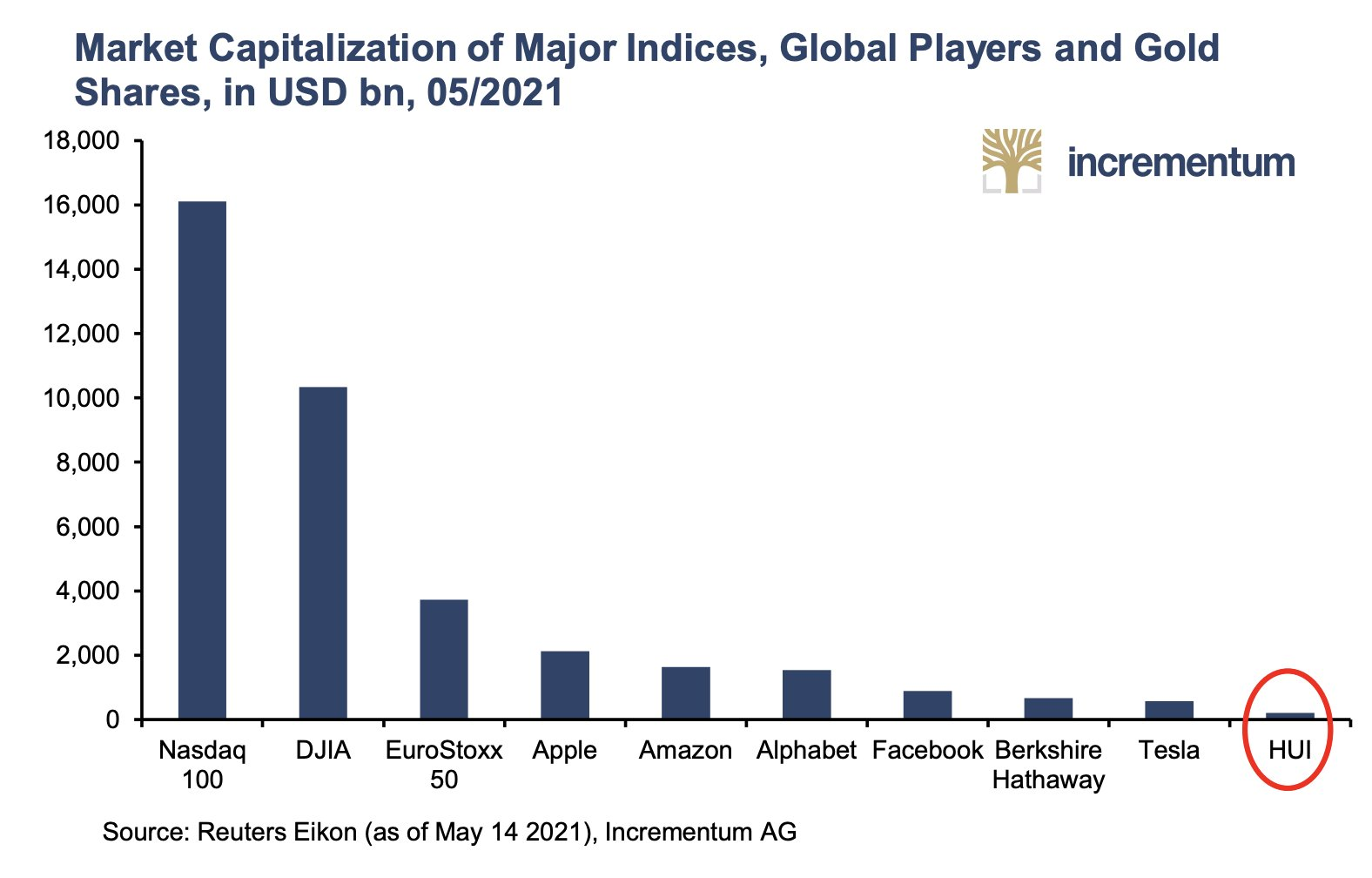

Le secteur est cependant encore valorisé de manière totalement ridicule. La capitalisation des minières représenté par l’index $HUI ne pèse même pas la moitié de la capitalisation de Tesla…

Avec des prix aussi bas, il faut s’attendre à une série de fusions-acquisitions dans le secteur. Les producteurs qui ont été les premiers à engager le mouvement de hausse doivent regarnir leurs ressources face à la baisse de production annoncée. Ils se sont déjà mis en chasse et vont pouvoir profiter de la faible valorisation des petits producteurs et des explorateurs en fin de phase de développement. Les compagnies les plus actives seront les plus récompensées. Les premiers servis auront les plus belles parts !

Le travail consiste à identifier quelles sont ces belles parts… et à récompenser en tant qu’investisseurs ces compagnies qui ont les stratégies les plus pertinentes. C’est une des raisons qui explique pourquoi la valeur du management est peut-être LE critère le plus important d’évaluation d’une compagnie minière.

Source originale: Recherchebay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.