Comme je l'ai indiqué dans l'article de la semaine dernière sur Archegos et le Crédit Suisse, les banques d'investissement ont créé une bombe à retardement composée de 1,5 quadrillion $ de produits dérivés.

Il y a quelques années, la BRI (Banque des règlements internationaux) à Bâle a décidé de réduire d'un simple coup de crayon les 1,5 quadrillion $ à 600 000 milliards $. Toutefois, le chiffre brut réel était toujours de 1,5 quadrillion $ à ce moment-là. D'après mes sources, le montant réel est probablement supérieur à 2 quadrillions $ aujourd'hui.

Une grande partie des produits dérivés en circulation sont négociés sur un marché de gré à gré (OTC - Over The Counter) et dissimulés dans des entités ad hoc hors bilan.

LES ACTIFS À EFFET DE LEVIER PARTENT EN FUMÉE

Les 30 milliards $ de produits dérivés d'Archegos qui sont partis en fumée en un week-end ne sont que la partie émergée de l'iceberg. Le fonds spéculatif Archegos a tout perdu et les acteurs surendettés que sont Goldman Sachs, Morgan Stanley, Crédit Suisse, Nomura, etc. ont perdu au moins 30 milliards $.

Ces banques d'investissement se livrent à des paris qu'elles ne peuvent pas se permettre de perdre. Ce que leurs conseils d'administration et leurs dirigeants ne comprennent pas, c'est que les traders, soutenus par des gestionnaires de risques facilement manipulables, mettent quotidiennement la banque en péril.

La plupart de ces paris démesurés se font sur le marché des produits dérivés. La direction ne comprend pas leur fonctionnement ni les risques qu'ils comportent, ce qui permet aux gestionnaires de comptes et aux traders de parier quotidiennement des milliards de dollars sans mettre leur peau en jeu et avec un potentiel de gain considérable si tout se passe bien.

LA DEUTSCHE BANK : DES PRODUITS DÉRIVÉS 600 FOIS SUPÉRIEURS AUX CAPITAUX PROPRES

Toutefois, nous entrons à présent dans une ère où les choses vont mal tourner. L'effet de levier est tout simplement trop important et les paris sont totalement disproportionnés par rapport aux fonds propres.

Il suffit de prendre la tristement célèbre Deutsche Bank (DB), dont l'encours des produits dérivés s'élève à 37 000 milliards €, pour un capital total de 62 milliards €. La position en produits dérivés est donc 600 fois supérieure aux fonds propres.

Autrement dit, les capitaux propres représentent 0,17 % de l'encours des produits dérivés. Ainsi, une perte de 0,2 % sur les produits dérivés entraînerait la disparition du capital social et de la banque !

Les gestionnaires de risques de la DB soutiendront que la position nette des produits dérivés ne représente qu'une fraction des 37 000 milliards €, soit 20 milliards €. Cela n'a bien sûr aucun sens, comme nous l'avons vu avec Archegos lorsque quelques banques y ont laissé pas moins de 30 milliards $ en un week-end.

Les produits dérivés ne peuvent être compensés que si les contreparties paient. Mais dans une véritable crise systémique, les contreparties feront faillite et l'exposition brute restera brute.

Toutes ces compensations ne résistent donc pas à un examen approfondi. C'est pourtant typique du monde bancaire actuel, où les déposants, les actionnaires et les gouvernements prennent tous les risques à la baisse et la direction, tous les risques à la hausse.

Voyons à présent la situation globale du risque dans le système financier :

Les 2,3 quadrillions $ ci-dessus représentent ce à quoi le monde sera exposé lorsque cette bombe à retardement explosera.

C'est la somme totale de la dette mondiale, des produits dérivés et des passifs non capitalisés. Lorsque tous les dominos commenceront à tomber, et que plus personne ne pourra s'acquitter de ses obligations, c'est ce que les gouvernements devront financer.

Certes, ils imprimeront cet argent et bien plus encore à mesure que les déficits augmenteront de manière exponentielle en raison de l'effondrement des monnaies. Mais les clowns de la MMT (Théorie monétaire moderne) découvriront alors que la monnaie imprimée a légitimement une valeur nulle.

Si ces clowns avaient étudié l'histoire, ils auraient appris que la MMT n'a jamais fonctionné. Il suffit de prendre l'exemple de l'Empire romain de 180 à 280 après J.-C., de la France au début du 18ème siècle, ou de la République de Weimar, du Zimbabwe, de l'Argentine et du Venezuela aux 19ème et 20ème siècles.

Quelle sera alors la quantité d'or nécessaire pour réparer les dégâts engendrés par la disparition de la monnaie fiduciaire ?

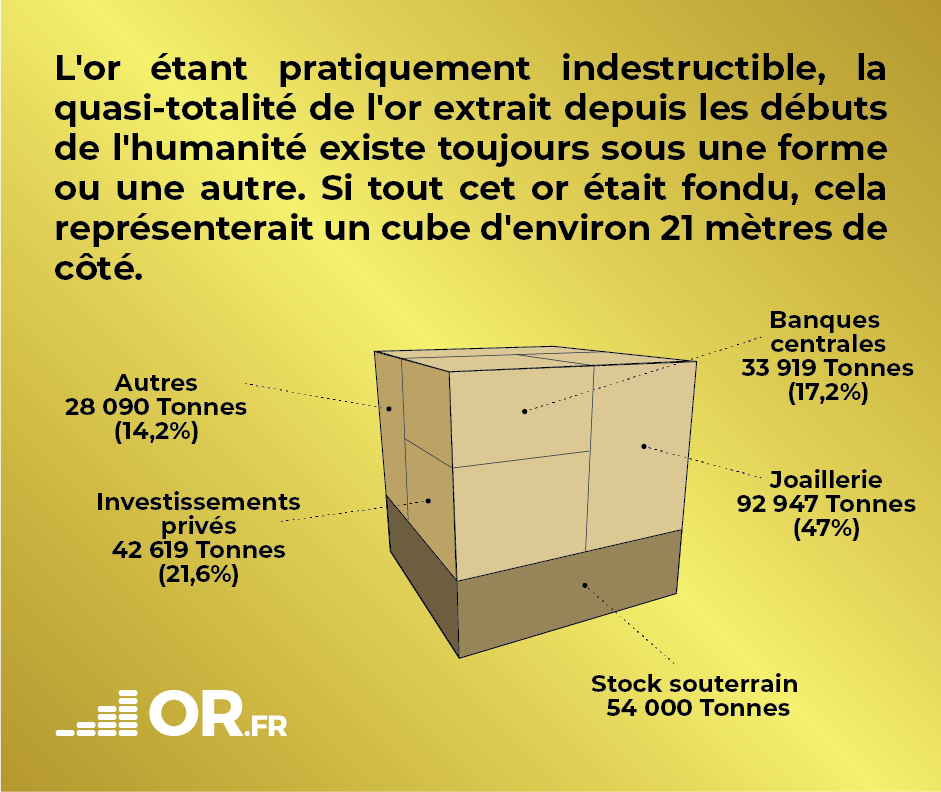

Si nous regardons le cube ci-dessous représentant tout l'or jamais produit dans l'histoire, nous constatons qu'il s'agit de 198 000 tonnes évaluées à 11 000 milliards $.

Stock d'or mondial : 198 000 tonnes

11 000 milliards $ de dette et de passifs au niveau mondial.

Volume total d'or détenu dans les banques centrales et dans les investissements : 77 000 tonnes

4300 milliards $, soit 0,2 % de la dette et des passifs au niveau mondial.

Le volume total de l'or détenu par les banques centrales et les investisseurs est indiqué sous le cube. Il s'agit de 77 000 tonnes, soit 4 300 milliards $. Cette somme représente 0,2 % de la dette et du passif totaux de 2,3 quadrillions $, comme illustré dans la bombe à retardement.

La valeur de l'or de 4 300 milliards $ correspond à un prix de l'or de 1 750 $ l'once. Ce minuscule pourcentage de 0,2 % du passif est évidemment bien trop faible pour soutenir la dette mondiale. Une couverture en or de 20 % du passif total serait un minimum.

Cela représenterait 100 fois le 0,2 % actuel ou un prix de l'or à 175 000 $.

Je ne prévois pas ce niveau et je ne dis pas que cela va se produire. Tout ce que je fais, c'est examiner le risque total auquel le monde est confronté et le mettre en relation avec la seule monnaie capable de survivre.

De même, mesurer le prix de l'or en dollars ne sert à rien car si/quand ce scénario se produit, le dollar n'aura plus aucune valeur et le prix de l'or mesuré en dollars sans valeur sera infini.

SE CONCENTRER SUR LA PRÉSERVATION DE LA RICHESSE

Plutôt que de se concentrer sur un éventuel prix de l'or mesuré en dollars, les investisseurs devraient se préoccuper de préserver leur patrimoine au moyen d'actifs réels détenus en dehors d'un système financier en faillite.

Quel que soit le prix que l'or et l'argent atteignent, l'histoire prouve qu'il s'agit de la forme ultime de préservation de la richesse.

Il n'en sera pas autrement cette fois-ci. Par conséquent, lors de la crise à venir, les métaux précieux seront la meilleure assurance à détenir pour se protéger contre un risque mondial sans précédent.

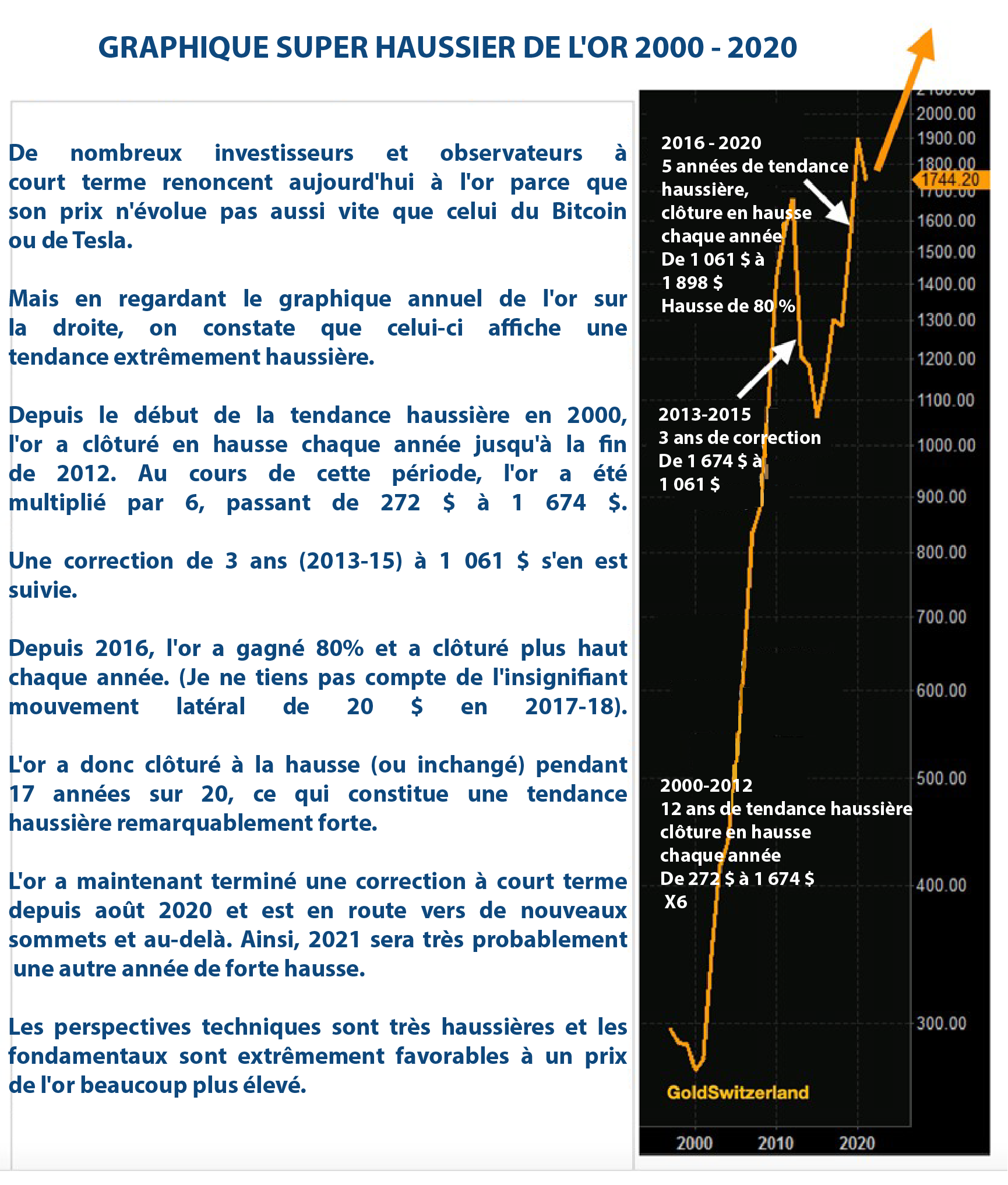

La hausse de l'or depuis 2000 ne reflète en rien l'impression monétaire massive à laquelle nous avons assisté au cours de ce siècle.

Toutefois, comme le montre le graphique ci-dessous, l'or n'est qu'au début d'une très forte tendance haussière qui a encore énormément de marge, tant en termes de temps que de prix.

Les investisseurs ont le choix suivant :

- Suivre l'effondrement à venir des bulles d'actifs telles que les actions, l'immobilier et les obligations jusqu'au fond, qui perdront 75 à 95 % en termes réels (mesurés en or).

- Ou bien protéger leur richesse au moyen de métaux précieux physiques, conservés en dehors d'un système financier fracturé.

Comme toujours, l'histoire indique la voie à suivre.

Source originale: Goldswitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.