Bill Hwang, fondateur du fonds spéculatif Archegos qui vient de perdre 30 milliards $, ne s'est probablement pas rendu compte en nommant son entreprise qu'elle était prédestinée à de grandes choses.

Archegos est un mot grec qui signifie "le chef" ou "celui qui est à la tête en toute chose, et a ainsi les moyens d’être un exemple, un prédécesseur, un pionnier".

ARCHEGOS : LE PREMIER DE BEAUCOUP D'AUTRES

Ce fonds spéculatif, encore inconnu il y a quelques jours, montre de ce qui va arriver aux 1,5 quadrillion $ de produits dérivés. Cela fait des années que je vous mets en garde contre la bulle des produits dérivés. Archegos vient d'allumer la mèche et tout ce marché va bientôt exploser.

Je suis conscient que, techniquement, Archegos était un Family Office pour des raisons réglementaires favorables. Mais à toutes fins utiles, je le considère comme un fonds spéculatif.

Warren Buffett a qualifié les produits dérivés "d'armes de destruction massive" et il a tout à fait raison.

Les banquiers avides ont fait des produits dérivés une arme nucléaire autodestructrice. Archegos démontre au monde entier qu'un petit fonds spéculatif inconnu est en mesure d'obtenir des marges de crédit de 30 milliards $ ou plus, ce qui entraîne rapidement une contagion et des pertes incontrôlables.

Et lorsque les paris du fonds spéculatif se solderont par un échec, non seulement les investisseurs perdront tout leur argent, mais les banques qui ont imprudemment financé la spéculation à effet de levier massif d'Archegos perdront également environ 10 milliards $ des fonds de leurs actionnaires.

Cela n'affectera évidemment pas les bonus des banquiers, qui ne seront réduits que lorsque la banque aura fait faillite. Souvenez-vous la faillite de Lehman en 2008. Sans un plan de sauvetage massif des banques centrales, Morgan Stanley, Goldman Sachs, JP Morgan, etc. auraient fait faillite. Et pourtant, cette année-là, les bonus de ces banques ont été les mêmes que l'année précédente.

Un scandale absolu et le pire aspect du capitalisme. Mais comme le dit Gordon Gekko dans le film Wall Street : "la cupidité c'est bien" ("Greed is Good"). Quand tout sera fini, ce ne sera peut-être pas aussi bien qu'ils le pensent.

LES PRODUITS DÉRIVÉS : UNE MACHINE À FABRIQUER DE L'ARGENT HORS DE CONTRÔLE

Les produits dérivés ont permis aux grandes banques d'investissement d'engranger de l'argent pendant des décennies. Aujourd'hui, la quasi-totalité des transactions sont réalisées sous la forme de produits dérivés. Très peu de portefeuilles sont constitués d'instruments sous-jacents. Au lieu de cela, tous les portefeuilles d'actions, les ETF, les fonds aurifères, etc. utilisent des produits dérivés ou des instruments synthétiques. En outre, les marchés des intérêts et des devises sont tous des produits dérivés. Le portefeuille d'Archegos, par exemple, était composé de dérivés de crédit sur transfert de rendement (Total Return Swaps -TRS).

Comme nous venons de le voir, lorsque les produits dérivés implosent et que les titres sous-jacents sont cédés par le courtier principal à un prix quelconque, les pertes sont instantanées et irréparables.

Pourtant, la contagion a été évitée cette fois-ci, les banques ayant assumé toutes les pertes. Mais ce ne sera pas le cas la prochaine fois, lorsque ce ne seront pas seulement 30 milliards $ de produits dérivés qui imploseront, mais des multiples de ce montant.

LORSQUE LES CONTREPARTIES FERONT DÉFAUT, LA BOMBE À RETARDEMENT DE 1,5 QUADRILLION $ explosera

Les défenseurs des produits dérivés, parmi lesquels toutes les banques d'investissement et la BRI (Banque des règlements internationaux) à Bâle, soutiendront que la position nette sur produits dérivés n'est qu'une fraction de la position brute qui est estimée à au moins 1,5 quadrillion $.

Certes, la position nette est théoriquement beaucoup plus petite après compensation. Mais lorsque les contreparties font faillite, le brut reste du brut. C'est ce que nous risquons de voir dans les prochaines années.

Archegos est un bon exemple de ce que le monde est sur le point de connaître à une échelle bien plus importante - les 1,5 quadrillion $ ne disparaîtront pas sans fracas. Les banques ont réussi à arrêter la contagion cette fois-ci, mais elles n'y parviendront pas une fois qu'elle sera véritablement enclenchée.

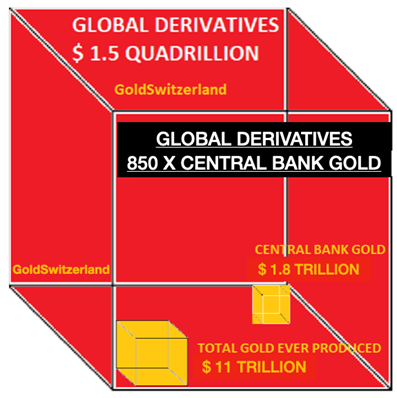

Le cube ci-dessous représente tous les produits dérivés existants dans le monde, soit 1,5 quadrillion $. Le chiffre réel est probablement beaucoup plus élevé.

Les 1,5 quadrillion $ correspondent à 850 fois l'or déclaré des banques centrales. Quel sera le prix de l'or après l'implosion des dérivés ? Probablement trop élevé pour qu'on puisse l'imaginer !

Lorsque la plus grosse bulle financière de l'histoire éclatera, le système financier massivement surendetté, dans le sillage de l'implosion des produits dérivés de 1,5 quadrillion $, sera paralysé, alors que la valeur des actions, des obligations et de l'immobilier s'évaporera dans un nuage de fumée.

LORSQUE LA VALEUR DES ACTIFS SE MEURT

Le monde se rendra alors compte que toute la monnaie imprimée et tous les crédits auxquels étaient adossés ces actifs n'avaient aucune valeur, ce que certains d'entre nous ont compris depuis des années.

En dépit des rêves fantaisistes des keynésiens et des adeptes de la MMT (Théorie monétaire moderne), l'argent créé à partir de rien a toujours une valeur de ZÉRO.

Et lorsque le monde découvrira que la dette n’a aucune valeur, les gens se réveilleront de leurs doux rêves et réaliseront que la richesse artificielle qu'ils ont accumulée était basée sur un mensonge.

Depuis la fermeture de la fenêtre de l'or en 1971, le monde a construit un édifice d'actifs grossièrement surévalués qui retrouveront bientôt leur valeur intrinsèque proche de ZÉRO.

Nombreux sont ceux qui diront que beaucoup de ces actifs auront encore une valeur, qu'il s'agisse d'une entreprise saine ou d'un immeuble commercial de grande qualité avec de bons locataires.

Cet argument est valable tant que l'entreprise n'a pas de dette et/ou peut rembourser ses dettes grâce à ses revenus.

Il en va de même pour les biens commerciaux à effet de levier. Les briques et le mortier ont peu de valeur s'ils ne produisent pas de revenus. Lorsque les locataires ne pourront plus payer le loyer, la banque exigera le remboursement des prêts et saisira l'immeuble.

Dans un monde où la dette s'élève à 300 000 milliards $, la plupart des actifs sont soumis à un important levier d'endettement. Les débiteurs sans bénéfices ni revenus deviendront rapidement insolvables et les banques deviendront les détentrices d'actifs majeurs dont la valeur s'effondre. Les banques ne pourront pas se permettre de conserver ces actifs et les vendront en urgence.

Très peu de gens auront des actifs liquides et négociables à ce moment-là. Et le financement par la dette deviendra inexistant.

LES DÉTENTEURS DE MONNAIE RÉELLE OU D'OR ET D'ARGENT Y TROUVERONT LEUR COMPTE

Comme dans toutes les périodes de crise de l'histoire, les détenteurs d'actifs réels liquides comme l'or et l'argent pourront acheter des actifs pour 5 centimes par dollar. Cela semble impossible aujourd'hui, mais les personnes qui connaissent, par exemple, la République de Weimar, savent que cela s'est réellement produit à l'époque, ainsi qu'à d'autres moments en période de crise majeure.

Il sera alors possible d'acquérir un bien qui vaut aujourd'hui 1,1 million $ ou 20 kilos d'or pour 1 kilo, soit une réduction de 95 %, mesurée en or.

Cela semble évidemment totalement irréaliste aujourd'hui, mais l'histoire prouve que cela s'est produit à maintes reprises.

POUR LA PREMIÈRE FOIS DANS L'HISTOIRE, L'EFFONDREMENT DE LA DETTE EST MONDIAL

Cette fois, la bulle de la dette est plus importante que jamais dans l'histoire. Mais ce n'est pas tout, c'est la première fois que le phénomène est mondial.

Le monde entier est dans la même situation : Amérique du Nord, Amérique du Sud, Europe, Afrique, Chine, Japon et même Russie. Certains pays comme la Chine pourraient être en mesure de gérer leur dette en interne, mais tous les pays de la planète subiront les conséquences de l'implosion du système financier et de l'effondrement du commerce mondial.

L'ÂGE sombre

Le plus grand effondrement économique de l'histoire à ce jour est probablement la chute de l'Empire romain. Celle-ci s'est produite progressivement, mais la chute finale de Rome a eu lieu en 476 après J.-C., lorsque le chef germanique Odoacer a renversé Romulus Augustulus. À partir de ce moment-là, plus aucun empereur romain ne régna depuis Rome.

La fin du Ve siècle est considérée comme le début de "l'Âge sombre", qui a duré 900 ans jusqu'à la Renaissance ou la fin du XIVe siècle. D'autres historiens la définissent comme une période de 500 ans. L'Âge sombre a été une période de déclin culturel et économique. Mais ce déclin n'a pas duré 900 ans pour autant. De nombreuses régions ont prospéré bien plus tôt.

Seuls les futurs historiens sauront si nous allons connaître une longue période de déclin après les bulles économiques et financières actuelles. En revanche, il est certain qu'une implosion de la dette et des actifs de l'ampleur de celle à laquelle le monde est actuellement confronté aura des effets dévastateurs pour nos enfants et petits-enfants. Mais que cela dure 50 ans ou 500 ans, seule l'histoire nous le dira.

LE CRÉDIT SUISSE ET LA HORDE SAUVAGE DES COURTIERS PRINCIPAUX

L'effet de levier des fonds spéculatifs ne peut fonctionner qu'avec la coopération et le soutien total des grandes banques. Archegos avait des relations de courtage de premier ordre avec Goldman Sachs, Morgan Stanley, Nomura et Crédit Suisse.

Ces banques téméraires étendent des lignes de négoce de milliards de dollars pour que les fonds spéculatifs puissent s'endetter à un niveau qui mettra en danger les fonds spéculatifs, mais aussi les banques elles-mêmes et à terme le système financier.

Les banques suisses étaient autrefois un bastion de la prudence et du conservatisme. Mais comme je l'ai déjà écrit, elles sont maintenant au sommet des banques à risque.

La taille du système bancaire suisse représente 5 fois le PIB du pays. Ainsi, en cas de contagion majeure, le système financier suisse est trop grand pour être sauvé.

BANQUE NATIONALE SUISSE : LE PLUS GRAND FONDS SPÉCULATIF AU MONDE

La Banque Nationale Suisse ("BNS") est le plus grand fonds spéculatif du monde avec 1 000 milliards de francs suisses (1 100 milliards $) d'actifs, ce qui représente 145 % du PIB suisse. À titre de comparaison, le bilan de la Fed équivaut à 27 % du PIB américain.

La majeure partie du bilan est consacrée à la spéculation sur le change et est détenue en dollars et en euros. La BNS a également des positions importantes dans les valeurs technologiques américaines : 8,5 milliards $ dans Apple, 6 milliards $ dans Microsoft, 5,2 milliards $ dans Amazon et bien plus encore.

Non seulement le système bancaire suisse est trop gros pour le pays, mais la BNS est aussi extrêmement vulnérable à une baisse du dollar, de l'euro et des actions technologiques américaines.

Rien de tout cela n'aurait pu se produire à la fin des années 1960 et dans les années 1970, lorsque je travaillais dans le secteur bancaire suisse. Mais lorsque la BNS et les banques commerciales exploitent au maximum leurs positions dans les produits dérivés et la spéculation sur les devises, c'est tout le système financier suisse qui est en danger.

Personne ne devrait détenir des actifs majeurs dans un système bancaire aussi exposé que le système suisse.

CRÉDIT SUISSE : INCOMPÉTENCE OU MALCHANCE ?

Voyons à présent comment le Crédit Suisse (CS), deuxième plus grande banque de Suisse, s'est comportée ces derniers temps.

CS est allé de mal en pis, tant au niveau de la gestion des risques que des pertes. Au quatrième trimestre 2015, la banque a perdu 6 milliards de francs suisses en amortissements et en pertes liées aux opérations de trading. Fin 2016, CS a accepté de payer 5,3 milliards $ pour mettre fin à une enquête du ministère américain de la Justice sur la vente abusive de prêts hypothécaires à risques.

En 2020, CS a dû verser 680 millions $ dans le cadre du litige des titres garantis par des créances hypothécaires résidentielles (RMBS). En 2021, CS a jusqu'à présent enregistré une réduction de valeur des investissements dans le fonds spéculatif York Capital de 450 millions $. Une perte considérable de 3 milliards $ est à prévoir suite à l'effondrement de Greensill Capital. Cette somme est égale au bénéfice net du Crédit Suisse en 2020.

La prochaine catastrophe à laquelle le Crédit Suisse doit faire face est Archegos. Les pertes devraient dépasser les 6 milliards $.

Le montant des pertes du CS n'est clairement pas dû à la malchance. Il est le résultat d'une incompétence combinée à un niveau de cupidité qui récompense le succès des individus tout en mettant en danger la banque et le système.

Bien que le Crédit Suisse ait déjà perdu plus de 20 milliards $ au cours des dernières années, cette banque suisse autrefois vénérable cache probablement d'autres choses. Tout ce que les dirigeants annoncent n'a aucun crédit, car ils ne semblent pas avoir la moindre idée de la situation réelle de la banque en matière de risques.

Le Crédit Suisse est-il donc une véritable catastrophe en devenir ? L'avenir nous le dira.

Ce qui est à peu près certain, c'est que les désastres d'Archegos et du Crédit Suisse ne sont que la partie émergée de l'iceberg.

CS n'est qu'une banque parmi d'autres qui perd des sommes d'argent inacceptables : Nomura, Morgan Stanley, Goldman Sachs, et bien d'autres encore.

Le Crédit Suisse n'est clairement pas la seule banque à prendre ces paris sans vergogne. L'ensemble du système bancaire est dans la même situation. Et en raison de l'interdépendance totale du système financier, même les banques saines ne survivront pas.

LES BANQUES CONFRONTÉES À L'ONDE DE CHOC DES PERTES

Tous ces casinos que l'on appelle banques font chaque jour des paris qui les exposent à des risques. Dans un marché ordonné et contrôlé, elles réalisent d'énormes bénéfices pour leur propre compte. Mais lorsque le vent tourne et qu'elles ne peuvent plus manipuler le marché à leur avantage, elles subissent l'onde de choc des pertes.

Lorsque les marchés actions et obligataires s'effondreront en même temps, les garanties des banques n'atteindront même pas le niveau d'une vente au rabais. C'est ainsi que le marché des produits dérivés disparaîtra pour de bon ou du moins pour de très nombreuses années.

Toute personne qui croit que ses actifs détenus dans une banque sont en sécurité devrait y réfléchir à deux fois. Je ne parle pas seulement de l'argent mais aussi de tous les titres détenus par la banque en tant que dépositaire. Sous la pression, elle utilisera ces actifs comme garantie pour ses prêts de négoce. Cela s'est déjà produit à de nombreuses reprises, comme en 2007-2008.

Lorsque vous placez vos actifs dans le système financier, c'est comme si vous les mettiez dans une bombe à retardement qui a déjà été enclenchée. Ce n'est qu'une question de temps avant que tout n'explose. Et vous aurez du mal à trouver quelque chose de valeur au milieu des décombres.

LE RISQUE EST AUJOURD'HUI PLUS IMPORTANT QUE JAMAIS DANS L'HISTOIRE

Comme je l'ai souvent répété, je ne suis ni un pessimiste, ni un prophète de malheur. J'analyse simplement le risque et j'examine les conséquences potentielles si/quand les choses tournent mal.

Je considère que le risque est aujourd'hui plus grand que jamais. Ne croyez pas que l'augmentation de la dette sans valeur sous la forme de MMT, QE, etc. résoudra le problème. Cela ne fera qu'amplifier l'explosion.

Durant toutes les crises de l'histoire, l'or et l'argent physiques ont été la meilleure forme d'assurance. Ne croyez pas que ce sera différent cette fois-ci.

Source originale: Goldswitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.