En quoi le prix de l’or permet-il de coordonner les acteurs du marché de l’or ? Investisseurs, minières, banques centrales, fonds, particuliers… Comment le comportement de chacun de ces agents est historiquement influencé par le cours de l’or ? Cette question est rarement posée par les spécialistes du marché et mérite cependant d’être explicitée. En effet, on remarque que le prix de l’or influe significativement sur le comportement des acteurs du marché, et réciproquement.

Tout au long de cet article, nous montrerons qu’un accroissement du cours de l’or induit généralement :

- Une hausse importante de la demande d’investissement.

- Une grande variation de la demande issue des fonds ETF.

- Une diminution de la demande des banques centrales.

- Une diminution des quantités d’or minées.

- Une hausse de l’offre d’or recyclé.

Elasticités du marché de l’or : le pouvoir de la rareté…

Au-delà de la structure de l’offre et de la demande en or, il est important de mettre en relation l’évolution de l’offre et de la demande avec le prix de l’or. En effet, une hausse du prix de l’or ne sera pas la même si elle est générée par une hausse de la demande des banques centrales, ou bien par une hausse de la demande d’investissement des particuliers et professionnels. De même, l’offre d’or aura un impact sur le cours de l’or très différent selon qu’il s’agisse d’un accroissement des quantités d’or minées ou bien des reventes d’or physique.

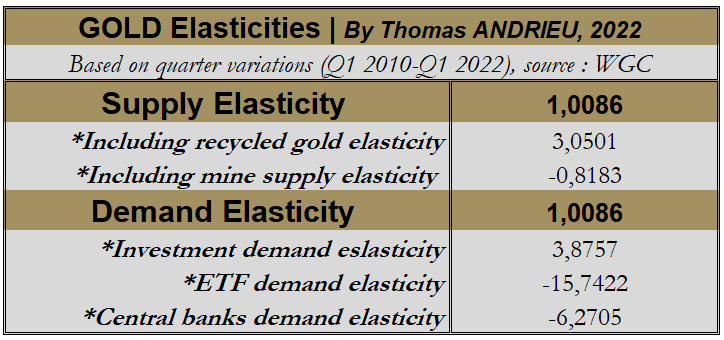

En microéconomie, on mesure l’élasticité pour évaluer la variation d’une demande ou d’une offre en fonction d’une variation de 1 % du prix du marché. En exclusivité, nous avons d’abord réuni dans le tableau ci-contre l’ensemble des données détaillées relatives à l’offre et à la demande d’or. Nous avons ensuite réalisé le rapport entre l’évolution de certains types de demandes, et certains types d’offres, face à la variation du prix de l’or. On obtient dès lors le tableau des élasticités (moyennes) de l’or pour la période 2010-2022.

Pour rappel, l’élasticité se lit en fonction de 1. Si le ratio d’élasticité est supérieur à 1, cela signifie que l’accroissement de 1 % du prix de l’or entraîne un accroissement supérieur à 1 % de la demande ou de l’offre considérée. Aussi, une élasticité comprise entre 0 et 1 sera synonyme d’un accroissement moins important de l’offre ou de la demande pour une variation de 1% du prix de l’or. A l’inverse, un ratio d’élasticité inférieur à 0 sera synonyme d’un recul de l’offre ou de la demande pour une hausse du prix de l’or de 1 %.

De sorte, l’offre et la demande sont toujours à l’équilibre. Il convient donc d’observer que l’accroissement du prix de l’or entraîne un accroissement quasiment similaire de l’offre d’une part, et de la demande d’autre part. Mais l’étude détaillée des élasticités permet de révéler la véritable nature de l’or, et les mécaniques qui animent les acteurs de ce marché.

La sensibilité de la demande en or…

Comment réagit donc la demande d’or physique par rapport au prix de l’or ? Globalement, une hausse trimestrielle de 1 % du prix de l’or entraîne un accroissement similaire de la demande. Mais des différences irréfragables dans le comportement des différentes demandes existent. Ainsi, on a sélectionné trois types de demandes majeures : la demande d’investissement (pièces et lingots), la demande provenant des ETF et assimilés, et la demande provenant des banques centrales.

On observe alors des comportements assez marqués de chaque type de demande en or :

- La demande d’investissement. La demande provenant des investisseurs en or physique représente depuis 2010 en moyenne 30 % de toute la demande. L’élasticité de la demande d’investissement est particulièrement élevée (e = 4). Cela signifie qu’en moyenne, un accroissement de 1 % du cours de l’or va se traduire par un accroissement de près de 4 % de la demande d’investissement. Réciproquement, la demande d’investissement diminue quatre fois plus rapidement que le cours de l’or lors des périodes de chute du cours de l’or.

- La demande ETF. La demande ETF n’est pas une demande significative du marché de l’or (tout juste 3,6 % de la demande d’or physique en moyenne). Pourtant, l’influence des différents fonds en rapport au cours de l’or est éloquente. L’élasticité de la demande ETF (et assimilés) est effectivement considérable (e = -15,75). En d’autres termes, un accroissement de 1 % du prix de l’or se traduira par une diminution de près de 16 % de la demande issue des fonds ETF. La mesure de l’élasticité de la demande ETF est cependant à prendre avec du recul en raison du fait que les ETF peuvent vendre de l’or (demande négative). Cependant, l’influence de ces fonds devient importante sur le cours de l’or dans la mesure où la variation de la demande ETF est très instable.

- La demande des banques centrales. La demande des banques centrales représente à peu près le triple de la demande des fonds ETF (plus de 10 % en moyenne sur 12 ans). Globalement, il est assez rare que les banques centrales vendent de l’or. Cela ne s’est d’ailleurs produit que deux fois depuis 2010, c’est-à-dire sur le dernier trimestre 2010 et plus récemment sur le troisième trimestre 2020. En clair, « les banques centrales vendent un peu d’or tous les 10 ans ». Néanmoins, l’élasticité mesurée est très intéressante (e = -6). Par conséquent, un accroissement de 1 % du prix de l’or se traduira généralement par une diminution de plus de 6 % de la demande des banques centrales. A l’inverse, les banques centrales augmentent généralement leurs rachats lorsque le prix de l’or diminue.

La sensibilité de l’offre d’or…

La même étude peut se faire sur l’offre d’or physique. L’offre d’or physique est plus simple, et se divise globalement en deux types. D’une part, 75 % à 80 % de l’offre d’or physique provient des mines. La partie restante étant d’autre part l’offre d’or recyclé. L’étude des élasticités est donc extrêmement importante pour déterminer l’évolution de la rentabilité des compagnies minières ou la présence d’un « surplus » d’offre.

- Tout d’abord, en ce qui concerne l’offre minière. L’offre minière jouit d’un grand pouvoir de marché. Et il est probable qu’une hausse considérable, ou bien qu’un effondrement majeur du cours de l’or, ne pourrait se produire qu’en cas de choc important de l’offre minière. En outre, l’élasticité de l’offre minière mesurée entre 2010 et 2022 est, de manière assez notable, négative (e = -0,82). C’est-à-dire qu’une augmentation de 1 % du prix de l’or entraîne généralement une diminution de 0,82 % de l’offre minière. Cette relation n’est cependant pas très marquée. L’offre minière est ainsi passée d’environ 700 tonnes par trimestre en 2010, à près de 800 tonnes en 2015, et 900 tonnes en 2020. De plus, on sait que le cours de l’or est globalement corrélé à son coût de production minier. En ce sens, il est plus probable que la hausse de l’or dans le temps soit initialement le fait d’une hausse des coûts de production suivie par une réduction de l’offre, et finalement, l’augmentation durable du cours de l’or.

- Ensuite, nous pouvons considérer le comportement de l’offre d’or recyclé. Il apparait qu’une hausse du cours de l’or se traduit par une hausse en moyenne trois fois plus importante de l’offre d’or recyclé (e = 3). Aussi, cela traduit l’intérêt vendeur que peuvent avoir certains particuliers ou sociétés à vendre leur or dès qu’une hausse de l’or se produit. Par conséquent, cela signifie aussi que les vendeurs ne regardent pas forcément au prix de vente dans le long terme. En effet, une hausse très rapide de l’offre d’or recyclé, pour une hausse moindre du prix de l’or, montre que les prix sont moins importants aux yeux des vendeurs qui préfèrent regarder la tendance générale. Souvent, la vente d’or devient alors un impératif de liquidités (besoin de vendre de l’or contre des liquidités).

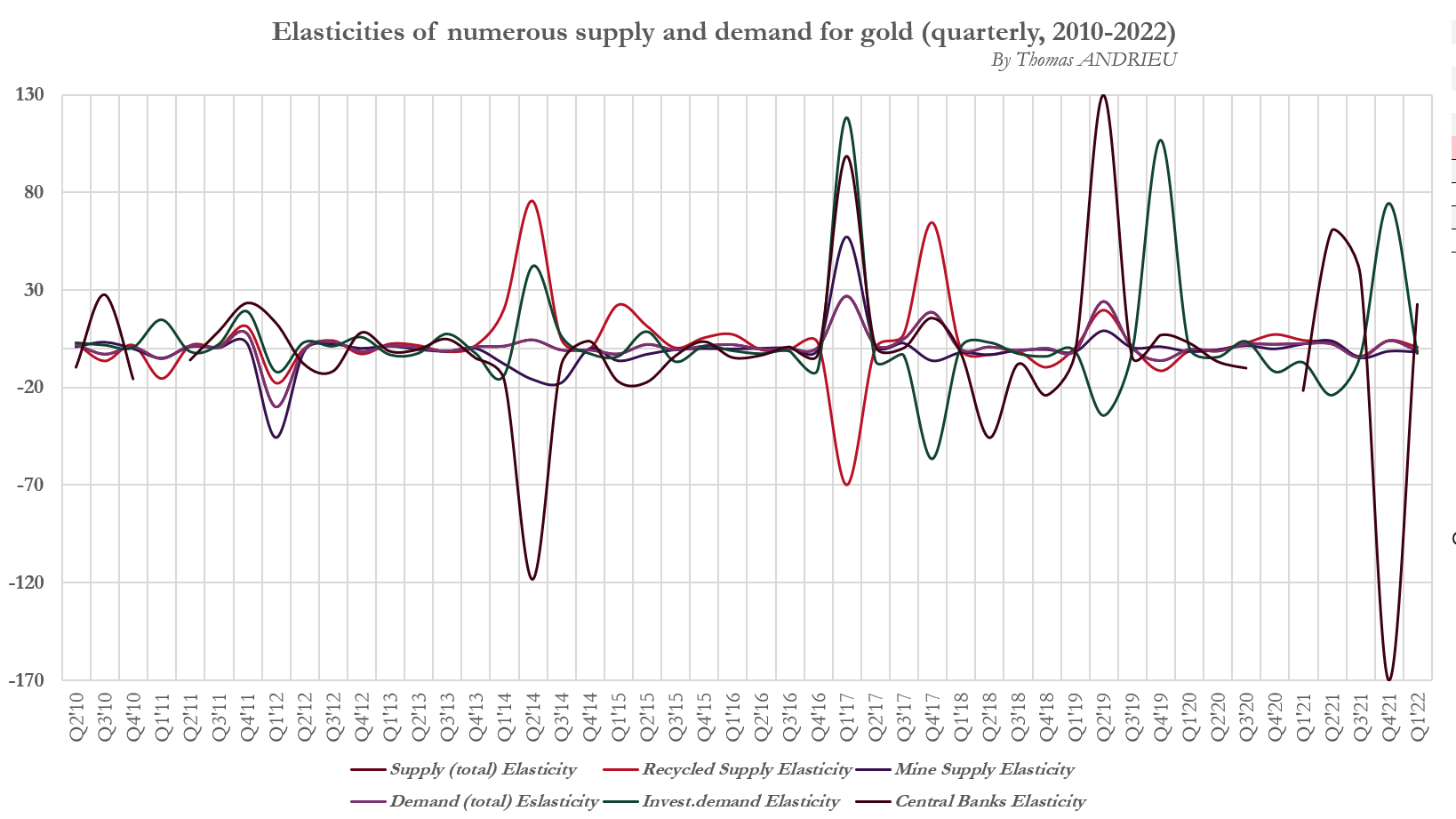

Phénomènes de compensation des acteurs

Regardons enfin un phénomène intéressant… La compensation du comportement des acteurs du marché de l’or. Nous avons représenté dans le graphique ci-dessous l’évolution des différentes élasticités. En d’autres termes, nous avons représenté l’évolution de la sensibilité de l’offre ou de la demande des agents en fonction du prix de l’or. On remarque ainsi globalement qu’un changement du comportement de certains acteurs (minières, banques centrales, or recyclé…) du marché, se traduira souvent par un changement similaire du comportement d’autres acteurs.

Par exemple, l’élasticité de l’offre d’or recyclé évolue de manière globalement inverse à l’élasticité de la demande des banques centrales. C’est-à-dire qu’une plus forte progression de l’offre d’or recyclé dans un marché haussier, traduira certainement une plus forte réduction de la demande d’or de la part des banques centrales. Il y a donc un phénomène de compensation : le comportement anormal de l’offre d’or recyclé se traduit par un comportement anormal des banques centrales. Le même phénomène s’observe avec de nombreux acteurs. En 2016, l’offre d’or recyclé a inversé son comportement (capitulation), tout comme l’offre minière et la demande des banques centrales. A cette époque, les vendeurs d’or augmentaient l’offre avec la baisse du prix, ce qui était anormal et signalait un changement de psychologie. Seuls de grands changements de comportement de ce type peuvent impulser une tendance puissante.

De manière générale, l’élasticité subit un comportement de type extrême. La majorité du temps, le comportement des agents du marché de l’or est « normal » et régulier. Ensuite, de manière exceptionnelle, les agents connaissent de grands changements de comportement. Une élasticité trop élevée est donc moins pertinente pour mesurer le comportement qui serait habituel chez les agents. C’est par exemple de la cas de l’élasticité très élevée de la demande des fonds ETF.

En conclusion

En bref, le cours de l’or apparaît comme un moyen de coordination des acteurs du marché de l’or. L’étude exclusive des élasticités, qui mesurent la sensibilité de l’offre ou de la demande au cours de l’or, permettent d’établit plusieurs conclusions. Tout d’abord, un accroissement du prix de l’or entraîne généralement une forte progression de la demande d’investissement, une grande instabilité de la demande des fonds qui peut produire de grandes variations de prix, mais aussi une diminution plus ou moins marquée de la demande des banques centrales. Du côté de l’offre, un accroissement du prix de l’or implique généralement une légère réduction de l’offre minière, ainsi qu’une augmentation assez marquée de l’offre d’or recyclé.

En ce sens, une hausse de l’or dans le long terme n’est possible que si les coûts de production miniers augmentent, si les détenteurs d’or le conservent durablement, ou encore si la demande d’investissement progresse. De plus, il apparaît que certains acteurs comme les banques centrales ou les fonds ETF peuvent influer, assez significativement parfois, sur le cours de l’or à court ou moyen terme.

Enfin, une conclusion intéressante est de voir que les vendeurs d’or sont prêts à vendre leur or sans regarder forcément au prix. Les acheteurs d’or accumulent de l’or lorsque celui-ci augmente. Voilà qui explique en grande partie le comportement haussier de l’or sur le très long terme ! En termes littéraires, ceci nous fait dire une certaine vérité qui transparaît résolument : l’or n’a généralement pas de prix aux yeux de ceux qui le possèdent.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.