Inflation galopante, guerre en Ukraine, politique zéro covid en Chine, réouvertures de nombreuses centrales à charbon, tensions géopolitiques, révoltes populaires dans de nombreux pays… l’année 2022 s'est achevée sur un bilan plus que contrasté, bien que certaines bonnes nouvelles soient apparues ces derniers mois, notamment en matière de découvertes scientifiques (traitements pour la maladie d’Alzheimer, fusion nucléaire…)

À quoi pourrait donc bien ressembler cette nouvelle année ?

Selon l’Institute of International Finance (IIF), le ratio dette/PIB mondial a atteint un niveau historique de 352% en cette fin d’année 2022. Pour beaucoup, souvent les plus idéalistes, ce ratio ne signifie pas grand-chose. En réalité, dans un monde où la monnaie n’existe que par la dette - c’est-à-dire le nôtre – ce ratio constitue le centre névralgique de notre système économique, financier, et politique ; et son augmentation est le moyen de poursuivre le mythe de la croissance infinie et de tenir à bout de bras une économie mortifère, alors que l’urgence requiert le développement accéléré d’une économie productive.

Face à ce ratio, l’inflation présente depuis plus d’un an, constitue un enjeu de taille. En effet, la hausse globale des prix condamne les banques centrales à agir par une politique monétaire restrictive, qui risque de mettre fin au règne de l’illusion, et de plonger l’économie mondiale dans l’abîme. Si en théorie, l’inflation pouvait être une solution pour diminuer considérablement ce ratio, cette idée a tout d’une chimère étant donné la situation de l’économie mondiale.

Quel pourrait être le niveau de l’inflation en 2023 ?

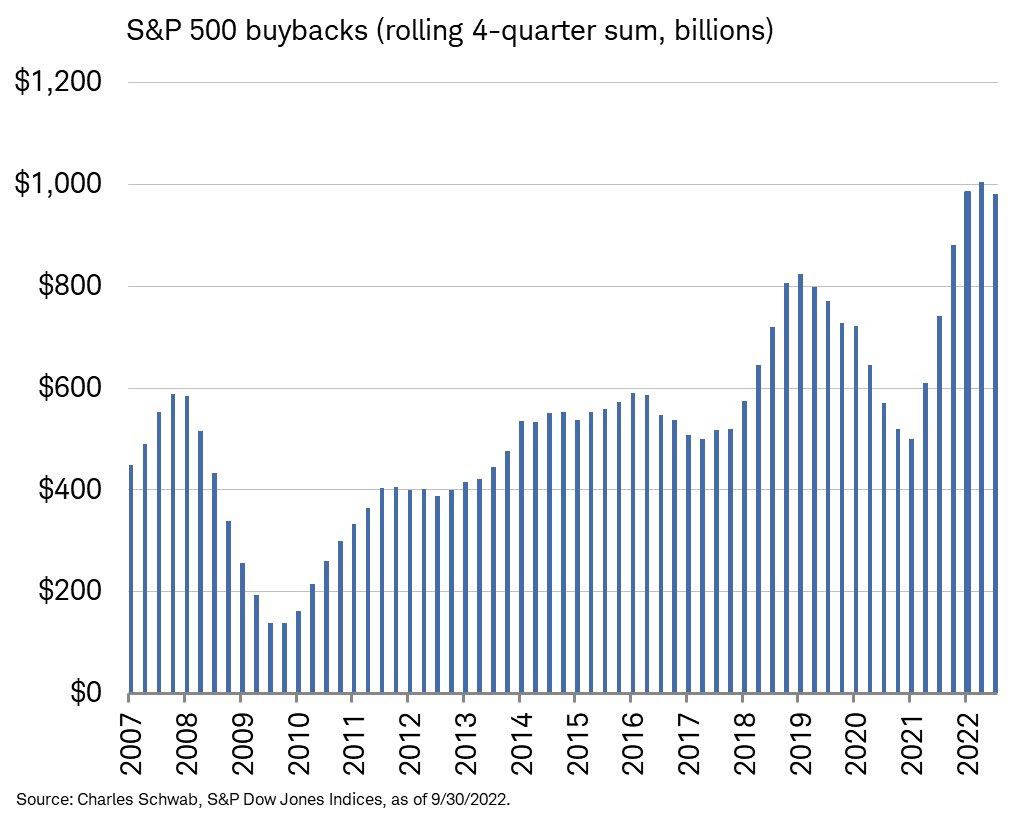

Alors que les banques centrales occidentales tentent d’endiguer la hausse des prix (toujours située à un niveau historiquement élevé) en pénalisant fortement le crédit qui en est à l’origine, leur resserrement monétaire – fait de hausses de taux et de réduction du bilan via la vente de titres et le non-réinvestissement de ceux arrivés à échéance – risque d’accentuer les problèmes de liquidités sur les marchés financiers, comme l’estiment de nombreux analystes. Si pour l’heure ces politiques monétaires ont principalement impacté le marché des crypto-monnaies (l’éclatement de la bulle était plus que prévisible), mais aussi le marché de l’immobilier dans un moindre degré, la poursuite de cette politique aura inévitablement des conséquences plus importantes sur le système financier, alors que le S&P500 - principal indice boursier américain – signe une baisse historique de 20% sur l’année 2022, soit sa pire année depuis la crise des subprimes de 2007-2008 et ce, malgré des rachats d’actions records.

Face à ces futures détériorations, qui interviendront très probablement dans une période où l’inflation sera toujours anormalement élevée, les banques centrales seront obligées de marquer un temps d’arrêt à leur resserrement monétaire, puis d’instaurer à nouveau une politique monétaire accommodante à partir de la réduction de leurs taux directeurs et l’augmentation de leur bilan par l’achat de nouvelles dettes sur le marché secondaire.

Parallèlement, en prenant en compte les profondes modifications de l’économie mondiale – notamment le retour du protectionnisme dans de nombreux pays -, et les tensions géopolitiques qui ne peuvent être exclues (entre la Chine et Taiwan, entre la Corée du Nord et le Japon, entre l’Occident et la Russie…), l’inflation risque de se maintenir largement au-delà de l’objectif du mandat des banques centrales en 2023, à savoir 2%.

Mais ce niveau ne peut toutefois perdurer et ce, essentiellement pour des raisons d’ordre social, politique et financier :

- Social, car la hausse des prix entraîne une perte de pouvoir d’achat sans précédent pour les classes moyennes, mais aussi pour les personnes âgées qui épargnent massivement et subissent ainsi la chute de leurs rendements réels sans risque. De fait, si l’inflation venait à s’installer pour encore longtemps - ce qui semble inéluctable -, des mouvements sociaux pourraient apparaître (d’autant plus si l’on considère la multiplication des vagues migratoires, notamment celles liées à la guerre en Ukraine).

- Politique, car la hausse de la pauvreté et des inégalités engendrées par l’inflation risque de conduire les citoyens de la zone euro à se rapprocher d’autres partis politiques, notamment les plus « radicaux » susceptibles d’être eurosceptiques et donc contraires aux intérêts de la BCE. (Ce phénomène constitue une menace d’autant plus importante qu’il concerne une catégorie de la population particulièrement conservatrice - les seniors).

- Financier, car les investisseurs exigent des rendements de plus en plus élevés pour se protéger de l’inflation, entraînant ainsi une hausse des taux sur les marchés obligataires ; ce qui complique la gestion des finances publiques pour les États, notamment en zone euro où les différences structurelles condamnent la BCE à une politique attentiste, mais aussi pour de nombreux pays émergents qui subissent de plein fouet la hausse du dollar et le renchérissement de leur dette libellée en monnaie américaine.

Dès lors, étant donné que cette évolution en demi-teinte reste la seule issue possible pour les institutions monétaires (à défaut de s’orienter vers d’autres solutions telles que l’annulation d’une partie de la dette des états détenue par la banque centrale), et face au contexte géopolitique et économique actuel, le début d’année 2023 sera marqué par une récession au sein des pays occidentaux notamment, et d’un risque accru sur les marchés financiers. Comme nous l’expliquions précédemment, les banques centrales sont dans une impasse, hypothèse qui n’est d’ailleurs plus exclue dans le débat public.

Quelles évolutions à attendre pour l’or en 2023 ?

L’or pourrait tirer profit de ce scénario. La récente hausse du cours du métal jaune témoigne de l’attrait continu des investisseurs pour l’or lorsque l’incertitude s’installe dans l’économie. Le possible pivotement de politique des banques centrales - ajouté à l’inflation persistante et les tensions géopolitiques - est venu raviver le cours de l’or. En effet, l’hypothèse d’une baisse future des taux et d’un resserrement monétaire de moins en moins « agressif » permettent à l’or d’afficher une hausse de plus de 10% depuis septembre, et de signer une baisse de seulement 0,2% (en dollars) sur l’année 2022, soit bien moins que les principaux indices boursiers et les obligations.

Si l’on ajoute à ce phénomène les achats massifs d’or par de nombreuses banques centrales ces derniers mois – au rythme le plus élevé depuis 55 ans –, et la demande accrue des investisseurs pour les actifs liquides, le cours du métal jaune pourrait continuer sa rapide progression en ce début d’année 2023.

Les banques centrales achètent de l'#or au rythme le plus élevé depuis 55 ans.

— Or.fr (@Or_fr_) December 30, 2022

La dernière réinitialisation monétaire remonte à 51 ans.@GoldTelegraph_ pic.twitter.com/0fpShHRJXt

Si les prédictions quant à l’évolution du cours de l’or l’an prochain diffèrent selon les analystes, les plus optimistes dont ceux de Saxo Bank s’attendent à un niveau proche des 3 000 $ fin 2023, estimant que cette année à venir sera caractérisée par le fait que le marché découvrira que l’inflation risque de s’installer durablement au sein des économies.

L'or à 3 000 $ parmi les prévisions "choc" de Saxo pour 2023

— Or.fr (@Or_fr_) December 7, 2022

▶ https://t.co/iqljmG08e7#or #marches #inflation #taux #risques #investir pic.twitter.com/2pnzdc3nGP

2023 : la finalisation de la monnaie digitale de banque centrale ?

L’année à venir est aussi celle de la finalisation de la monnaie digitale européenne.

En effet, selon le calendrier de la BCE, la décision du Conseil des gouverneurs de lancer la phase de réalisation de la central bank digital currency (CBDC) interviendra en septembre ou octobre 2023. D’ici-là, l’institution monétaire poursuit le développement de cette nouvelle monnaie.

Cette monnaie numérique de banque centrale – issue de la création de la banque centrale – viendrait, d’après les différents communiqués de la BCE, se substituer aux formes de monnaies actuelles (billets, pièces, monnaie scripturale). Néanmoins, contrairement aux formes présentes de nos jours, celle-ci serait libre de dette, c’est-à-dire non adossée à une dette. Dans les faits, cela signifie que chaque citoyen disposerait d’un compte auprès de la banque centrale de son pays. Cet argent émanerait ainsi soit d’une subvention de la banque centrale vis-à-vis des habitants de la zone euro (dans le cadre d’une aide d’état, d’un revenu universel…), soit d’un transfert du citoyen depuis son compte bancaire vers son compte banque centrale. Toutefois, pour éviter d’importantes fuites de capitaux à direction de ce compte banque centrale et donc un affaiblissement des réserves bancaires, le montant de ces transferts serait limité.

En outre, cette monnaie numérique permet à la BCE de financer directement - en monnaie centrale - les citoyens de la zone euro (ce qui n’est pas interdit par les traités européens, contrairement au financement direct envers les États), permettant ainsi de les protéger de tout risque de faillite d’une banque commerciale. Le parallèle avec la situation dans laquelle se trouve les banques centrales, notamment la BCE, est particulièrement saisissant, car l’instauration de cette nouvelle monnaie permettrait de protéger les agents économiques de tout risque systémique.

Toutefois, si l’instauration de cette nouvelle monnaie pourrait en théorie apporter de nombreux bienfaits au système monétaire, à l’économie, et aux citoyens de la zone euro, son processus non-démocratique et les atteintes possibles vis-à-vis des libertés individuelles constituent des menaces d’envergure. En effet, malgré une communication rassurante, les fonctionnalités de cette CBDC ne sont aucunement décidées par les citoyens de la zone euro, ce qui laisse à penser que la protection des données personnelles et la libre volonté d’usage des utilisateurs pourraient alors être particulièrement affectées. L’un des grands enjeux de la BCE est donc de parvenir à faire accepter cette monnaie auprès des agents économiques, à l’heure où l’inflation détériore la confiance des individus, après une année marquée par des confinements successifs où les libertés individuelles étaient fortement restreintes.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.