“Dr Copper” continue à envoyer des signaux de récession de plus en plus marqués. Les cours du cuivre sont en chute libre depuis plusieurs semaines, tirés par un regain spéculatif baissier sur les futures.

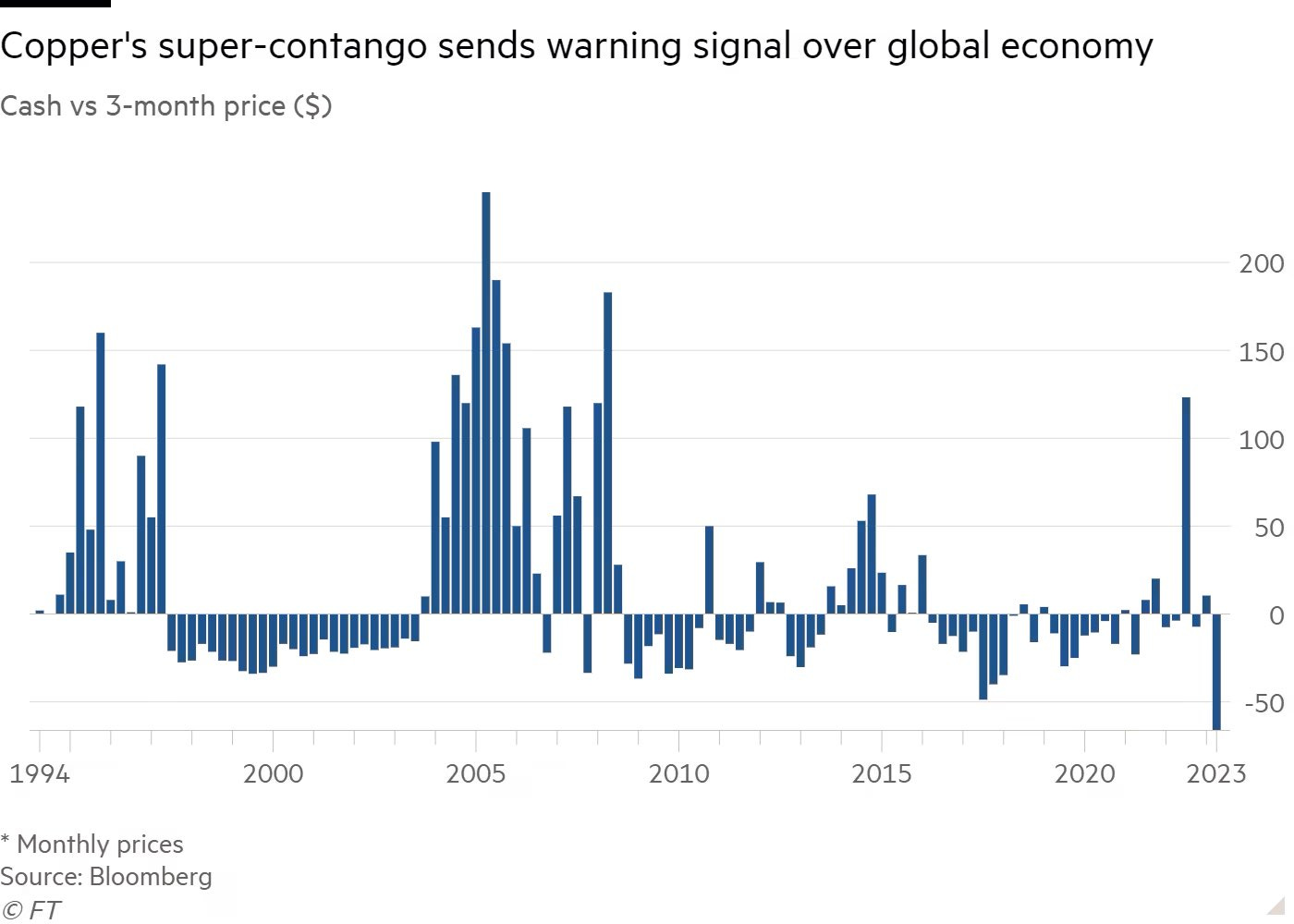

Le mouvement “short” sur les futures est tellement important que le contango sur le cuivre atteint un niveau historique. L’écart entre le prix à 3 mois et le prix actuel n’a jamais été aussi important.

Les investisseurs qui anticipent une récession ont profité de la cassure du drapeau baissier pour ajouter de nouvelles positions vendeuses. Le cuivre, désormais clairement dans une tendance baissière, attire de plus en plus de spéculateurs “shorts”.

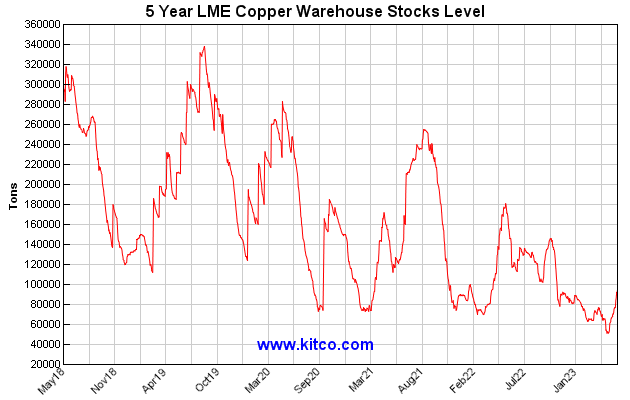

Ces ventes “papier” se déroulent sous fond de tension sur le marché physique. Malgré la chute des prix du cuivre, le restockage du LME reste peu soutenu :

Le marché “papier” de l’argent suit la correction du cuivre. Le métal gris est revenu dans son canal de consolidation, annulant le breakout du début d’année :

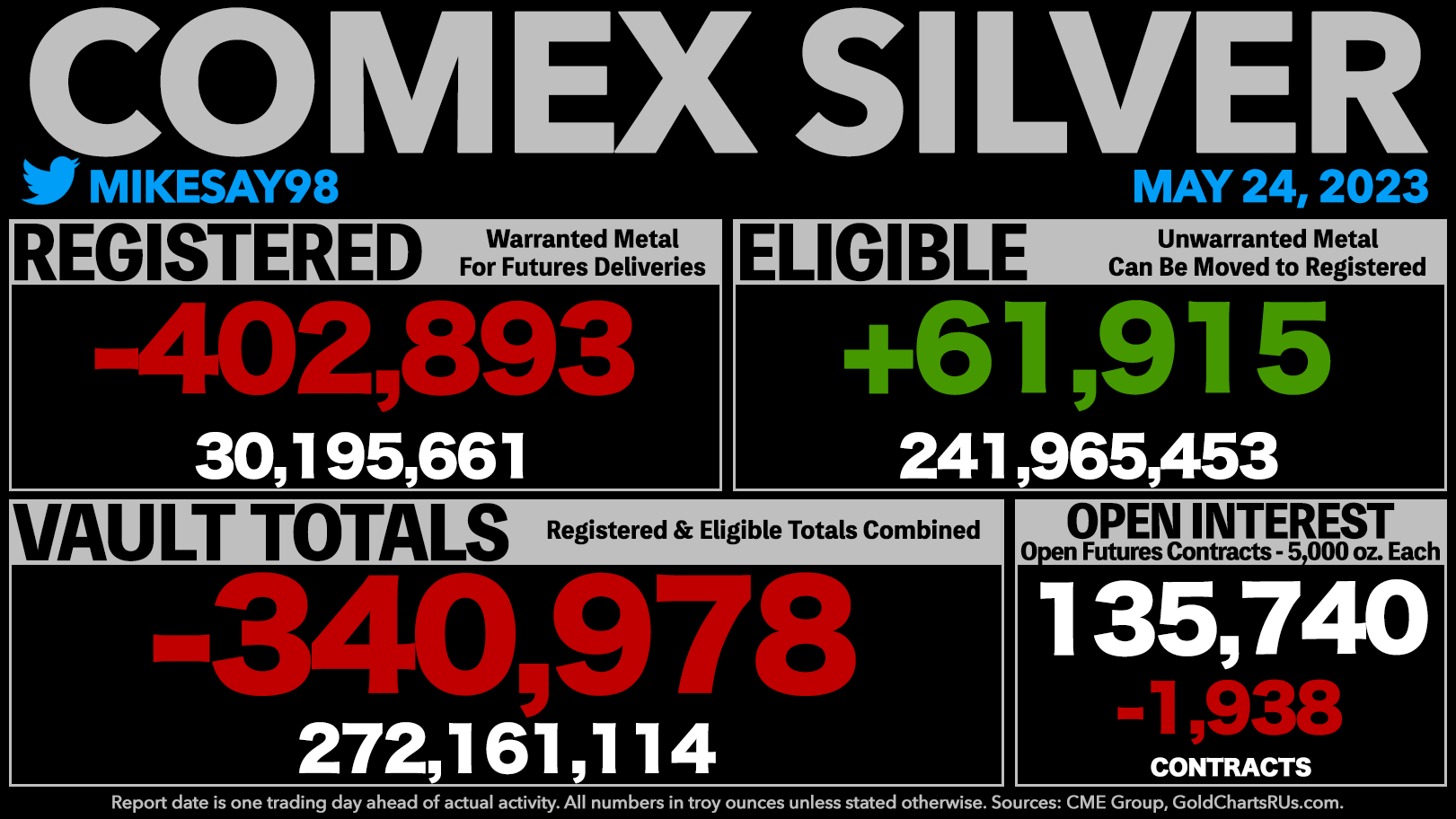

Le reflux des cours de l’argent continue d’assécher les coffres du COMEX. En une seule journée, 400 000 onces ont quitté le stock disponible du COMEX :

La baisse des cours a donné l’opportunité à un participant de prendre livraison d’un montant record d’argent sur le marché de Shanghai : selon l’analyste Bai Xiaojun, 144 tonnes d’argent ont été livrées sur le marché chinois en un seul jour :

Les paris sur une éventuelle récession à venir font baisser le cours des futures, accélérant la ruée sur les stocks de métal physique.

Cette récession est en tout cas très loin de se manifester, pour le moment.

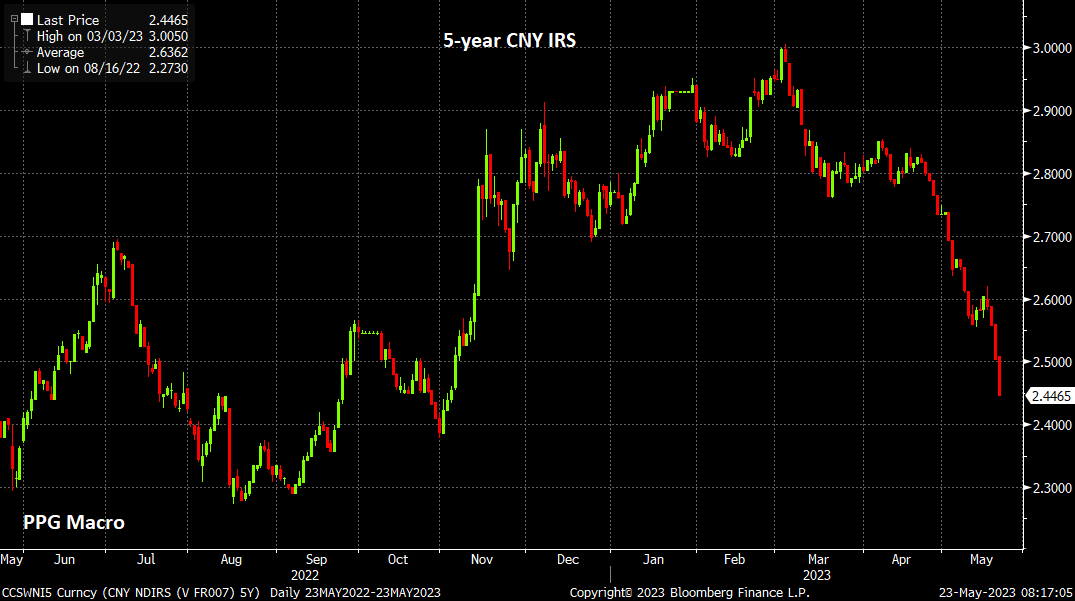

Les taux chinois ont fortement baissé, ce qui devrait aider à freiner la chute du marché immobilier :

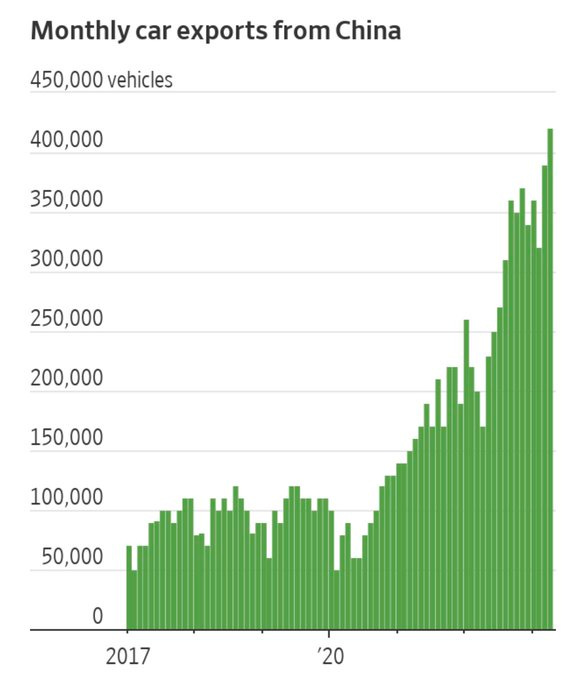

Cette baisse des taux permet de soutenir la reprise chinoise. Le pays est d’ailleurs devenu ce mois-ci le premier exportateur mondial de véhicules, avec près de 450 000 voitures vendues à travers la planète :

La baisse du 5 ans chinois est d’ailleurs l’une des principales raisons de l’envolée du dollar US au cours des dernières séances. Les taux américains étant les plus élevés au monde, on observe logiquement un afflux des capitaux vers le pays de l’Oncle Sam. Ce mercredi, les enchères du 5 ans américain ont encore attiré un nombre record de participants. Avec 72% des enchères réalisées par les participants “indirects”, c’est même la deuxième enchère la plus sollicitée après le record de janvier dernier :

Le succès de ces émissions de dettes est d’autant plus remarquable que se déroule actuellement un débat très tendu sur le relèvement du plafond d’endettement.

Ceux qui se sont rués sur cette enchère du Trésor n’imaginent pas une minute que les États-Unis puissent faire défaut au 1er juin ! Le “drame” politique qui se joue de l’autre côté de l'Atlantique continue de laisser insensible les investisseurs.

Le sentiment prédominant est que la récession américaine n’est pas prête de frapper.

Même si certains indicateurs laissent entrevoir un ralentissement, le choc sur la consommation américaine qu’aurait dû provoquer le relèvement des taux n’est pas encore palpable… au contraire !

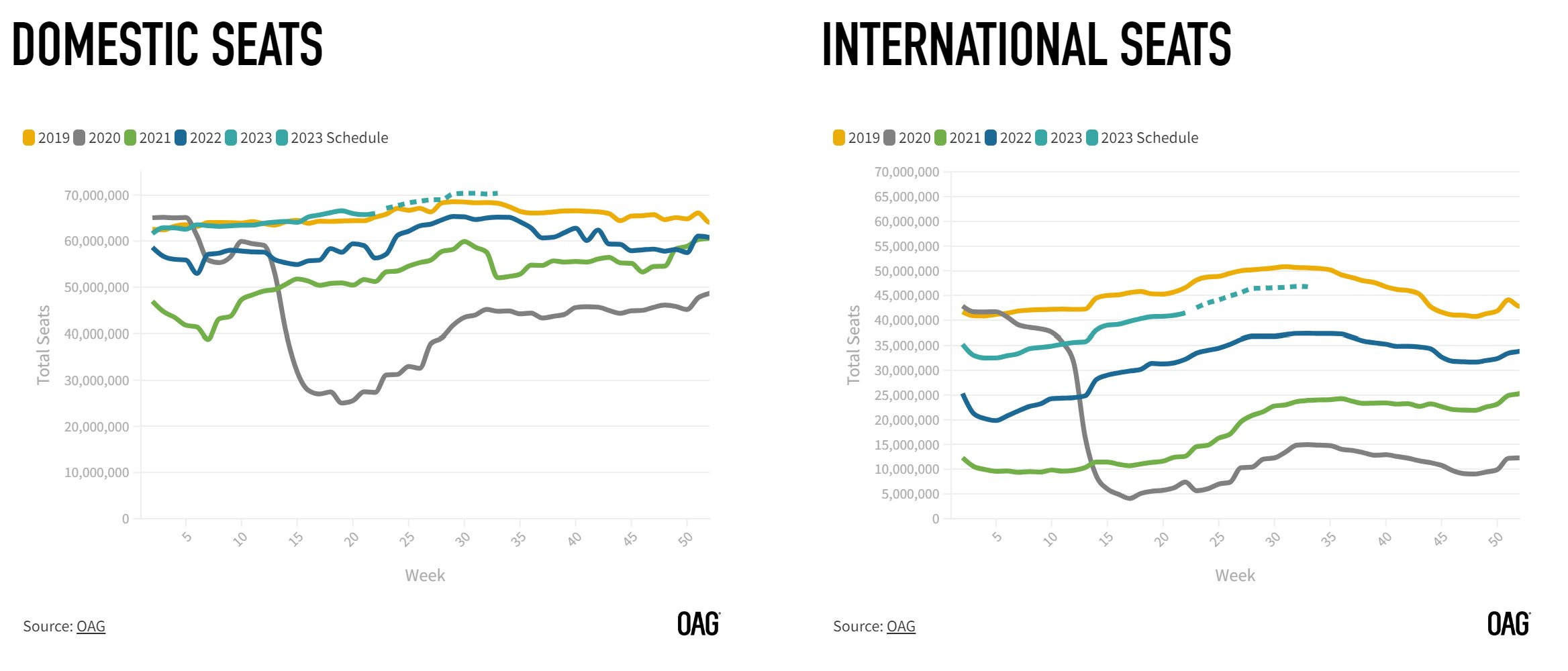

Par exemple, les chiffres publiés dans le secteur aérien ne laissent entrevoir aucun ralentissement économique : selon l’institut TSA, un record de 2.6 millions de voyageurs ont emprunté les aéroports américains dimanche dernier. Un chiffre d’autant plus important que le précédent record datait du week-end de Thanksgiving 2019.

Ce sont principalement les vols domestiques qui profitent de ce retour en force de l’activité aérienne. Au passage, ce regain d’activité bénéficie avant tout au marché intérieur américain.

Cette hausse du nombre de voyageurs est d’autant plus remarquable qu’elle survient après une explosion du prix des billets d’avions. À noter que les salaires des pilotes ont augmenté, notamment chez Delta Air Lines, ce qui crée des problèmes dans d’autres compagnies aériennes. Air Canada commence à voir se dessiner une grave crise sociale, le niveau des salaires de ses pilotes étant de moins en moins compétitif par rapport à ceux de leurs confrères américains.

Ce regain d’activité se mesure aussi sur les routes : la demande en essence enregistrée la semaine dernière est venue égaler celle du week-end de Thanksgiving.

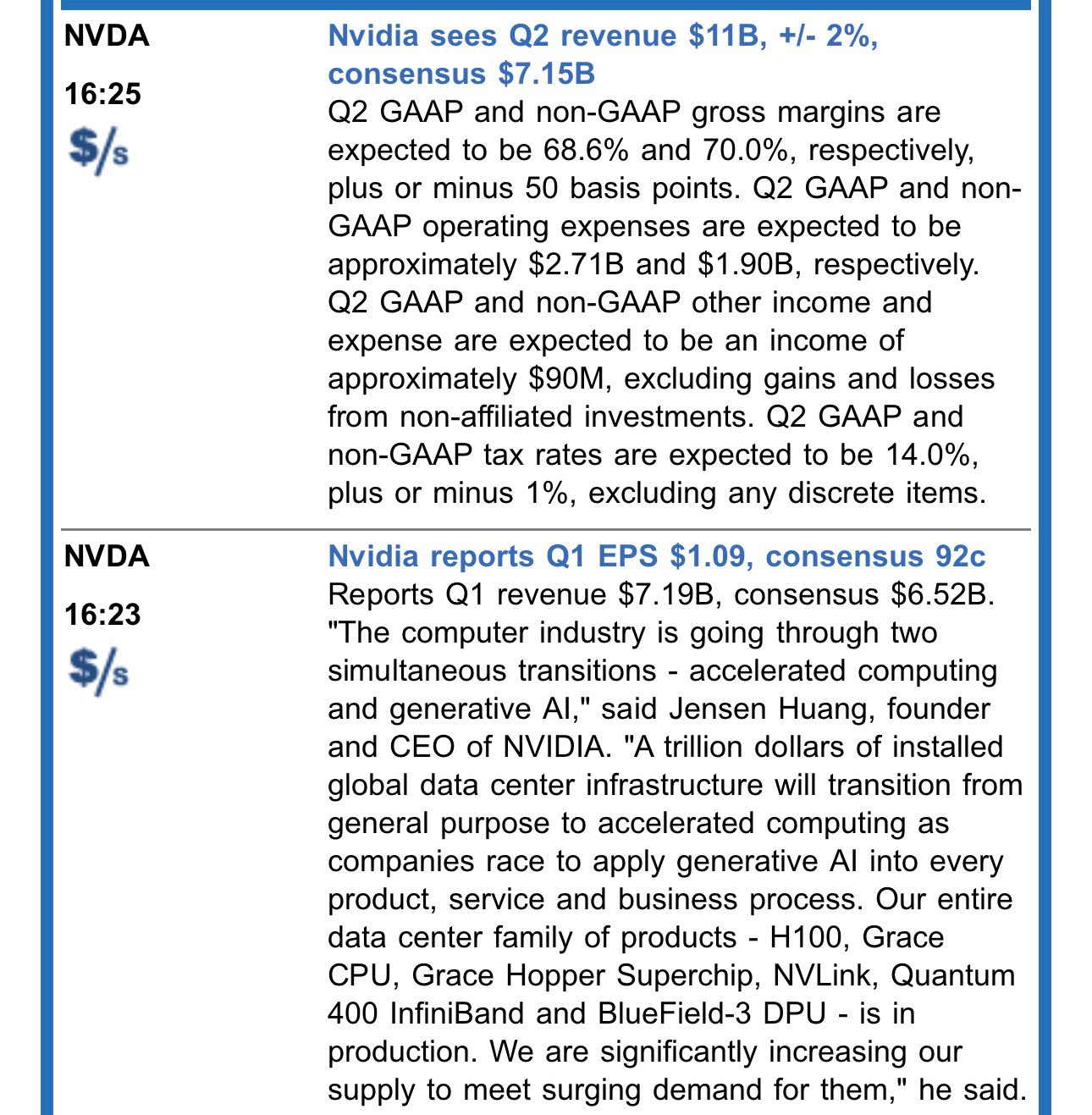

Les valeurs technologiques se sont aussi reprises dans ce contexte de résilience de l’économie américaine et d’optimisme autour de la révolution technologique de l’IA.

La société Nvidia vient de publier des prévisions extraordinaires pour le second trimestre :

Le Nasdaq redémarre sa surperformance par rapport à l’or, sur une tendance très long terme qui dure depuis plus de 10 ans. Le cours de l'or continue néanmoins de se maintenir.

La progression du Nasdaq semble marquer le pas par rapport à l’or depuis quelques mois. Le graphique Or/Nasdaq vient de tester le breakout de la tendance baissière entamée en 2011 :

Il faudrait que l’or décolle réellement par rapport aux valeurs technologiques pour casser cette tendance à long terme. Ce n’est que lorsque ce changement aura eu lieu que nous observerons un réel afflux de nouveaux capitaux vers le secteur des métaux précieux. Il existe aujourd’hui de nombreux catalyseurs susceptibles d’engendrer ce basculement. L’engouement des investisseurs pour les valeurs tangibles et l’abandon progressif des valeurs de croissance risque bien d’être le thème de cette fin d’année 2023.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.