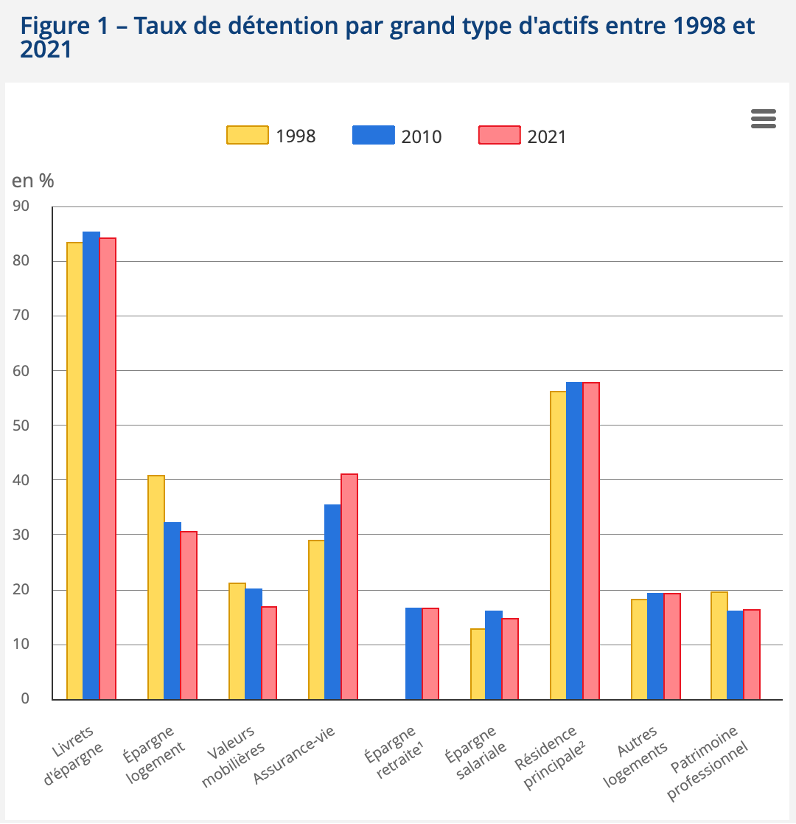

L’INSEE vient de publier l’édition 2024 de son étude sur les revenus et le patrimoine des ménages français. Ici, nous nous focalisons sur le patrimoine, en particulier sur le taux de détention par grand type d'actifs entre 1998 et 2021 :

La France est vraiment un pays très conservateur en ce qui concerne les placements financiers, c’est stupéfiant. Tout le monde ou presque possède un livret d’épargne, ce qui se comprend tant il apparaît comme un complément du compte courant. Cependant, pour beaucoup, il représente également un placement à part entière, comme en témoigne le succès du Livret A. Ensuite, l’actif qui arrive nettement en deuxième position est l’immobilier, avec la résidence principale, la résidence secondaire et le locatif ("autres logements"). En troisième position, on retrouve l’assurance-vie.

Pire encore, la prise de risque tend à diminuer au fil du temps, avec une baisse des investissements en actions ('valeurs mobilières') depuis 1998, et ce au profit de l’assurance-vie ! Le patrimoine professionnel régresse aussi, reflétant un recul de l’entreprenariat, un phénomène préjudiciable pour le dynamisme de l’économie nationale. L’épargne retraite et l’épargne salariale, qui constituent une forme de capitalisation (interdite dans notre système de retraite par répartition) demeure à un niveau extrêmement faible, une opportunité manquée. De son côté, l’épargne logement baisse notamment à cause de la perte d’avantages fiscaux (suppression de la défiscalisation en 2006).

Quelle frilosité ! Les Français privilégient des placements peu rémunérateurs (comme les livrets bancaires et l’assurance-vie), ce qui les poussent à surépargner pour bénéficier de revenus suffisants à l’issue de leur vie professionnelle (ce taux d’épargne élevé sert à compenser un rendement faible, voire dérisoire ; il en va de même pour les Japonais). Et les Français aiment l’immobilier, qui permet de se couvrir contre l’inflation sur le long terme.

Certes, mais tout ceci est en train de changer.

Premièrement, il n’aura échappé à personne que les prix de l’immobilier sont engagés dans une spirale descendante depuis la fin du Covid, et cela n’est pas près de s’arrêter. Face à une croissance atone, une dépression du cœur industriel de l’Europe due au coût de l’énergie, un retard dans les nouvelles technologies, une stagnation de la productivité du travail et une inflation persistante qui érode les timides augmentations de salaires, une question se pose : qui va acheter les logements hors de prix des 'boomers', cette génération (dorée) née entre 1943 et 1960 selon la théorie générationnelle de Strauss-Howe ?"

Deuxièmement, l’assurance-vie et les livrets bancaires apparaissent comme un magot dans lequel les responsables politiques, inquiets face au déficit budgétaire mais encore incapables de sabrer dans les dépenses publiques, veulent piocher. Plusieurs avantages fiscaux sont clairement sur la sellette ; nous verrons s'ils survivent à l'issue du processus parlementaire. Sans parler, bien sûr, d'une éventuelle crise de la dette "à la grecque" qui menace la France et réduirait à pas grand chose ces placements (avec le blocage de l’assurance-vie en vertu de la loi Sapin2 et la ponction des comptes bancaires prévue par la directive BRRD).

Il serait temps de sortir de ce conservatisme mortifère, qui s'avère finalement extrêmement risqué car reposant sur un État au bord de la faillite.

Il existe une option encore plus conservatrice, mais considérablement plus prudente : l’or physique (lingots et pièces). Les Français devraient s’y intéresser sérieusement, car cela permettrait d’accorder leur tempérament en matière d’épargne avec une sécurité, cette fois, optimale.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.