Comme je l’ai annoncé fin juin, après avoir de nouveau pris appui sur son support Très Long Terme (TLT), l’argent a commencé sa troisième jambe de hausse.

Chaque jambe de hausse est marquée par le franchissement à la hausse d’un faisceau de Fibonacci, suivi d’un pull-back dessus, avant d’attaquer le suivant.

Le dernier pull-back a été extrêmement long, ramenant les cours de l'argent sur le support TLT qui remonte à 1995, si ce n’est plus.

La poussée de juin-juillet, après une phase d’accumulation sous le faisceau de Fibonacci, l’a finalement percé, amenant une belle bougie de hausse.

Cette troisième jambe de hausse est limitée par une résistance, qui a bloqué les hausses en mai, juin et juillet (trait fin rouge). Elle va certainement resservir. Elle est cette semaine à 16,59 $ et à 16,7 $ la semaine prochaine, où elle sera au contact du prochain faisceau de Fibonacci.

Si ce graphique présente un plan large, c’est pour montrer que la Moyenne Mobile à 50 mois (rose) a été la résistance majeure depuis 2016. Les cours ont pu monter plus haut dans les séances quotidiennes, mais toutes les clôtures hebdomadaires ont eu lieu dessous. Elle correspond à la MM225W si vous voulez la positionner sur vos propres graphes.

Cette MM50M est actuellement à 16,24 $.

Comme les cours ont cassé le faisceau de Fibonacci N°3, il va falloir revenir dessus pour faire un pull-back. Comme nous l’avons, hélas, subi ces 6 derniers mois, un pull-back peut être très long.

Dans le pire des cas, il peut traîner jusqu’à reprendre appui sur le support TLT à 14,69 en novembre prochain, mais il me semble plus probable, que le support horizontal à 15 $ raccourcira notre supplice, et ce d’autant plus, que, statistiquement, l’argent connait une poussée haussière vers fin-septembre et octobre.

Le prochain faisceau à casser est aux alentours de 16,7 $.

1971-1980

Il y a une grande similitude entre le mouvement que l’argent est en train de faire et le rallye haussier de 1971 à 1980.

Le point bas avait été fait vers 1,3 $ en 1971 et proche de 13 $ en 2018.

L’argent était monté à 50 $ en 1980 et j’attends une hausse identique vers 500 $ dans les prochaines années, notamment du fait du "reset" lié à la réforme monétaire.

Si on regarde le graphique de 1972, on constate que le seuil des 1,64 $ avait été testé en avril et en mai, lors de poussées haussières successives. Les pull-backs avaient été réalisés très rapidement, mais ce n’est que la quatrième poussée haussière, qui avait permis de franchir cette résistance majeure. Une fois cette résistance cassée, il y avait eu un violent rallye haussier de deux mois vers 1,95 $, avant un retour brutal au support TLT.

Si on ignore les aléas de ces mouvements quotidiens, la cible évidente est 21 $ vers la fin 2019-début 2020, puis 31-34 $ onze ou douze mois plus tard, c’est à dire en novembre 2020.

Cette date correspond à l’annonce de la composition future du DTS, la monnaie internationale émise par le FMI. J’attends une modification importante de ce panier, comme je l’ai expliqué précédemment. L’annonce de ce changement devrait provoquer une forte accélération de la hausse des métaux précieux à la fin de 2020 et toute l’année 2021. On verra à quel niveau ils seront à ce moment-là.

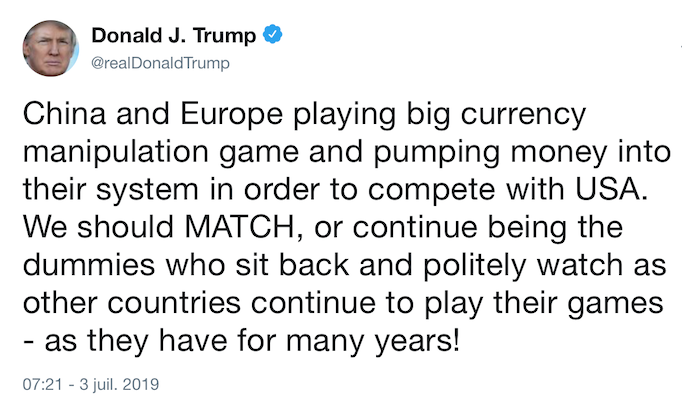

Comme vous le savez, Trump ne cesse d’envoyer des Tweets en vitupérant contre la Chine et l’Union Européenne, qui manipulent leurs monnaies pour mieux concurrencer les États-Unis de manière déloyale. Depuis qu’il est élu, il prêche pour un dollar moins fort. Et il a raison.

En 2018, les États-Unis ont eu un déficit commercial total de 625 Md$, alors que la zone euro avait un excédent commercial de 600 Md$ et la Chine de seulement 100 Md$.

La BCE doit gérer une zone euro déséquilibrée par l’Allemagne, qui a le plus fort excédent commercial du monde en volume, qui génère de la déflation et un système bancaire européen toujours en crise, où la Deutsche Bank subit un bank-run de ses clients institutionnels, qui sème la panique dans le système. Pour lutter contre la déflation, qui est la bête noire des banquiers centraux, la BCE perpétue une politique monétaire des plus accommodantes, ce qui fait baisser l’euro.

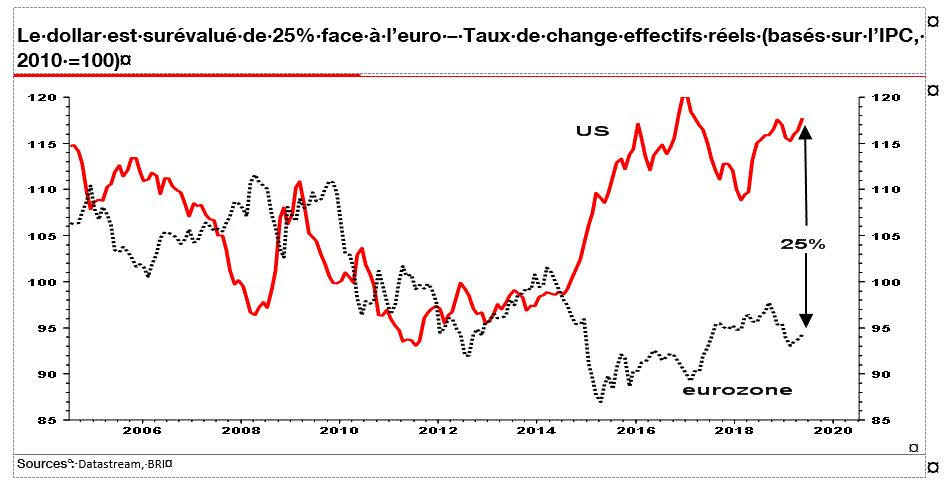

Pour la banque centrale des banques centrales, la Banque des Règlements Internationaux (BRI ou BIS en anglais), le dollar est surévalué de 25% face à l’euro.

Soyez certain que l’avis de la BRI est à écouter. Quand cet avis va dans le sens souhaité par Trump, vous pouvez, à juste titre, vous demander quand un ajustement brutal sera déclenché.

Dans son discours resté célèbre en 2002, l’ex-gouverneur de la Réserve Fédérale, Ben Bernanke, disait ceci :

"Même si une politique d’intervention visant à modifier le taux de change du dollar n’est absolument pas d’actualité aujourd’hui (entendre en 2002), il y eut des époques où la politique de change a été une arme efficace contre la déflation. J’en veux pour preuve cet exemple frappant, tiré de l’histoire américaine : la dévaluation du dollar de 40% face à l’or, décidée par Franklin Roosevelt en 1933-1934 et mise en œuvre dans le cadre d’un programme d’achats d’or et de création monétaire.

La dévaluation et l’augmentation rapide de la masse monétaire ainsi entraînée ont très vite mis fin à la déflation aux États-Unis.

De fait, les prix à la consommation ont augmenté, en glissement annuel, de -10.3 %, en 1932, à -5.1%, en 1933, puis à +3.4% en 1934. L’économie a enregistré une forte croissance... Si cet épisode montre une chose, c’est bien que les actions monétaires peuvent avoir de puissants effets sur l’économie, même lorsque le taux d’intérêt nominal est égal à zéro ou proche de ce niveau, comme c’était le cas lors de la dévaluation opérée par F. Roosevelt."

Il y a fort à parier que nous assisterons à une dévaluation compétitive du dollar dans les mois à venir et que la guerre monétaire ne fera alors que commencer.

Souvenez vous qu’en 1988, The Economist annonçait que "dans environ 30 ans, vers 2018... les peuples choisiront le Phénix pour sa facilité d'utilisation et la stabilité de son pouvoir d'achat" - ce qui induit que les monnaies nationales et régionales vont devoir connaitre une période de forte instabilité de leur pouvoir d'achat. Pour s’en préserver, il faut être en or et en argent.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.