Après la forte correction des métaux précieux de la semaine dernière, les mouvements des positions ouvertes sur les marchés des futures nous renseignent sur l’origine de la forte volatilité que nous venons de traverser.

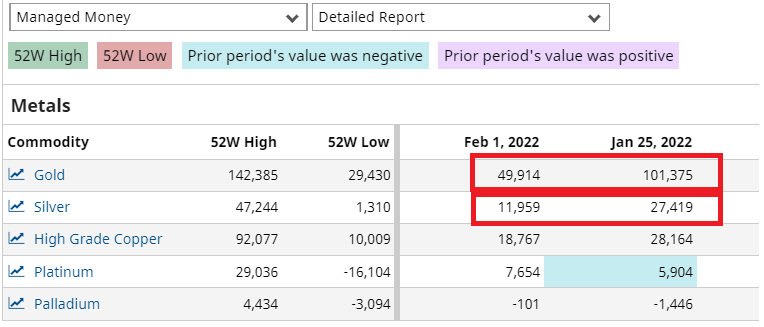

C’est la catégorie des 'managed money’ qui a vu son open interest décroître de manière spectaculaire. Cette catégorie regroupe principalement les hedge funds, qui ont donc inversé brutalement leurs positions sur les métaux précieux. Je n'ai pas le souvenir d’un tel revirement de positionnement dans cette catégorie en si peu de temps. La position nette sur l’or a décru de plus de 50%, et de plus de 60% sur l'argent !

Les annonces de la Fed ont donc réussi au moins une chose : faire passer cette catégorie d’investisseurs de haussiers à baissiers en un laps de temps record !

Le sentiment baissier sur l’or continue d'être entretenu chez la plupart des analystes du secteur.

Les prévisions à la baisse sur l’or s’enchaînent : chaque jour une nouvelle analyse baissière confirme le sentiment de ce début d’année :

-

Credit Suisse vient de confirmer ses prévisions de cours à 1400 $ d'ici la fin de l’année, après une stabilisation à 1850 $ à court terme.

-

ABN Amro prévoit une baisse de 15% en 2022 et table sur une année 2023 encore négative.

-

JPM voit l’or retrouver son niveau d’avant crise sanitaire à très court terme.

-

UBS anticipe, elle aussi, une chute du cours de l’or en raison d’une envolée du dollar en 2022.

Mais il est extraordinaire de voir que ce climat fortement baissier et ce renversement de positionnement de l’ensemble de ces hedge funds n’ont pas eu d’impact sur les cours des métaux précieux.

Graphiquement, la tendance haussière de l’or est encore défendue : les lignes supérieures de consolidation, dès qu’elles se heurtent à cette tendance haussière, ne sont plus suffisantes pour faire baisser les cours. Comme l’été dernier, cette tendance haussière détermine désormais la direction des cours :

Alors, qu’est-ce qui retient l’or à des niveaux aussi élevés ?

Dans un article de Bloomberg, Eddie Van der Walt suggère qu’il y a “une baleine” sur le marché de l’or qui achète systématiquement sous la barre des 1800 $. Ce très gros acheteur est probablement un fonds souverain, ou une banque centrale. Le journaliste évoque du bout des lèvres la Banque centrale chinoise.

Il est difficile aujourd’hui de réellement savoir ce qui se passe derrière le rideau très opaque du marché des futures, et le brouillard persiste même sur les stocks réels des différentes banques centrales mondiales.

Si l’on regarde ce que le marché des futures publie chaque semaine, on remarque tout de même que les quantités de stocks disponibles à la livraison diminuent fortement depuis l’été 2020.

Les quantités d’argent dans la catégorie 'registered’ du COMEX sont au plus bas depuis avril 2020. Les quantités d’or dans la même catégorie sont au plus bas depuis octobre 2020.

Dans le même temps, les ETFs sur les métaux précieux continuent à collecter à un rythme soutenu en ce début d’année (en ce moment, SLV ajoute officiellement en moyenne 70 tonnes d’argent métal par jour dans ses coffres.)

Et si l’or et l’argent connaissaient ce que l’ensemble des matières premières connaissent actuellement, à savoir un début de pénurie ?

Jeff Curie, analyste matières premières chez Goldmann Sachs, affirme dans un récent entretien avec Bloomberg qu’il n’a jamais vu une telle situation de pénuries dans un secteur qu’il suit depuis plus de 25 ans : “C'est une crise de la 'molécule'. Nous sommes à court de tout, que ce soit de pétrole, de gaz, de charbon, de cuivre, d'aluminium… partout où l’on regarde on voit des ruptures !”

Chaque semaine, on constate un nouveau record à la hausse pour le prix, ou un record à la baisse pour les stocks d’une matière première.

Cette semaine, c’est le café qui fait la une de l’actualité des commodities : les stocks mondiaux sont au plus bas depuis 21 ans…

Les déflationnistes et les keynésiens basent leurs prédictions de reflux de l’inflation sur les prévisions de la demande, sans porter attention à la structure de l’offre qui est le principal facteur qui entretient justement l’inflation.

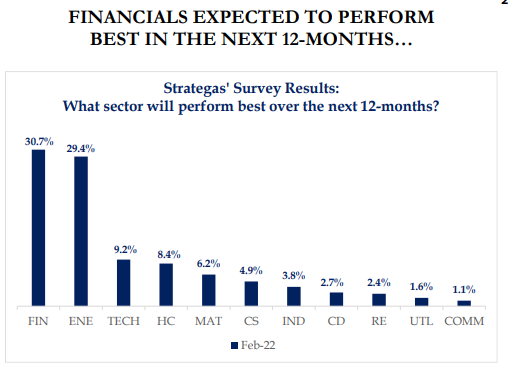

Cette concentration sur le seul facteur de la demande donne aux investisseurs dans les matières premières une vision aussi baissière sur les 12 prochains mois.

Le secteur est littéralement désaffecté.

Dans ce contexte, il est normal que les attentes sur l’inflation soient revues à la baisse. En se focalisant sur la demande, on ne peut logiquement qu’être baissier sur les prix des matières premières…

Dans ce climat baissier sur les matières premières, les chiffres européens continuent à surprendre les observateurs, malgré le ralentissement économique déjà observé en Allemagne. L’accélération atteint des niveaux records depuis le début de l’euro :

Nous pourrions très bien avoir une chute de la demande avec une offre toujours aussi basse et des prix toujours aussi élevés.

Et si ce nétait que le début du cycle de hausse des matières premières ?

Regardons le graphique SPGSCI/DOW qui mesure la variation des matières premières par rapport au reste du marché :

Le cycle de hausse est à peine démarré… et la plupart des investisseurs restent baissiers !

Même avec une demande en baisse, on l’a vu, la hausse des prix des matières premières, qui découle de la dépréciation des monnaies (phénomène monétaire) et d’une offre qui se réduit, n’est pas près de s’arrêter.

C’est le cauchemar de la stagflation évoqué dans ces articles il y a déjà plusieurs mois.

La chute de la demande pourrait même être accélérée par cette inflation persistante.

Le marché obligataire “corporate” commence déjà à sentir le ralentissement dû au retrait des mesures de soutien de la Fed. Le marché est en train de "repricer" le risque des obligations douteuses d’entreprises, dans un environnement néanmoins beaucoup plus liquide qu’au printemps 2020. L’indice HYG, qui mesure ces obligations “corporate” à haut rendement, accélère sa baisse ces derniers jours alors même que les taux remontent, signalant un repricing très net du risque. Sans soutien des banques centrales et avec des taux qui remontent, certaines valeurs cotées du marché risquent d’accentuer leur correction.

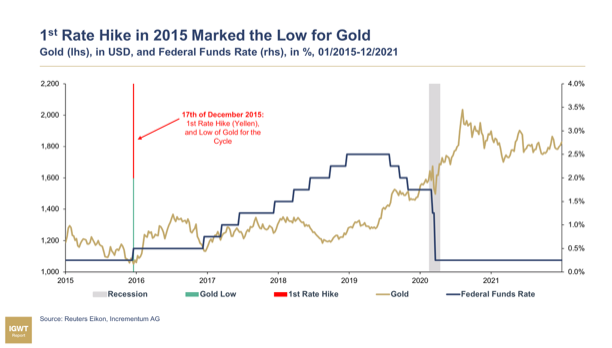

Pendant ce temps, l’or se tient toujours au-dessus de 1800 $, alors que nous sommes désormais à 5 semaines de la tant attendue première remontée des taux de la Fed.

Si nous regardons en 2016, le dernier creux de l’or avait justement coïncidé avec la première remontée des taux.

Si on regarde le marché des rendements fixes, les investisseurs s’attendent désormais à une hausse rapide des taux (jusqu’à 7 hausses consécutives) dans un temps relativement court pour pouvoir se donner la possibilité de détendre à nouveau la pression sur les taux à nouveau dès… 2024 !

Nous sommes donc dans une dynamique beaucoup plus rapide qu’en 2016, avec une inflation incontrôlable et un marché du crédit d’entreprises déjà en chute libre : une configuration qui augmente les risques d’une erreur majeur de politique monétaire.

À un tel niveau, c’est peut-être ce risque que l’or est en train de souligner.

Source originale: Recherche Bay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.