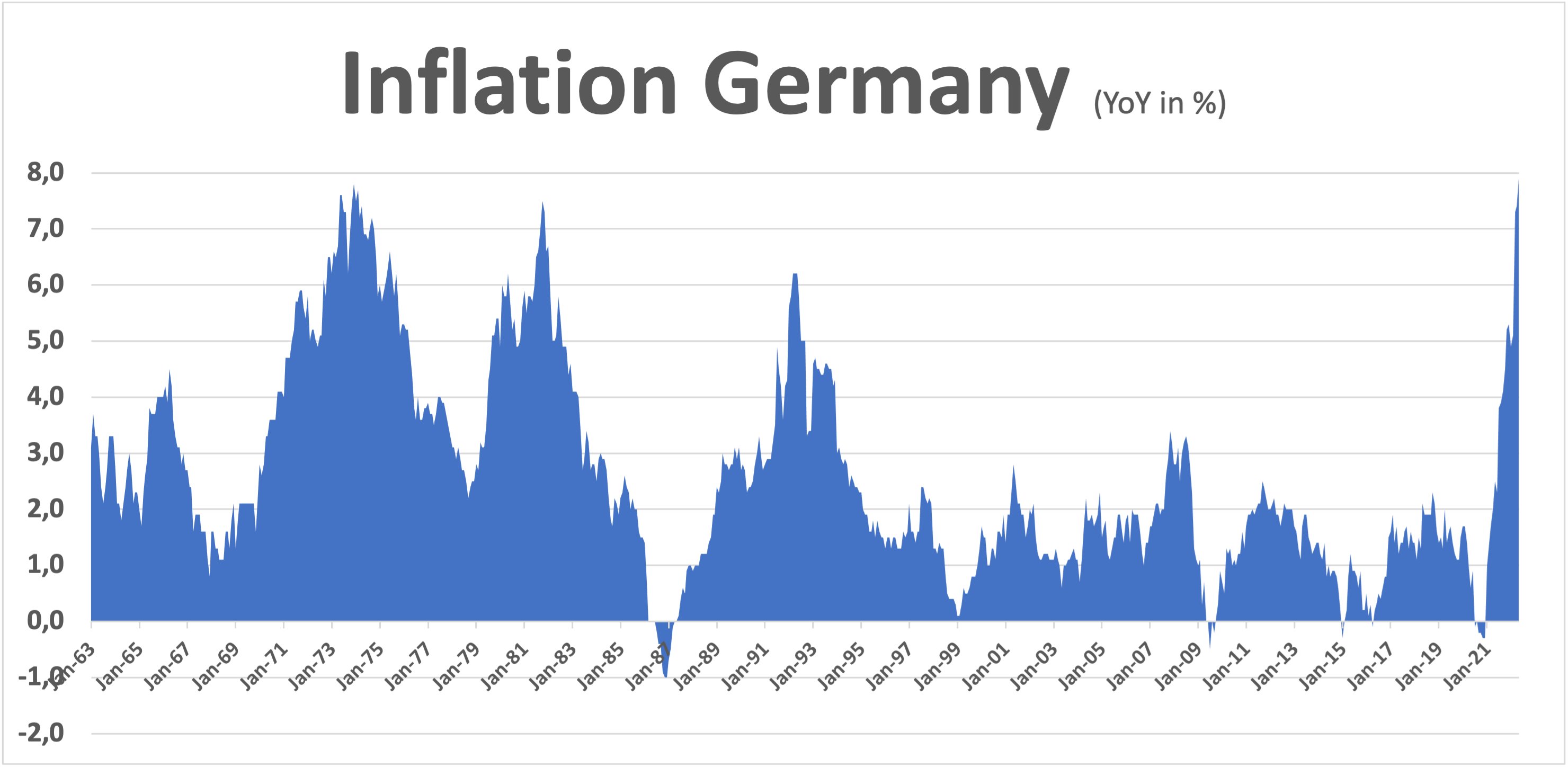

Après le Royaume-Uni la semaine dernière, coup de projecteur ces jours-ci sur l’Europe où les chiffres de l’inflation, comme prévu, continuent de flamber. Les chiffres des prix à la production (PPI) en février annonçaient déjà la couleur. Ce que nous écrivions cet hiver se réalise : “les conséquences du choc que nous traversons auront un impact très net sur les indices CPI et donc sur l’inflation ressentie par les consommateurs”. Aujourd'hui, l'inflation en Allemagne dépasse même les records des années 1970 :

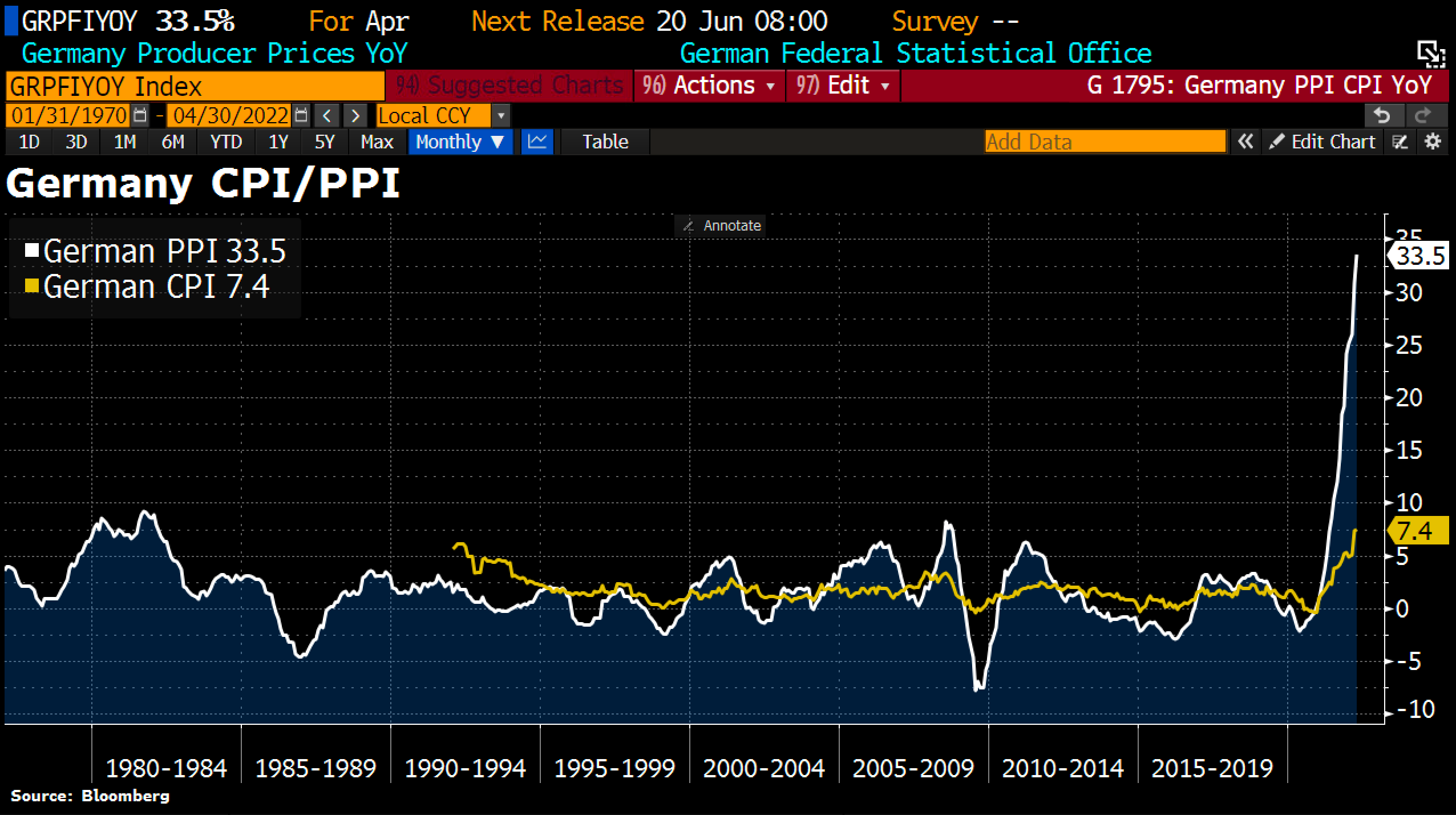

Avec un chiffre de 7,9% et des taux directeurs toujours maintenus à 0, la BCE prend un risque énorme qui pourrait plonger le continent dans une crise sociale sans précédent :

Jamais le différentiel entre les taux de la BCE et de l’inflation n’a été aussi élevé.

L’inflation en Allemagne n’a jamais été aussi forte depuis 60 ans !

Étant donné que le PPI est encore en hausse ce mois-ci et qu’il y a une marge de rattrapage conséquente entre le PPI et le CPI, les chiffres de l’inflation allemande ne sont malheureusement pas prêts de s’inverser à court terme. Le dernier chiffre PPI a en effet grimpé de +33,5% sur un an ! Il s’agit du chiffre le plus élevé depuis 1949 !

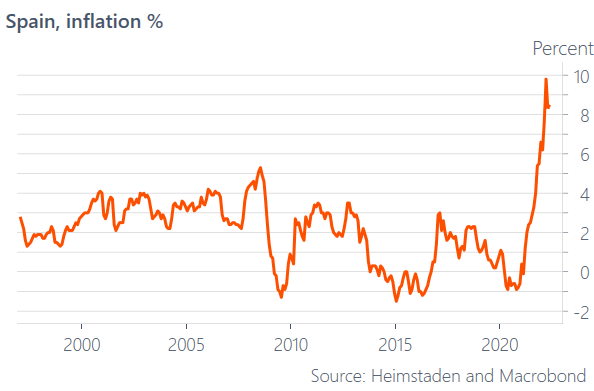

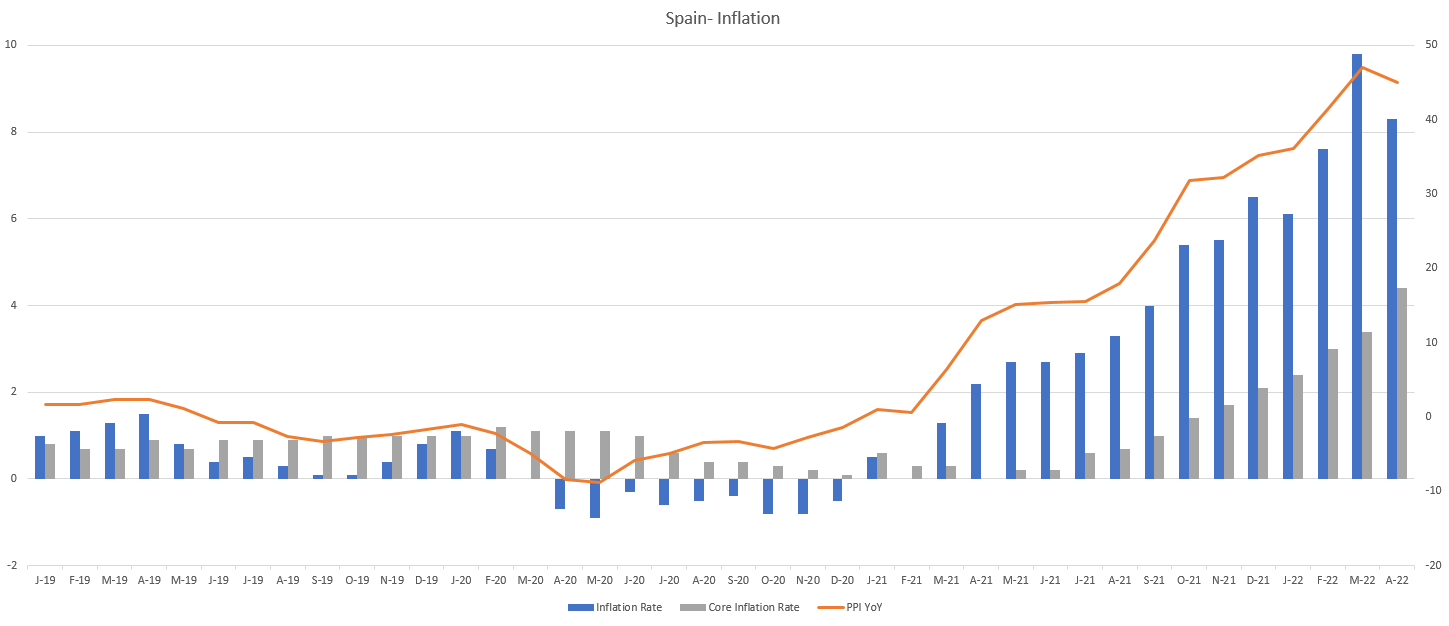

En Espagne, après une pause le mois dernier, l’inflation s'accélère à nouveau à la hausse, et c’est une surprise. Le taux d'inflation s'établit à +8,5% alors que la plupart des observateurs s’attendaient au contraire à une poursuite du reflux.

Cette nouvelle hausse vient principalement du compartiment strictement structurel (“core inflation”) :

En France, l'indice des prix à la consommation (CPI) est à un niveau inférieur (+5,2% par rapport à l’an dernier - +4,8% en avril), mais le mauvais chiffre PPI (+27,8%) indique une aggravation de l’inflation pour cet été.

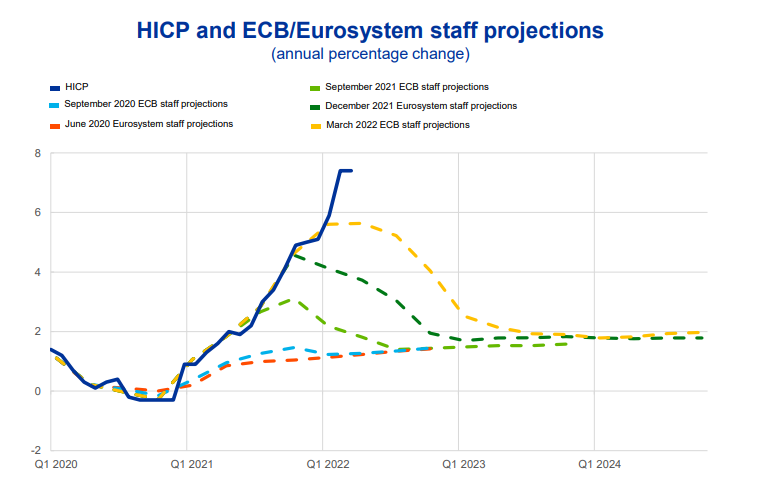

L’inflation en Europe est en train de faire dérailler les 5 séries de projections historiques des économistes de la BCE.

L’échec des prévisions de la Banque centrale européenne resteront un exemple d’erreur majeur dans la conduite des affaires monétaires du continent :

Je vous mets au défi de trouver un seul board d’une société cotée qui ne changerait pas de direction après avoir suivi des prévisions aussi éloignées de la réalité.

Il n’y a finalement qu’à la BCE où un tel résultat ne remet pas en cause la politique appliquée.

Pendant que la banque centrale ne bouge pas, le marché de la dette européenne se réveille. Les taux à 10 ans des pays du Sud (Italie, Espagne, Grèce) repartent à la hausse et risquent à nouveau d'entraîner un épisode de crise souveraine au sein de la zone euro.

La défense des taux des pays du Sud ne pourra, cette fois-ci, se faire qu’au prix d’une aggravation de l’inflation qui atteint déjà des niveaux insoutenables. La BCE a beaucoup moins de marge de manœuvre qu’en 2011 pour éviter un défaut des pays du Sud. La défense de la dette souveraine de ces pays ne peut se faire qu’au prix d’un affaiblissement notable de l’euro, ce qui n’est pas tenable socialement parlant, à un moment où la perte de pouvoir d’achat affecte l’ensemble de la classe moyenne en Europe.

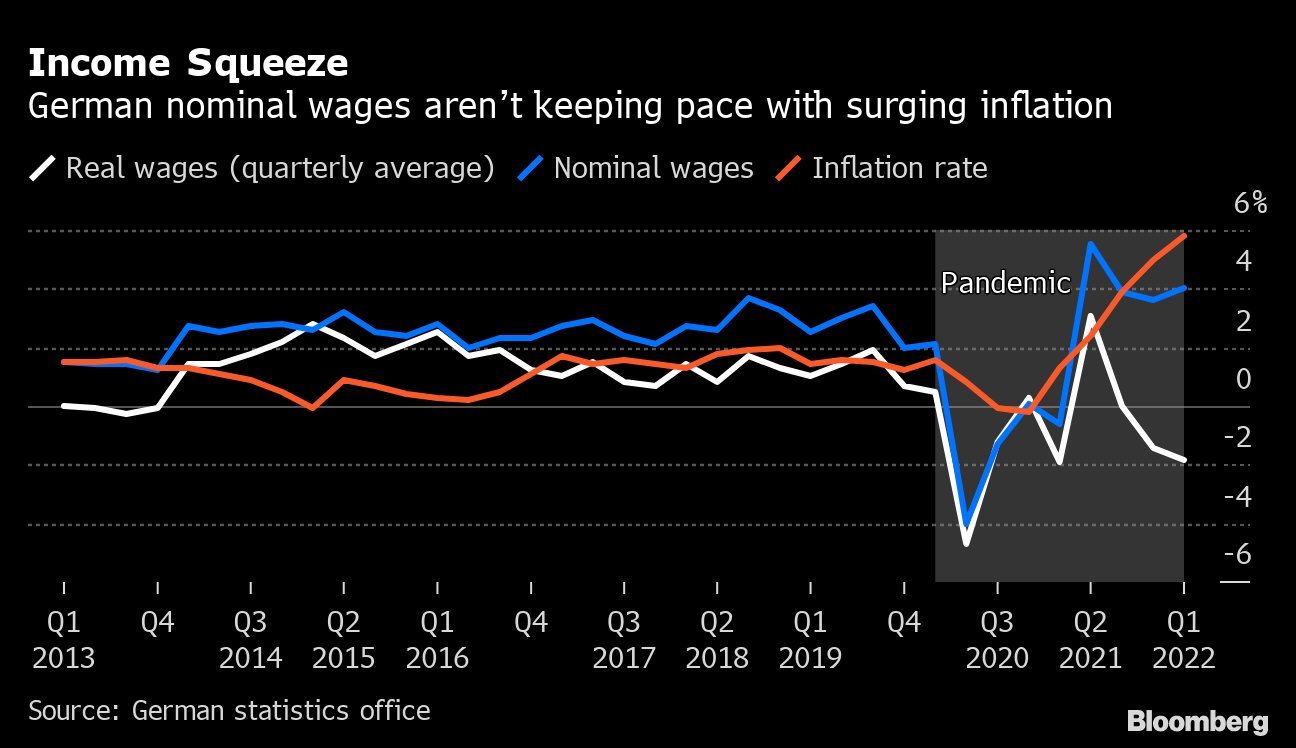

Car contrairement aux États-Unis, le niveau des salaires a beaucoup moins suivi les chiffres de l’inflation :

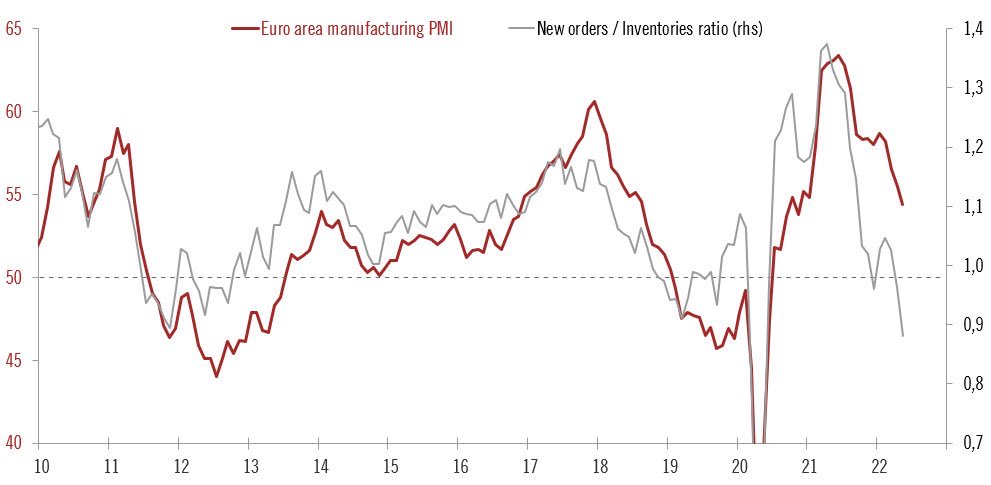

La baisse des salaires réels risque même de s’accélérer ces prochains mois en Europe, à un moment où les chiffres de l’activité industrielle connaissent une baisse équivalente à celle observée en 2020, au début de la crise COVID-19.

La baisse des commandes dans la zone euro s’accélère et repasse sous les plus bas de 2011.

Le niveau de l’euro reflète désormais l’impuissance de la BCE à contrôler l’envolée de l’inflation.

Cela se mesure au niveau de la parité Euro / Dollar, mais également du prix de l’or en euro.

Le graphique de l’or en euros est en train de dessiner une ascension parabolique. La correction sensible des cours de l’or en dollar n’a eu que très peu d’impact sur ce graphique. Il faudrait un changement radical dans la politique monétaire de la BCE pour casser cette tendance. Sans cette inflexion, l’or risque au contraire d’entamer une accélération à la hausse dans cette configuration parabolique :

La configuration tasse avec anse que nous avions dessiné en début d’année a bien fonctionné. Les cours de l’or en euro testent en ce moment leurs plus hauts de 2020, niveaux qui sont devenus supports de consolidation.

Cette situation pousse bon nombre de banques centrales à renforcer leurs réserves en or.

Au cœur de l’Europe, nous assistons même à une véritable ruée vers l’or.

Ales Michl, le prochain gouverneur de la Banque nationale tchèque (ČNB), a annoncé que les réserves d'or du pays allaient passer de 11 à plus de 100 tonnes dès sa prise de fonctions.

Après la Pologne et la Hongrie, c’est donc un troisième pays d’Europe centrale qui décide d’augmenter ses réserves en or.

L’or retrouve logiquement sa valeur monétaire stable dans un contexte géopolitique de plus en plus tendu, à un moment où l’avenir énergétique du continent européen pose beaucoup d’interrogations et où les risques de stagflation n’ont jamais été aussi importants depuis la Seconde Guerre mondiale.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.