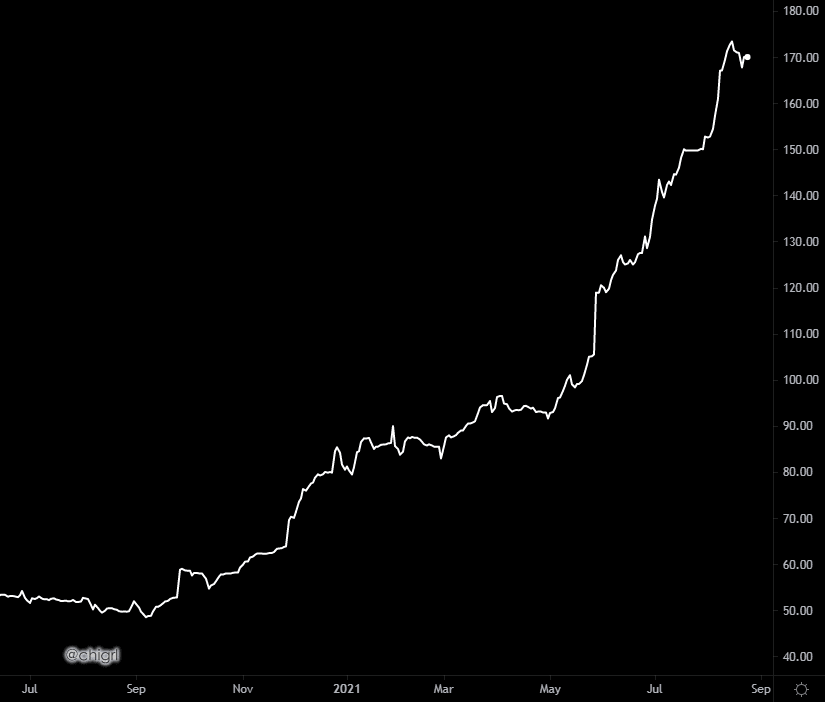

L’inflation continue sa propagation dans tous les secteurs de l’économie. Cette semaine, c'est le charbon qui atteint des nouveaux plus hauts :

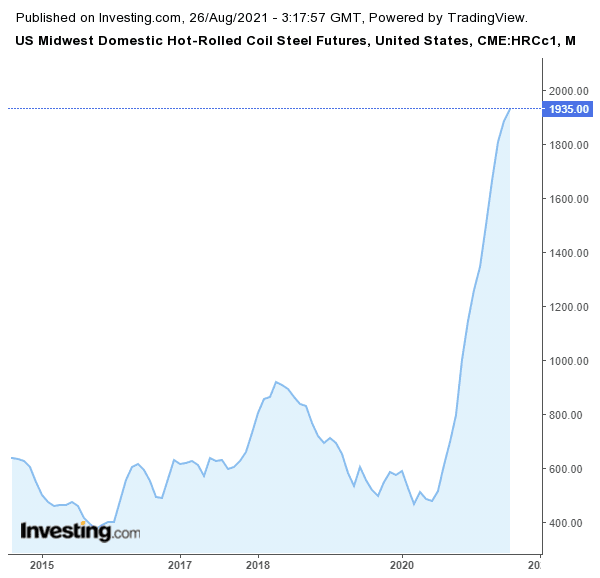

Les rouleaux d’acier laminés (dont l’usage industriel est si important) sont aussi concernés :

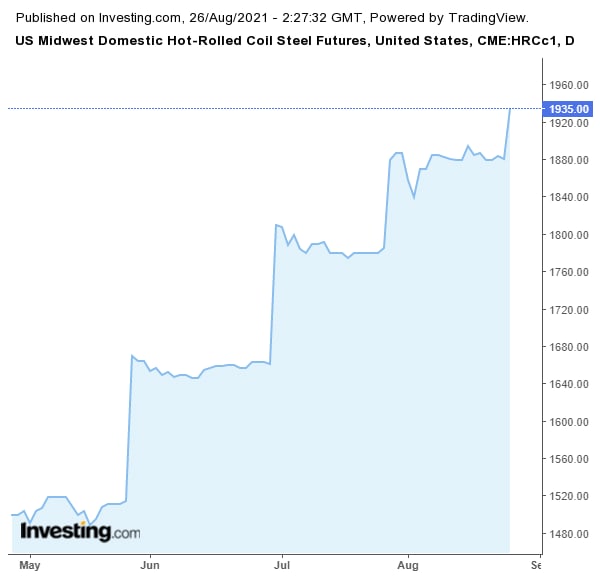

La progression est spectaculaire depuis le début de l’été :

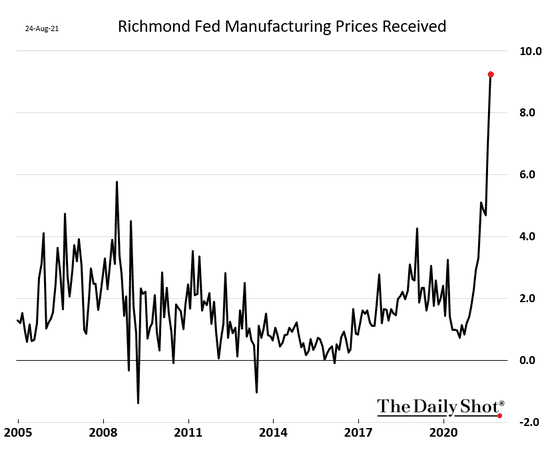

Les entreprises industrielles ne pourront pas faire autrement que de reporter cette hausse des prix sur le consommateur. Il faut s’attendre à une hausse fulgurante des prix des produits manufacturés d’ici la fin de l’année.

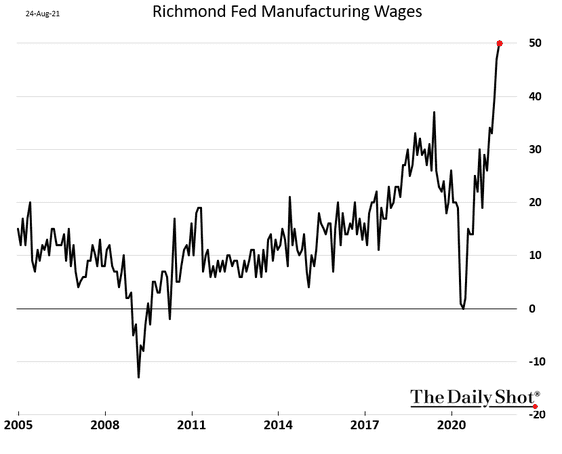

Cette inflation s’est déjà propagée de manière spectaculaire aux salaires…

… et aux prix des biens manufacturés (qui augmentent à un rythme jamais vu depuis 40 ans) :

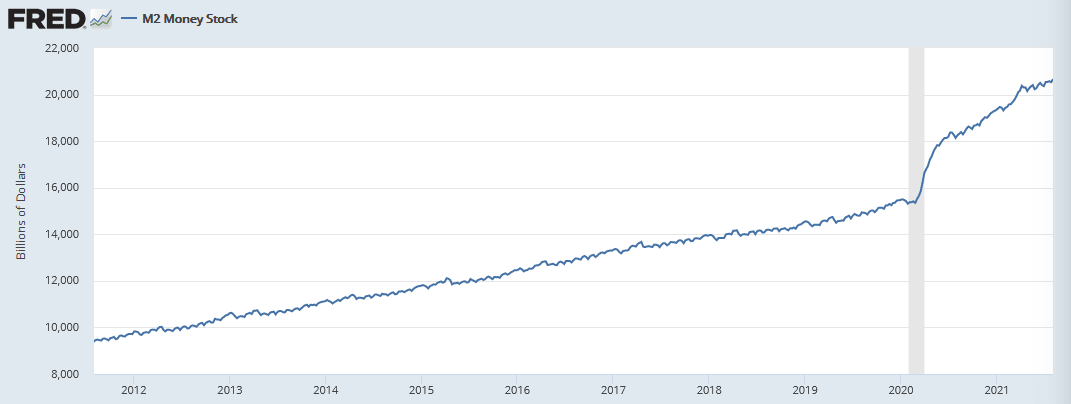

Cette hausse des prix est liée à l’expansion de la masse monétaire de la banque centrale, qui continue à croître à un rythme de 13% annuellement :

Sur les $20 000 milliards créés par la Fed, 40% ont été créés ces derniers 18 mois.

La Fed imprime actuellement $100 milliards par semaine, soit $6 millions chaque seconde. Un rythme jamais vu depuis 40 ans.

Trop de liquidités créées qui chassent trop peu d’actifs en circulation : c’est la recette simple et finalement assez classique de l’inflation que nous connaissons.

Si le dollar était encore adossé à l’or, il faudrait que la Fed vende chaque seconde plus de 120 kilos d’or pour financer sa fuite en avant. C’est aujourd’hui qu’on réalise à quel point il était primordial pour elle de décorréler le billet vert de l’or en 1971. Une monnaie fiduciaire indexée sur l’or ne permettrait pas à la Fed de faire usage de ces “outils” aujourd’hui…

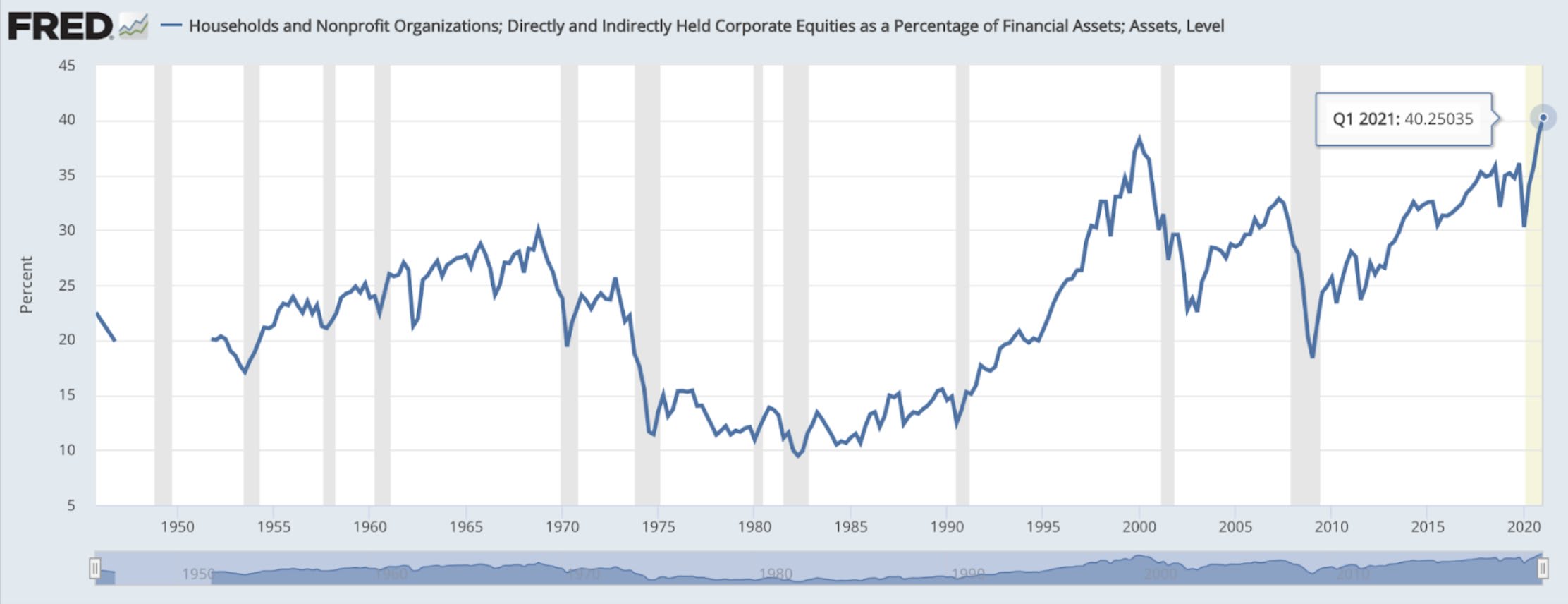

Ces mêmes outils sont en train de propulser la plupart des actifs à des niveaux stratosphériques.

La Fed continue à maintenir des taux réels négatifs et à accélérer son expansion monétaire alors que l’immobilier est à un plus haut historique, que les créations d’emplois sont à un plus haut historique, que les salaires sont à un plus haut historique, que l’inflation est à un plus haut depuis 1981, et que la Bourse bat quasiment chaque jour un nouveau record.

Les ménages américains n’ont jamais été autant exposés à cette bulle boursière (le dernier pic était juste avant le dernier krach).

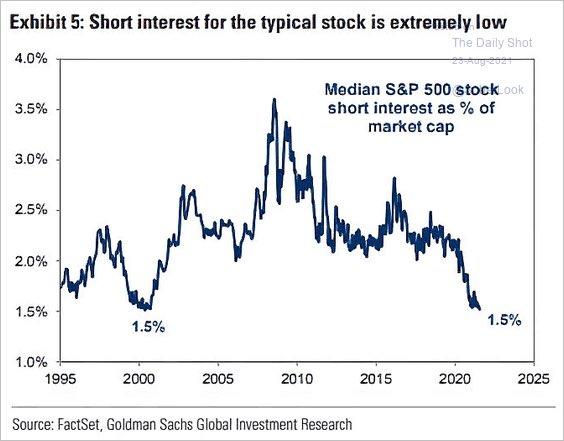

Le niveau des positions vendeuses a encore atteint un plus bas historique :

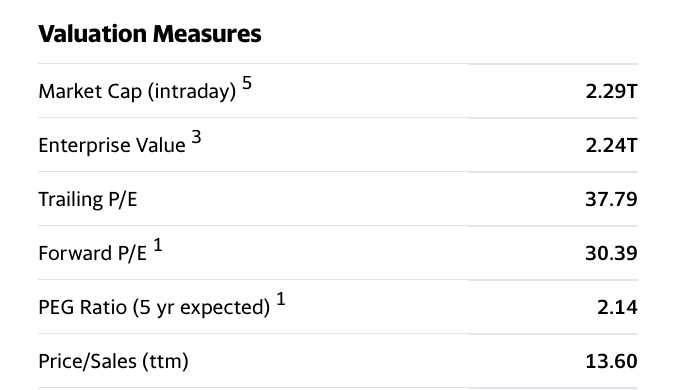

Cette bulle historique conduit à des valorisations délirantes, tout particulièrement dans le secteur technologique.

Microsoft, que je suis attentivement depuis ses tout débuts en Bourse, a aujourd’hui un PEG (price/earnings-to-growth) supérieur à 2… un ratio cours/bénéfices prévisionnels (forward P/E) de plus de 30 et un ratio prix-ventes (price/sales) de 13. Même pour une société aussi exceptionnelle, ces résultats sont tous simplement intenables. Aucun business, même aussi incroyable que celui de Microsoft, ne peut tenir ces promesses.

J’aime toujours comparer ces chiffres aux sociétés minières complètement oubliées par le marché… Barrick Gold a un P/E de 13.6, Kirkland Lake 9.8, Kinross 5.6…

Ces valorisations sur les indices boursiers commencent d’ailleurs à faire réagir de nombreux institutionnels.

Les conseillers de Citadel ont vendu plus de $400 milliards en actions d’après le dernier relevé 13F-HR de la firme, soit 95% de l’ensemble de leurs avoirs.

Les institutionnels vendent, les ménages achètent ; c’est toujours la même histoire finalement.

Les recommandations à l’achat continuent de pleuvoir, pour favoriser encore cette distribution des titres au pic de la bulle. Amazon est actuellement couverte par 55 analystes qui sont tous à l’achat sur la valeur, sans aucune exception. C’est absolument insensé.

Dans ce contexte irrationnel, il est naturel de voir de plus en plus d’investisseurs chercher à protéger leur épargne via des placements comme l’or physique, qui retrouve un attrait certain dans ce climat de fuite en avant des banques centrales.

Cela se remarque dans les importations d’or de l'Inde, qui ont atteint 72 tonnes en août. C’est plus du double par rapport au mois de juillet.

La demande d’or est aussi très soutenue ces derniers mois en Allemagne, à un plus haut de ces dix dernières années :

La demande pour l'#or physique en #Allemagne, traditionnellement le plus gros acheteur de pièces et de lingots en Europe, a été la plus forte depuis au moins 2009 au premier semestre, selon les données du World Gold Council.

— OR.FR (@Or_fr_) August 27, 2021

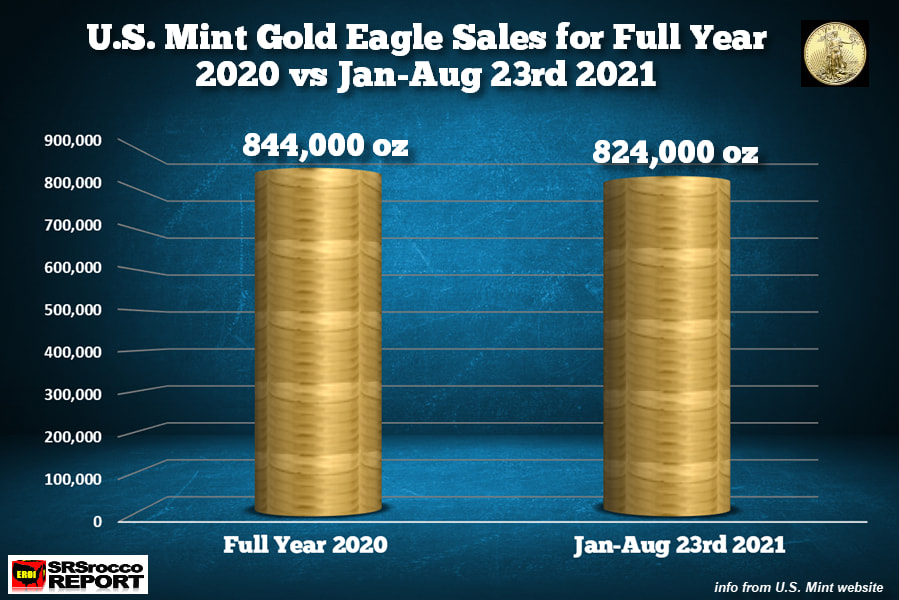

Les ventes de pièces d’or aux États-Unis sont sur le point de dépasser le million d’unités pour la première fois depuis 10 ans :

Graphiquement, le cours de l’or n’a pas confirmé la cassure (breakdown) entamée en début de mois d’août et se situe désormais au-dessus de l’ensemble des moyennes mobiles sans être survendu. Après le “faux breakout” du printemps, voici un “faux breakdown” cet été !

Il y a peu de volumes sur les minières, qui restent à des niveaux historiquement bas, et ce, quels que soient les indicateurs utilisés. La plupart des observateurs attendent probablement la réaction de ces titres lors d’une prochaine correction des marchés. C’est dans ce contexte d’attentes molles qu'il y a eu, par le passé, la plupart des creux de ce marché.

Source originale: Recherchebay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.