Si l’or était une action, il serait la première capitalisation boursière mondiale avec le plus gros volume d’échange !

L’or est reconnu mondialement pour ses propriétés physiques, mais il est aussi très demandé pour ses qualités financières. La plupart des grands gestionnaires mondiaux et des banques centrales détiennent de l’or, alors qu’une large partie du public reste ignorant des avantages du métal doré. Dans la théorie financière, l’or apparaît être indispensable pour la diversification d’un portefeuille. Cependant, son intérêt varie selon les individus.

Alors, quelle quantité d'or faut-il avoir dans un portefeuille ? 5%, 10%, 15%, 20% voire 40% ? Les achats d’or massifs des banques centrales et d’une partie des investisseurs confirment-ils l’intérêt d’en posséder ?

L’or, un actif unique

Quel est l’avantage de détenir un actif qui ne fournit ni loyer, ni intérêt, ni dividende ? L’or, contrairement à beaucoup de placements, se définit par son extrême simplicité qui en fait un atout juridique et financier.

En effet, contrairement à une action ou un placement financier, l’or n’a pas de contrepartie. C’est-à-dire qu’il ne peut pas faire faillite ou faire défaut. De plus, l’or n’est pas amortissable, c’est-à-dire qu’il ne nécessite pas de dépenses pour être rénové ou remplacé, contrairement à l’immobilier ou à beaucoup d’autres investissements.

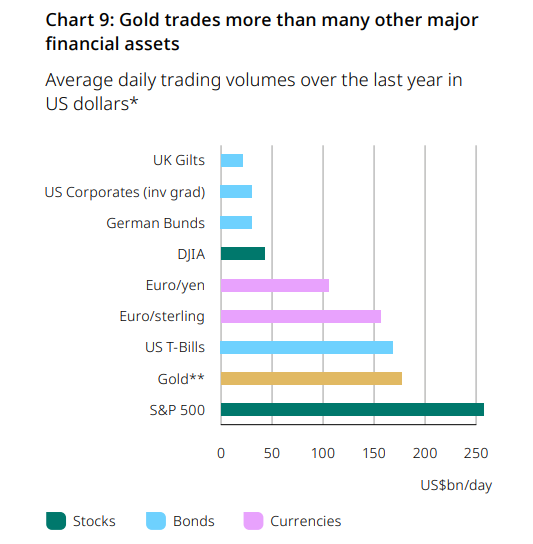

L’or est donc indépendant du système financier et politique. De plus, l’or est liquide et internationalement reconnu car il peut être facilement échangé dans n’importe quel pays. Le graphique ci-dessus montre que l’or est plus échangé que les obligations à court terme du Trésor américain. Par ailleurs, l’or est aussi un actif qui n’est pas affecté par les tensions géopolitiques ou les guerres. Le métal doré a généralement tendance à profiter des crises…

Enfin, l’or peut être facilement conservé ou stocké en raison de sa valeur élevée. Plusieurs dizaines de milliers d’euros rentrent dans une seule poche de vêtement… Par conséquent, l’or est un actif singulier dans la culture des différents pays et dans le système financier. L’or constitue même le « premier actif » des banques centrales, dont les achats et les stocks d’or suivent approximativement l’expansion du bilan.

Ces gérants qui détiennent de l’or

En 2023, une dizaine de gérants internationaux ont clairement affiché leur intention de maintenir ou d’accroître leur exposition à l’or. Une raison majeure de ce phénomène est que les portefeuilles traditionnellement exposés aux actions et aux obligations ont perdu en attractivité. De nombreux gérants, financiers ou milliardaires, détiennent ainsi de l’or et semblent accentuer cette stratégie ces dernières années. Parmi ces personnalités, nous retrouvons par exemple :

- Ray Dalio : Le fonds Pure Alpha de Bridgewater a des allocations sur l’or, bien que la proportion spécifique puisse varier dans le temps en fonction des conditions du marché. Ray Dalio recommande généralement une exposition du portefeuille entre 5% et 10% sur l’or.

- Jim Simons : Renaissance Technologies, connue pour son approche quantitative, a inclus l’or dans son portefeuille diversifié, bien que la proportion exacte fasse partie de sa stratégie exclusive. Jim Simons, décédé récemment, était célèbre pour avoir été l’un des gérants les plus performants de l’histoire de la finance.

- Paul Tudor Jones : Le milliardaire est connu pour allouer une partie importante de son portefeuille sur l’or, en particulier en période d’incertitude économique et de préoccupations inflationnistes.

- John Paulson : Le milliardaire américain est connu pour avoir fait fortune lors de la crise de 2007 et pour avoir détenu d’importantes positions dans l’or, en particulier après la crise financière de 2008.

Si les plus grands financiers s’intéressent à l’or, c’est aussi pour ses qualités protectrices. En effet, l’or est aussi un outil anti-crise, car son cours a généralement tendance à progresser lorsque la panique s’empare du système financier. L’or a performé de +5% à +50% lors du krach de 1987, de la guerre entre le Koweït et l’Irak en 1990, lors de la bulle internet en 2000, de la crise financière de 2007 à 2009, ou dernièrement lors du COVID. Cette capacité considérable à protéger les portefeuilles rend l’or moins risqué à long terme que la plupart des autres actifs. De plus, son rendement intéressant lié à la hausse de son cours fait de l’or un des actifs avec le meilleur ratio rendement / risque.

Les bienfaits de l’or dans un portefeuille

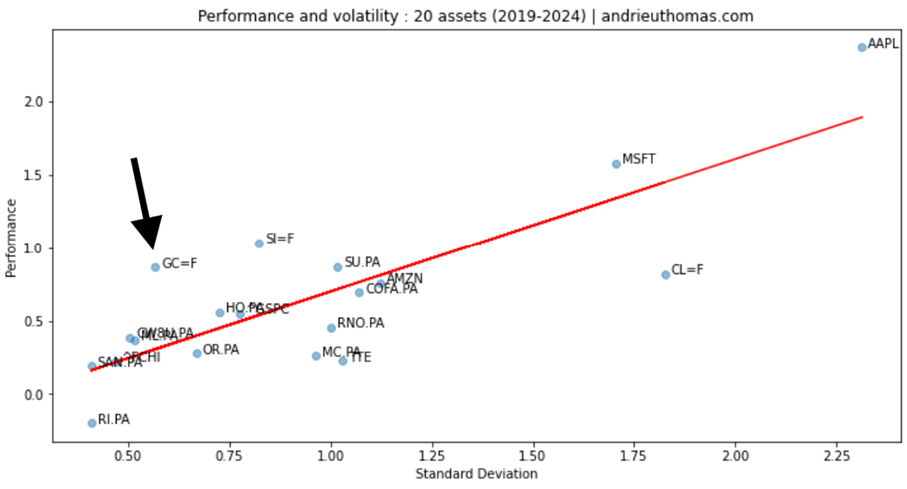

L’or est parfois fui par certains investisseurs qui ne voient aucun « intérêt » dans le métal éternel. Néanmoins, la théorie financière la plus élémentaire montre clairement le caractère optimal de l’or dans un portefeuille. L’or affiche historiquement une performance tout à fait convenable pour un risque généralement limité. Le graphique ci-dessous montre la performance de différents actifs de 2019 à 2024 par rapport au niveau de risque (volatilité). Dans ce graphique, un point en haut à gauche est dit optimal, car il permet d’atteindre une performance plus grande pour un risque plus faible.

Ce graphique reprend la plupart des actifs comme l’indice monde MSCI world (« CW8 » sur le graphique), les actions françaises et américaines très performantes (comme Apple, Microsoft, Amazon, etc…), ainsi que l’or (« GC=F ») et l’argent (« SI=F »). Il apparaît que l’or est l’actif le plus « optimal » ces 5 dernières années, avec une performance de près de 100% pour un risque très légèrement supérieur à celui du MSCI world par exemple. L’argent apparaît aussi comme un actif optimal ces dernières années, mais le risque associé est plus important.

Au final, l’or est un des actifs qui présente le meilleur arbitrage rendement/risque par rapport à la plupart des indices boursiers ou valeurs performantes de la tech américaine. Même NVIDIA, qui surperforme largement la quasi-totalité des actions mondiales, affiche un rendement/risque proche de la ligne établie en rouge sur le graphique. Cela signifie que l’or est plus optimal que des actions comme Nvidia ces dernières années pour un portefeuille financier.

En d’autres termes, l’or (mais aussi l’argent) est un actif qui présente la meilleure performance compte tenu de son faible risque qui stabilise le portefeuille. De plus, la plus faible corrélation de l’or avec la plupart des actifs rend l’or particulièrement intéressant dans une optique de diversification de son portefeuille, ce qui permet d’obtenir un rendement au moins aussi important pour un risque plus faible. Cette double qualité de l’or, à savoir celle de l’optimalité du rendement / risque avec sa faible dépendance aux autres marchés, fait de l’or un actif central du monde financier.

Quelle part d’or dans son patrimoine ?

La théorie financière nous enseigne ainsi que l’or est « optimal ». Il serait donc facile pour un investisseur de déduire qu’il faudrait exposer la totalité de son patrimoine à l’or. Néanmoins, l’or connaît des phases haussières et baissières qui peuvent affecter l’investisseur qui aurait besoin de liquidités au mauvais moment. De plus, de nombreuses autres actions avec un risqué élevé peuvent fournir des rendements plus élevés. De ce fait, l’or est d’abord perçu comme un moyen de diversification.

La nécessité d’avoir de l’or en portefeuille ne sera pas la même pour l’investisseur qui est entièrement exposé à l’immobilier, ou pour celui qui est entièrement exposé aux actions technologiques ou encore aux cryptomonnaies.

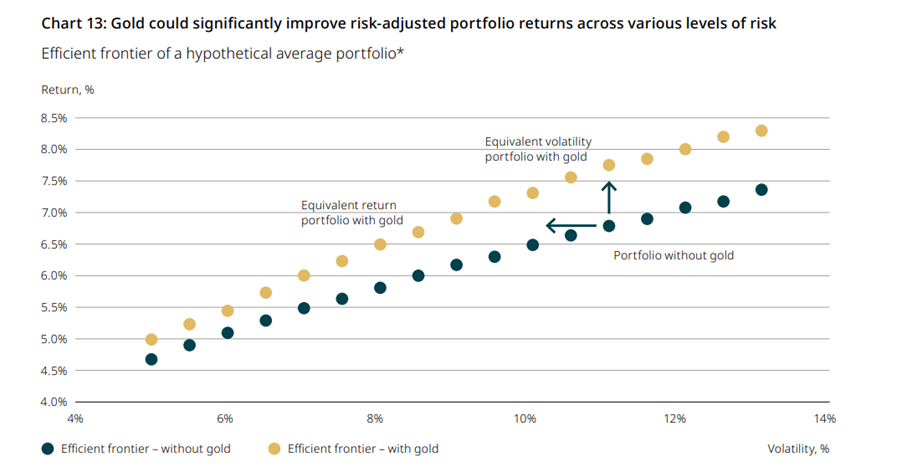

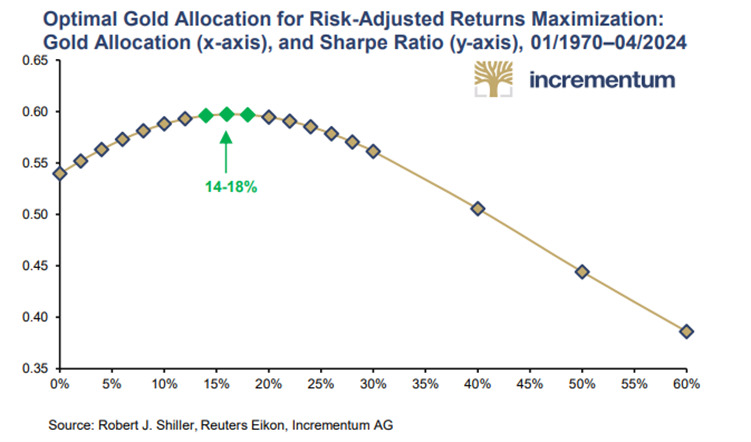

D’après le World Gold Council, pour un portefeuille financier traditionnel exposé environ pour moitié aux obligations et aux actions, « l’allocation optimale estimée de l’or pour les investisseurs dont la durée de portefeuille est de 10 ans est d’environ 13%. Les investisseurs ayant une tolérance plus élevée au risque de taux d’intérêt peuvent trouver de plus grands avantages en matière de diversification dans l’or que les investisseurs dont la durée de portefeuille est plus courte […] La fourchette d’allocation de l’or proposée dans les études se situe entre 10% et 19%, en fonction de la durée d’investissement et des autres actifs détenus en portefeuille ».

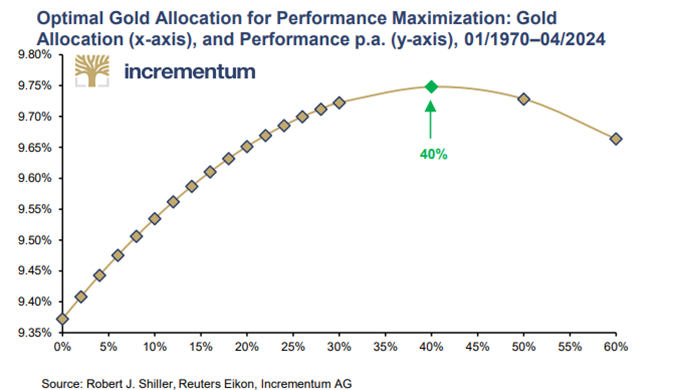

Néanmoins, cette proportion d’or est celle qui permet de maximiser la performance du portefeuille tout en réduisant le risque. Il est aussi possible d’utiliser l’or pour seulement maximiser les performances, ce qui comporte des risques plus élevés. Mais un investisseur de très long terme et relativement optimiste sur l’évolution du cours de l’or devrait rationnellement augmenter cette part d’or, jusqu’à 40% du portefeuille d’après le World Gold Council. Une telle part d’or en portefeuille entrainerait cependant une sous-performance du portefeuille si le cours de l’or venait à chuter fortement.

Il faut ainsi remarquer que l’or performe de près de 6,5% par an depuis la fin de l’étalon or, ce qui excède largement la performance des obligations et équivaut presque à celle des actions. Au final, dans le cas d’un portefeuille risqué et assez volatil (environ 15%), inclure seulement 5% d’or dans un portefeuille financier traditionnel permet de gagner jusqu’à 2 points de performance par an. Soit près de 50% de performance sur 20 ans en supplément.

Combien d’or faudrait-il acheter pour le français moyen ?

Pour la plupart des français, l’épargne se résume à de l’argent qui « dort » sur les comptes courants, ou encore des livrets ou des assurances vies. En outre, l’épargne conservée sur le compte courant sans rémunération est directement exposé au risque inflationniste. En l’espace de quelques décennies, cette épargne est soumise au risque d’anéantissement presque total du pouvoir d’achat. De plus, une grande partie du patrimoine des français est concentré sur l’immobilier, pour des besoins immédiats de logement, ou pour des placements, ou encore de la résidence secondaire.

En 2021, le patrimoine brut médian d’un français est proche de 200 000 € par français. Il faut également remarquer que les français possèdent 6185 milliards d’euros d’épargne financière en 2023 d’après la banque de France. Ce qui représente plus de 90 000 € d’épargne financière par français en moyenne. Or il apparaît que cette épargne financière est largement sous-optimale, et par conséquent, mal orientée.

Les placements financiers des français sont largement concentrés sur les produits de taux (60%), dont une large partie est représentée par les dépôts bancaires (21,5%) ainsi que les assurances-vie en fonds euros et l’épargne retraite (24% du total). Les 40% restants de cette épargne sont constitués d’actions et d’assurances-vie en unité de compte. Nous voyons donc que le profil d’épargne des français correspond bien à un portefeuille traditionnel composé à 60% de produits de taux et à 40% d’actions. Mais dans le même temps, les français détiendraient moins de 4% de toute cette épargne financière sous forme d’or. Le portefeuille financier des français est donc clairement sous-optimal.

De plus, si nous considérons l’immobilier comme un investissement de taux fixe (loyer) au rendement net proche de 4% par exemple, alors il faudrait que les français détiennent encore plus d’or que le suggère simplement l’épargne financière. En admettant une allocation dans l’or de 15%, avec un patrimoine brut de près de 200 000 €, chaque français devrait alors détenir près de 30 000 € d’or, ou l’équivalent d’un lingot de 500 grammes à ce jour. Même du seul point de vue de l’épargne financière, une allocation à 15% impliquerait un investissement de près de 14 000 € dans l’or pour chaque français.

Conclusion

Si l’or était une action, il serait la première action mondiale. Mais à la différence des actions, de l’immobilier ou des obligations, le métal précieux n’est pas affecté par le risque de défaut ou de faillite. L’or apparaît être un placement sans contrepartie, capable de compenser les risques économiques et politiques. Cet actif liquide est largement privilégié par de nombreux gestionnaires et milliardaires.

En effet, l’or apparaît être un actif quasi-indispensable dans le portefeuille. Il est effectivement davantage optimal que la plupart des indices boursiers et actions mondiales. En d'autres termes, l'or affiche une performance relativement élevée par rapport à son niveau de risque. Cette caractéristique unique de l’or en fait un outil central de la gestion de portefeuille, en plus de sa faible corrélation aux autres indices ce qui en fait un outil de diversification.

Dans la finance traditionnelle ainsi que dans l'épargne des Français, la théorie financière suggère que la part idéale d'or se situe probablement entre 10% et 20%. En outre, un investisseur qui serait confiant sur la dynamique du cours de l’or, et qui serait exposé à très long terme, pourrait trouver une allocation optimale jusqu’à 40% d’or dans son portefeuille. La théorie financière suggère donc un clair arbitrage en faveur de l’or.

Enfin, les français apparaissent être très largement sous-exposés au métal éternel. Alors que la plupart des banques centrales achètent de l’or, les particuliers peinent à changer leur comportement financier. Pour le français moyen, il apparaît que 10 000 € à 40 000 € d’or est une allocation théoriquement optimale d’un portefeuille traditionnel. Les français, bien qu’étant dans la liste des pays les plus riches en or par habitant, n’ont vraisemblablement pas assez d’or en portefeuille…

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.