"Le moyen d'échange le plus parfait est le numéraire (pièces d'or et d'argent), parce qu'il conservera de lui-même son niveau ; parce qu'ayant une valeur intrinsèque et universelle, il ne peut jamais périr entre nos mains, et nous offre la ressource la plus sûre sur laquelle compter en cas de guerre." — Thomas Jefferson

Étant donné qu'aucun président ou premier ministre actuel, ni aucun président de banque centrale ne comprend ce qu'est la monnaie ou la pertinence de l'or, nous nous tournons vers l'histoire et Thomas Jefferson, le troisième président des États-Unis, pour obtenir une définition correcte.

Jefferson avait également compris que "le papier est la pauvreté, ce n'est qu'un fantôme de la monnaie, et non la monnaie elle-même".

Alors que l'économie mondiale se dirige vers une dépression inflationniste exacerbée non seulement par des dettes et des déficits épiques, mais aussi désormais par la guerre, l'importance de l'or prend une tout autre dimension.

Alors disséquons la déclaration de Jefferson :

"(L'or) conservera de lui-même son niveau"

L'or a un pouvoir d'achat constant. En tant que tel, l'or n'augmente pas en termes réels. Une once d'or permet aujourd'hui d'acheter un beau costume pour homme, comme il le permettait à l'époque romaine.

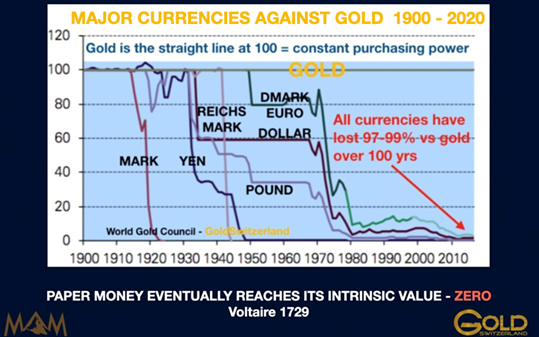

Le graphique ci-dessous montre l'or en tant que pouvoir d'achat constant sur la ligne 100, alors que toutes les devises s'effondrent vers le bas.

Toutes les devises continuent à perdre de la valeur par rapport à la monnaie réelle, même si cela ne se produit jamais en ligne droite. Avec des taux d'intérêt et une inflation plus élevés, des déficits et des dettes plus importants, la pauvreté, le coût des guerres et les pressions croissantes sur le système financier, la dépréciation des devises va s'accélérer.

L'or n'est pas un investissement. L'or est la monnaie éternelle. En tant que tel, l'or conserve sa VRAIE valeur alors que le papier-monnaie perd toute la sienne avec le temps. Depuis 5000 ans, l'or a survécu à toutes les autres formes de monnaie, y compris le papier-monnaie.

Il faut se rappeler que toutes les monnaies papier de l'histoire ont été réduites à ZÉRO, sans exception. Le système monétaire actuel est en train de rendre son dernier souffle. Le dollar et la plupart des devises ayant perdu 99% de leur valeur depuis la création de la Fed en 1913 et 98% depuis que Nixon a fermé la fenêtre de l'or en 1971, il est garanti que les 1-2% restants seront perdus dans les prochaines années.

Mais comme je le souligne souvent, une perte des 1-2% restants signifie une chute de 100% par rapport au niveau actuel.

Quiconque ne comprend pas cela est assuré de perdre toute sa fortune papier dans les 5 à 10 prochaines années, voire plus tôt.

"Valeur intrinsèque et universelle, il ne peut jamais périr entre nos mains"

Tout au long de l'histoire, l'or n'a jamais été et ne sera jamais sans valeur. L'or est la monnaie de la nature et il est éternel.

Les crypto-monnaies sont devenues pour beaucoup une religion ou un culte. Pour ceux qui ont investi au début, il y avait des gains spectaculaires à faire. Je pense que la blockchain est une technologie utile, mais elle ne pourra jamais devenir une véritable monnaie.

Les cryptos n'ont rien à voir avec la monnaie réelle - l'or. En outre, elles ne constituent pas une véritable forme de préservation de la richesse. Le fait que le Bitcoin soit divisé par deux (Halving Bitcoin) et que la Luna "péri entre les mains des investisseurs" et s'effondre à zéro n'est certainement pas propice à la protection de votre patrimoine.

Je suis sûr que les banques centrales vont introduire des monnaies numériques de banque centrale - CBDC. Mais ces nouvelles monnaies ne sont qu'une autre forme de monnaie fiduciaire. Elles peuvent être et seront créées en quantités illimitées et perdront la plupart de leur valeur avec le temps, tout comme la monnaie papier. Le seul avantage pour les gouvernements est bien sûr la possibilité de suivre toutes les transactions dans leur désir de nous contrôler tel un scénario dystopique de type "1984".

Mais les sociétés totalitaires ne survivent pas, car elles sont à la fois contre les lois de la nature et contre la nature humaine. Néanmoins, il s'agit de périodes très désagréables pour de nombreuses personnes.

L'objectif du FEM (Forum économique mondial) de créer une société dans laquelle tout le monde sera pauvre et heureux est un non-sens total qui échouerait misérablement - tout comme une société totalitaire.

"La ressource la plus sûre sur laquelle compter en cas de guerre"

Dans toutes les crises de l'histoire, l'or a toujours été la monnaie, tant pour les nations que pour les individus. L'or étant une monnaie universelle, il est le meilleur moyen d'échange pour les personnes fuyant un pays en guerre. Comme les guerres entraînent souvent une inflation et une dépréciation de la monnaie papier, l'or est la "ressource la plus sûre" et est accepté dans tous les pays.

Alors pourquoi l'or ne monte-t-il pas et pourquoi les gens ne sont-ils pas plus nombreux à en acheter s'il est si bon marché ?

Ces questions me sont posées régulièrement.

Tous les ingrédients sont réunis pour que l'or monte :

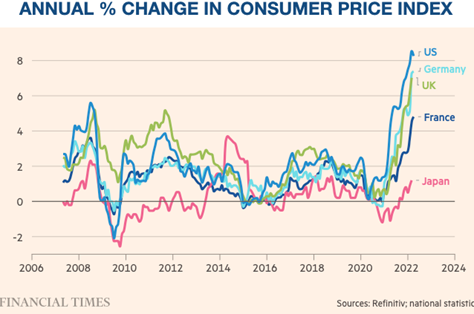

L'inflation augmente rapidement et dépassera certainement bientôt les 12% dans de nombreux pays.

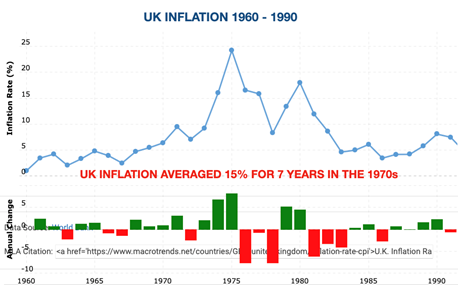

Ayant vécu l'inflation dans les années 1970 au Royaume-Uni, je sais à quelle vitesse elle peut s'accélérer. Entre 1974 et 1981, l'inflation britannique est restée supérieure à 10%, avec un pic à 24%. La moyenne pendant cette période était d'environ 15%.

Avec un taux d'inflation annuel de 15%, les prix doublent tous les 5 ans.

Je serais surpris si, dans de nombreux pays occidentaux, l'inflation n'atteignait pas 15%.

Pénuries de matières premières

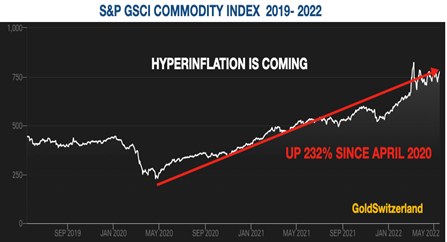

Il y a une pénurie mondiale de produits de base. Les prix ont déjà commencé à augmenter en avril 2020. L'indice GSCI des matières premières a augmenté de 232% depuis avril 2020. Depuis le début de la crise ukrainienne le 20 février dernier, les prix des matières premières ont augmenté de 18%. L'Agence alimentaire de l'ONU a déclaré dès l'automne 2021 que la situation de pénurie alimentaire était catastrophique et ce, avant la coupure des principaux approvisionnements en provenance d'Ukraine et de Russie.

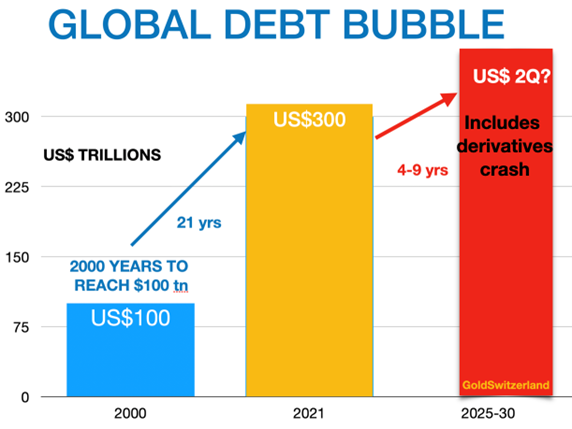

Croissance de la dette mondiale et de la masse monétaire

La dette mondiale croît de manière exponentielle et a triplé au cours de ce siècle. La croissance de la dette et de la masse monétaire, supérieure à la croissance du PIB, a au fil du temps un impact direct sur les taux d'inflation.

La majeure partie de l'argent créé depuis la grande crise financière de 2006-2009 n'est pas parvenue aux consommateurs, mais est allée sur les marchés d'actifs tels que les actions, les obligations et l'immobilier. Cela a maintenu la vitesse de circulation de la monnaie à des niveaux très bas et, jusqu'à récemment, n'a pas affecté les prix à la consommation. Mais tout cela est sur le point de changer, avec une augmentation rapide de l'inflation à la clé.

Personne ne possède de l'or !

Si l'or est la classe d'actifs la plus performante de ce siècle, pourquoi seulement 0,5% des actifs financiers mondiaux sont-ils investis en or physique ?

La réponse est simple : la plupart des investisseurs ne comprennent ni ne suivent l'or, ce qui explique pourquoi il est si bon marché.

Pratiquement aucun investisseur ne sait que l'or a été la classe d'actifs la plus performante au cours des 22 dernières années.

Mais comme l'inflation continue d'augmenter, les investisseurs institutionnels (en particulier) devront acheter une protection contre l'inflation. Les actions, les obligations et l'immobilier sont devenus des bulles d'actifs présentant un risque de baisse massif et n'offrant aucune protection contre l'inflation.

De nombreux investisseurs vont donc se tourner vers l'or physique et les actions minières de métaux précieux.

La valeur totale des 33 plus grandes actions minières n'est que de 210 milliards $, dont 6 seulement valent plus de 10 milliards $.

La capitalisation boursière mondiale est d'un peu plus de 90 000 milliards $ et les actions minières aurifères n'en représentent que 0,2%.

Et si l'on ajoute la valeur totale de l'or physique destiné à l'investissement privé, le total des actifs aurifères investis s'élève à 2 500 milliards $. Les actifs financiers mondiaux s'élevant à 220 000 milliards $, le marché de l'or physique ne représente qu'un peu plus de 1% des actifs mondiaux.

Les sommes totales investies dans les actions minières aurifères ou dans l'or physique sont minuscules par rapport aux investissements financiers mondiaux.

Ainsi, lorsque les investisseurs institutionnels et autres entreront sur le marché de l'or et augmenteront leurs avoirs de 0,5% à 1% des actifs financiers mondiaux, cela impliquera un investissement de 1 100 milliards $ dans l'or et les minières aurifères, ce qui, aux prix actuels, représenterait 50% de ce marché au niveau mondial. Et si les investissements en or passaient de 0,5 % à 1,5 % des actifs mondiaux, cela signifierait l'achat de tout l'or disponible dans le monde pour l'investissement.

Il va de soi que ces quantités ne seraient pas disponibles. La seule façon de satisfaire la demande croissante dans le secteur de l'or serait de payer un prix beaucoup plus élevé, qui pourrait facilement être 10 fois plus élevé que le prix actuel.

L'or à l'aube d'un mouvement majeur

L'or a été multiplié par 25 dans les années 1970, puis a marqué une pause pendant près de 20 ans, alors que les marchés boursiers ont considérablement augmenté. L'or a ensuite atteint un creux en 1999-2000, à 250 $. Depuis, l'or a surperformé les actions et la plupart des autres marchés d'actifs.

Mesuré par rapport au papier-monnaie, l'or a été multiplié par 8 entre 1999 et le pic de 2011-2012.

On pourrait avoir l'impression que l'or a corrigé pendant très longtemps depuis le pic de 2011-2012. Mais si nous examinons le graphique annuel de l'or en dollars ci-dessous, on constate que la correction n'a duré que 3 ans de 2013 à 2015.

En étudiant attentivement le graphique, nous constatons qu'entre 2001 et aujourd'hui, il n'y a eu que trois années de baisse (barres rouges).

Il s'agit donc déjà d'une très bonne performance, et ce, avant même de voir la conséquence de tous les facteurs positifs pour l'or mentionnés ci-dessus.

Mesurer l'or dans une monnaie fiduciaire dépréciée ne sert pas à grand-chose. Si je dis que l'or atteindra 25 000 $, cela n'a aucun sens si l'on ne relie pas le prix à l'inflation ou au pouvoir d'achat.

Il y a de nombreuses années, j'ai déclaré que l'or atteindrait au moins 10 000 $ en monnaie actuelle et cette prévision reste réaliste, compte tenu de tous les facteurs positifs pour l'or actuellement.

Ou, plus exactement, les facteurs négatifs pour la monnaie fiduciaire et le monde.

Alors, quand l'or montera-t-il ?

Ayant correctement investi dans l'or physique pour nous-mêmes et nos clients depuis début 2002, nous ne nous préoccupons jamais du court terme.

L'or est destiné à la préservation de la richesse à long terme et non à la gratification à court terme.

Pourtant, je sais que de nombreux investisseurs dans l'or, par opposition à ceux qui cherchent à préserver leur patrimoine, sont impatients.

À court terme, l'or pourrait terminer un mouvement correctif cette semaine ou au cours des prochaines semaines. 1800 $ est un support mais, comme nous le savons, les lignes de support sont souvent testées afin d'éliminer les positions longues.

Donc, quoi qu'il arrive à court terme, cela n'a que peu d'importance.

À long terme, je n'ai pas changé d'avis : l'or atteindra des niveaux que peu de gens peuvent imaginer.

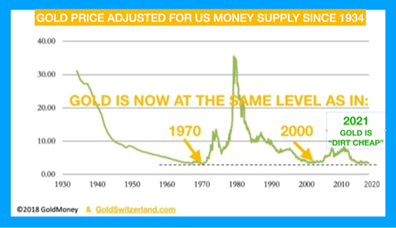

L'or aussi bon marché qu'en 1971 et en 2000

Pour finir, mon graphique préféré montre que l'or est aujourd'hui aussi bon marché par rapport à la masse monétaire américaine qu'en 1971, lorsque le prix était de 35 $, et qu'en 2000, lorsque l'or valait 290 $.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.