Il y a deux semaines, nous avions évoqué le retour de l’inflation aux États-Unis en rappelant quelques chiffres des hausses de prix des matières premières.

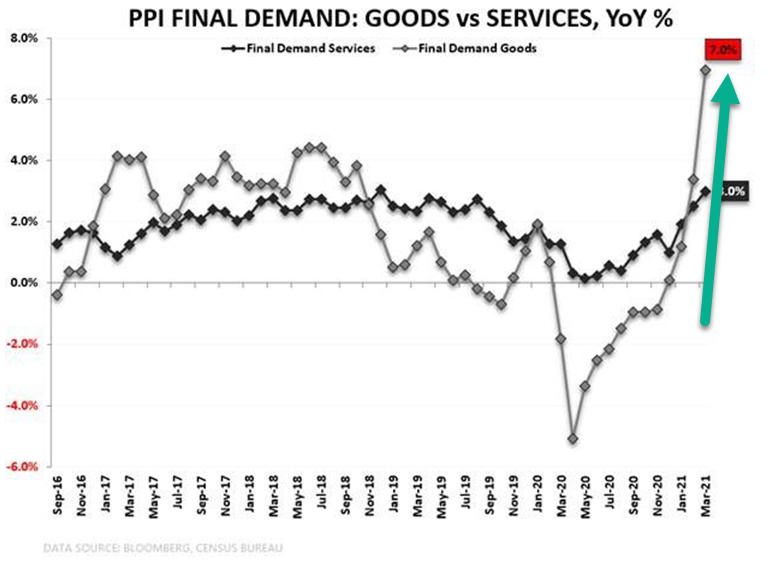

Le dernier chiffre qui mesure cette inflation est apparu en très forte hausse vendredi dernier. L’indice PPI, qui mesure la hausse des prix aux États-Unis, est à un rythme de hausse annuelle jamais vu depuis qu'il existe. Cela s’explique surtout par le fait que l’an dernier à la même époque nous étions dans une période fortement déflationniste. Mais en regardant un peu plus en détail la nature de cette hausse annuelle, on remarque que c’est surtout la composante “Produits”, et non celle relative aux services, qui explique cette hausse fulgurante.

Cet indice PPI est en tout cas désormais à un plus haut de 9 ans ; les attentes d’inflation à 5 ans sont aussi en hausse :

Ce dernier graphique peut sembler anodin, et renforcer le discours de la Fed sur le “caractère transitoire” de ce mouvement inflationniste…

Mais c’est justement du fait de ces politiques très accommodantes de la Fed que les attentes d’inflation continuent d’augmenter.

Le mouvement est lancé, justement en raison de ce qui a déjà été engagé. Elle mesure avec un certain décalage ce qui a été engagé en matière de politique monétaire dans le passé. Elle est beaucoup plus difficile à contrôler car c’est une donnée associée à un mouvement d’inertie.

En fait, pour arrêter cette hausse, il faudrait que la Fed augmente tout de suite les taux.

Elle ne peut pas, pour une raison essentielle que nous allons explorer. Tout ce qu’elle peut faire c’est minimiser dans son discours l’impact inflationniste, répéter qu’il est transitoire.

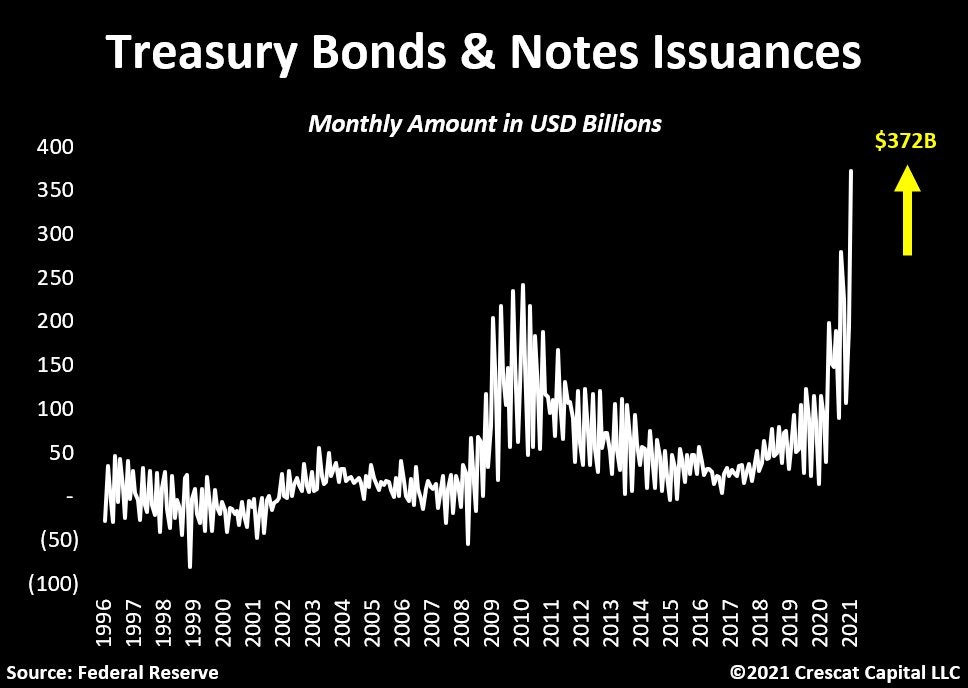

La Fed ne peut pas augmenter les taux d’intérêt car le Trésor américain va devoir à très court terme émettre un nombre considérable d’obligations pour financer le grand plan de relance. Distribuer gratuitement de l’argent a un coût. Le moment de régler l’addition arrive. Le Trésor va devoir vendre $370 milliards les trois prochaines semaines.

C’est du jamais vu dans l’histoire récente.

La Fed ne peut pas augmenter ses taux car cela aurait une conséquence sur le coût de cette nouvelle dette émise. L’avalanche des emprunts du Trésor qui arrivent dans les prochaines semaines doit se réaliser à des taux le plus bas possible. Et pour avoir des taux bas, la Fed n’a pas d’autre moyen que d’engager des programmes d’achats de ces obligations encore plus importants. Sans acheteur de cette dette, les taux s’envoleraient, si le système d’enchères n’était pas justement biaisé par ces achats des banques centrales.

Le programme de rachat par la Fed de ces obligations émises par le Trésor sera donc déterminant pour contenir les forces naturelles du marché qui incitent bien évidemment à une hausse des taux.

Dans le même temps, les autorités monétaires doivent minimiser dans leurs discours les effets inflationnistes produits par cette manipulation des taux et par ces rachats d’actifs.

Mais si le contrôle des taux est un objectif matériellement accessible (à priori, qu’est-ce qui empêche la Fed de racheter l’ensemble des obligations émises par le Trésor ?), le contrôle de l’inflation est une mission bien plus délicate.

L’inflation a désormais déjà des conséquences réelles dans l’activité économique aux États-Unis.

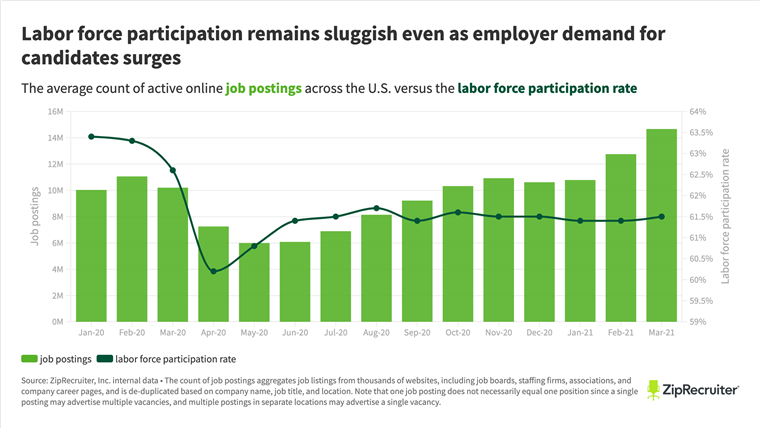

Le premier effet est sur le niveau des salaires. Avec l’effet conjugué de la reprise et la distribution d’argent gratuit (free money) pour stimuler cette reprise, le taux de participation active ne suit pas la reprise des offres d’emplois : les offres abondent mais les candidats ne se précipitent pas sur ces offres !

Les témoignages que je reçois de mes amis américains vont tous dans le même sens : il est de plus en plus difficile de retenir un nouvel employé qui n’hésite pas à abandonner son poste au bout de quelques jours à la moindre contrainte. Les primes à l’embauche fleurissent un peu partout pour les métiers de serveurs et les salaires horaires augmentent de manière significative. D’un point de vue économique, ce n’est pas vraiment une surprise de constater que l’argent envoyé gratuitement a un effet sur la hausse des salaires… Et si l’argent gratuit ne suffit pas, il est tellement facile d’emprunter à des taux aussi bas. Les crédits à la consommation repartent à la hausse : les Américains ont dépensé 27 milliards à crédit en février, c’est 10 fois plus qu’attendu (jamais les estimations sur ce chiffre ont été aussi fausses !), et ce chiffre est un record depuis 2017. L’État américain s’endette pour distribuer de l’argent à ses citoyens qui empruntent encore plus car c’est encore insuffisant. Vous pensez que ça n’aura pas d’effet sur la valeur de la monnaie ?

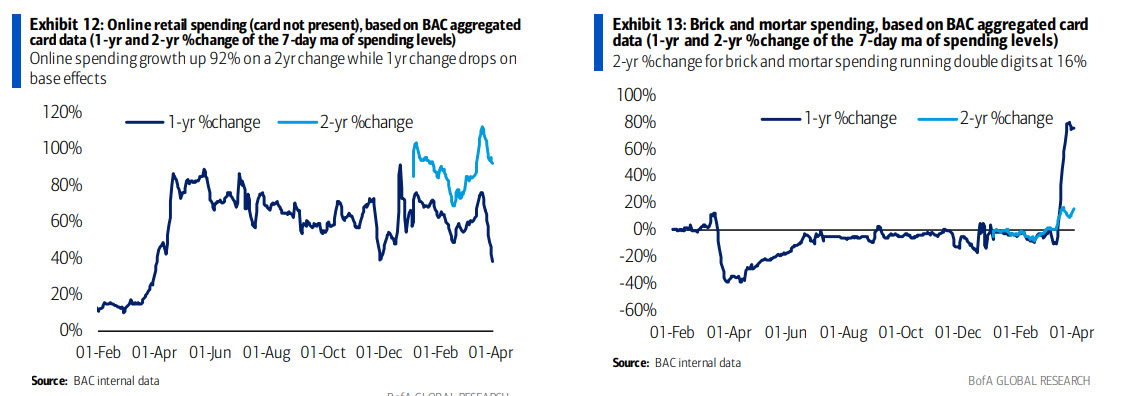

Notons au passage que ce nouvel entrain consumériste concerne désormais le secteur des ventes de proximité. Les ventes en ligne s’effondrent sans doute par effet de lassitude suite au long confinement…

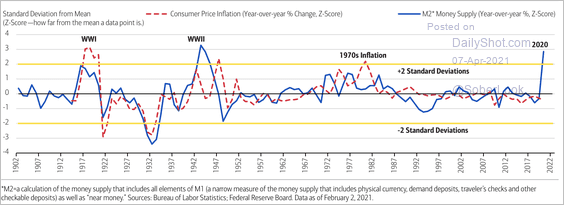

L’autre conséquence de cette inflation monétaire se ressent sur le prix des matières premières. Là aussi c’est plutôt logique : 1/5 des dollars existant aujourd’hui a été imprimé lors des douze derniers mois. La hausse de la masse monétaire conduit à une dévalorisation de la monnaie. La masse monétaire est aujourd’hui à un niveau jamais vu depuis la seconde guerre mondiale.

Cette hausse de la masse monétaire entraîne logiquement une hausse des biens tangibles comme les matières premières. Parmi ces biens tangibles, il y a un matériau qui est crucial aux États-Unis pour le marché immobilier : le bois de construction.

La semaine dernière, le contrat à terme du bois de construction a encore pris $100 par rapport à la semaine dernière.

À ce sujet, voici ce que les déflationnistes traçaient sur les futures du bois de construction en novembre dernier :

Voilà pourquoi je n’utilise plus les vagues d’Eliot dans mes analyses techniques. Cela ne marche tout simplement pas. Un short sur signal de vente de cette configuration vous “offre” déjà une perte de plus de 40% !

Ceux qui prédisaient un choc déflationniste après la crise sanitaire n’ont pas mesuré les effets à court terme des actions spectaculaires engagées par les banques centrales.

L’inflation commence à se voir dans les chiffres, mais comme il n’y a pas de mécanisme de détermination de prix (“price discovery”) dans les marchés justement à cause de ces interventions monétaires, il est impossible de savoir réellement ce qu’il en est… jusqu’au moment où on constate dans la vie réelle qu’un bien essentiel comme le bois de construction est devenu inabordable et exclut de ce fait une grande partie de la population pour l’accès au rêve américain de construire une maison neuve.

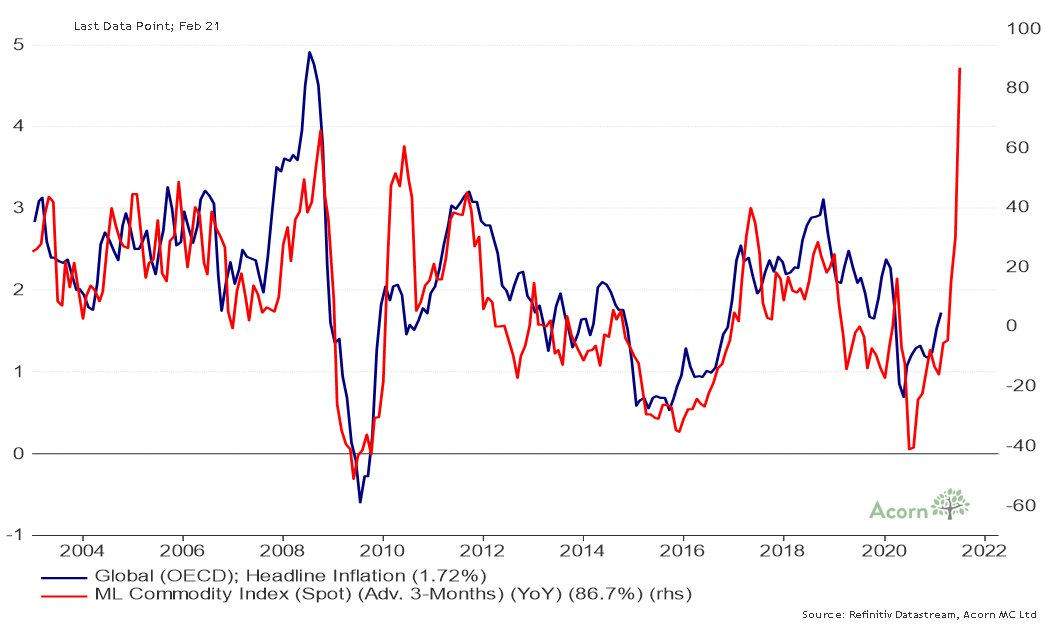

La hausse des matières premières a un effet d’entrainement sur l’inflation, comme l’explique le graphique suivant :

Le chiffre CPI d’inflation à 1.6% publié aujourd’hui est plus important que prévu, mais si on regarde l’augmentation du prix des matières premières, il est plus que probable que les prochains chiffres seront encore plus hauts.

Sans ces interventions sur les marchés, le taux d’inflation communiqué aurait propulsé les taux à la hausse et les marchés se seraient effondrés car, aujourd’hui, le marché des actions est devenu un marché dérivé du marché obligataire : les actions restent à des niveaux stratosphériques parce que les taux sont maintenus à la baisse. Le marché chiffre la croissance qui est évaluée grâce à des taux zéro. Une hausse des taux aurait un effet dévastateur sur le prix de ces actifs.

Sans ce contrôle des marchés, l’or aurait aussi explosé à la hausse avec la publication d’un tel rapport d’inflation.

L’or est aujourd’hui à un prix qui ne prend pas encore en compte ce qui s’est passé ces derniers mois et ce qui va se passer par rapport à l’avalanche d’enchères du Trésor à venir.

L’or n’a pas suivi la hausse des prix des autres actifs tangibles ces derniers mois.

Pour cette raison, il est considéré comme un actif abordable et fait l’objet en ce moment d’une véritable razzia sur la planète.

Les ventes de pièces en or se sont envolées en 2020. Près de 300 tonnes d’or en pièces ont été vendues l’an dernier dans le monde, c’est 10% de plus que la deuxième année la plus active sur ce marché qui était en 2013.

Ces ventes concernent l’Inde, on l’a vu la semaine dernière, mais également en Australie, où le Perth Mint doit faire facer à un double run :

-

Sur ses produits physiques tout d’abord. Avec la disparition progressive des stocks d’argent, ce sont les pièces et lingots d’or qui font l’objet d’une ruée historique ces derniers jours.

Ventes de pièces de la Perth Mint au mois de mars #or #argent pic.twitter.com/VUDv9bdPUd

— OR.FR (@Or_fr_) April 8, 2021

-

La razzia australienne se déplace désormais sur les comptes alloués. La Perth Mint doit faire face à une demande importante de livraison en physique de ces comptes métaux. Pour tenter de ralentir le processus, le Mint a dû changer à la hâte ses conditions de livraison, rallongeant les 10 jours normalement requis dans son document contractuel des comptes alloués. Plusieurs clients sur les réseaux sociaux se plaignent des difficultés rencontrées pour obtenir des lingots d’argent qu’ils croyaient en leur possession. Certains ont même dû payer des frais supplémentaires de fabrication pour être finalement livrés en lingots d’argent fabriqués en Chine…

La ruée sur l’or a repris également en Chine, où les demandes de livraison sont reparties à la hausse au mois de mars. 167 tonnes d’or ont été livrées à Shangaï le mois dernier, c’est le chiffre le plus élevé depuis 2019.

Retraits d’#or physique du Shanghai Gold Exchange (#SGE) au mois de mars pic.twitter.com/JgxFsn5sNy

— OR.FR (@Or_fr_) April 11, 2021

Ces niveaux attractifs du cours de l’or offrent de bonnes opportunités aux épargnants qui choisissent un placement physique.

Mais l’action sur les compagnies minières est aussi significative depuis le creux de ce secteur d’il y a deux semaines. Depuis plusieurs séances, on assiste à un achat très marqué des ventes qui se passent en début de semaine.

Ce mouvement continue à privilégier les juniors argent par rapport aux minières aurifères.

Faisons à ce sujet le point sur le graphe SILJ/GDXJ qui mesure la performance des juniors argent par rapport aux minières OR que nous avons tracé l’été dernier.

Le graphe SILJ/GDXJ a entamé un violent rebond à la fin de la résolution de la figure harmonique haussière “Crab” de plus de 4 ans.

Comme attendu, cette figure très dynamique a donné l’impulsion nécessaire pour percer la tendance baissière entamée depuis 2017. La première cible T1 de la figure harmonique a été atteinte dès le début 2021, après un bref répit. La seconde cible a été atteinte très rapidement après et il s’en est suivi beaucoup de volatilité autour de cette deuxième cible. Ce mouvement de consolidation s’opère désormais avec une divergence haussière cachée qui devrait assurer une continuation de la hausse de ce graphique à moyen terme.

Je continue à privilégier des renforcements sur des juniors qui ont fortement corrigé depuis le début de l’année et qui sont dans l’attente de catalyseurs (plans de financement, plans de consolidation, résultats de forage attendus sur zones prometteuses…)

L’impulsion qui va venir sur le secteur des minières risque d’être très puissante car l’énergie accumulée dans cette consolidation a un potentiel de libération très violente.

Source originale: Recherche Bay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.