Depuis plusieurs mois, nous avons souligné dans nos bulletins la menace que représente la hausse des taux d'intérêt pour le budget de l'État américain. Face au mur de la dette, le Trésor devra considérablement augmenter les montants à emprunter sur les marchés. L'État américain se trouve confronté à la même problématique qu'un emprunteur à taux variable qui voit le montant de ses remboursements exploser du jour au lendemain lorsque les taux montent brusquement.

En théorie, les situations peuvent sembler similaires. Toutefois, il est évident qu'un État n’est pas dans la même position qu'un particulier soumis aux taux variables. Un État a la capacité de faire tourner la planche à billets lorsqu'il se retrouve dans ce type de piège. Ainsi, le mur de la dette n'a pas la même signification pour un État que pour un particulier ou une petite entreprise.

Un problème de dette privée pose des défis plus importants pour l'économie qu'un problème de dette publique.

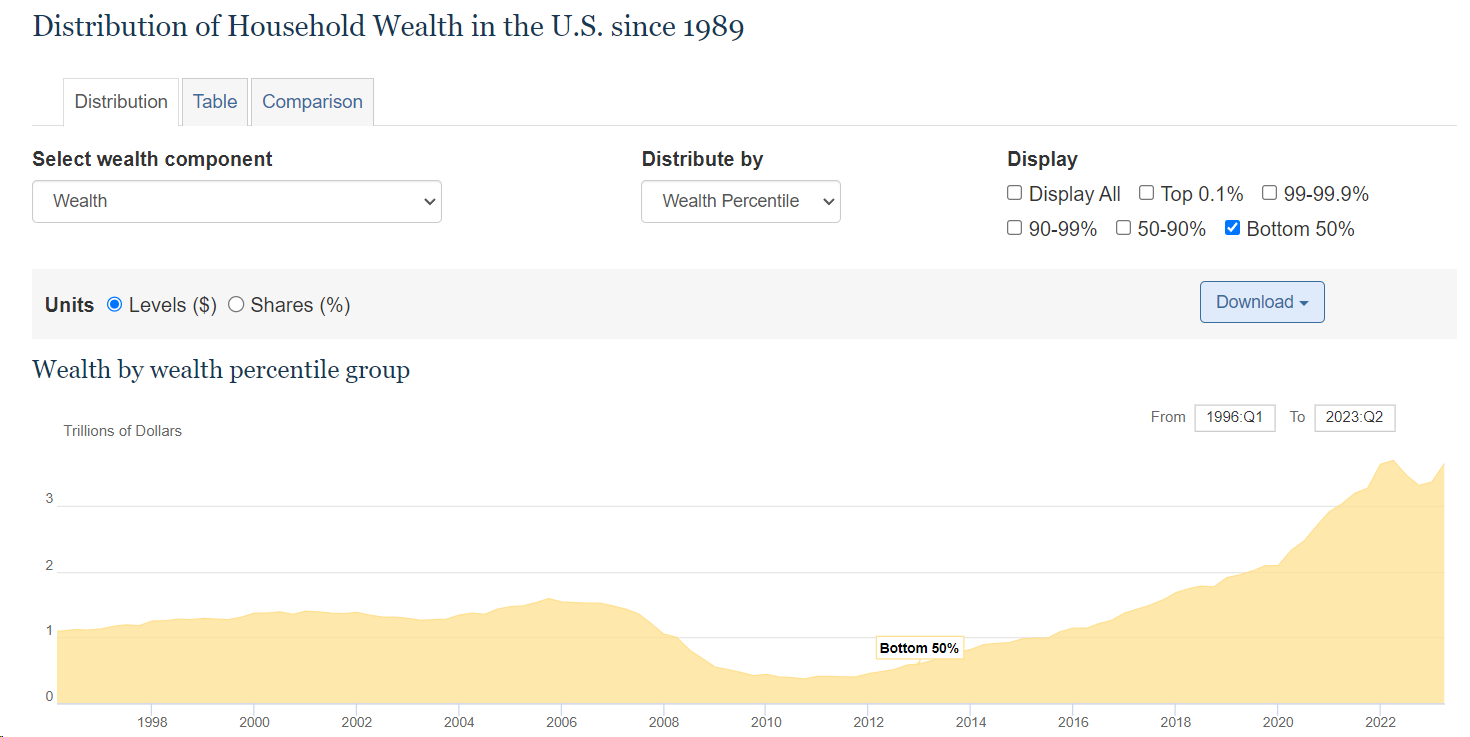

Le mois dernier, la Réserve fédérale américaine a diffusé une étude évaluant l'accroissement de richesse de la population selon les différentes catégories de revenus. Le premier enseignement à tirer de cette étude est qu'au cours du siècle en cours, les disparités de revenus n'ont cessé de s'accentuer aux États-Unis. La richesse se concentre de plus en plus parmi les 1% les plus fortunés, qui ont à peine ressenti l'impact des récentes récessions et ont bénéficié davantage de la hausse de la valeur des actifs stimulée par la politique de taux bas.

L'autre constat surprenant de cette étude réside dans le fait que, bien que les Américains les plus modestes aient été les premiers à ressentir les effets de la grande récession induite par la crise financière de 2008, la crise liée au Covid-19 ne les a pas autant touchés. Les mesures de soutien leur ont permis de mieux résister qu'en 2008.

La classe moyenne américaine semble être beaucoup moins impactée qu'en 2008, ce qui place la Fed dans une situation totalement différente.

Cependant, cette observation ne tient malheureusement pas compte de l'inflation, qui affecte évidemment davantage les classes les plus défavorisées.

Ce serait une erreur de négliger l'inflation. Cependant, en se concentrant uniquement sur les données brutes, sans prendre en compte l'inflation, on a tendance à percevoir une différence de situation par rapport à 2008.

La crise immobilière avait gravement touché les plus pauvres, étant donné qu'ils détenaient des crédits « subprimes » qui avaient précipité cette classe de la population dans d’énormes difficultés financières lorsque les taux ont augmenté.

Cette fois-ci, même les propriétaires les plus modestes ont négocié des prêts à taux fixe, et l'augmentation des taux n'a pas la même incidence que lors de la dernière crise immobilière.

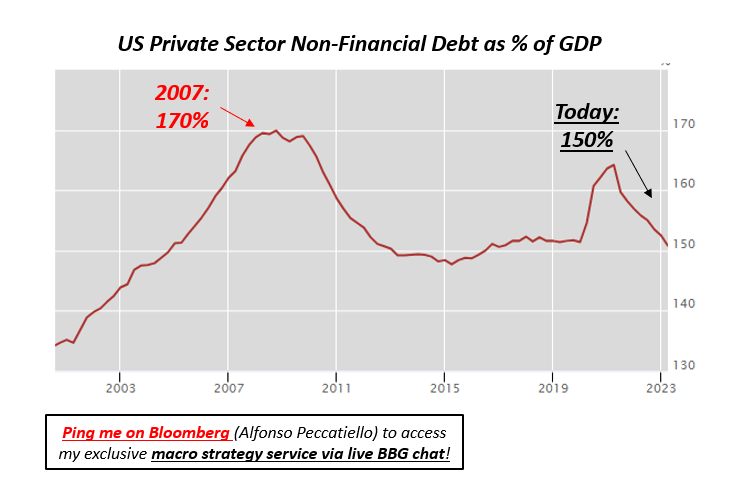

L'économiste Alfonso Peccatiello a étudié le poids de la dette privée dans le monde. Aux États-Unis, le secteur privé est certes endetté, mais la situation est loin de ressembler à celle de 2007. Actuellement, la dette du secteur privé non financier représente environ 150% du PIB :

Bien que le niveau de dette privée puisse paraître significatif, il reste nettement en deçà des seuils d'alerte qui ont déclenché des crises majeures par le passé.

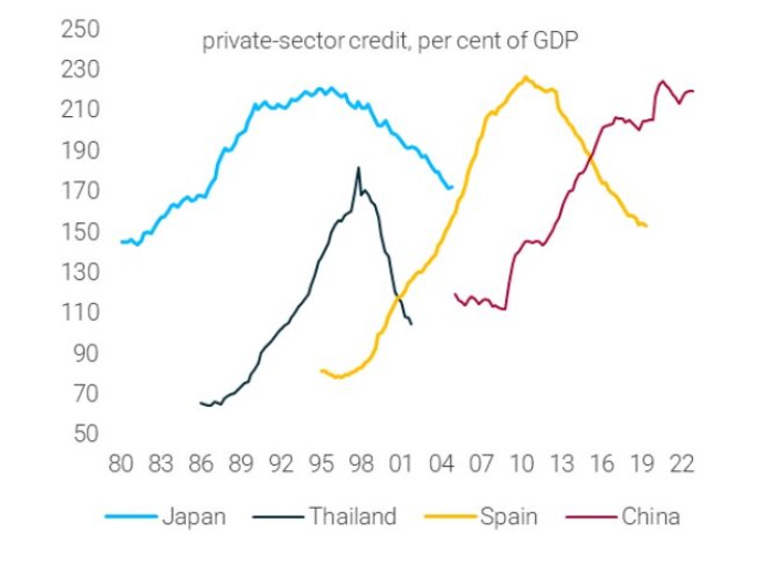

Dans les années 1990, le Japon avait une dette privée dépassant les 200%. La Thaïlande se rapprochait de ces niveaux au moment de la crise asiatique, et l'Espagne a également atteint des niveaux proches de 200% lors de la crise souveraine de 2011.

Aujourd'hui, de nombreux pays autres que les États-Unis se trouvent dans des situations encore plus inconfortables.

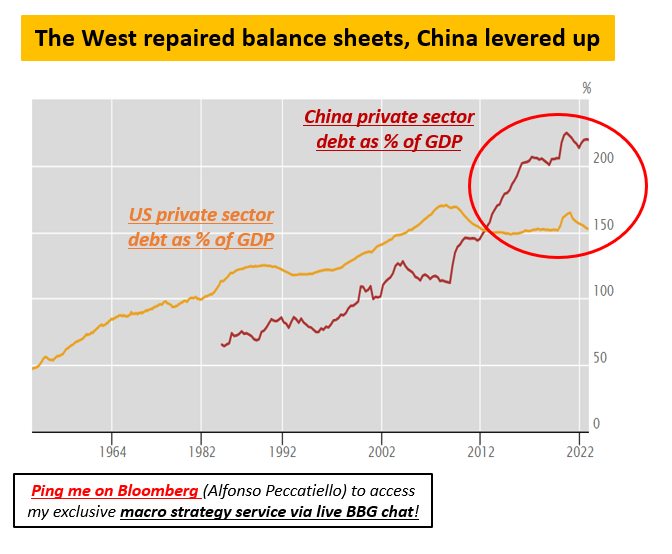

Par exemple, la Chine est confrontée à un problème de dette privée beaucoup plus conséquent :

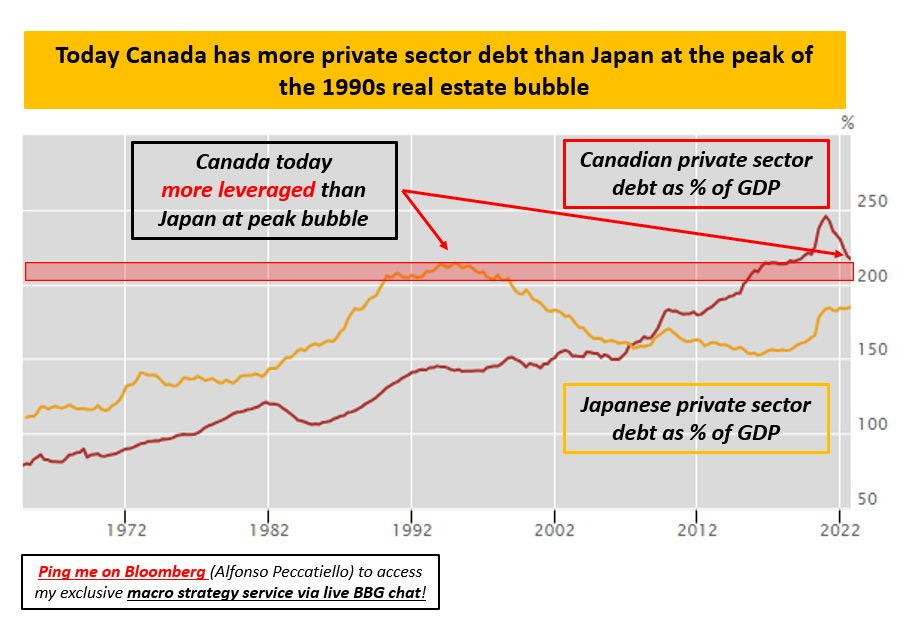

La situation est également tendue au Canada, où les ménages ont contracté des emprunts beaucoup plus significatifs qu’ailleurs, notamment à des taux variables. La taille de la dette détenue par le secteur privé est bien trop importante par rapport au PIB du pays, et la nature même de cette dette, nécessitant un refinancement à très court terme avec des coûts considérablement plus élevés, place le Canada dans une situation périlleuse sur le plan économique.

Cette situation, moins préoccupante que lors de la dernière crise financière, semble être la raison derrière la position mesurée de la Réserve fédérale, qui ne ressent pas une nécessité pressante d’infléchir sa politique monétaire. Les effets de la hausse des taux n'ont pas eu d'impact dévastateur sur les classes moyennes, du moins pour le moment.

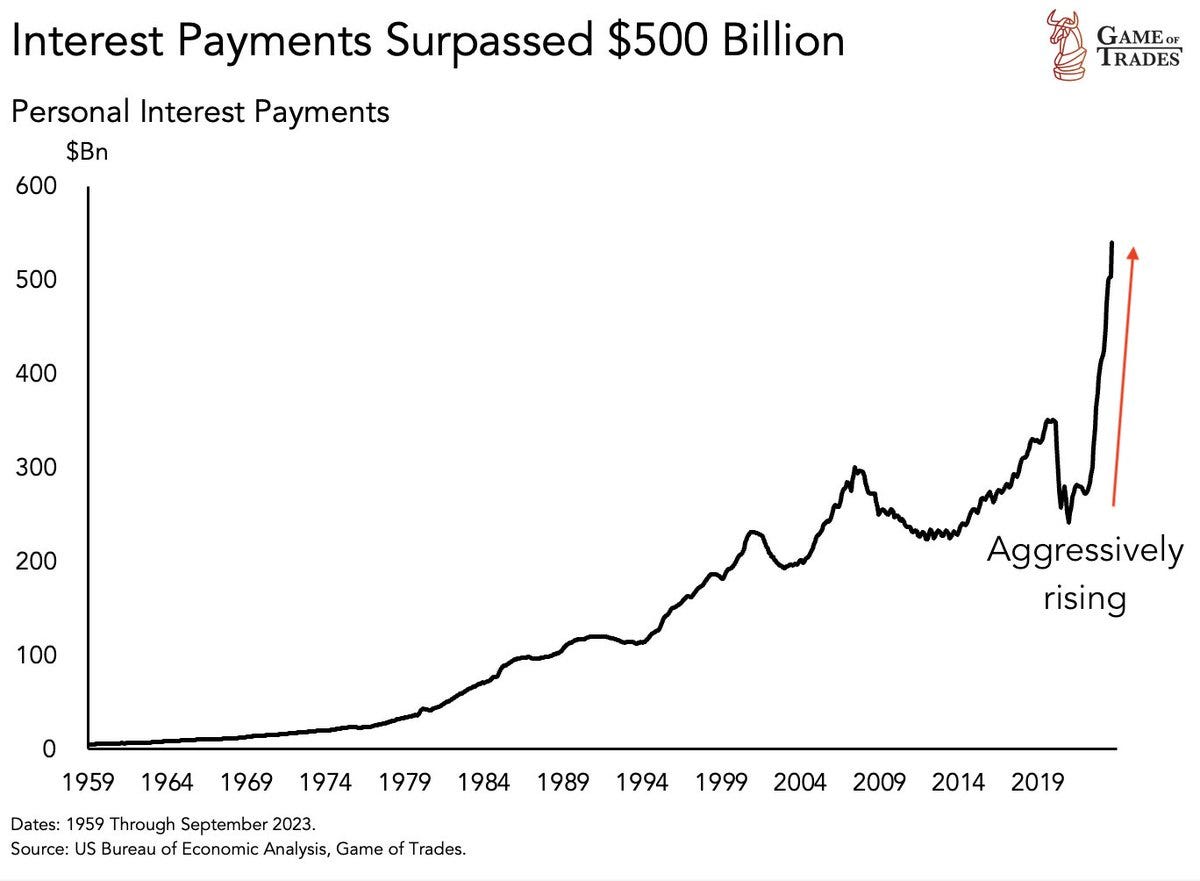

Bien que les ménages américains soient moins affectés qu'en 2008 par leur endettement immobilier, un secteur commence à susciter des inquiétudes : celui de la consommation. La hausse du coût des intérêts sur les prêts personnels a connu une augmentation vertigineuse depuis le relèvement des taux. Pour faire face à l'inflation, les ménages américains ont de plus en plus recours à leurs cartes de crédit, et même si le niveau de retards de paiements n'a pas encore atteint un seuil d'alerte, le montant des intérêts sur ces prêts n'a jamais été aussi élevé :

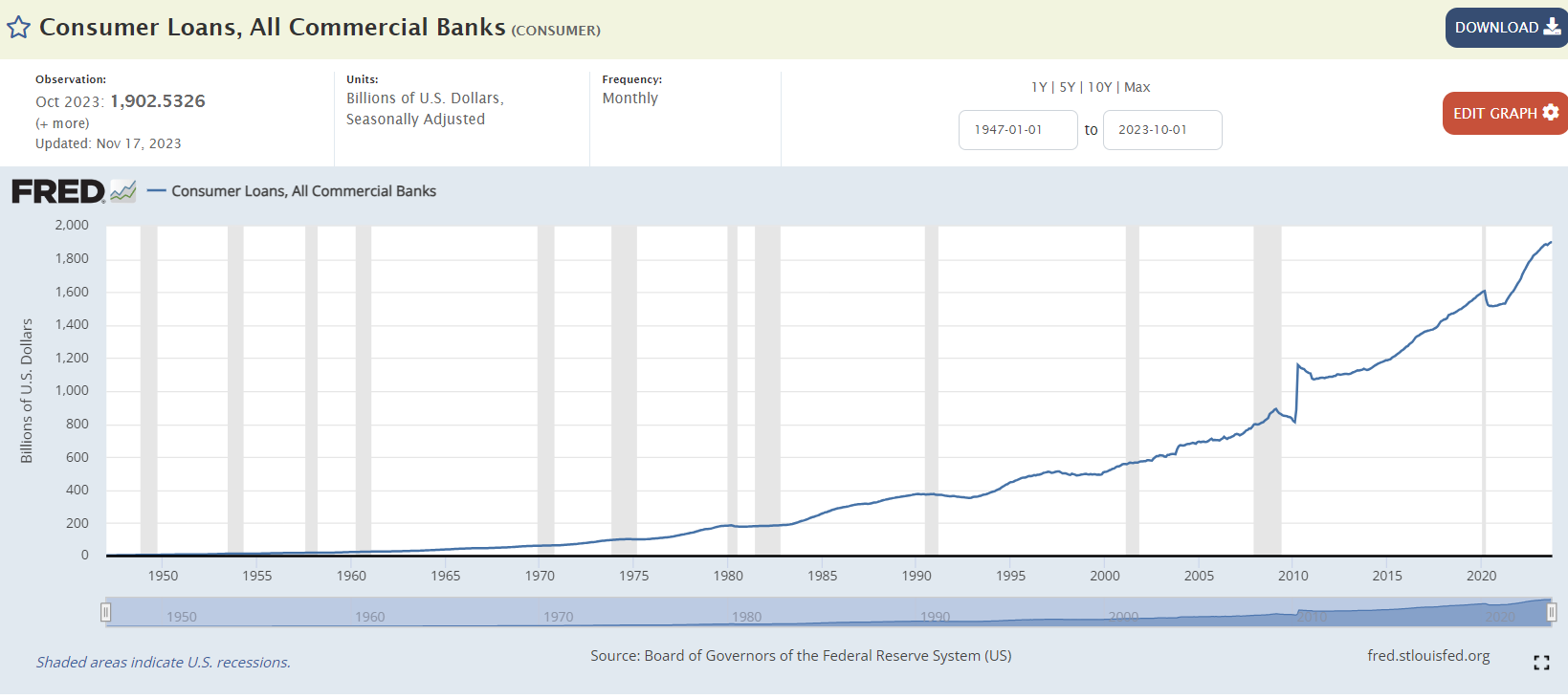

Le niveau des crédits à la consommation a explosé ces dernières années :

En 2008, la bulle du crédit privé était liée à l'immobilier, tandis qu'actuellement, la bulle de crédit concerne le crédit à la consommation. Même si, dans l'ensemble, la Fed peut estimer que le risque de crédit dans le secteur de la dette privée est moins important qu'en 2008, l'effet de décalage pourrait poser un véritable problème dès l'année prochaine dans le secteur du crédit à la consommation.

Non seulement cette nouvelle bulle présente un risque pour les émetteurs de la dette, mais l'éclatement de celle-ci aurait un impact très négatif sur la consommation américaine, qui représente le seul et dernier moteur de la croissance outre-Atlantique. Ce type d'événement lié au crédit est très difficile à corriger une fois qu'il se produit. Même avec une baisse des taux, l'inertie du ralentissement entrave la possibilité d'avoir un effet immédiat lorsque la bulle éclate.

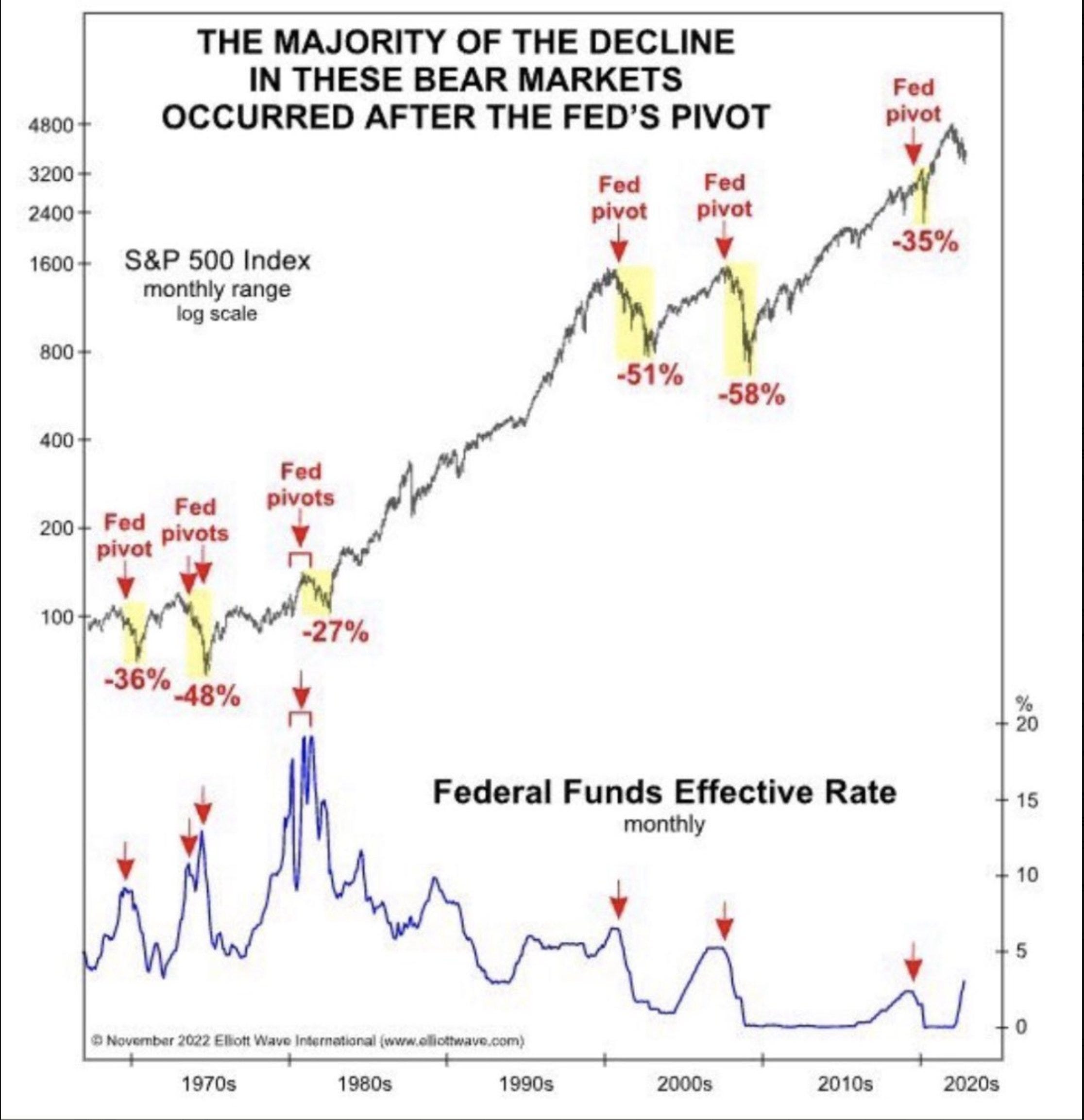

Il est également crucial de noter que les récessions aux États-Unis ont presque systématiquement eu lieu après les changements de cap de la Fed. Les corrections sur les marchés se sont produites après, et non avant, les ajustements de politique monétaire :

Ce qui diffère par rapport aux autres crises de la dette privée, c'est que cette fois-ci, le marché obligataire n'est plus du tout dans la même configuration que lors des crises précédentes.

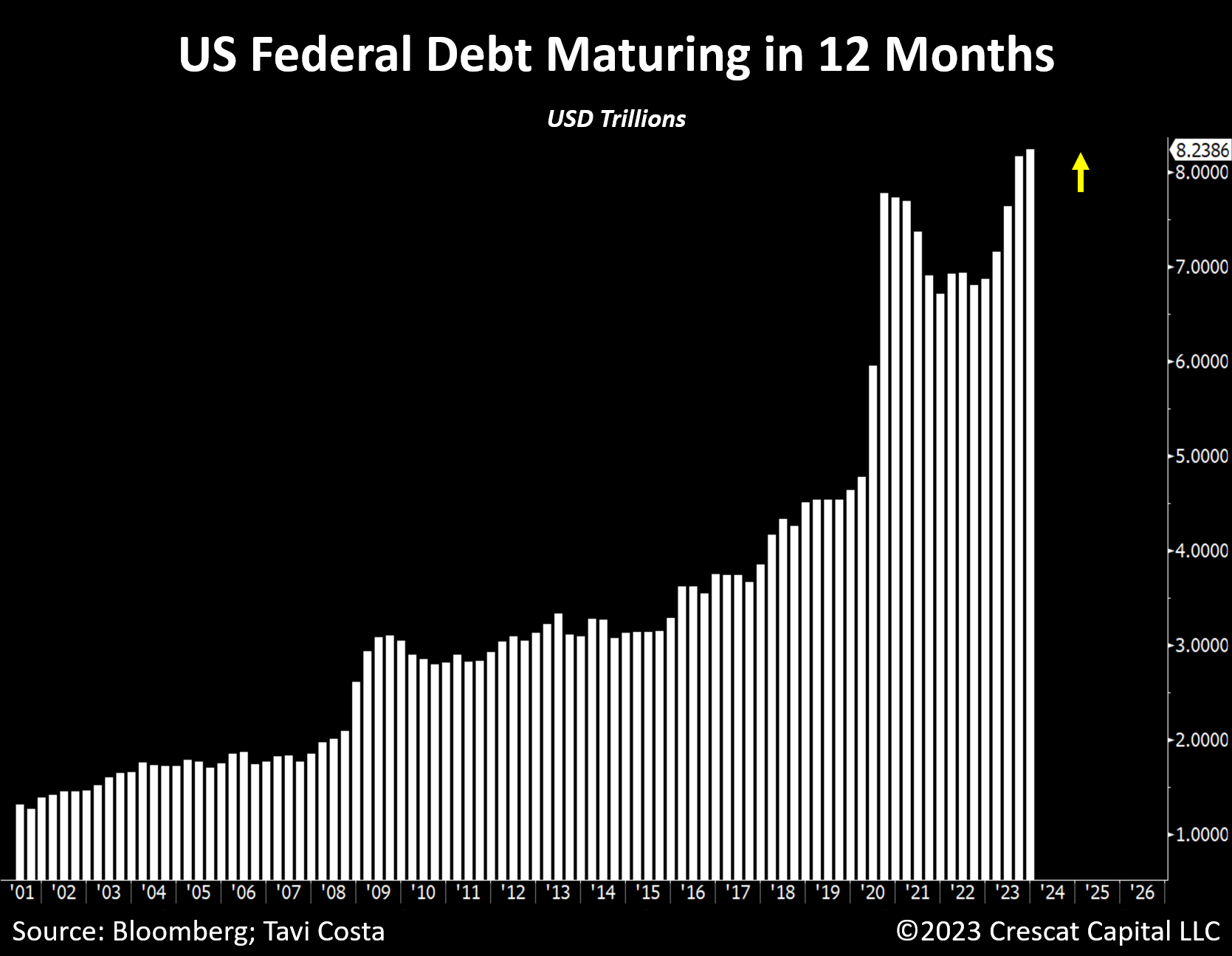

Aujourd’hui, le marché de la dette privée est en forte concurrence avec celui de la dette publique. En effet, l'État américain devra refinancer pas moins de 8 200 milliards $ de dettes au cours des seuls 12 prochains mois ! À cela s'ajoutent, bien entendu, les nouvelles émissions qui devront combler un déficit américain de plus en plus important.

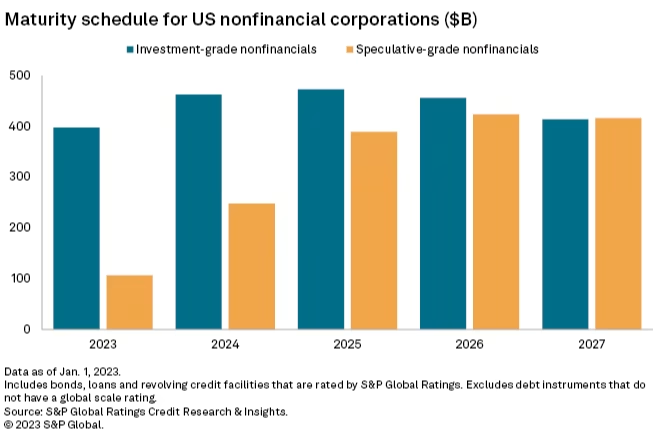

Au même moment, les émetteurs privés devront considérablement accroître leurs émissions de dette en 2024. Ce sont surtout les émetteurs les plus à risque qui seront les plus nombreux à solliciter le marché pour refinancer leur propre dette.

La quantité de produits classés comme spéculatifs dans ces nouvelles émissions devrait tripler d'ici 2025 :

Comment refinancer dans un contexte où le Trésor américain cannibalise la demande obligataire ?

Cette fois-ci, les émetteurs de dette privée sont en concurrence directe avec un État susceptible de capter une très grande partie de la demande obligataire.

Même si la situation sur la dette privée n'est pas problématique pour le moment, 2024 risque d'être une toute autre histoire : le mur de la dette privée est beaucoup plus difficile à franchir que le mur de la dette publique.

Ces risques liés à la dette américaine sont les principales raisons qui maintiennent le cours de l’or à un niveau aussi élevé. Plus on se rapproche de ce mur de la dette, plus l'or devient un indicateur tangible du risque.

Historiquement, l'or a tendance à être relativement stable au cours des années pré-électorales. Cependant, en cette fin de 2023, nous nous trouvons dans une situation très particulière. Le mur de la dette qui se dessine clairement devant nous change la donne, et un breakout de l'or devient de plus en plus probable, même à court terme.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.