Alors que l’endettement public en zone euro se rapproche des 12 000 milliards d’euros (95,6% du PIB), la monnaie unique européenne n’a jamais été autant menacée par des instabilités structurelles. D’une part, la modification des taux directeurs de la BCE est de plus en plus inappropriée à une union monétaire aussi différenciée. D’autre part, la dégradation du marché obligataire ces derniers mois est la plus importante jamais observée depuis au moins un demi-siècle. Sur les 27 pays membres de l’Union Européenne, « seuls » 6 pays font peser la plupart des risques d’une déstabilisation de l’euro. Il s’agit principalement (dans l’ordre) de la Grèce, de l’Italie, du Portugal, de l’Espagne, de la France et de la Belgique. L’instabilité du marché obligataire devrait avoir des conséquences majeures à long terme sur l’euro.

Le plus gros marché au monde vacille : plus de 10 000 milliards de dollars évaporés !

D’après l’ICMA, International Capital Market Association, la valeur mondiale du marché obligataire était d’environ 130 000 milliards de dollars en 2020. Cela comprenait près de 65 000 milliards de dettes publiques. En d’autres termes, les dettes publiques mondiales représentaient en 2020 près de 76,5% du PIB mondial, avec une forte répartition de ces dettes dans les pays développés.

Ainsi, l’indice développé par JP Morgan destiné à reproduire les performances des obligations publiques des pays développés a chuté de près de 9% depuis le début d’année 2022. C’est la plus forte chute enregistrée depuis près de quatre décennies. Cette chute de la valeur des obligations est plus significative encore pour les pays européens. Il est probable que la zone euro connaisse la plus forte perturbation sur ses dettes publiques depuis près d’un siècle. Par ailleurs, la maturité moyenne de la plupart de ces obligations se situerait autour de 2027 à 2028.

Le « dégonflement » de la bulle des actifs mondiaux ?

Mais alors comment expliquer une telle dévalorisation ? En prenant en compte les indices de dévalorisation du marché et sa valeur estimée, cela signifie que le marché obligataire mondial aurait perdu plus de 12 000 Mds$ de valorisation depuis le début d’année 2022 ! A cela s’ajoute la dévalorisation des actions mondiales et des cryptomonnaies. De la même manière, la dévalorisation observée sur actions s’élève probablement autour de 18 000 Mds$, et 2 000 Mds$ de pertes pour les cryptomonnaies. Nous assistons donc à une dévalorisation historique de la plupart des actifs pour plusieurs dizaines de milliers de milliards de dollars. C’est l’équivalent d’une perte moyenne de plus de 4 500 $ en capital pour chaque personne sur Terre. Un tel bouleversement aura des impacts durables sur les systèmes monétaires et financiers mondiaux.

Nous devons ici souligner deux mécanismes dans cette dévalorisation massive des actifs financiers :

- Le premier mécanisme concerne les liquidités. Durant les crise du COVID, les banques centrales ont créé plus de 10 000 Mds$ de monnaie, sans considérer les conséquences de long terme. Un tel phénomène a directement mené à un excès haussier historique des marchés mondiaux. Il est donc « naturel » d’observer une correction aussi intense en réponse à cet hausse exagérée des actifs financiers.

- Le deuxième mécanisme concerne la déstabilisation de la valeur de la monnaie. La plupart des pays subissent une inflation galopante et doivent arbitrer entre une hausse du coût du capital (hausse des taux) ou bien sa dévalorisation naturelle par l’inflation (rendements réels négatifs). Ces deux mécanismes désincitent les agents à détenir du capital qui devient moins attractif.

Marché obligataire : l’instabilité croissante des finances publiques…

A chaque crise, on savait déjà que les finances publiques d’un petit groupe de pays se dégradait toujours plus graduellement. Désormais, la dégradation des finances publiques concerne une grande partie des pays dans des proportions significatives. La perte de contrôle des finances publiques devient dangereuse. Dans le jargon, on parle de « déficit structurel » pour parler du déficit incompressible supporté par les finances publiques. Le déficit structurel, c’est le rythme d’accélération de l’endettement public contre lequel on ne peut pas lutter dans l’immédiat. Dans son rapport annuel de plus de 700 pages, la Cour des comptes met en garde au sujet de « la nécessité de tracer rapidement une nouvelle trajectoire à moyen terme pour les finances publiques et la dette ».

Dans la technique économique, le calcul du déficit structurel à toute son importance pour évaluer le degré de maîtrise de l’endettement public. En effet, le déficit structurel est calculé à partir de la croissance potentielle, qui correspond au niveau de croissance maximal qui peut être atteint sans générer de l’inflation. Une croissance potentielle élevée traduira la présence de recettes supplémentaires (impôts sur les sociétés, TVA…) et des dépenses réduites (moins de pensions de chômage…). Dans le cas d’une forte croissance potentielle, on dira donc que le déficit peut se réduire rapidement, c’est-à-dire que le déficit est conjoncturel. Réciproquement, un déficit structurel important est donc synonyme d’une faible croissance potentielle et d’un manque de maîtrise des finances publiques.

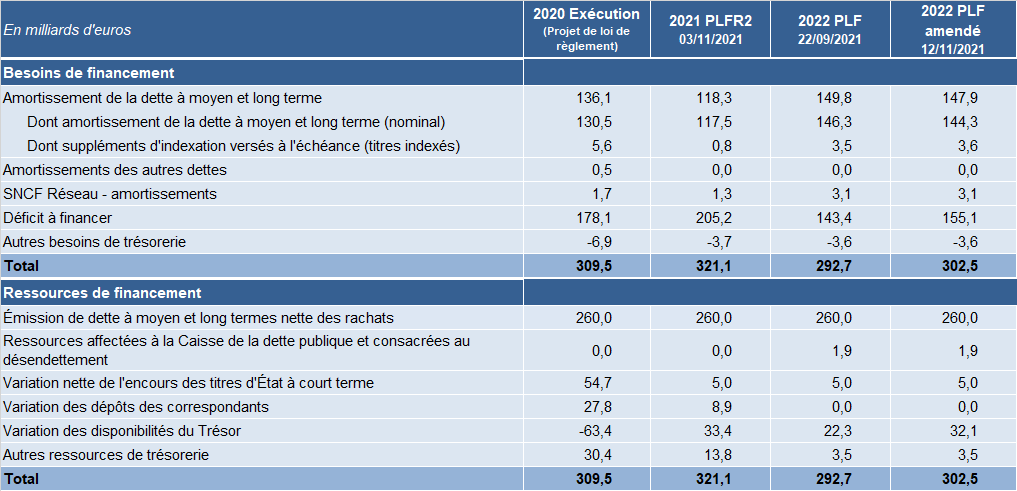

Le tableau ci-dessus montre le détail du besoin de financement public en France en 2022, qui s’élève à plus de 300 Mds€. Au déficit traditionnel, s’ajoute le remboursement des dettes passées dont le taux payé devrait remonter. Le service de la dette atteint en 2022 un record historique à près de 150 Mds€. Le risque de la hausse des taux, c’est l’emballement du coût du roulement de la dette et finalement l’apparition d’une spirale exponentielle de déficits et de défauts. En effet, un taux d’emprunt durablement supérieur à 1,5% pour la France met lourdement en péril sa solvabilité à très long terme.

De plus, la Cour des comptes évalue ce déficit structurel à 5% du PIB en 2022 (4% pour d’autres estimations), c’est-à-dire le double qu’en 2019. Alors que la France tenterait de viser un objectif de déficit à 3% du PIB en 2027, malgré une croissance potentielle très faible (presque nulle), cela devrait se faire par des tensions sur le secteur public. Un fort déficit structurel est l’expression économique d’une défiance sociale forte des entreprises et des administrations contre l’Etat. Pour l’écrire clairement, les finances publiques française sont très majoritairement incontrôlées à l’heure actuelle.

Le spectre de la récession et de l’inflation de long terme ?

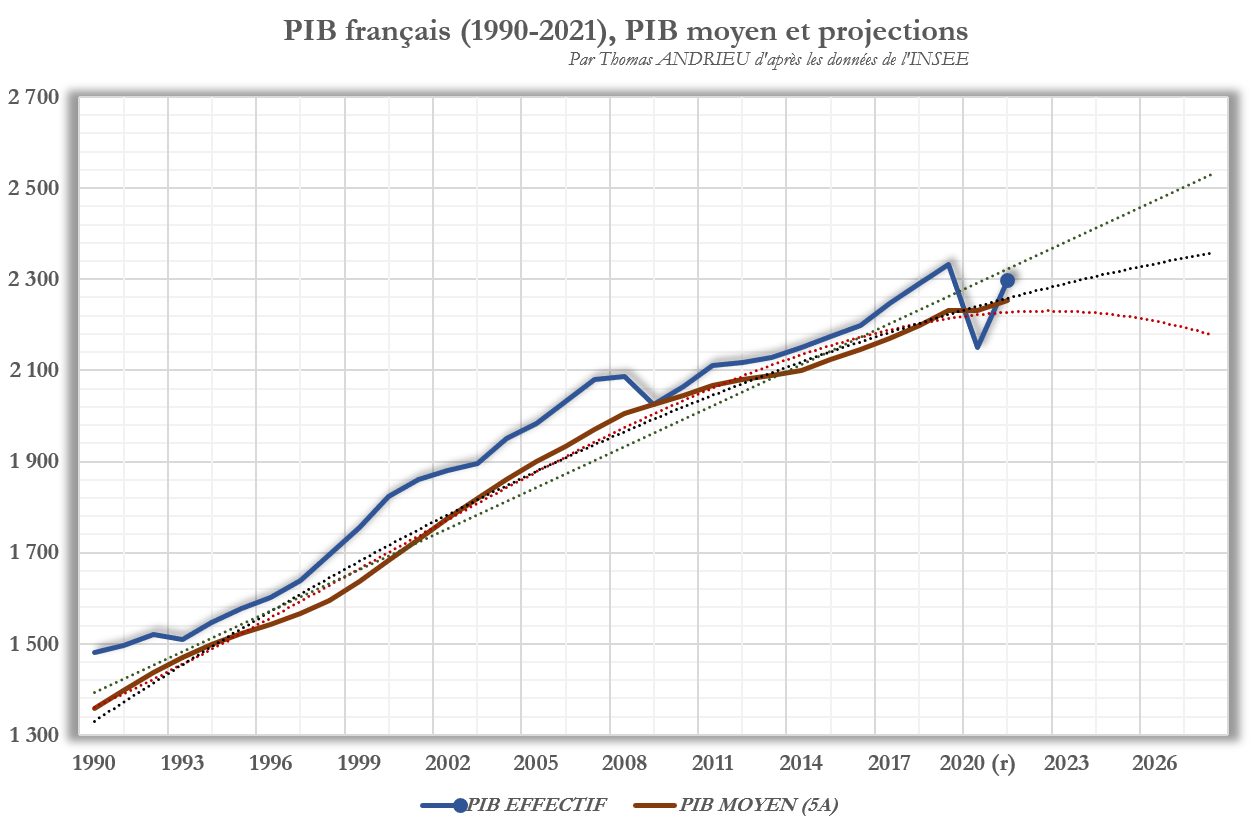

Le graphique ci-dessous montre l’évolution du PIB français et du PIB moyen à 5 ans. A l’aide de projections de divers degrés, on peut sans grande difficulté estimer qu’il est plus probable que la croissance sur cette décennie ralentisse par rapport à la croissance de la décennie précédente (+ 8,8% de croissance sur 2011-2021). En outre, bien qu’un risque puisse peser sur la croissance en 2022, il se pourrait qu’un autre risque pèse sur l’économie à partir du milieu de la décennie. Cette projection corrèle avec l’étude de la cyclicité de l’économie.

En effet, les restrictions économiques de l’épidémie ont durablement menacé l’équilibre économique observé depuis l’après-guerre. C’est la première fois depuis au moins la Seconde Guerre mondiale que le PIB observé est passé sous le PIB moyen des 5 années qui ont précédé. Ce signal peut consister, en plus de l’inflexion de la courbe du PIB depuis les années 1990 (ralentissement de la croissance), en une atteinte à la croissance potentielle de long terme. En d’autres termes, si l’endettement ne passe plus par la croissance dans l’avenir, il passera par une inflation structurelle et durable.

L’idée selon laquelle la dette publique puisse être remboursée par la croissance est un mythe en soi. Cette rhétorique répétée depuis 40 ans par les gouvernements ne s’est jamais avérée, et il est en vérité plus probable qu’un excès d’endettement public réduise les capacités de production de l’économie. Rappelons qu’en France, le poids des dépenses publiques dans le PIB était de 60% en 2021 !

Risque de déstabilisation de l’euro : le pari de certains gérants…

Mi-juin, la BCE s’est réunie en urgence pour « agir contre les risques de fragmentation ». En clair, cela traduit les peurs de la BCE envers la pérennité de l’euro. En effet, la BCE a récemment annoncé vouloir sortir des taux négatifs d’ici la rentrée 2022, fait historique depuis 2016. Le choix n’était pas réellement laissé à la BCE dans la mesure où les banques avaient déjà entrepris de revenir vers taux nuls au sein du système interbancaire. Désormais, la BCE est mise en difficulté alors que les obligations perdent plus de 10% de leur valeur en zone euro.

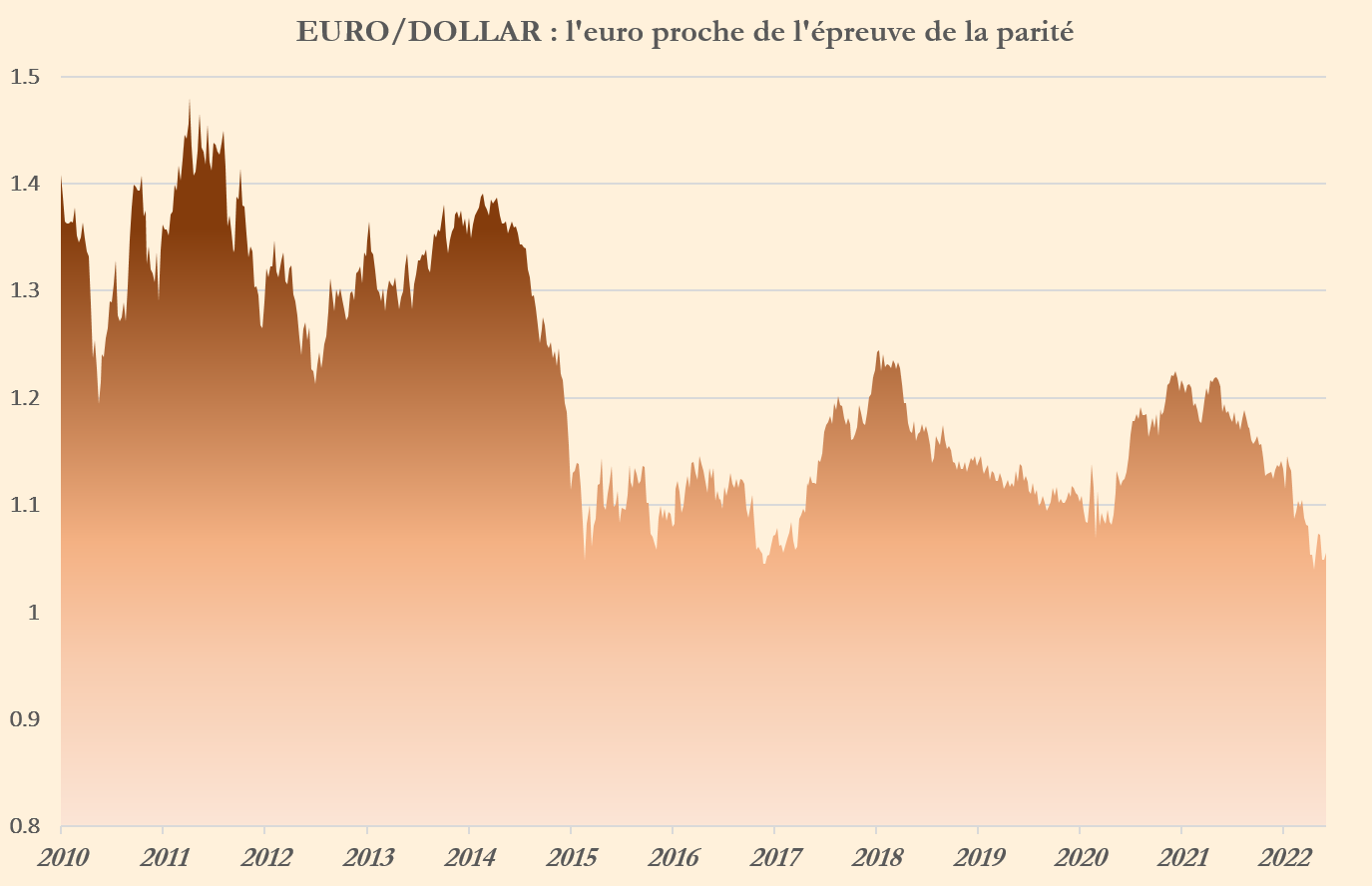

D’une part, la BCE ne peut pas laisser des taux (trop) bas sans réagir face à une inflation supérieure de 6,5 points à son objectif. D’autre part, la BCE ne peut pas remonter violement les taux, au risque de mettre sur le banc les mauvais élèves de la zone euro. Dans les deux cas, l’euro se dévalue. L’euro a cédé près de 15% face au dollar depuis janvier 2021. Cela explique que la valeur de certaines obligations européennes ait perdu plus de 20% sur la même période.

De plus, il faut aussi considérer la situation économique de certains pays. La France voit ainsi son déficit commercial accélérer à tel point que les flux de capitaux à l’étranger diminuent les revenus des français de près de 3,5% par an. Cette situation n’est pas nouvelle et traduit aussi le fait que les pays du Nord de l’Europe sont créanciers des pays du Sud de l’Europe. Au financement des obligations publiques, s’ajoute un besoin de financement privé structurel. La fragmentation de l’euro peut donc survenir rapidement, et si ce risque ne se manifeste pas dans les prochains mois, il réapparaîtra probablement durant la décennie.

En conclusion

Nous assistons à une dévalorisation historique de la plupart des actifs financiers, à l’exception ou presque des matières premières et surtout des métaux précieux. Cela représente en moyenne plusieurs milliers de dollars de perte en capital pour chaque personne. A cela, s’ajoute les conséquences de l’inflation et des pénuries. Pour l’heure, cette dévalorisation de nombreux actifs, obligations et actions en tête, n’a pas eu d’impact sur l’économie réelle. Cependant, de nombreux placements sont indexés sur les obligations et les actions, à commencer par les assurances vies ou de nombreuses retraites. De plus, l’ampleur de ces pertes financières a essentiellement un impact monétaire. Dans ce contexte où le risque monétaire pourrait devenir structurel en zone euro, de nombreux gérants se protègent du risque européen, à l’image du milliardaire Ray Dalio. L’euro devrait ainsi subir une épreuve fatidique après deux décennies d’existence, comme la plupart des monnaies à cette période de leur histoire.

L’euro est désormais proche de plus bas majeurs alors que la BCE anticipe déjà certains dispositifs contre la fragmentation de la zone euro. En effet, la perte de valeur des obligations pose de nombreux problèmes de financement. La France, dont le taux moyen payé sur la dette se situe autour de 1,5%, est désormais contrainte d’emprunter au-delà. Cela signifie que le coût de l’endettement, qui avait diminué depuis 40 ans, se retourne pour la première fois et devrait conduire à de fortes tensions sur les finances publiques à partir de cette décennie. Il faut enfin considérer les perspectives de croissance fortement amputées par les décisions de politiques publiques. En clair, l’instabilité du marché obligataire écrit déjà avec précision l’histoire de l’économie de la prochaine décennie !

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.