Le syndicat allemand GesamtMetall tire la sonnette d’alarme : l’embargo sur le gaz et les matières premières russes risque de mettre à genou les industries métalliques et électriques allemandes.

Plus la tension monte sur le terrain, comme à Mariupol, plus les possibilités d’embargo total sur le pétrole et le gaz russe augmentent. Pour le moment, la Russie livre toujours du gaz à l’Europe, mais la poursuite de la guerre pourrait changer la donne à très court terme.

L’Allemagne est déjà confrontée à une explosion de sa facture énergétique. Cette semaine, c’est le coût de l’acier qui s’envole. Le prix de la tonne en Europe dépasse 1400 $, soit plus de trois fois le prix de 2020.

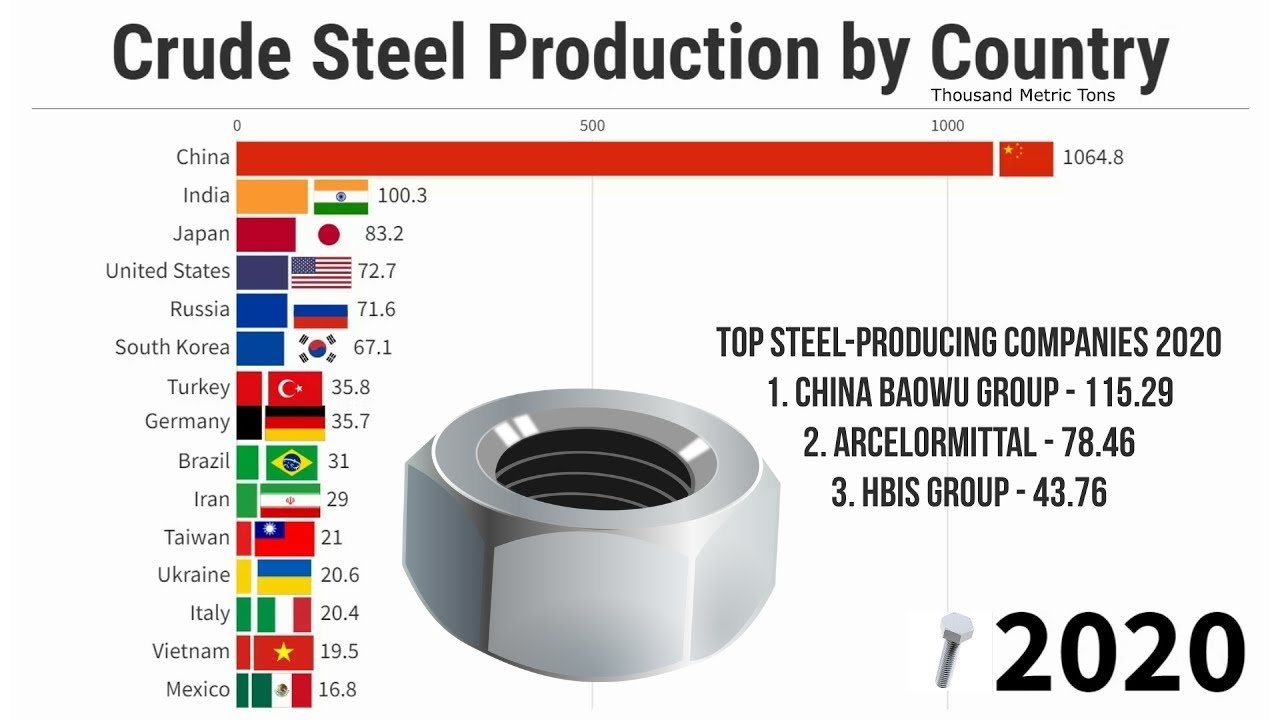

L’usine de Azovstal près de Mariupol a été entièrement détruite. La production ukrainienne est à l’arrêt, et la production russe sous embargo. La Russie est le cinquième producteur mondial d’acier.

La Chine est de loin le premier producteur mondial d’acier. Mais sa production est, elle aussi, affectée par les conséquences de la crise sanitaire. La demande chinoise augmente très fortement en dépit de l’effondrement du secteur immobilier chinois.

On voit bien ici que la guerre en Ukraine accentue les tensions sur les prix de l’acier. Le conflit agit comme un déclencheur de l’accélération de la hausse des prix. La forte demande chinoise en acier s’explique aussi par la demande militaire et la rentrée du pays dans une économie de guerre.

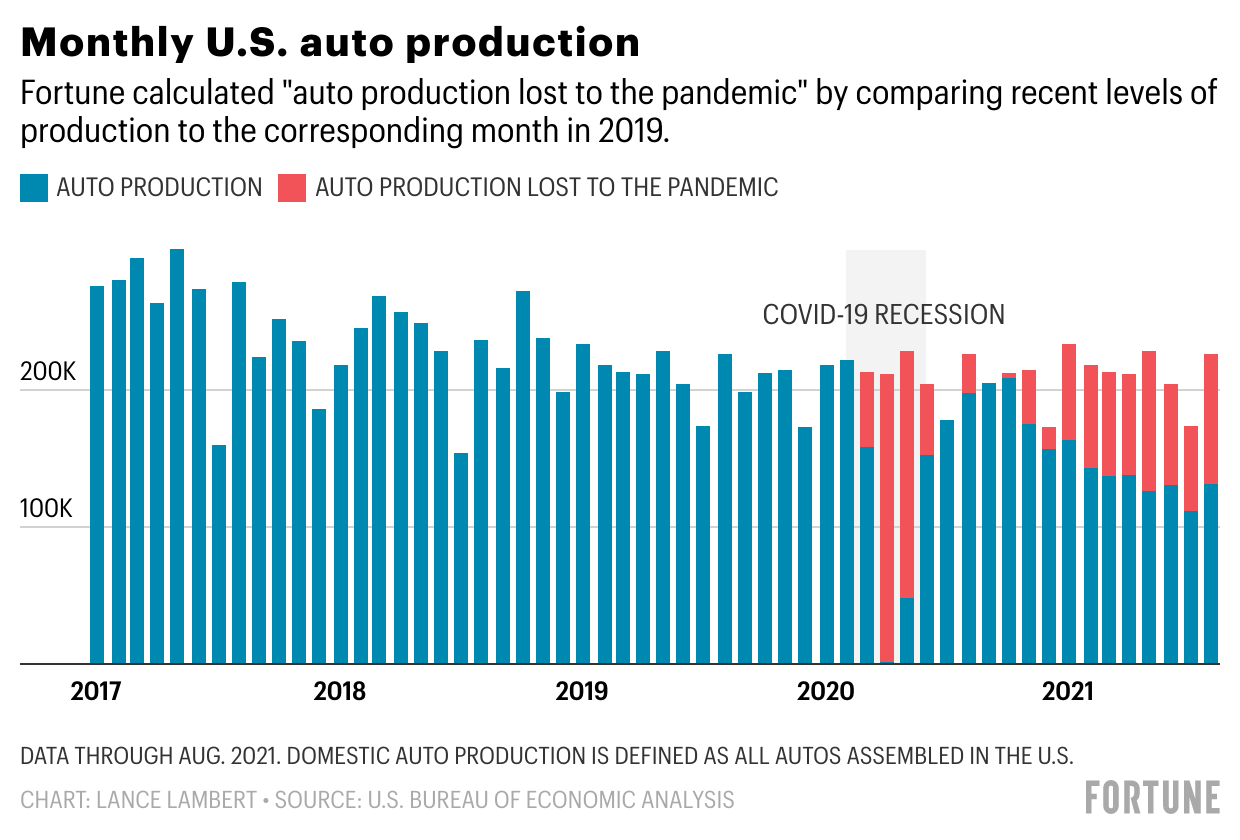

Cette hausse des prix de l’acier signale aussi des pénuries de plus en plus sévères, qui affectent l’ensemble du monde industriel. Ces tensions sur les stocks d’acier viennent s’ajouter aux pénuries de composants électroniques. Ces problèmes d’approvisionnement impactent notamment le marché automobile aux États-Unis.

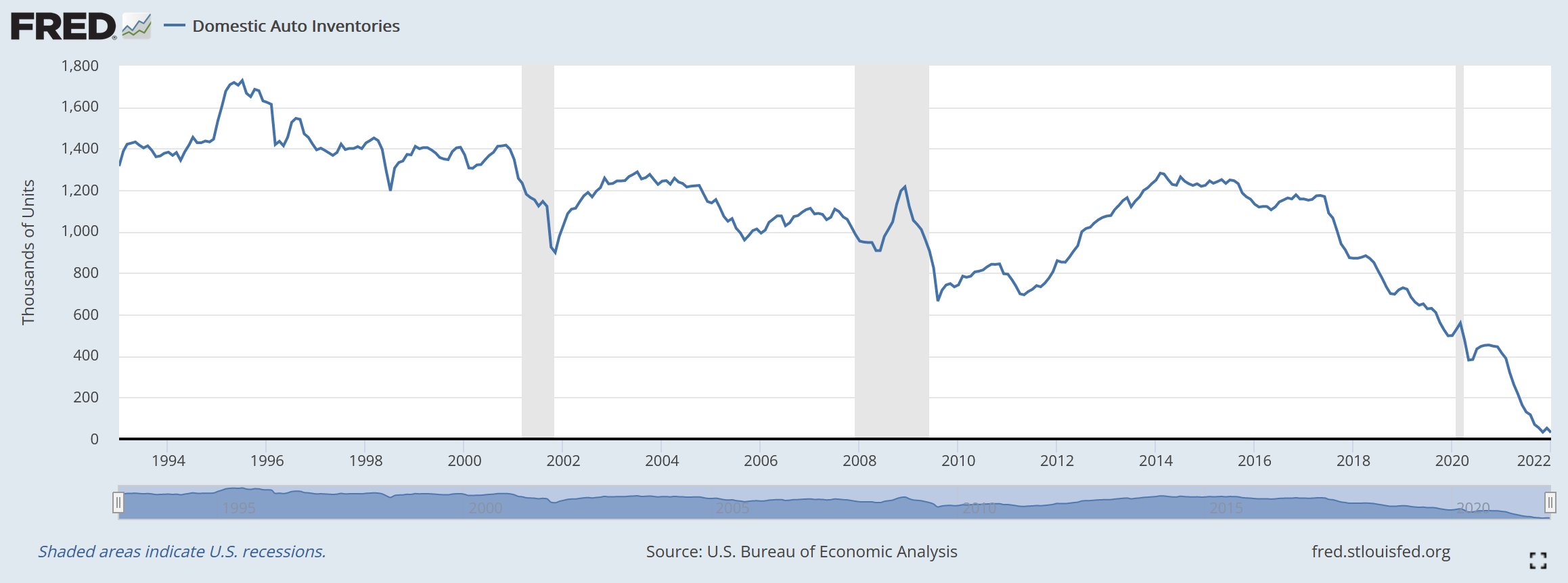

Les stocks d’automobiles n’ont jamais été aussi bas. L’achat de voitures neuves a toujours été soutenu lors de la crise sanitaire, avec des mesures de relance budgétaire qui ont semble-t-il favorisé ce secteur (apparemment, quand on distribue de l’argent gratuitement aux américains, ils achètent des voitures en priorité !)

La stimulation artificielle de la demande, conjuguée à des problèmes d’approvisionnement liés à l’inflation et à la crise sanitaire, ont conduit à la situation actuelle : les stocks de voitures à vendre sont quasi nuls !

La production d’automobiles n’est plus suffisante pour répondre à la demande, et les problèmes d’approvisionnement entravent toujours autant les usines américaines :

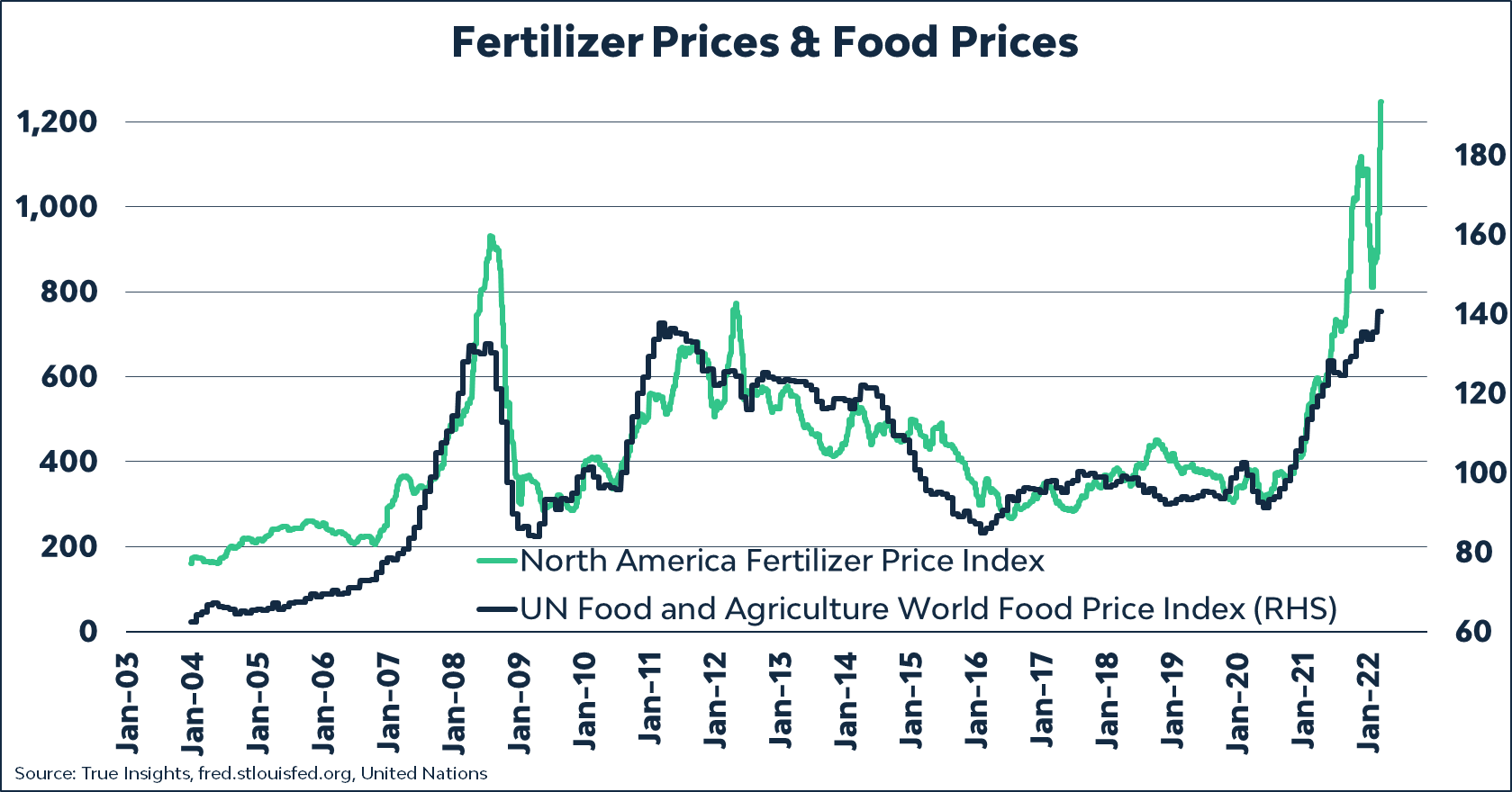

Même si la Russie contrôle finalement très peu les prix de l’acier, on voit bien que la situation en Ukraine provoque une tension sur l’ensemble du marché. Le conflit agit comme un véritable effet de levier par rapport aux prix des matières premières, car l’alignement de la Chine avec la Russie est désormais pris en compte par les différents participants. La Russie et l'Ukraine représentent 30% des exportations mondiales de blé, 17% de maïs, 32% d'orge et 75% d'huile de tournesol. La Russie exporte également environ 15% des engrais de la planète. Sur chacun de ces marchés, les tensions sur les prix et sur les volumes d’échanges sont palpables et sont susceptibles d’amener de nouvelles tensions géopolitiques concernant l’accès à ces ressources primordiales.

L'embargo américain sur les ressources énergétiques russes menace même de toucher le marché de l’uranium. Un projet de loi en ce sens a été déposé par le sénateur John Barrasso. Dans le même temps, la Russie menace de devancer les États-Unis sur ce terrain en coupant l’approvisionnement américain en uranium.

Cette nouvelle configuration sur le marché de l’uranium a poussé le fonds Caxton Associates à prendre une participation de 10% dans le trust de Sprott SPUT, investi à 100% dans l’uranium physique. Cet investissement de 257 millions $ est le plus significatif depuis la mise en place de ce produit de Sprott consacré à l’uranium.

Les tensions sur les échanges touchent aussi le marché des fertilisants, avec des menaces de coupures d’approvisionnement de la Russie et de l’Ukraine. La hausse du prix des engrais fait peser une crise alimentaire encore plus importante que celle du dernier "Printemps arabe".

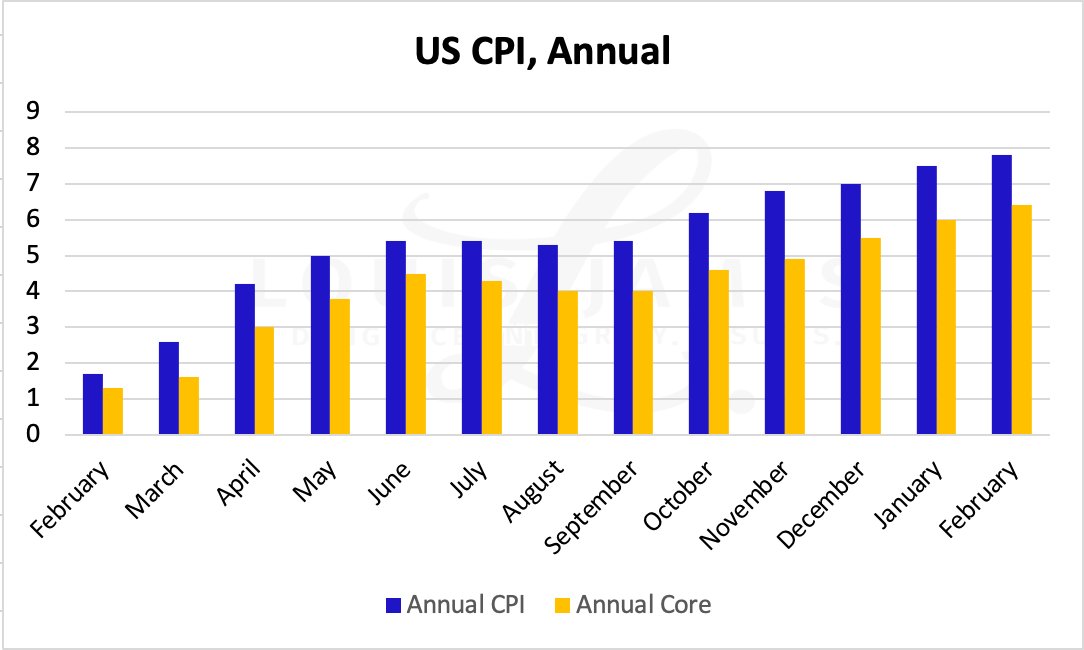

La guerre accélère l’inflation, et c’est précisément dans ce contexte géopolitique que le président de la Fed change de discours par rapport à l'inflation. Après plus d’un an de déni sur la question, Jérôme Powell change radicalement son approche du phénomène, qu’il avoue bien plus grave qu’anticipé.

Oui, l’inflation est un phénomène monétaire, et la Fed ne peut pas croiser les bras en attendant le retour par magie d'un supposé régime désinflationniste. De la bouche même du président de la Fed, l’inflation n’est plus un phénomène uniquement lié aux perturbations sur la chaîne de production. Cet aveu, à ce moment-là de la crise, est un choc pour le marché obligataire.

Cette semaine, le marché du crédit connait des tensions qui rappellent les prémisses des dernières crises financières.

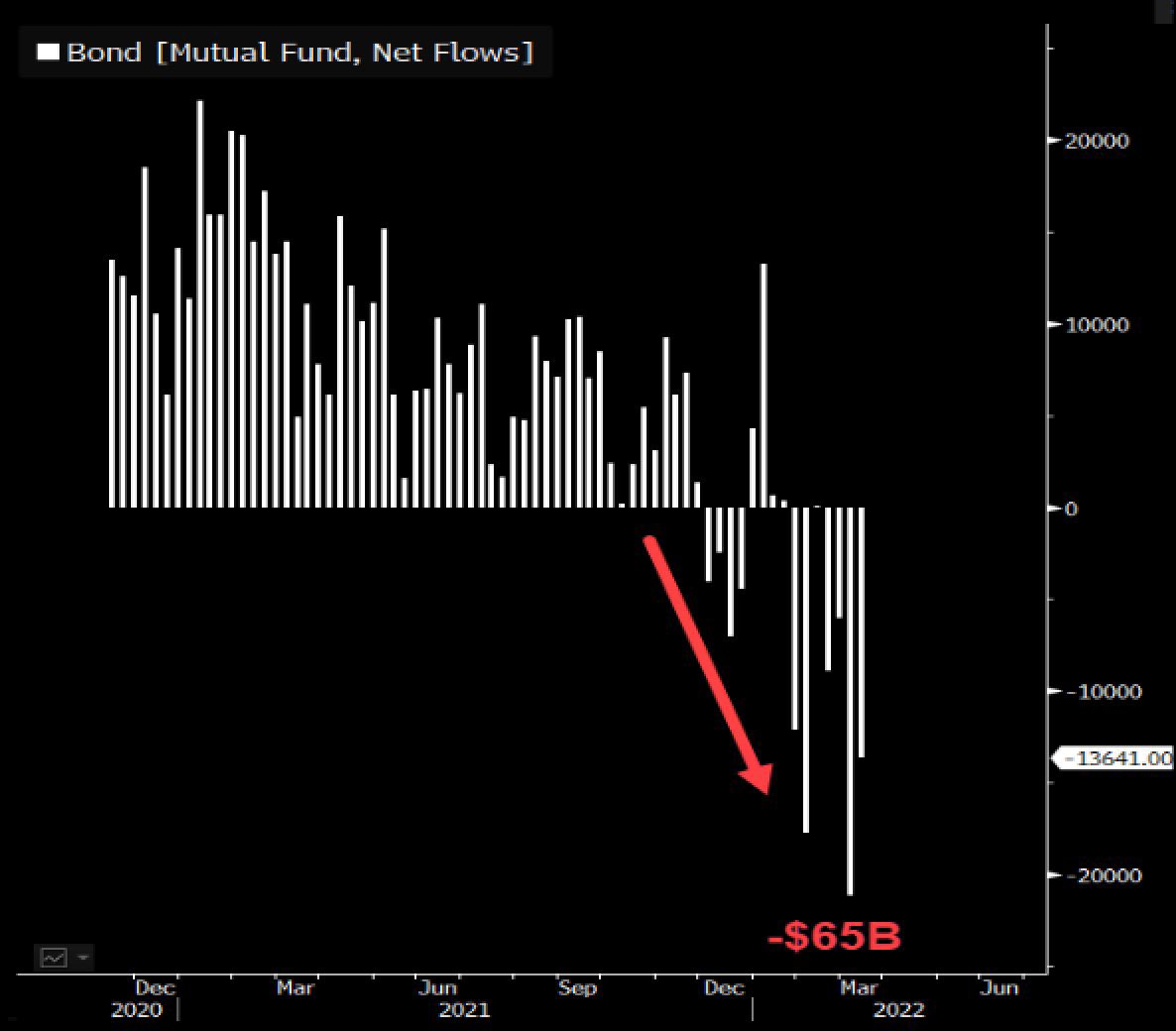

En quelques jours, les taux longs américains se sont envolés, les fonds se désengagent massivement des marchés obligataires....

… et les taux hypothécaires américains ont pris quasiment 2% en quelques semaines. Les taux immobiliers aux États-Unis sont sur le point de dépasser leurs plus hauts de 2018.

L’indice TLT, qui mesure le rendement du 20 ans américain, est passé au-dessous de ses plus bas de 3 ans et se rapproche de son support haussier. Le niveau des 120 $ sera scruté attentivement dans les prochains jours.

Le marché des bonds municipaux est dans une situation plus critique. Le support est déjà atteint :

La tension est moins importante néanmoins sur HYG, qui mesure le rendement obligataire “corporate”. Les niveaux de stress sont encore loin d’avoir atteint les niveaux de 2008 et 2020, qui avaient conduit la Fed à intervenir massivement sur les marchés :

Le rythme de hausse des taux est significatif depuis le dernier discours de la Fed. Même si on est très loin d’une phase de capitulation, le marché obligataire émet depuis quelques jours des signes de craquement.

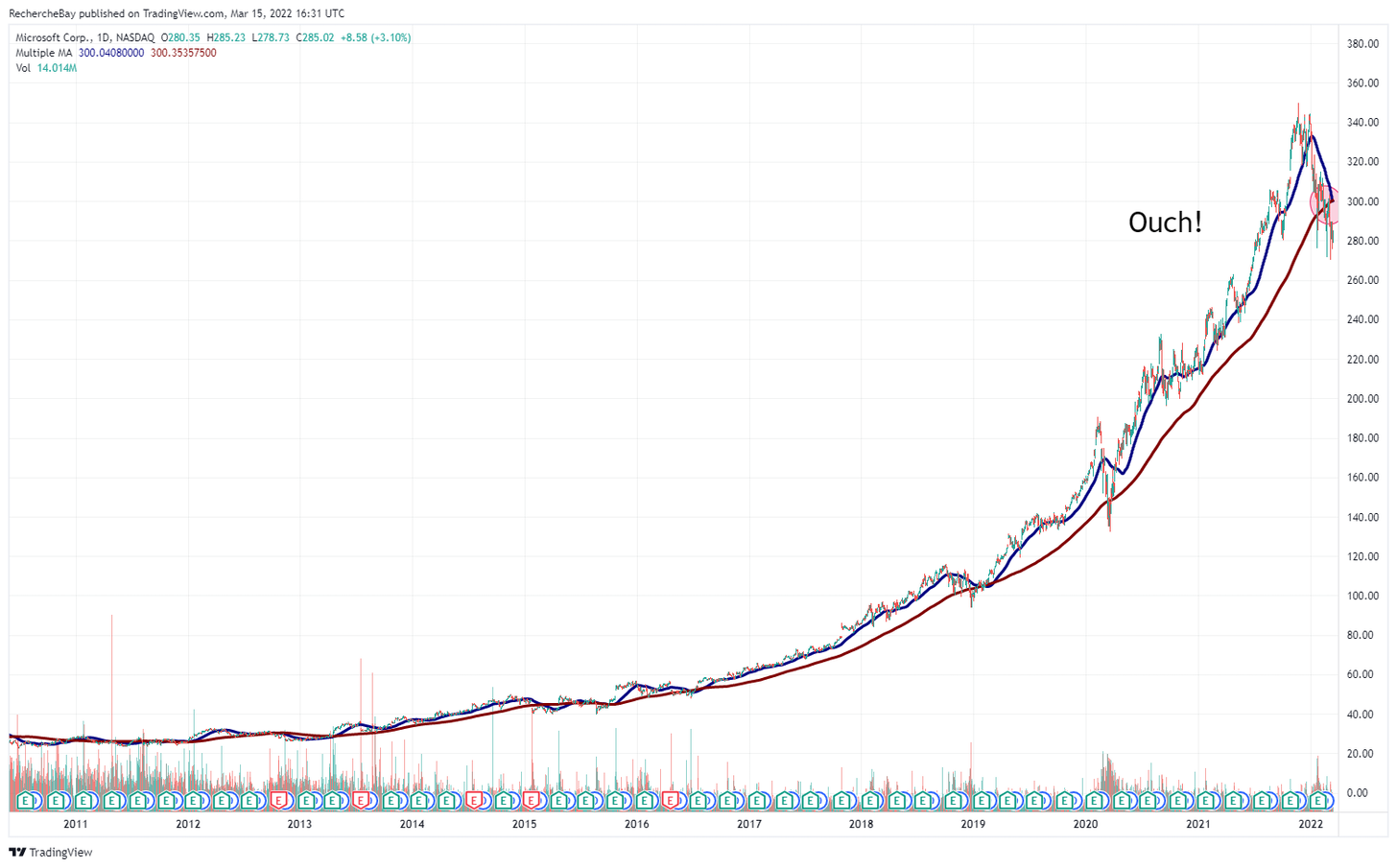

Cette faiblesse du marché obligataire empêche sans doute un rebond des valeurs de croissance, très sensibles à cette envolée des taux. Pourtant, l’indice NASDAQ se relève depuis quelques jours d’une situation de survente assez prononcée, emmené par le rebond de près de 30% des valeurs technologiques chinoises.

Mais le momentum de ce rebond semble s’essouffler, au regard de ce qui se passe sur le marché obligataire.

La remontée brutale des taux est traditionnellement défavorable à l’or et il est assez surprenant de voir les cours de l’or se maintenir cette semaine à des niveaux aussi élevés, surtout après un tel changement dans le discours de la Fed. L’or ne réagit pas à la montée des taux car le rythme de hausse de l’inflation ne ralentit pas, et les taux réels restent donc stables.

Tant que cette inflation continue à progresser, les relèvements de taux n’arriveront pas à faire corriger l’or de manière significative.

L’argent se maintient aussi à des niveaux élevés en dépit de la situation sur le marché obligataire. On peut y trouver une explication graphique.

La semaine dernière, on dessinait la figure “Death Cross” sur le NASDAQ pour expliquer que la reprise des valeurs technologiques serait contrecarrer par cette figure technique :

Cette semaine, nous dessinons en daily la “Golden Cross” de l’argent métal qui envoie, à l’inverse du NASDAQ, un signal haussier au moment du test du breakout du drapeau haussier.

Graphiquement, le NASDAQ est limité à la hausse, alors que l’argent est limité à la baisse.

En weekly, le rapport argent/NASDAQ teste une tendance baissière entamée en 2011. Après plusieurs échecs du percement de cette tendance, les doubles configurations inverses “Death Cross” et “Golden Cross” sur les deux indices risquent de changer la donne ce coup-ci.

En tout cas, le marché de l’argent physique anticipe ce rattrapage à la hausse des cours de l’argent. Chez de nombreux brokers, les premiums dépassent les 60% sur certaines pièces d’argent, ce qui dépasse les niveaux constatés lors du short squeeze de février 2021.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.