L’affaire Kaplan devrait faire la Une des journaux. Je n’ai pas souvenir d’une preuve d’abus de marché aussi évidente de la part d’une personnalité si haut placée dans les instances de la Réserve fédérale américaine… pourtant, le tout se déroule avec une couverture médiatique extrêmement limitée !

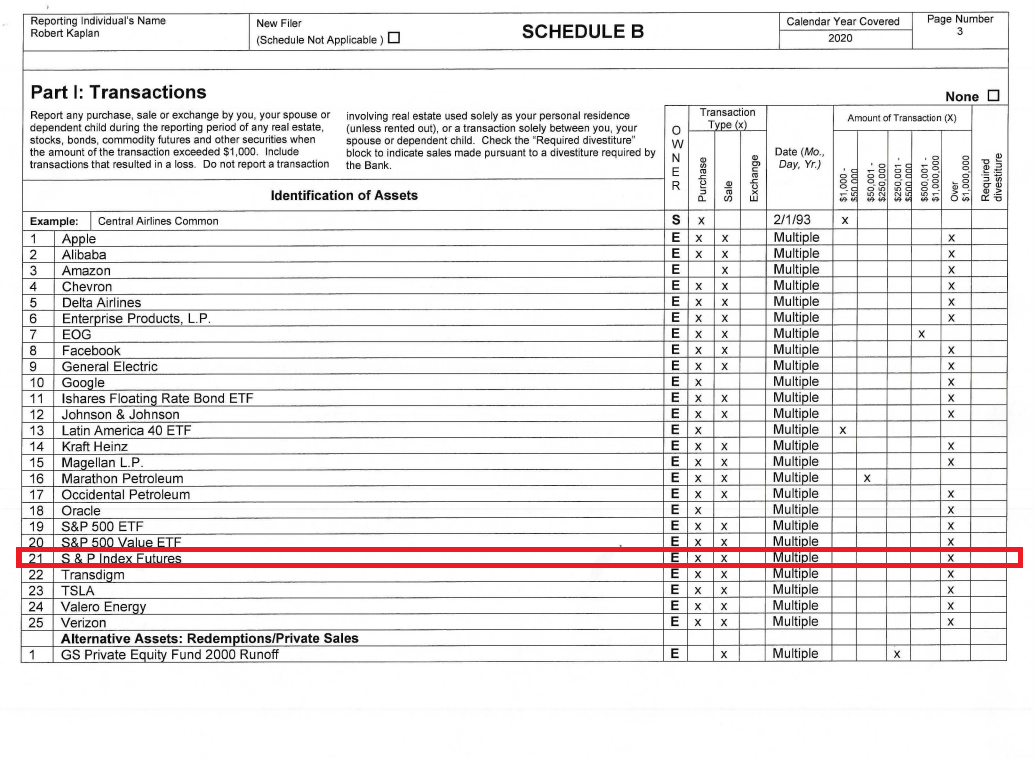

Petit rappel : la semaine dernière, le président de la Fed de Dallas, Robert Kaplan, a soulevé une vague d’indignations après la révélation publique de ses transactions individuelles effectuées au cours de l’année 2020.

L’affaire a pris de l'ampleur lorsque les réseaux sociaux (qui essaient de jouer le rôle que la presse d’investigation jouait naguère) ont relayé la fameuse “disclosure”, ce relevé d’opérations publié par l’intermédiaire financier de Mr. Kaplan. Ce genre de publications n’attire d’habitude que peu de curiosité, et Robert Kaplan a lui-même dû être bien surpris d’une telle agitation à ce sujet.

Mais une ligne dans ce relevé intrigue les observateurs. Elle indique que Mr. Kaplan a négocié “à de multiples reprises” des contrats futures sur le S&P 500.

Or, le contrat future E-mini S&P 500 (ES) est un produit particulièrement utile pour des investisseurs qui se placent hors des ouvertures des marchés, avec un effet de levier disponible très important.

Kaplan a eu accès à des informations non publiques dans le cadre de sa mission au bureau de la Fed, qui lui auraient permis de se placer à bon compte sur ce type de produits, précisémment lorsque les marchés étaient fermés. L'année 2020 a offert ce type de configurations à de nombreuses reprises, en particulier au mois de mars, où la Fed a littéralement décidé entre deux séances de sauver les marchés en démarrant un programme de rachat d’obligations d’entreprises. Une opération qui a littéralement catapulté le marché actions à la hausse, alors que tous les indices boursiers mondiaux dévissaient. Avoir accès à ce type d’informations dans une telle volatilité des marchés est le rêve de n’importe quel trader !

Toute personne initiée ayant pu placer des ordres d’achats de contrats futures lors de cette fameuse intervention a réalisé d'énormes gains en profitant de l’effet de levier exceptionnel de tels instruments.

Si ce marché des futures était régulé par l’AMF, les transactions de Robert Kaplan seraient décortiquées et probablement qualifiées d’abus de marché (plus qu’un manquement, on a bien affaire à un délit d’initié). Il y aurait sans doute matière à lancer une action en justice contre le président de la Fed de Dallas.

Mais nous sommes ici en présence de l’un des principaux acteurs de la politique monétaire américaine, dans un environnement de régulations bien éloigné des contraintes imposées par l’AMF, et il ne faut pas s’attendre à ce que cette affaire débouche sur quoique ce soit. On retiendra dans cet épisode qu’un profil junior français d’une société d’investissement a plus de contraintes pour placer ses ordres que l’un des dirigeants de la Réserve fédérale !

Question : Mr. Kaplan s’est-il placé “short” sur la correction des marchés que nous vivons actuellement ? Depuis qu’il a promis qu’il vendrait ses positions pour des raisons “éthiques”, le marché accélère sa correction…

Les insiders de la Fed restent décidément les meilleurs indicateurs de haut et de bas des marchés…

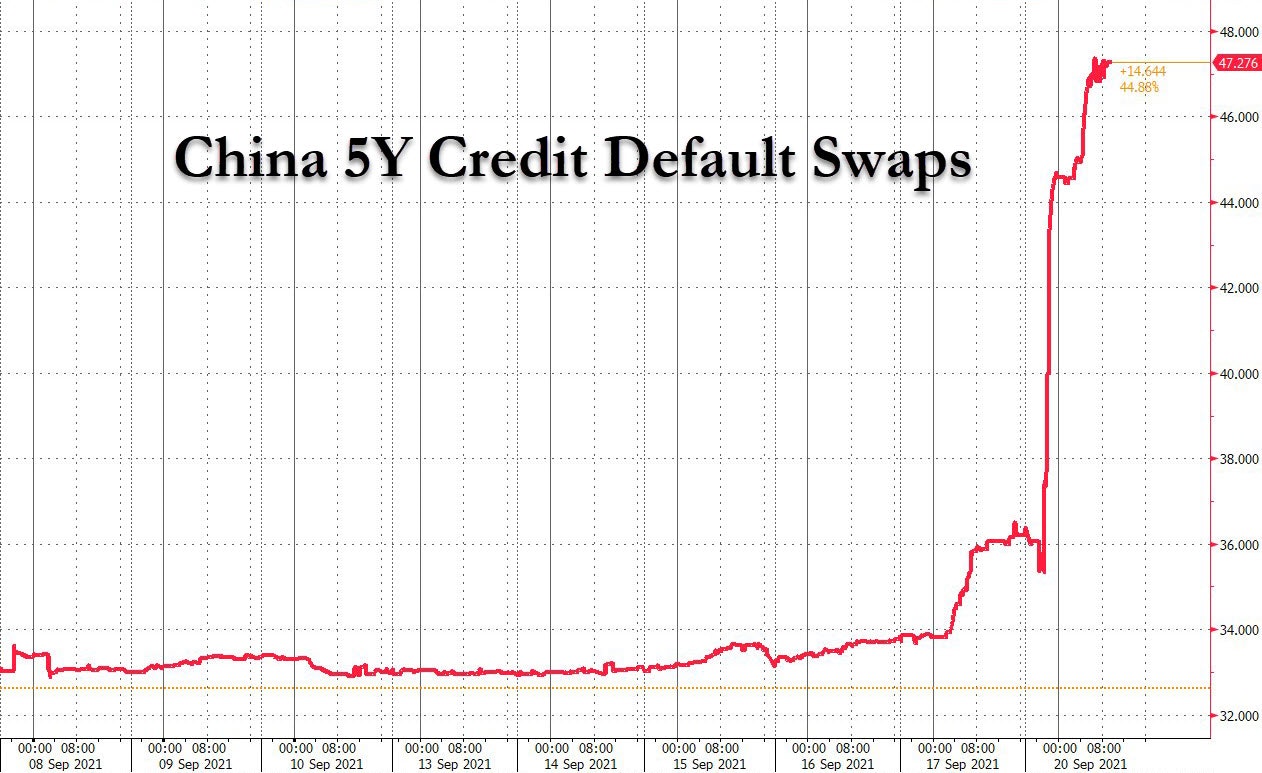

Des marchés qui ont bien du mal à digérer la menace de contagion d’Evergrande, le géant de l'immobilier en faillite, dont la chute commence à se propager à l’ensemble de la côte chinoise. Le risque est même en train d’atteindre le niveau du CDS de la Chine.

Alors que les observateurs se demandent si l’effondrement du schéma de Ponzi que constitue l’immobilier chinois va se propager à l’ensemble du marché obligataire, il est important de rappeler que contrairement à 2008, il y a beaucoup plus de liquidités dans le système financier, et que le secteur bancaire semble bien plus solide qu’à l’époque. La Fed accepte chaque jour plus de 1 200 milliards $ en opération de “reverse repo”, mécanisme par lequel de nombreuses institutions échangent leur cash en surplus contre des bons du trésor, moyennant une rémunération de la part de la Fed. La crise de 2008 se déroulait dans un manque de liquidités, mais là c’est plutôt l’inverse : il y a trop de liquidités, les banques centrales ont inondées des acteurs financiers, alors que ni le rythme d’émissions obligataires ni le rendement de ces produits n’arrivent à compenser cette avalanche d’argent frais.

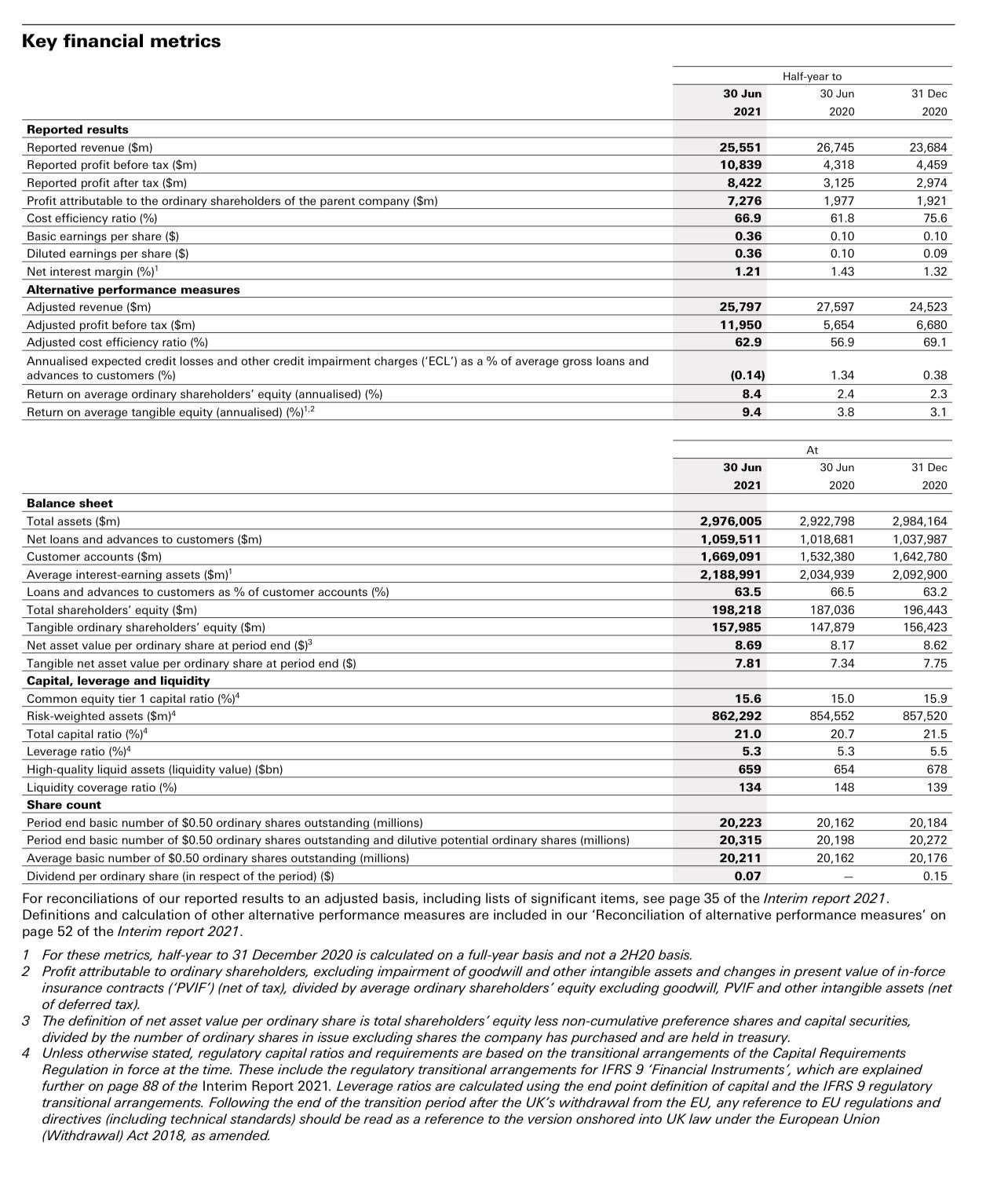

Le secteur bancaire est beaucoup plus robuste également. Surtout aux États-Unis. L’Europe est un autre débat. Mais si l'on se concentre sur le risque immédiat, on a du mal à trouver les éléments d’une panique immédiate. Par exemple, lorsqu’on regarde les derniers résultats de HSBC, qui est en première ligne face à l’effondrement d’Evergrande, il est difficile d'imaginer une contagion brutale vers le système bancaire à ce stade : peu d’effet de levier et un ratio dépôts/prêts solide de près de 70% tout à fait capable d’encaisser un défaut majeur.

Il faudrait vraiment une catastrophe pour qu’Evergrande déclenche une crise bancaire. Les investisseurs étrangers possèdent 19 milliards de dettes que la compagnie ne remboursera probablement pas. C’est beaucoup, certes… mais la Fed rachète dix fois plus de titres de dettes chaque mois, sans aucun scrupule. La banque centrale chinoise n’a d’ailleurs pas tardé à agir ce mercredi en injectant un peu moins de 20 milliards $ dans son secteur bancaire. Quel était d’ailleurs l’intérêt de laisser se propager l’incendie ? Il reste néanmoins pas mal d’ombres (chinoises) dans cette affaire, et les implications de défauts en cascades sont à surveiller.

Mais il y a bien plus préoccupant que l'affaire Evergrande.

L’immobilier chinois représente 20% de l’économie du pays. La consommation américaine, c’est 70% de son économie. Le moteur de cette composante essentielle de notre système économique global risque de tomber en panne, parce que les conséquences de l’inflation sont en train de gripper l’ensemble de la chaine de production. C’est, à mon avis, la principale menace qui nous guette.

Depuis qu’Evergrande est sur toutes les lèvres, le marché américain des petites capitalisations corrige d’ailleurs plus que l’ensemble des marchés émergeants, ce qui ne serait pas le cas si la contagion chinoise était l’origine unique de la correction.

Cela ne veut pas dire que l’effondrement d’un secteur entier de l’économie chinoise ne présente aucun risque de contagion.

Mais il y a un problème encore plus grave, car beaucoup plus difficile à contenir.

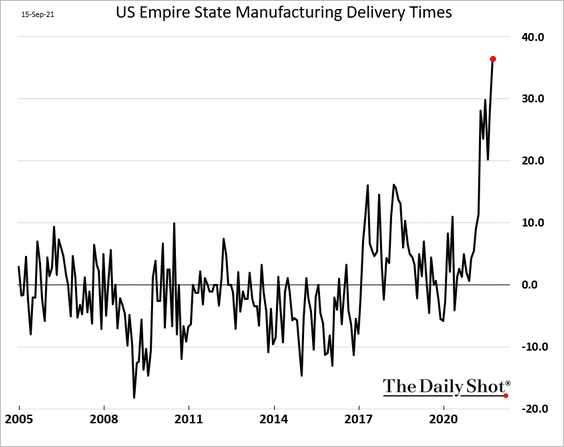

Les derniers chiffres de l’US Empire State Manufacturing concernant les délais de livraison s’envolent à des niveaux jamais atteints ces dernières années :

Les délais s’allongent, le commerce mondial se grippe.

Cela commence à avoir des répercussions directes dans les résultats de certaines entreprises.

La société américaine FedEx vient de publier des chiffres très décevants : ses résultats d'exploitation du premier trimestre ont été affectés négativement par une augmentation des coûts estimée à 450 millions de dollars d'une année sur l'autre, en raison de trois éléments :

1. Un marché du travail restreint, ce qui a entraîné des inefficacités du réseau

2. Des taux de salaire plus élevés

3. Une augmentation des dépenses de prestations achetées

Chacun de ses éléments détient un facteur commun : l’inflation.

Les prestations de services subissent des hausses de coûts. Ce phénomène s’accélère et se répand d’ailleurs dans toutes les activités de services de manière globale.

Les salaires augmentent, ce qui constitue une mauvaise nouvelle pour ceux qui pensaient que l’inflation serait passagère. Une hausse de salaires est rarement transitoire.

Mais aujourd’hui, le problème majeur est l’incapacité des entreprises à mobiliser une main d’œuvre adaptée et en nombre suffisant. Les mauvaises allocations de capital de ces dernières années sont justement les conséquences de la politique monétaire et fiscale de nos chers banquiers centraux. La création monétaire s’est accompagnée d’une mauvaise répartition du capitaux : moins d’ingénierie, moins de formation, moins d’investissements là où on en aurait si cruellement besoin, plus d’opérations financières (stock buybacks entre autres), plus de spéculation… de la part d’entreprises qui se sont “sur-financiarisées” dans l’euphorie de cette période inédite où l’argent est gratuit. C’est un phénomène classique que l’on retrouve sur chaque expansion monétaire incontrôlée. Quand on fait tourner la planche à billet, la mauvaise monnaie chasse la bonne monnaie !

La mauvaise nouvelle est que nous sommes arrivés à la fin du cycle. Les conséquences de cette inflation monétaire se répandent désormais dans l’économie réelle, et le phénomène devient de plus en plus incontrôlable.

Cette fois-ci, ni la Fed ni aucune banque centrale ne peuvent y faire quelque chose. On ne peut pas imprimer les salariés qui manquent à FedEx pour transporter les cadeaux de Noël qu’on souhaiterait commander en ligne, mais qui sont de plus en plus “indisponibles”. On ne peut pas non plus imprimer des cargos supplémentaires qui éviteraient des ports devenus encombrés.

Même si l'on imprime de l’argent et qu’on le distribue gratuitement pour soutenir la consommation, il sera impossible d'éviter les conséquences désormais bien visibles de l’inflation créée par cette folie monétaire. Les difficultés au niveau de la chaîne de production engendrées par cette inflation compriment à présent les marges des entreprises ; c’est ce que montrent les résultats de Fedex.

En réaction, le transporteur a décidé d’augmenter de manière inédite ses tarifs pour tenter de sauver ses marges. Ce sera le chemin suivi par de nombreuses entreprises prises dans le même piège : tenter de repousser la compression des marges en augmentant les prix payés par le client final… ce qui aura un effet à la fois sur les prix à la consommation et sur les prochains chiffres d’attentes d’inflation.

Cet environnement est, bien entendu, une menace directe pour la consommation. Devant un tel choc, avec les hausses de prix directement reportées sur le consommateur, avec les délais qui s’allongent et des pénuries qui apparaissent, le moteur risque tout simplement de lâcher.

Dans un tel contexte, la mission de la Fed pour éviter la panne sèche apparaît de plus en plus compliquée.

Ce risque n’est pour le moment pas réellement mesuré par le marché : il faudra néanmoins surveiller les avertissements des entreprises des secteurs concernés et mesurer la contagion des chutes de titres sur l’ensemble de la côte.

Sur le marché qui nous intéresse, celui des métaux précieux, on remarque cette semaine que l’or conserve sa valeur refuge face à la violente correction des actions. L’or est toujours soutenu par une demande physique très intense, et les liquidations de contrats papiers dans les appels de marge produisent des points d’entrée qui ne font que renforcer ces achats d’or physique.

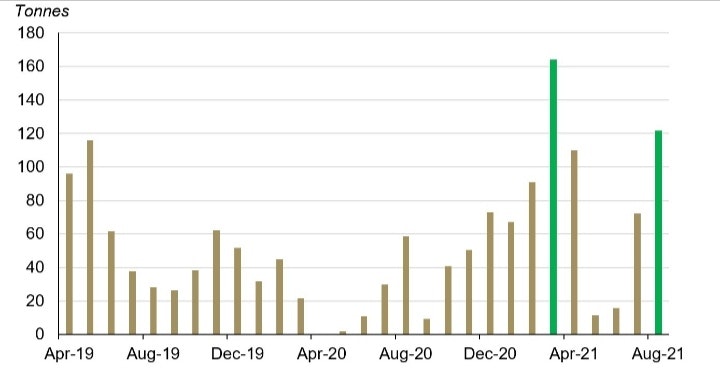

Les importations d’or physique de l'Inde continuent d'être robustes au mois d’août :

Les premiums sur l’argent physique sont également en hausse depuis la semaine dernière, ce qui indique que le marché “papier” aura du mal à tirer le prix du spot à la baisse de manière significative.

C’est devenu un classique : les algos qui contrôlent les prix des métaux précieux réagissent de manière très volatile dans ces périodes où la Fed annoncent des décisions sur sa politique de taux.

Cette volatilité offre des opportunités d’investissement uniques pour la protection de notre épargne, qui risque d’être grandement affectée par cette nouvelle période inflationniste et le choc économique qu’elle va provoquer.

Source originale: RechercheBay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.