Le célèbre roman classique de Cervantes, Don Quichotte, peut être décrit en termes simples comme un combat pour la liberté contre l'oppression et l'État. Ce livre date de 1605 et est considéré comme l'un des meilleurs livres jamais écrits.

Au milieu de la folie des marchés, le risque n'existe pas car les fous ne voient pas le risque et ne s'en soucient pas. Et pourtant, 2022 sera plus une question de risque et de survie qu'autre chose. Je reparlerai donc évidemment du Triomphe de la Survie (cf mon article récent).

"Quand la vie elle-même semble folle, qui sait où se trouve la folie." - Don Quichotte

L’année 2022 sera probablement le point culminant du risque. Une période de risque épique dans l’histoire que très peu d’investisseurs verront jusqu’à ce qu’il soit trop tard, car ils espèrent être sauvés une fois de plus par la Fed et d'autres banques centrales.

Pourquoi devrait-on croire que l'année 2022 sera différente de toutes les années depuis 2009, date du début de ce marché haussier ? Peu d'investisseurs sont superstitieux et ne verront donc pas que 13 années spectaculaires pour les actions et autres marchés d'actifs pourraient signifier la fin de la super-bulle épique.

La crise financière mondiale de 2006-2009 n'a jamais été réparée. Les banquiers centraux et les gouvernements ont rafistolé Humpty avec de la colle et du scotch sous la forme de milliers de milliards de dollars, euros, yens imprimés etc. Mais le pauvre Humpty Dumpty a été gravement blessé et les soins intensifs qu'il a reçus ne lui offrent qu'un sursis temporaire.

Lorsque la crise financière mondiale a commencé en 2006, la dette mondiale était de 120 000 milliards $. Aujourd'hui elle s'élève à 300 000 milliards $ et ce chiffre pourrait atteindre les 3 quadrillions $ lorsque la bulle de la dette et des dérivés finiront par exploser, puis par imploser, comme je l'ai expliqué dans mon article précédent.

C'est incroyable ce que peut accomplir une fausse monnaie remplie d'air. Encore mieux : les banques centrales ont manipulé les taux d'intérêt jusqu'à ZERO ou en-dessous, ce qui signifie que la dette est émise à un coût nul ou même négatif.

Les investisseurs ont trouvé shangri-la

Les investisseurs croient désormais qu'il existe un Shangri-la où les marchés montent à l'infini et où ils peuvent vivre dans un bonheur éternel. Peu de gens comprennent que les 180 000 milliards $ de dette créés depuis 2006 est ce qui a alimenté les marchés d'investissement.

Il suffit de regarder les hausses des indices boursiers depuis 2008 :

Nasdaq x16

S&P x7

Dow Jones x6

Et certaines actions font des gains encore plus spectaculaires, telles que :

Tesla x352

Apple x62

Ce type de gains n'est pas vraiment le fait d'un investissement éclairé, mais plutôt d'un troupeau qui a plus d'argent que de raison, alimenté par de l'argent papier imprimé à coût zéro.

Annoncer la fin d'un marché haussier séculaire est un jeu de dupes. Et rien n'empêche cette bulle de grossir. Mais il ne faut pas oublier que plus elle grossit, plus le risque est grand qu'elle efface totalement les gains réalisés non seulement depuis 2009, mais aussi depuis le début des années 1980, lorsque le marché haussier actuel a commencé.

Le problème est aussi qu'il sera impossible pour la majorité des investisseurs d'en sortir. Au départ, ils croiront qu'il s'agit simplement d'une nouvelle correction comme en 2020, 2007, 2000, 1987, etc. La cupidité les empêchera donc de sortir.

Mais au fur et à mesure que la chute se poursuivra et que la peur s'installera, les investisseurs fixeront une limite plus élevée où ils ont l'intention de sortir. Et comme le marché n'y arrive jamais, l'investisseur effrayé continuera à fixer des limites qui ne seront jamais atteintes jusqu'à ce que le marché atteigne le fond à 80-95% du sommet.

C'est ainsi que les fortunes en papier seront anéanties. Nous devons également nous rappeler qu'il peut s'écouler un temps extrêmement long avant que le marché ne retrouve ses sommets en termes réels.

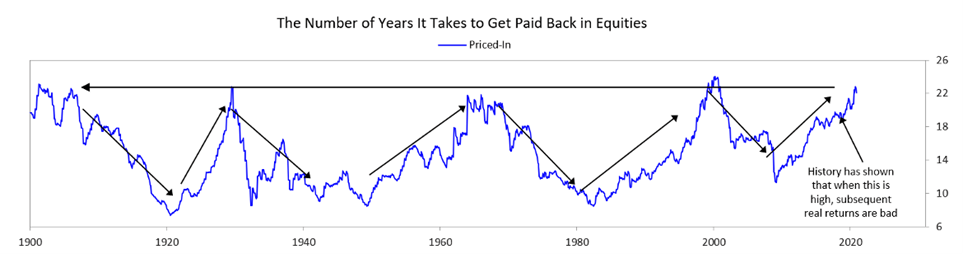

Comme le montre Ray Dalio dans le graphique ci-dessous, le sommet du Dow Jones de 1929 n'a même pas été atteint au milieu des années 1960 (en termes réels). Il a finalement été dépassé en 2000. Soit 70 ans après !

Les investisseurs pourraient donc devoir attendre jusqu'en 2090 pour retrouver les sommets actuels, après la chute à venir.

Si l'on regarde le graphique, le marché est maintenant à un niveau de surévaluation similaire à celui de 1929, 1972 et 2000.

Le risque est donc aussi important que lors de certains sommets historiques des 100 dernières années.

la bulle épique pourrait ne pas s'en remettre avant 2090

Le graphique ci-dessous montre que le sommet du Dow Jones de 1929 n'a pas été atteint en termes réels avant 2000.

Combien d'investisseurs sont-ils prêts à risquer une chute de 90% comme en 1929-1932 et à patienter jusqu'en 2090 ?

Je répète qu'il ne s'agit pas d'une prévision. C'est un avertissement : le risque sur les marchés d'investissement est désormais à un niveau que les investisseurs devraient éviter.

Je crains que, malheureusement, très peu d'investisseurs ne tiennent compte de cet avertissement.

Don quichotte aurait combattu cette agitation

Alors que le monde est de plus en plus opprimé et contrôlé par l'État, le message de Cervantes dans Don Quichotte ne pourrait être plus d'actualité.

Je suis convaincu que Don Quichotte se serait battu contre le "wokisme" qui est devenue la ligne directrice aujourd'hui, non seulement du comportement humain mais aussi de la justice.

La semaine dernière au Royaume-Uni, un tribunal a acquitté quatre personnes accusées d'avoir détruit la statue d'un personnage historique qui avait été un grand bienfaiteur de la ville de Bristol. Oui, il avait gagné de l'argent grâce au commerce des esclaves à la fin des années 1600, mais où s'arrête-t-on dans la réécriture de l'histoire ?

Avec l'interprétation "woke" de l'histoire, pratiquement tous les rois, empereurs, chefs de gouvernement, généraux ou hommes d'affaire historiques, pour n'en citer que quelques-uns, devraient être jugés, même s'ils sont tous morts.

Par exemple, la Grande-Bretagne, la France et l'Espagne ont toutes participé à l'invasion de l'Amérique du Nord en tuant une grande partie de la population indienne et en prenant leurs terres. Donc si nous réécrivons l'histoire, tous ces Européens ainsi que les Africains ne devraient-ils pas être expulsés d'Amérique du Nord et les terres remises aux Indiens ?

Il en va de même pour l'Amérique du Sud, bien sûr. Les Espagnols et les Portugais doivent tous revenir et rendre la terre.

Et où devons-nous nous arrêter ? Nous devrions revenir à la dynastie Han, aux Empires romain, mongol, ottoman, espagnol, russe ou britannique.

Pourquoi ne s'occuper que de la traite des esclaves en Afrique alors que tous ces empires ont saccagé et conquis de vastes territoires, pris des esclaves et volé les richesses des pays qu'ils ont envahi. Dans un monde juste et équitable, toutes ces actions doivent également être réparées.

Si le monde décide de réécrire l'histoire, cela doit être fait correctement avec des restitutions majeures. Il doit bien sûr y avoir une commission de l'ONU, une commission de l'UE et bien d'autres pour s'en occuper correctement.

Comme le disait Don Quichotte : "Qui sait où se trouve la folie ?"

la folie de l'argent facile

C'est très probablement la folie totale des marchés financiers qui aura le plus grand effet sur l'économie mondiale à partir de 2022.

Comme je l'ai mentionné de nombreuses fois, les États-Unis n'ont pas enregistré d'excédents budgétaires depuis 1930, exceptées quelques années dans les années 1940 et 1950. Les excédents durant le mandat de Clinton étaient faux car la dette a continué à augmenter.

Mais la folie monétaire et du marché a commencé dans les années 1970, après la fermeture de la fenêtre d'or par un Nixon qui avait du mal à joindre les deux bouts. La dette fédérale américaine en 1971 était de 400 milliards $. Depuis, elle a augmenté en moyenne de 9% par an. Cela signifie que la dette américaine a doublé tous les 8 ans depuis 1971. En revenant 90 ans en arrière, jusqu'en 1931, on constate que la dette américaine a doublé tous les 8,3 ans depuis cette date.

Quel bilan remarquable d'une mauvaise gestion totale de l'économie américaine pendant un siècle !

Les États-Unis n'ont pas eu à bâtir un empire de manière conventionnelle en conquérant d'autres pays. Au lieu de cela, la combinaison d'une monnaie de réserve, de l'impression monétaire et d'une forte puissance militaire a donné aux États-Unis un pouvoir et un empire financier mondial.

Pire encore, depuis le sinistre et astucieux coup d'État des banquiers privés en 1913 pour prendre le contrôle de la création monétaire, la dette fédérale américaine est passée de 1 milliard $ à près de 30 000 milliards $.

Comme Mayer Amschel Rothschild l'a déclaré de manière poignante en 1838 :

"Permettez-moi d'émettre et de contrôler les ressources monétaires d'un pays et je me moque de celui qui écrit ses lois."

C'est exactement ce que quelques puissants banquiers et un sénateur ont décidé sur l'île de Jekyll en 1910, lorsqu'ils ont conspiré pour prendre le contrôle du système monétaire américain en créant la Fed, fondée en 1913.

Depuis lors, les banquiers se servent dans ce pot de miel qui se remplit tout seul.

Le contrôle de la Fed a donné aux banquiers un approvisionnement illimité en argent et en crédit pour financer leurs activités. Ils ont utilisé cela pour acquérir des actifs dans le monde entier ainsi que du pouvoir. Comme c'est la règle générale aujourd'hui, la dette n'est jamais remboursée puisque la nouvelle dette rend toujours l'ancienne insignifiante, la monnaie étant constamment dévaluée par toute la nouvelle monnaie émise.

La dette n'a pas seulement été utilisée pour le gain financier direct des banquiers. La dette permet d'acheter un énorme pouvoir et, en créant de la monnaie pour financer des gouvernements prodigues, les banquiers achètent également du pouvoir et contrôlent les politiciens.

Une position merveilleuse, comme Rothschild l'avait clairement indiqué il y a presque 200 ans.

"Que le ciel m'a fait naître dans cet âge de fer pour redonner vie à celui que l'on nomme l'âge d'or" - Don Quichotte

C'était l'objectif ambitieux de Don Quichotte.

Mais il n'a pas réussi et les banquiers d'aujourd'hui ont un objectif totalement différent : créer un monde de monnaie fiduciaire. Et ils ont réussi de manière spectaculaire.

Les investisseurs qui souhaitent survivre à la prochaine débâcle économique doivent tenir compte des paroles de Don Quichotte et transformer leurs actifs papier en or physique.

Dans les années à venir, les actions, les obligations et les biens immobiliers perdront au moins 90% en termes réels par rapport à l'or.

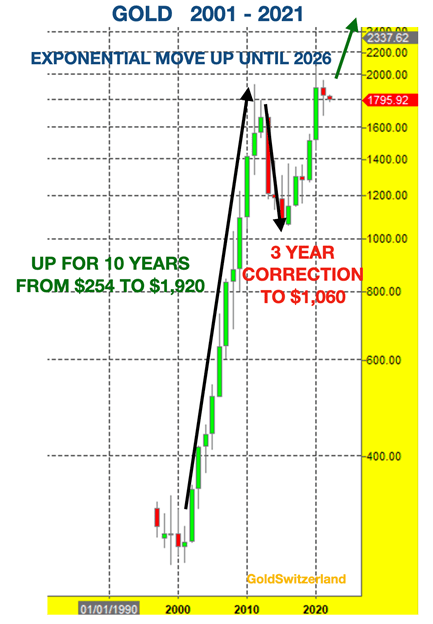

L'or en dollars américains a commencé un marché haussier en 2001, comme le montre le graphique ci-dessous. Depuis, le métal jaune a augmenté chaque année (tendance latérale en 2018) jusqu'en 2021 où nous avons assisté à une petite correction. Les cycles haussiers de l'or durent normalement au moins 10 ans. Cela signifie que la phase actuelle du marché haussier de l'or devrait durer au moins jusqu'en 2026 et potentiellement se prolonger au-delà.

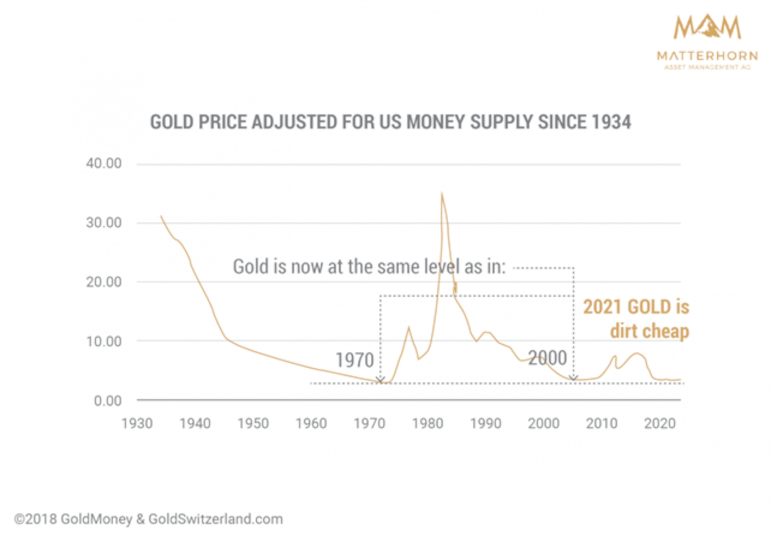

Comme je le souligne régulièrement, l'or est extrêmement bon marché par rapport à la masse monétaire américaine.

L'or est aussi peu cher qu'il l'était en 1970 à 35 $ et en 2000 à 290 $.

Le potentiel de hausse de l'or est donc de plusieurs multiples du prix actuel, d'autant plus que la dépréciation de la monnaie va aller de plus en plus vite en raison de l'accélération de l'impression monétaire.

L'or est le roi de la préservation de la richesse et devrait être détenu sous forme physique en dehors du système bancaire.

L'argent est susceptible de monter 2 à 3 fois plus vite que l'or et constitue donc un investissement spéculatif fantastique, tant qu'il est détenu sous forme physique. Le risque de détenir de l'argent papier est énorme, car il n'y a pratiquement pas d'argent physique disponible. Mais en raison de la volatilité de l'argent, les investisseurs devraient détenir un pourcentage beaucoup plus faible de leurs actifs financiers en argent qu'en or.

En résumé, 2022 pourrait être l'année où la richesse de certains investisseurs se transformera en cendres, ou bien en gains solides or/argent pour les investisseurs prudents.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.