L'une des œuvres d'art les plus effrayantes est "Le Triomphe de la Mort" de Bruegel, peint en 1562. Ce tableau dépeint la fin de la vie sur Terre.

J'espère sincèrement que ce n'est pas ce à quoi le monde ressemblera littéralement dans les prochaines années, mais métaphoriquement, ce n'est pas une description improbable du chaos qui pourrait nous frapper.

Cliquez-ici pour une description détaillée de la peinture macabre.

La peste de la peste noire du 14ème siècle, qui a tué jusqu'à la moitié de la population mondiale, a clairement inspiré le peintre.

Le message moral est que, lorsque le chaos frappe, la destruction touche tout le monde, riches et pauvres, jeunes et vieux. Personne n'y échappe avec le pouvoir ou la dévotion.

Pour 99,5% des gens, la déchéance financière, économique et morale surgira de nul part, tel un éclair dans un ciel calme.

Les événements à venir seront donc la définition du mot CHAOS : "un état de confusion et de désordre total".

chaos numéro 1 : le COVID-19

En parlant de désordre : tout comme la peste noire qui a inspiré le tableau de Bruegel, le monde est aujourd'hui confronté à une pandémie. Bien que, au lieu des quelque 50% de la population mondiale qui ont péri au milieu du XIVème siècle, les décès liés au COVID-19 représentent 0,06% de la population mondiale. La planète est malgré tout paralysée pour la 3ème année consécutive.

Couvre-feu, quarantaines, vaccins obligatoires avec rappels, passeports covid, écoles fermées, bureaux fermés, principales industries telles que les loisirs en hémorragie, faillite des compagnies aériennes, pénuries de main d'œuvre, de composants, de produits, fermeture des frontières... et pour les personnes qui osent et peuvent traverser les frontières, il y a plus de bureaucratie, de paperasse et de tests que dans un État policier. Dans le même temps, l'impression monétaire et la création de crédit ont augmenté de manière exponentielle.

Les politiciens mettent évidemment la responsabilité des règles imposées à la population sur les scientifiques.

Il est intéressant de constater que les règles pour lutter contre le covid sont différentes selon les pays. Si toutes ces règles étaient basées sur la science, on aurait pu penser que les règles seraient les mêmes dans les 200 pays du monde.

Ou alors, comme le pensent de nombreux observateurs, les politiciens utilisent la pandémie à leur avantage.

Ou, est-il plus probable que ni les scientifiques ni les politiciens n'aient la moindre idée de comment gérer cette pandémie ?

En Suède par exemple, il n'y a eu ni confinement, ni quarantaine, ni magasins fermés, pas d'obligation de porter le masque et l'industrie a fonctionné normalement. Les cas et décès du Covid se situent dans la fourchette inférieure de la moyenne européenne.

On nous avait dit que les vaccins résoudraient le problème, mais les deux injections n'ont pas eu l'effet escompté. Donc désormais, tout le monde a besoin d'une 3ème injection (un "booster") après quelques mois. Les grandes entreprises pharmaceutiques étant à la fois juge et partie, comment pouvons-nous connaître toute la vérité ?

Par exemple, j'ai une petite-fille de 19 ans, vaccinée, qui a eu le Covid a deux reprises. La solution des gouvernements/scientifiques est clairement de vacciner à des intervalles toujours plus réguliers. Mais personne n'a encore testé correctement les effets à long terme des vaccins sur notre organisme. On n'a tout simplement pas le temps de le faire !

Les conséquences de ces changements constants de règles et de ces fermetures auront certainement un effet dévastateur sur une économie mondiale et un système financier déjà très fragiles.

CHAOS numéro 2 : la Dette mondiale

Dans ce marasme lié au Covid, nous pouvons au moins espérer que les banquiers centraux et les gouvernements ont l'économie et le système financier sous contrôle.

Comment pourrait-on se tromper ?

Depuis la création de la Réserve fédérale en 1913, les banquiers centraux et commerciaux ont fait fonctionner le système financier pour leur propre bénéfice. Mais ce qui leur a vraiment donné carte blanche pour imprimer des quantités illimitées de monnaie, c'est lorsque Nixon a fermé la fenêtre d'or en août 1971. Depuis, le point de vue cynique du président Thomas Jefferson sur les banquiers s'est concrétisé.

La déclaration ci-dessus est incroyablement prémonitoire. Il faut se rappeler que la Fed est une banque privée qui contrôle totalement le système financier américain. Tant que le dollar US reste la monnaie de réserve internationale, la Fed contrôle également une bonne partie du système financier mondial.

Jefferson aura également raison au sujet de l'inflation et la déflation. Le système financier actuel entre dans une phase d'inflation, qui mènera très probablement à l'hyperinflation, comme je l'ai évoqué à de nombreuses reprises dans mes articles.

Mais avant que ce système financier ne disparaisse, la dette sans aucune valeur doit être détruite par une implosion déflationniste, non seulement de la dette, mais également des actifs de la bulle financés par l'argent imprimé et créé de toutes pièces.

Une dépression déflationniste est donc susceptible de marquer la fin de cette nouvelle expérience ratée de monnaie fiduciaire. Un système monétaire qui était condamné dès le premier jour de sa création sur l'île Jekyll, il y a 111 ans. Jefferson l'avait prédit il y a plus de 200 ans.

L'histoire nous enseigne quelque chose : personne n'apprend de l'histoire et chacun pense que c'est différent aujourd'hui parce que nous vivons les évènements.

Plus ça change, plus c’est la même chose.

Revenons à Bruegel. Une implosion du système financier et par conséquent de l'économie mondiale aura clairement des répercussions majeures sur nos vies.

Nous devons nous rappeler que JAMAIS AUPARAVANT DANS L'HISTOIRE il n'y a eu une crise de la dette mondiale de cette ampleur.

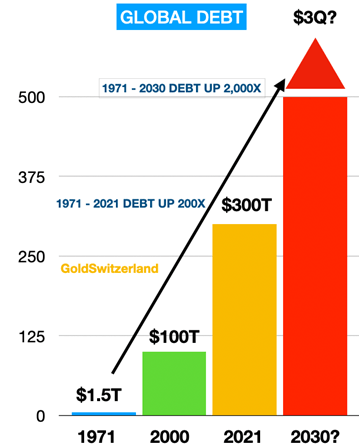

Jamais auparavant les bulles d'endettement en Europe, en Amérique du Nord et du Sud, en Asie, en Afrique et en Océanie ne se sont synchronisées aux niveaux que nous observons actuellement. Regardez l'ampleur de la dette créée depuis 1971.

Il a fallu quelques milliers d'années pour arriver à une dette mondiale de 1 500 milliards $ en 1971. 29 années plus tard, la dette a été multipliée par 66 pour atteindre 100 000 milliards $ et depuis, elle a été multipliée par 3 pour atteindre 300 000 milliards $.

Les entraves ont été levées avec la fermeture de la fenêtre d'or en 1971. Les banquiers et les gouvernements ont ainsi pu commencer à créer des quantités illimitées de monnaie.

Et bon sang, ils ont réussi ! La dette mondiale a été multipliée par 200 depuis que Nixon a supprimé l'ancrage-or du dollar et de toutes les autres monnaies.

Plus tard dans cet article je commenterai les 3 quadrillions $ de dette en 2030.

La toute dernière étape de cette ère monétaire a débuté en 2006 avec la crise financière mondiale. Des dizaines de milliers de dollars imprimés, prêtés et garantis ont permis de rafistoler temporairement Humpty Dumpty.

Il était très clair pour moi et d'autres observateurs que le pansement n'allait pas durer longtemps. En septembre 2019, le système financier était sous pression et les banques centrales ont paniqué pour tenter de sauver le système bancaire en faillite à l'aide de liquidités massives. Heureusement pour les banques, elles avaient une bonne excuse pour cette impression monétaire puisque la Covid est arrivé quelques semaines plus tard.

Normalement, les gouvernements ont besoin de déclencher une guerre pour avoir une excuse d'imprimer autant d'argent.

Le monde se trouve maintenant dans des eaux totalement inexplorées et très précaires. Une tempête mineure suffirait à causer des dommages irréparables.

CHAOS numéro 3 : les produits dérivés

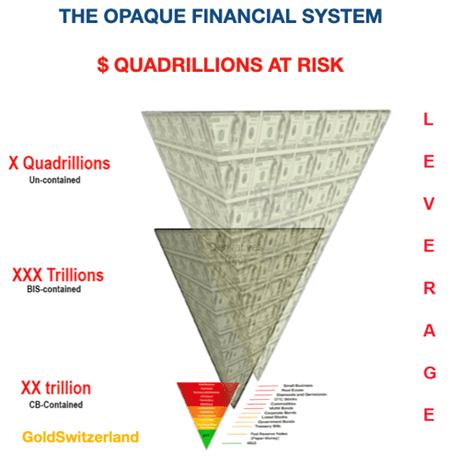

L'encours mondial des produits dérivés a été évalué par la BRI (Banque des règlements internationaux) à 1,4 quadrillion $ au milieu des années 2000. Ce chiffre a été commodément réduit par la BRI à environ 600 000 milliards $ à la fin des années 2000, en compensant les positions.

Des banques telle que la Deutsche Bank ou JP Morgan ont déclaré un encours brut de produits dérivés de 40 à 50 000 milliards $.

Toutes les banques compensent les montants bruts des produits dérivés pour les ramener à des niveaux insignifiants, arguant que ces montants sont leurs expositions réelles.

Pour résumer, les banquiers peuvent tromper une partie des gens pendant un certain temps, mais à la fin, nous verrons qui sont les vrais imbéciles !

Le problème de la compensation est que lorsque les contreparties font défaut, le risque brut reste brut.

Les produits dérivés ont permis aux banques et aux autres entités financières de gagner beaucoup d'argent. Il existe aujourd'hui tellement de moyens opaques de créer et de dissimuler les produits dérivés dans les rapports officiels que personne n'a la moindre idée du montant réel de l'encours. Il pourrait facilement s'agir de quadrillions de dollars.

Rappelons-nous que, aujourd'hui, presque chaque instrument financier est composé de produits dérivés, que ce soit des actions ETF, fonds obligataires, swaps de taux d'intérêt, swaps de change, prêts hypothécaires, etc... la liste est infinie.

Les produits dérivés fonctionnent très bien dans un système manipulé ordonné lorsqu'il y a une demande constante. Mais lorsque la musique s'arrête et que les liquidités se tarissent, c'est à ce moment-là uniquement, que nous connaîtrons les montants réels en circulation.

L'un de mes contacts est un excellent interprète des risques du système. Il a créé ces pyramides inversées avec le système financier actuel : en bas, le système repose sur une petite quantité d'or et en haut, se trouve une dette massive. Au-dessus, les produits dérivés connus, rapportés par la BRI, qui s'élèvent à 600 000 milliards $ et, au sommet, le système financier opaque qui se chiffre probablement en quadrillions $.

Personne ne connaît le montant exact mais cela pourrait facilement atteindre les 2 quadrillion $ et probablement plus.

CHAOS NUMÉRO 4 : la BOMBE À RETARDEMENT

Si nous nous projetons dans les 5-10 prochaines années et dressons un tableau de ce qui pourrait arriver au système financier, le risque auquel le monde est confronté est terrifiant.

La dette mondiale passera certainement de 300 000 milliards $ à (au moins) 500 000 milliards $. Ce chiffre est vraiment une sous-estimation grossière.

Ajoutons à cela les passifs mondiaux non capitalisés (pensions de retraite, assurance maladie, etc.) qui atteignent facilement 500 000 milliards $.

Enfin, ajoutons les produits dérivés de 2 quadrillions $ - probablement aussi sous-évalués.

Lorsque les contreparties feront défaut, les banques centrales auront besoin d'imprimer tout cet argent pour éviter que les banques ne fassent défaut.

Donc, si mes hypothèses sont correctes, la dette mondiale passera de 300 000 milliards $ à 3 quadrillions $ dans les 5-10 prochaines années.

Je me trompe probablement sur de nombreux points, comme le fait que cela ne prendra pas dix ans. L'histoire nous apprend que l'hyperinflation est très rapide. De même, la plupart des estimations de la dette et des produits dérivés semblent beaucoup trop sous-évaluées.

Mais supposons que le monde soit confronté à une bombe à retardement de 3 quadrillions $. Cela reste, en effet, une perspective très effrayante.

Warren Buffet avait raison en 2002 lorsqu'il a qualifié les produits dérivés d'"ARMES DE DESTRUCTION MASSIVE". Malheureusement, nous allons bientôt en avoir la preuve.

Puisque tous les systèmes monétaires de l'histoire ont connu une fin, nous devons comprendre que ce sera la même chose avec la plus grande bulle mondiale de tous les temps.

Puisque ce système morbide impacte tous les aspects de nos vies et a conduit à un monde décadent où les valeurs morales et éthiques ont pratiquement disparu, le monde a besoin d'une purification sous forme de feu de forêt pour que de nouvelles pousses vertes puissent repartir.

PRÉPARER ET RÉALISER LE TRIOMPHE DE LA SURVIE

Comme je l'ai souligné dans cet article, personne ne sait exactement comment les choses vont se passer.

Nous savons que le risque est probablement plus élevé que jamais dans l'histoire. La prudence nous incite donc à sortir des actifs de la bulle tels que les actions, les obligations et l'immobilier spéculatif. Une fois la chute amorcée, ces actifs sont susceptibles de perdre 90% ou plus en termes réels, c'est à dire par rapport à l'or.

La majorité des investisseurs en actions sont susceptibles d'acheter toutes les baisses lorsque le marché chutera, sans se rendre compte qu'ils seront entraînés jusqu'au fond. Et cette fois, le marché ne se redressera pas avant des années, voire des décennies.

Il est également important de ne plus avoir de dettes, à l'exception d'une hypothèque normale sur votre propriété résidentielle.

Possédez de l'or physique et un peu d'argent (beaucoup plus volatile). Ce sera votre assurance contre un système financier pourri.

Nous possédons et recommandons l'or physique depuis 20 ans. Pas une seule fois nous ne nous sommes inquiétés de son prix. L'histoire nous montre que les gouvernements et les banques centrales finissent toujours pas détruire la valeur de la monnaie.

Mais pour ceux qui s'intéressent au prix de l'or, je pense que la correction est terminée. Il y a toujours la possibilité d'un dernier mouvement de baisse de 50-100 $, mais cela ne ferait aucune différence.

Enfin, nous connaîtrons des temps difficiles. Il est donc très important d'aider sa famille et ses amis.

Il est de la responsabilité de chacun de résister au Triomphe de la Mort et de réaliser le Triomphe de la Survie - à la fois financière et mentale - pour tous ceux que nous pouvons aider.

Et n'oubliez pas que beaucoup des meilleures choses de la vie sont gratuites - l'amitié, la musique, les livres, la nature et de nombreux loisirs.

Je souhaite à tous nos lecteurs un joyeux Noël et de bonnes fêtes de fin d'année, ainsi qu'une année 2022 saine et harmonieuse malgré l'ère tumultueuse dans laquelle nous entrons !

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.