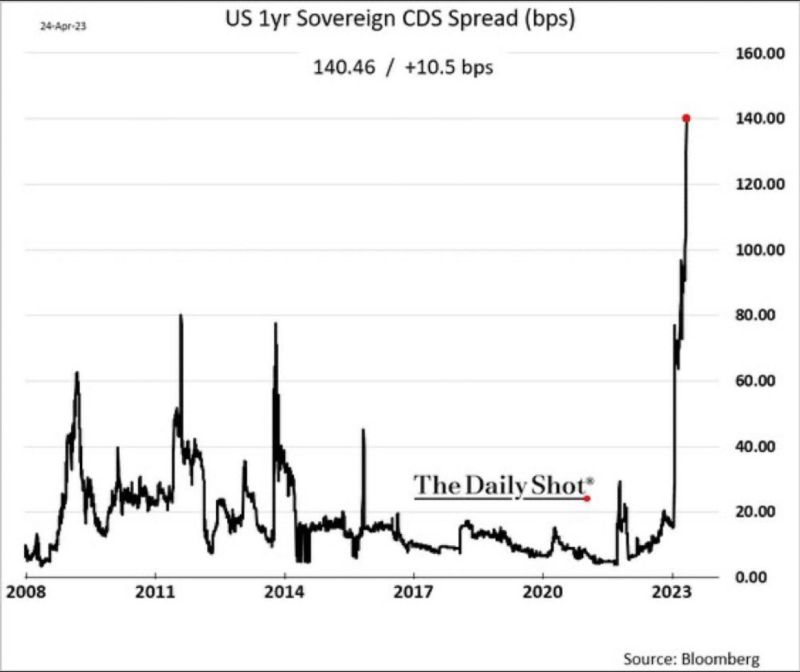

Le graphique de la semaine est celui du Credit Default Swap (CDS) américain : cet indice représente le coût de l’assurance contre un défaut de paiement des États-Unis. Le CDS à 1 an (US CDS 1 YR) vient de dépasser 140 bps…

Le CDS à 5 ans est lui aussi en hausse et atteint 60 bps, un montant inédit pour cette échéance et ce pays.

En pleine discussion sur le relèvement du plafond de la dette, jamais autant d’investisseurs n’ont cherché à se protéger contre un défaut américain, pas même lors des crises de 2008 et de 2011.

A chaque débat sur le plafond de la dette, le prix des CDS augmente :

Mais 2023 ne ressemble pas aux épisodes précédents. Cette fois-ci, l’accès de fièvre sur l’indice est bien réel et dépasse de très loin les derniers pics.

Le marché est en train de “pricer” une crise de la dette américaine. Rien d’étonnant, on le répète depuis plusieurs mois dans nos bulletins :

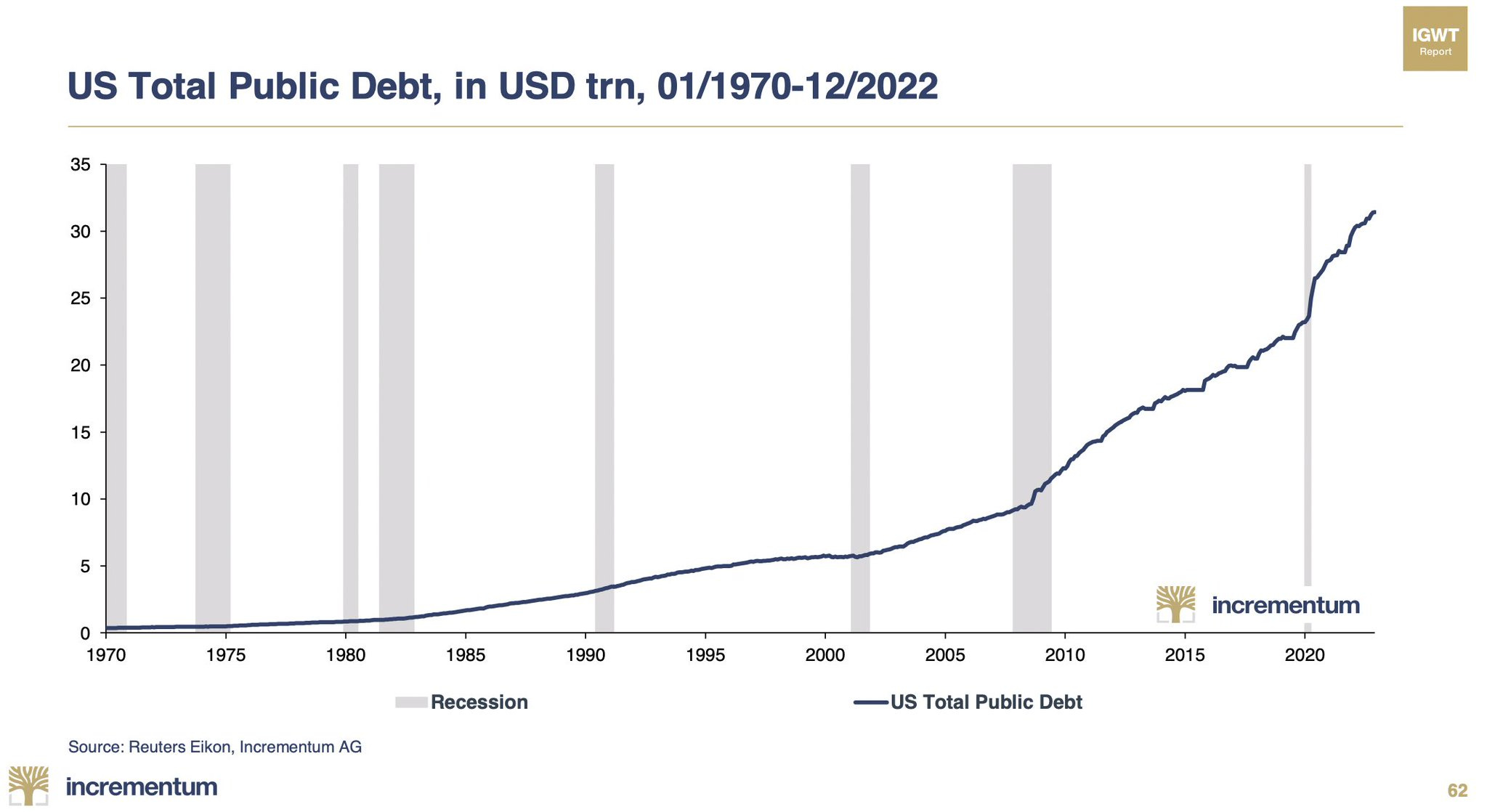

Comme je l’écrivais en février, “L’autre victime de la hausse des taux, c’est l'État fédéral américain qui n’arrive plus à financer ses déficits au fur et à mesure de l’augmentation de ces taux auxquels il emprunte pour rembourser ses dettes passées. Plus les taux augmentent, plus il faut d’argent pour rembourser les vieux crédits. L’Etat fédéral est dans une situation dramatique car les charges de ses remboursements ont explosé. La dette publique américaine a triplé depuis 2008 :

Nous vivons une crise de 2008 à l’envers.

En 2008, le risque venait des banques et s’était propagé vers les ménages et les entreprises. L’État était intervenu pour rétablir la stabilité de l’ensemble du système.

Aujourd'hui, le risque vient de l’État. C’est lui qui doit assurer la survie des entreprises via son plan de relance et qui doit assumer une période de hausse des taux plus longue que prévue.

En 2023, le risque principal est le défaut de l'État souverain, puisque c’est vers lui qu’est désormais transféré l’ensemble du risque de crédit.”

Le CDS est en train de mesurer l’équation impossible du financement de la dette américaine avec des taux aussi élevés. La charge d’intérêts sur la dette est sur le point de dépasser le budget, pourtant énorme, alloué à la défense. Autrement dit, les États-Unis financent plus leurs créditeurs que leur armée. Et ces créditeurs ne sont pas forcément tous alignés sur la même ligne géostratégique. Comment expliquer aux américains que le budget du gouvernement contribue davantage à financer un ennemi potentiel plutôt que sa propre armée ? La question d'un défaut s’est déjà posée auparavant par rapport à ce point précis. Mais c’est probablement parce que le niveau de remboursement de la dette américaine devient aussi inconfortable que l’option du défaut, même partiel, est clairement envisagé par autant d’investisseurs.

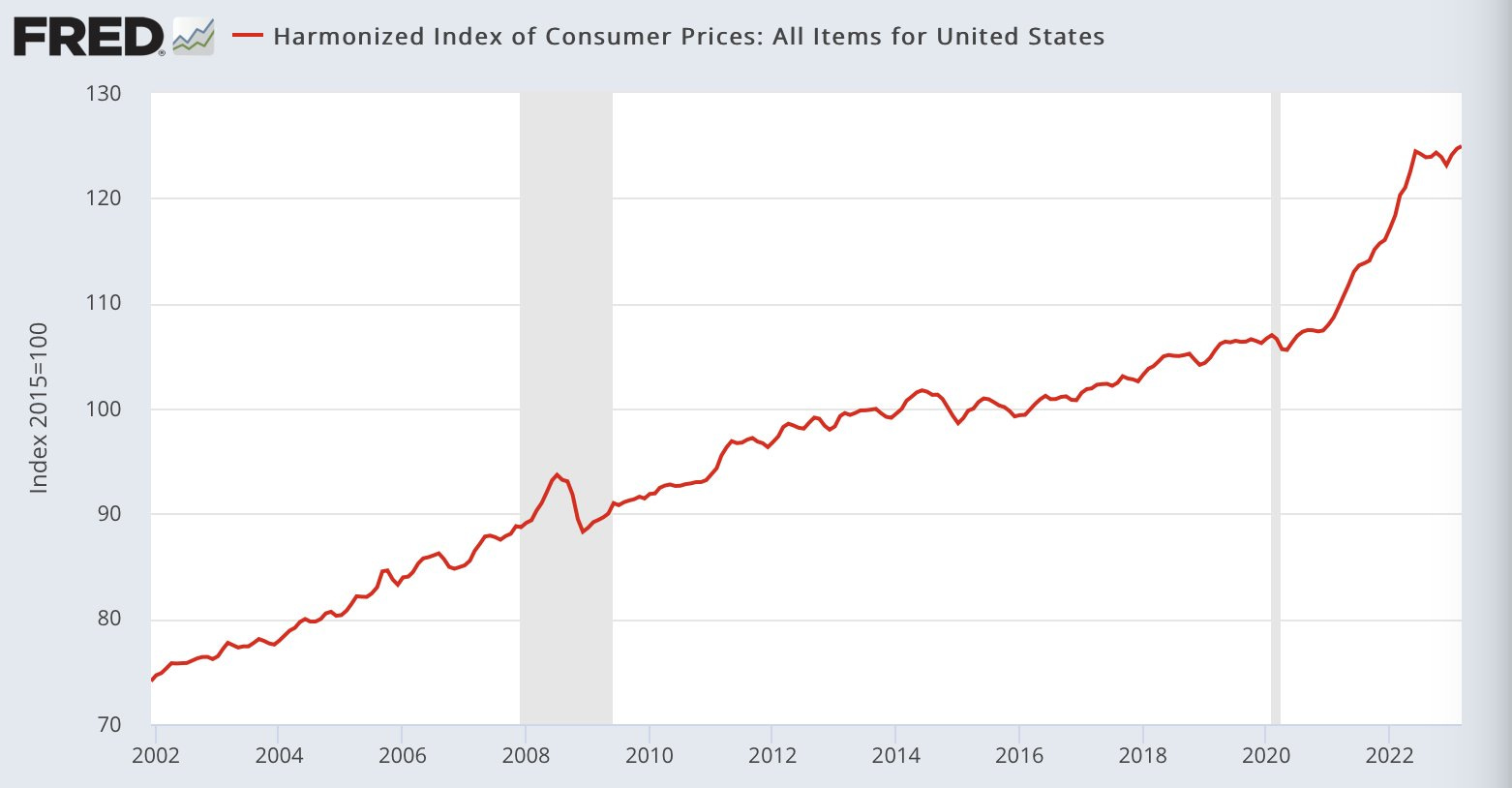

Les difficultés du gouvernement américain à financer sa dette risquent de perdurer. La Fed n’est pas encore parvenue à faire baisser l’inflation de manière substantielle. À partir du moment où cette inflation s’est propagée aux salaires, le régime inflationniste s’est auto-alimenté et la vélocité de la monnaie s’est accrue en réponse à cette nouvelle tendance. Et les réserves de liquidités accumulées les années précédentes alimentent ce cycle. La Fed doit désormais combattre un phénomène devenu “collant” et qui s’auto-entretient.

Les prix à la consommation sont les plus affectés par le niveau très élevé de l’inflation. Le dernier plateau observé n’a même pas autorisé une petite baisse des prix. Au contraire, les prix sont en train de repartir à la hausse, malgré la baisse du pétrole :

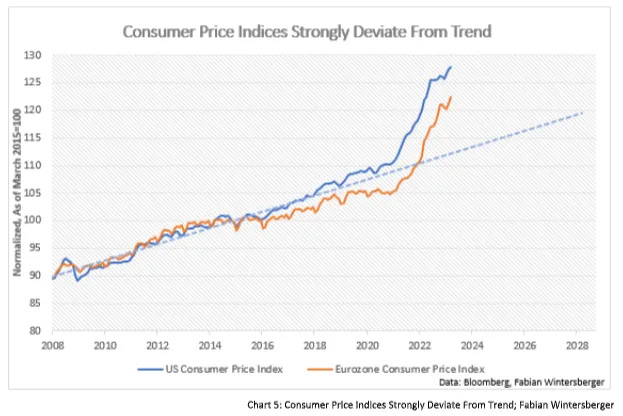

Les prix à la consommation sont en train de s’écarter durablement de leur tendance historique :

La Fed doit continuer son combat contre l’inflation et risque d’aggraver la situation déjà très critique des finances publiques américaines : en gardant des taux aussi élevés, la charge de la dette augmente et affaiblit les comptes du gouvernement. Le risque de défaut augmente lui aussi.

Un défaut, même partiel, aurait des conséquences catastrophiques pour les marchés. Cela redéfinirait entièrement la valeur des bons du Trésor américain dans l’échelle des risques. Un défaut des États-Unis serait tout simplement cataclysmique pour l’ensemble des actifs financiers. Dans un tel scénario, on se demande qui serait en mesure de payer ces contrats CDS tant l’impact sur le système financier serait violent.

Selon de nombreux observateurs, seule une nouvelle intervention de la Fed pour baisser les taux et racheter de la dette américaine permettrait d’éviter la catastrophe. Récemment, la Fed et le Trésor ont été réactifs pour éviter une contagion systémique de la crise bancaire. La mise en place d’un fonds de garantie illimité et d’une nouvelle fenêtre de financement pour les banques en détresse ont permis de stopper l’hémorragie.

Mais la crise bancaire n’est pas terminée. First Republic Bank a chuté de -40% en Bourse après la dégringolade du mois dernier. Le titre de la banque régionale américaine s’est effondré de -97% depuis le début de l’année :

Les conditions de sauvetage de la banque restent encore floues. Les tensions apparues au moment de la crise bancaire reviennent peser sur les marchés. La plupart des observateurs s’attendent à de nouvelles interventions dans les semaines à venir. Chaque fois qu’un stress de ce type apparaît, cela donne l’occasion aux investisseurs avertis de parier sur le fait que les banques centrales interviendront en ouvrant les robinets de liquidités (ce qui a un effet bénéfique sur les marchés). Ces investisseurs ont ainsi enregistré de jolis gains en pariant sur les nombreuses interventions effectuées depuis 2008.

Chaque fois que la planche a billet est relancée, les marchés stoppent leur correction et repartent à la hausse.

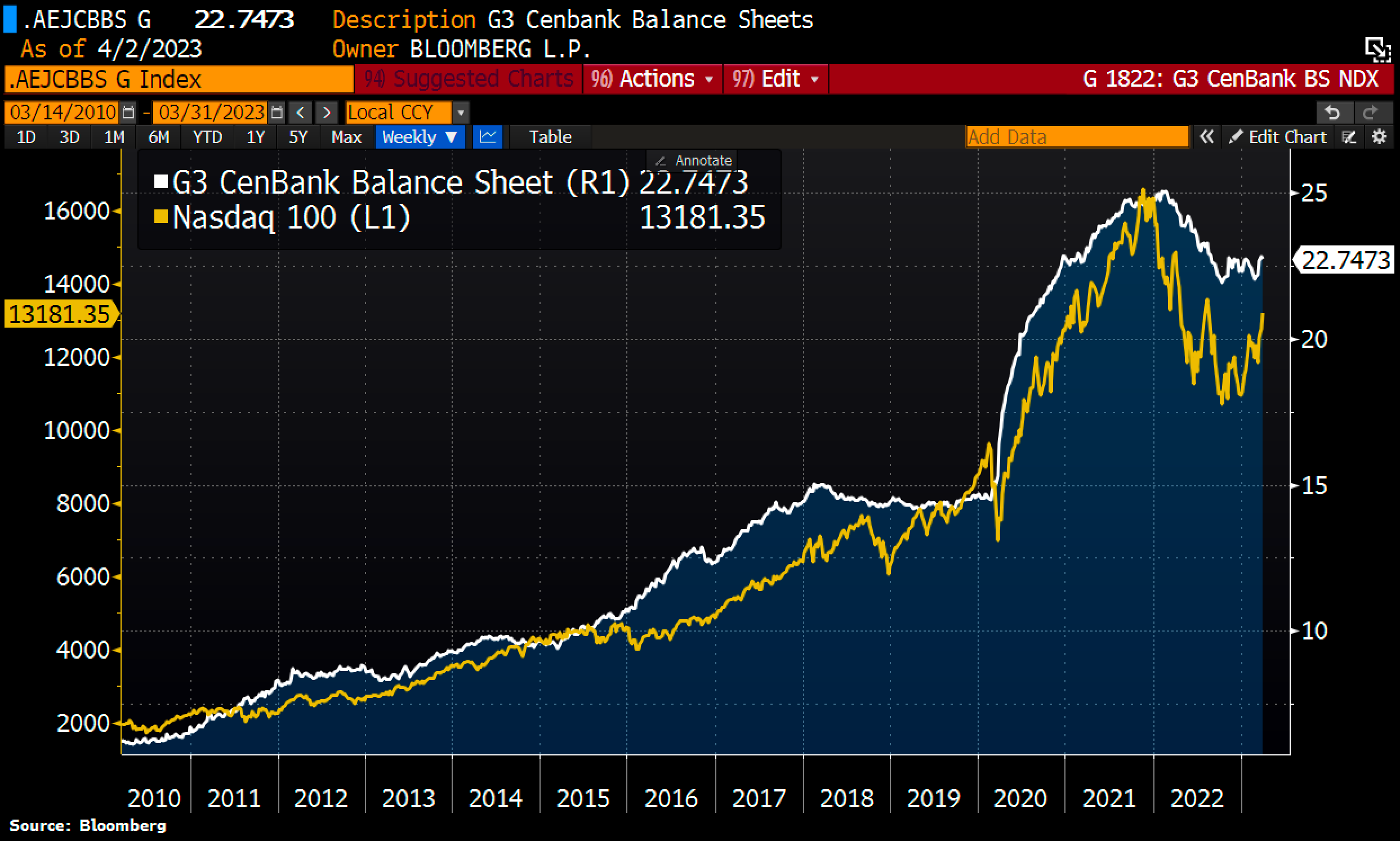

La courbe du Nasdaq suit de très près le bilan des banques centrales :

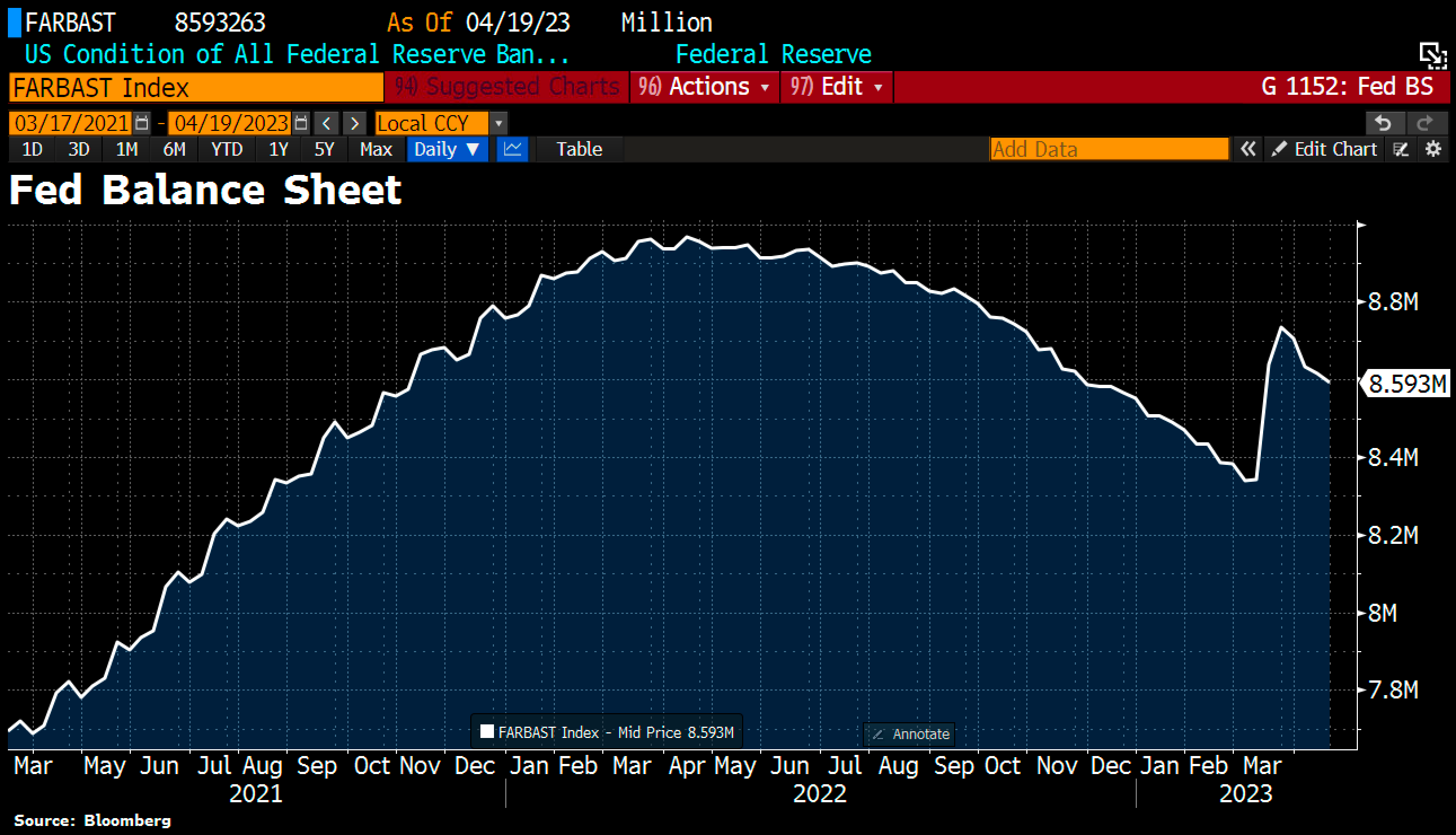

La récente intervention de la Fed pour éviter une contagion de la crise bancaire a mis brutalement fin à la réduction de son bilan entamée l’an dernier :

Dans ces conditions, on imagine mal comment la Fed pourrait rester les bras croisés face à la menace immédiate d’un défaut sur la dette. Surtout qu’un tel défaut pourrait relancer la crise bancaire, qui est directement liée à cette crise souveraine naissante. Les produits obligataires américains sont à la base de l’édifice du système financier.

Si aucune solution n'est trouvée rapidement pour écarter la menace d’un défaut de paiement, nous risquons d’entrer dans une nouvelle crise systémique, qui touchera cette fois-ci l'un des piliers du système financier.

Que valent réellement les titres de la dette américaine si le risque de défaut augmente aussi fortement ?

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.