Préparez-vous au plus grand effondrement de l’histoire. Il sera dévastateur et touchera tous les pans de la société, qu’ils soient économiques, financiers, politiques ou sociaux.

Mais cela n'arrivera pas tout de suite. Le monde assistera d'abord à une ENVOLÉE spectaculaire des marchés. C'est ce qui marquera la fin de cette ère financière. Cela impliquera des injections de liquidités inflationnistes d'une ampleur jamais vue auparavant et conduira à l'explosion de nombreux actifs.

La plupart des actifs d'investissement en bénéficieront alors que le décalage entre les marchés et la réalité atteindra des proportions irréelles.

TRUMP – victoire ! BIDEN – victoire !

Pour les investisseurs, le résultat de cette élection est sans importance. Dans quatre ans, la victoire de Trump ou de Biden ne fera aucune différence pour l'économie et les marchés.

Pour l'un, comme pour l'autre, il n'y a qu'un seul choix. Ils sont confrontés à un pays en faillite qui accuse des déficits budgétaires depuis 1930, excepté pendant quatre ans dans les années 1940-1950. Les excédents de Clinton étaient fictifs. De plus, les États-Unis ont une balance commerciale déficitaire depuis près de 50 ans. Il en résulte une dette en augmentation exponentielle, qui était inférieure à 1 000 milliards $ lorsque Reagan est entré en fonction en 1981 et qui s'élève aujourd'hui à 27 000 milliards $. Dans les quatre prochaines années, une dette de 40 000 milliards $ est garantie, tel que je l'avais prédit il y a quatre ans. Mais avec l'implosion du système financier, la dette pourrait facilement atteindre des centaines de milliers de milliards de dollars voire des quadrillions de dollars lorsque la bulle des produits dérivés éclatera.

Le système financier mondial aurait déjà dû s'effondrer en 2006-2009, mais les banques centrales ont réussi à repousser l'inévitable pendant plus d'une décennie.

LES MARCHÉS HAUSSIERS de ce supercycle SE TERMINEnt DANS L'EUPHORIE

Il faut comprendre qu'un supercycle économique ne se termine pas sans tumultes. Il faut que les conditions soient extrêmement euphoriques et que l’économie et les actions soient au plus haut. Cela signifie qu’avant la fin de cette période, les marchés devraient monter en flèche dans les derniers mois, voire doubler sur une période de 9 à 18 mois.

De nombreux facteurs sont désormais en place pour que cela se produise. Les deux candidats à la présidentielle auront besoin non seulement de quelques poignées de dollars, mais aussi d'ordinateurs quantiques capables d'imprimer les milliers de milliards et les quadrillions de dollars nécessaires.

L'excuse la plus opportune qu'ils invoquent est évidemment celle du Covid. Les personnes qui ne travaillent pas ont besoin d'argent, les entreprises ont besoin d'argent, les municipalités, les États et le gouvernement fédéral ont eux aussi besoin d'argent.

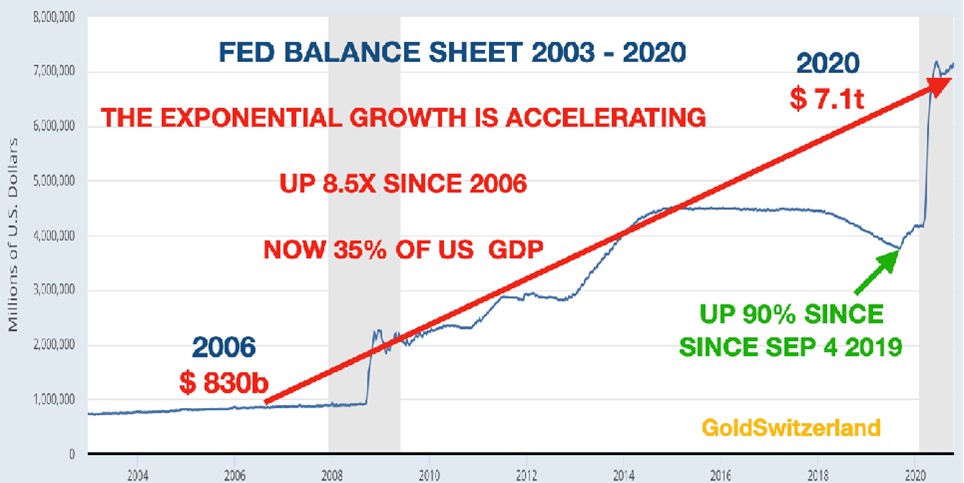

Mais n'oublions pas comment a débuté la phase finale de cette ère économique. Cela remonte à août et septembre 2019, lorsque la Fed et la BCE ont crié sur tous les toits qu'elles feraient "tout ce qu'il faut" pour sauver le système. Elles n'ont pas dit quels étaient les problèmes, mais il était déjà clair pour certains d’entre nous qui comprenons la fragilité du système financier que la situation est désespérée. Lorsque la dernière crise a commencé en 2006, le bilan de la Fed était de 830 milliards $. À la fin de la grande crise financière en 2009, le bilan avait atteint 2 000 milliards $.

Personne ne devrait croire que le problème a été résolu en 2009. Il s'agissait seulement d'un sursis d'exécution temporaire. Sinon, pourquoi le bilan de la Fed aurait-il encore augmenté de 5 000 milliards $ depuis 2009 ? Si l'on regarde simplement les déficits budgétaires prévus pour les quatre prochaines années, auxquels s'ajoutent les problèmes croissants du système financier, le bilan de la Fed risque d'exploser dans les années à venir.

LES INJECTIONS DE LIQUIDITÉS SERONT BÉNÉFIQUES À COURT TERME POUR L'ÉCONOMIE

Les conditions sont donc réunies pour la plus grande injection de liquidités de l'histoire financière. Pendant de nombreuses années, nous avons connu une déconnexion totale entre la réalité de l'économie et les marchés. L'accélération prochaine de l'impression monétaire et des injections de liquidités dans le système financier sera si énorme qu'elle ne se contentera pas seulement d'alimenter les marchés, mais donnera aussi un boost, bien qu'artificiel, à l'économie à court terme.

Il s'agit d'un déroulement typique des événements au début d'une phase inflationniste qui conduira à l'hyperinflation lorsque la monnaie s'effondrera.

La paralysie de l'économie mondiale due au Covid culminera probablement avec la deuxième vague actuelle et renforcera donc l'optimisme des marchés. Mais personne ne doit croire que la pandémie est la cause des problèmes de l'économie mondiale. Non, elle a simplement été un catalyseur très vicieux qui a frappé un système financier déjà fragile.

Lorsque le Covid disparaîtra progressivement, l'optimisme initial combiné à l'inondation du système avec l'argent imprimé pourrait durer environ un an. Mais lorsque le monde réalisera qu'il est impossible de résoudre un problème d'endettement avec plus de dettes, les véritables difficultés de l'économie et du système financier réapparaîtront avec véhémence.

DU BOOM À L'EFFONDREMENT

Penchons-nous donc sur un scénario éventuel des événements suite à l'élection :

Le nouveau président va inonder l'économie de monnaie et stimuler les actions.

La volatilité initiale du marché se résorbera rapidement et les investisseurs réagiront de manière positive aux promesses de soutien du nouveau président vis-à-vis de tous les secteurs de l'économie.

Les marchés boursiers vont bondir et pourraient doubler sur une période de 9 à 18 mois. Aucune liquidité ne sera laissée de côté. Les institutions et les investisseurs particuliers injecteront toutes leurs liquidités en Bourse. Il y aura une frénésie qui dépassera le boom des valeurs technologiques des années 1990. Les fanfares se feront entendre et le marché semblera inarrêtable.

Mais après le probable boom à court terme, des larmes couleront lorsque les marchés chuteront de plus de 90% en termes réels. Malheureusement, la plupart des investisseurs suivront le marché boursier dans sa chute. La grande différence, cette fois, est que les banques centrales ne vont pas et ne pourront pas les sauver.

LE BOOM DES MATIÈRES PREMIÈRES

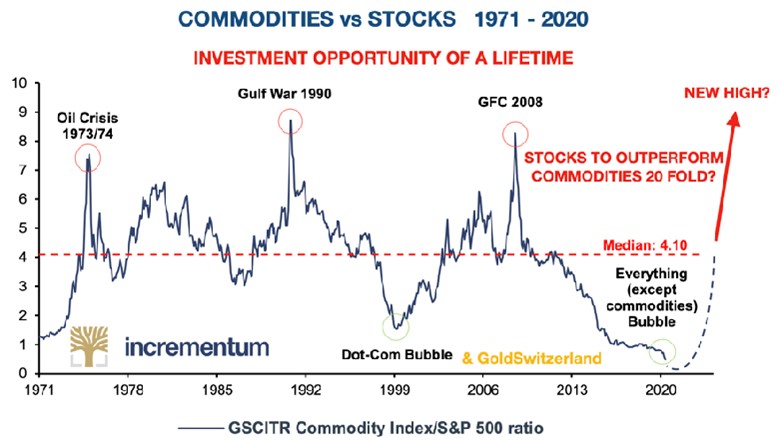

Le plus grand bénéficiaire de ce boom à venir sera le marché des matières premières qui sont à leur plus bas niveau depuis 50 ans par rapport aux actions. D'après le graphique ci-dessous, la cible minimum serait que les matières premières surperforment les actions pour atteindre un ratio de 4:1. Il est probable qu'un nouveau sommet des matières premières par rapport aux actions soit atteint à terme. Cela signifierait que les matières premières surperformeraient les actions par un facteur de 20. La première partie de cette surperformance se produira avec la hausse des marchés boursiers. Mais la phase finale sera celle de l'effondrement général des marchés boursiers et de la poursuite du renforcement des matières premières. Goldman Sachs prévoit une hausse de 28% des matières premières en 2021. L'inflation et le déficit des matières premières devraient entraîner une hausse des prix. C'est ce que nous indique le graphique ci-dessous.

LES MÉTAUX PRÉCIEUX VONT BRILLER

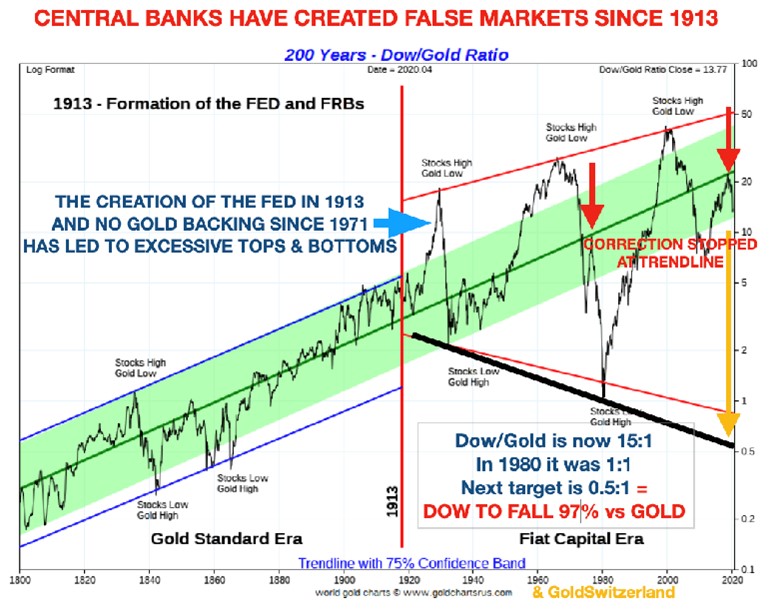

L'or, l'argent et le platine vont largement surperformer les actions. Le ratio Dow/Or atteindra d'abord 1:1 comme en 1980, lorsque l'or et l'indice Dow se situaient tous deux à 850 $. À terme, le ratio atteindra au moins 0,5:1, ce qui signifie que le Dow va chuter de 97% par rapport à l'or au cours des cinq prochaines années.

Goldman Sachs s'attend à ce que l'or atteigne 2 300 $ en 2021, mais je pense que cette cible est très conservatrice. Avant que l'or ne dépasse le sommet du mois d'août à 2 074 $, une correction à la baisse à 1 800-1820 $ est possible et ne changerait pas la hausse inéluctable de l'or. Dans cette dernière phase, l'or est en hausse ou, plus exactement, les devises sont en baisse depuis 1999. La dépréciation continue des monnaies est garantie par les banques centrales puisqu'elles n'ont qu'une seule option : IMPRIMER ET IMPRIMER ET IMPRIMER jusqu'à ce que la monnaie meure.

Nous devons nous rappeler que l'or est le roi des métaux et donc le métal précieux le plus sûr à détenir. Mais au début du moins, l'argent et le platine surperformeront fortement l'or, mais avec une volatilité massive.

Il est indispensable de stocker les métaux physiques dans des coffres-forts en nom propre, hors du système bancaire. Il faut prendre conscience que les risques dans le système financier seront à leur maximum lors des prochaines années et qu'un effondrement pourrait survenir à tout moment.

ACTIONS MINIÈRES

Le plus grand risque lié aux actions minières est qu'elles sont normalement détenues au sein du système financier. Ainsi, même si elles représentent une formidable opportunité d'investissement, elles ne constituent pas la meilleure forme de préservation du patrimoine. Il est donc plus sûr d'allouer une part beaucoup plus importante aux métaux physiques qui, même s'ils sont moins performants que les actions minières, connaîtront une croissance massive.

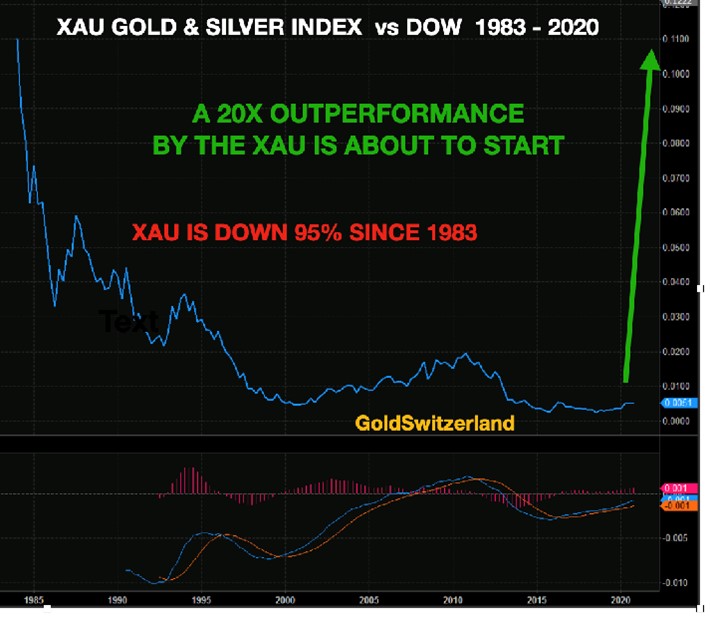

Le graphique ci-dessous montre l'indice XAU or/argent par rapport au Dow Jones depuis 1983, lorsque le XAU a été introduit. Depuis, le XAU a chuté de 95% par rapport au Dow. Cette chute devrait s'inverser dans les prochaines années, avec une multiplication par 20 de l'indice XAU par rapport au Dow. Pour ceux qui ont investi dans le Dow, cela signifie une perte de 95% par rapport aux actions minières.

C'est malheureusement ce qui arrivera à 99% des investisseurs qui s'en tiendront à leurs actions ordinaires et rateront la plus incroyable des opportunités.

DOLLAR

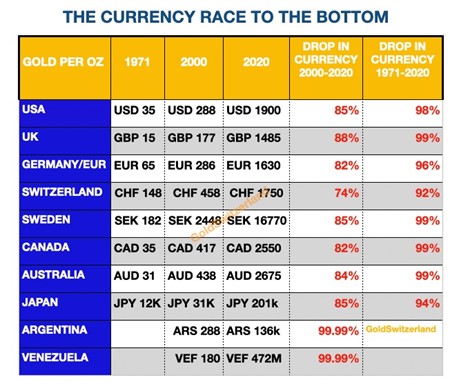

L'impression de quantités illimitées de monnaie a toujours des conséquences. Depuis 1971, le dollar a perdu 98% en termes réels, ce qui signifie que l'or est la seule monnaie à avoir survécu dans l'histoire.

Le dollar entame maintenant son dernier voyage vers ZÉRO et, comme le montre le tableau, même une devise faible et artificielle comme l'euro surperformera le dollar.

Une baisse du dollar accélérera l'inflation aux États-Unis jusqu'à déboucher sur une hyperinflation.

TAUX D'INTÉRÊT

Aujourd'hui, le marché des taux d'intérêt est probablement le plus contradictoire de tous. Le monde de l'investissement, y compris la Fed et la BCE, pense que les taux resteront à zéro ou en dessous pour les années à venir. Normalement, lorsque le consensus est aussi fort, le contraire a plus de chances de se produire.

De plus, la hausse d'un dollar faible entraînera une inflation plus élevée qui exercera une pression à la hausse sur les taux. Lorsque les investisseurs commenceront à vendre la partie longue du marché obligataire, les taux courts finiront par suivre.

Les métaux précieux bénéficient normalement des taux réels négatifs, ce qui signifie que l'inflation est plus élevée que les taux d'intérêt. L'or peut encore augmenter fortement avec des taux d'intérêt nominaux élevés tant que l'inflation demeure plus élevée. Nous avons vu cela se produire dans les années 70 et au début des années 80, lorsque les taux ont atteint 20% et que l'or est passé de 35 à 850 $. Pendant cette période, l'inflation est restée supérieure aux taux.

Je m'en souviens bien car je l'ai vécu au Royaume-Uni où mon premier prêt hypothécaire avait atteint 21%.

DU BOOM À L'EFFONDREMENT

Tous les investisseurs ont donc maintenant la possibilité de doubler leur capital sur le marché boursier au cours des 9 à 18 prochains mois, car une liquidité toujours plus grande alimentera les marchés boursiers.

Cependant, un avertissement Caveat Emptor (acheteurs, prenez garde) est de rigueur. Les marchés d'actifs sont déjà dans une énorme bulle et le système financier est si fragile qu'elle pourrait éclater à tout moment.

Ainsi, plutôt que de courir après la dernière étape de ce marché haussier (ce que feront probablement la plupart des investisseurs), il serait beaucoup plus judicieux de rechercher des alternatives plus sûres.

Je les ai décrites ci-dessus. Les métaux précieux physiques et les actions minières surperformeront tous les autres marchés. Les métaux et les actions minières connaîtront tous deux une hausse significative dans la phase finale du boom boursier. Lorsque les marchés boursiers atteindront leur sommet, puis s'effondreront, le secteur des métaux précieux continuera à enregistrer d'excellentes performances, tandis que les devises seront dévaluées.

Comme je l'ai dit plus haut, le marché boursier est susceptible de chuter d'au moins 95% par rapport au secteur des métaux précieux au cours des cinq prochaines années.

Il n'y a probablement jamais eu auparavant un choix aussi clair sur les marchés d'investissement, mais malheureusement, la plupart des investisseurs le manqueront. Ils s'en tiendront plutôt à leur portefeuille classique qui comprendra de nombreuses actions technologiques déjà surévaluées.

La détention d'actions aurifères et argentifères est l'opportunité d'investissement de toute une vie. Mais comme elles sont détenues au sein d'un système financier vulnérable, nous recommandons de leur allouer une part beaucoup plus faible que les métaux physiques.

Détenir de l'or, de l'argent et du platine physiques hors du système bancaire fragile est la forme ultime de préservation du patrimoine et de protection contre un système financier dangereux et infesté de dettes.

Grâce à un portefeuille composé de quelques actions minières et de métaux physiques, les investisseurs seront en mesure de surmonter la tempête et la volatilité des marchés à venir et d'en tirer un bénéfice financier. Bien sûr, il y aura également de la volatilité sur le marché des métaux, mais la tendance au cours des 5 prochaines années est pratiquement garantie.

Il est donc préférable d'éviter le boom et l'effondrement des marchés boursiers et de s'en tenir aux métaux.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.