Cette semaine, l’actualité est marquée par la crise de confiance envers l'ensemble du secteur des cryptomonnaies après la chute spectaculaire de la plateforme d’échange FTX. Ce bulletin ne reviendra pas sur cet événement abondamment commenté dans la presse financière. Notre objectif n'est pas de suivre ce marché en particulier.

Cependant, on peut logiquement s’attendre à ce que ce nouveau “cygne noir” complique encore un peu plus les choses sur les marchés, qui vont devoir affronter un problème de liquidité lié aux appels de marges provoqués par les victimes du crypto crash. Ces appels de marges risquent de concerner tous les actifs papiers et rendent les prochaines séances incertaines.

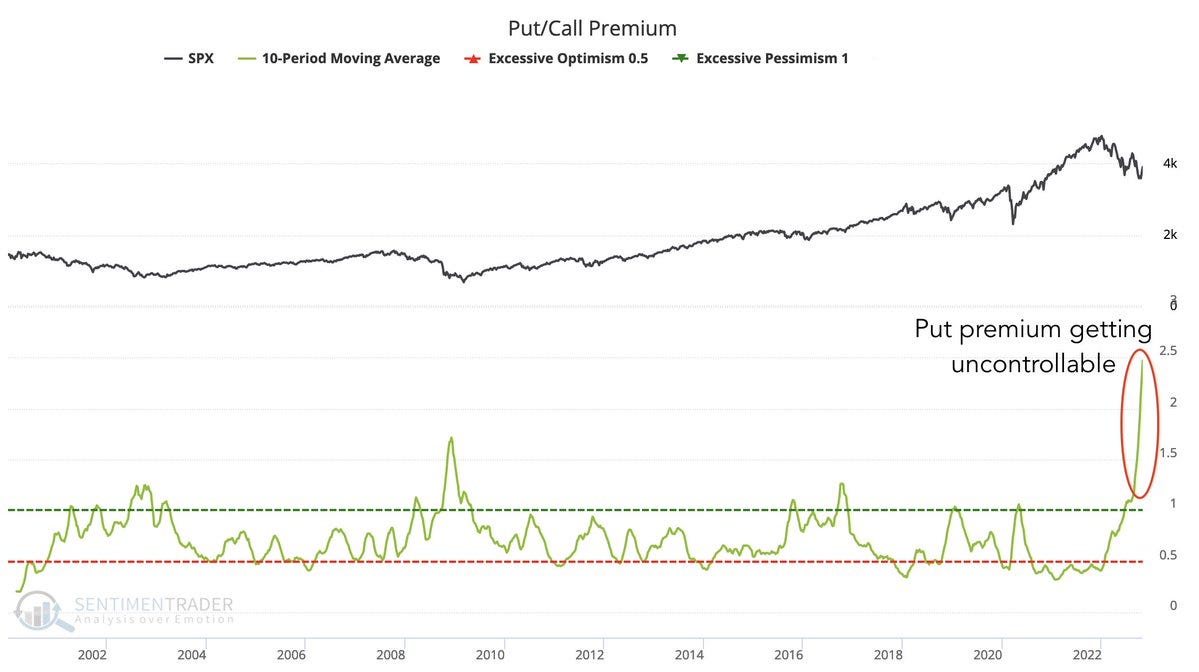

Un élément majeur protège néanmoins les indices d'une baisse : le nombre de positions baissières ouvertes sur le SPX atteint un niveau record. Ces pics de pessimisme coïncident bien souvent à des rebonds des marchés. Les “market makers” adorent ce type de configuration pour enclencher des “squeeze” lorsqu’un trop grand nombre de positions “Put” sont ouvertes.

La réaction des marchés face aux conséquences du crypto crash risque donc de s’avérer difficilement lisible.

L’autre événement de la semaine, c’est la publication des derniers chiffres de l’inflation américaine.

L’indice CPI ressort à un niveau plus faible qu’attendu en octobre, à 7,7% sur un an.

“Je pense que nous sommes au plus haut sur l’inflation” est la phrase-clé préférée de la plupart des observateurs et gérants de portefeuille au milieu de cet automne 2022.

Plusieurs indicateurs confortent cette vision :

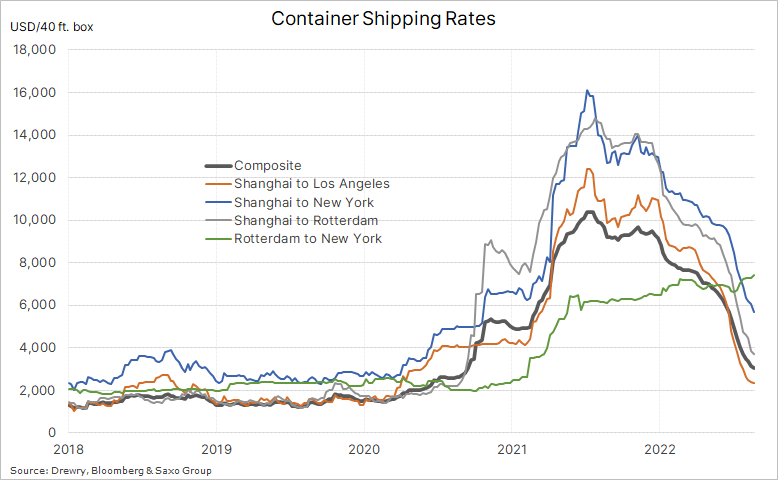

La chute des coûts de transport maritime s’accélère, notamment sur les rotations de navires entre la Chine et les pays occidentaux. C’est un signe de ralentissement économique, mais on peut aussi entrevoir dans ces chiffres les premiers signes d’un embargo économique sur les produits chinois. Lors de récents entretiens avec des producteurs miniers, j'ai ressenti une inquiétude concernant de probables contraintes d’échanges avec la Chine, dans un contexte géopolitique qui va sans doute se dégrader ces prochains mois.

Cet indicateur est donc l’effet cumulé d’un début de dé-globalisation et d’un ralentissement économique mondial. Une dé-globalisation n’est pas déflationniste, au contraire. Cela dit, un ralentissement économique mondial serait très négatif pour le prix de certaines matières premières.

Parmi ces matières premières, celles rattachées au secteur du bâtiment sont les plus concernées. Surtout que ce secteur a été l’un des moteurs de croissance de la Chine au cours des dernières années.

Le prix du bois de construction est revenu à ces niveaux d’avant Covid :

Il est vrai que les chiffres de l’immobilier résidentiel aux États-Unis connaissent actuellement une chute vertigineuse. Les volumes de mises en chantier plongent à un rythme jamais vu, même au plus fort de la crise immobilière de 2008.

Mais le secteur de l’immobilier n’est pas le seul à souffrir d'une chute d’activité.

Le marché automobile d’occasion enregistre ce mois-ci sa plus forte baisse annualisée depuis 2008, après avoir connu une hausse spectaculaire l’an dernier :

La Fed semble avoir atteint son objectif : la demande de maisons et de voitures aux États-Unis a littéralement disparu !

Cela suffira-t-il à faire reculer durablement l’inflation ? Si la question peut se poser outre-Atlantique, nous sommes loin de constater un quelconque reflux de l’inflation en Europe.

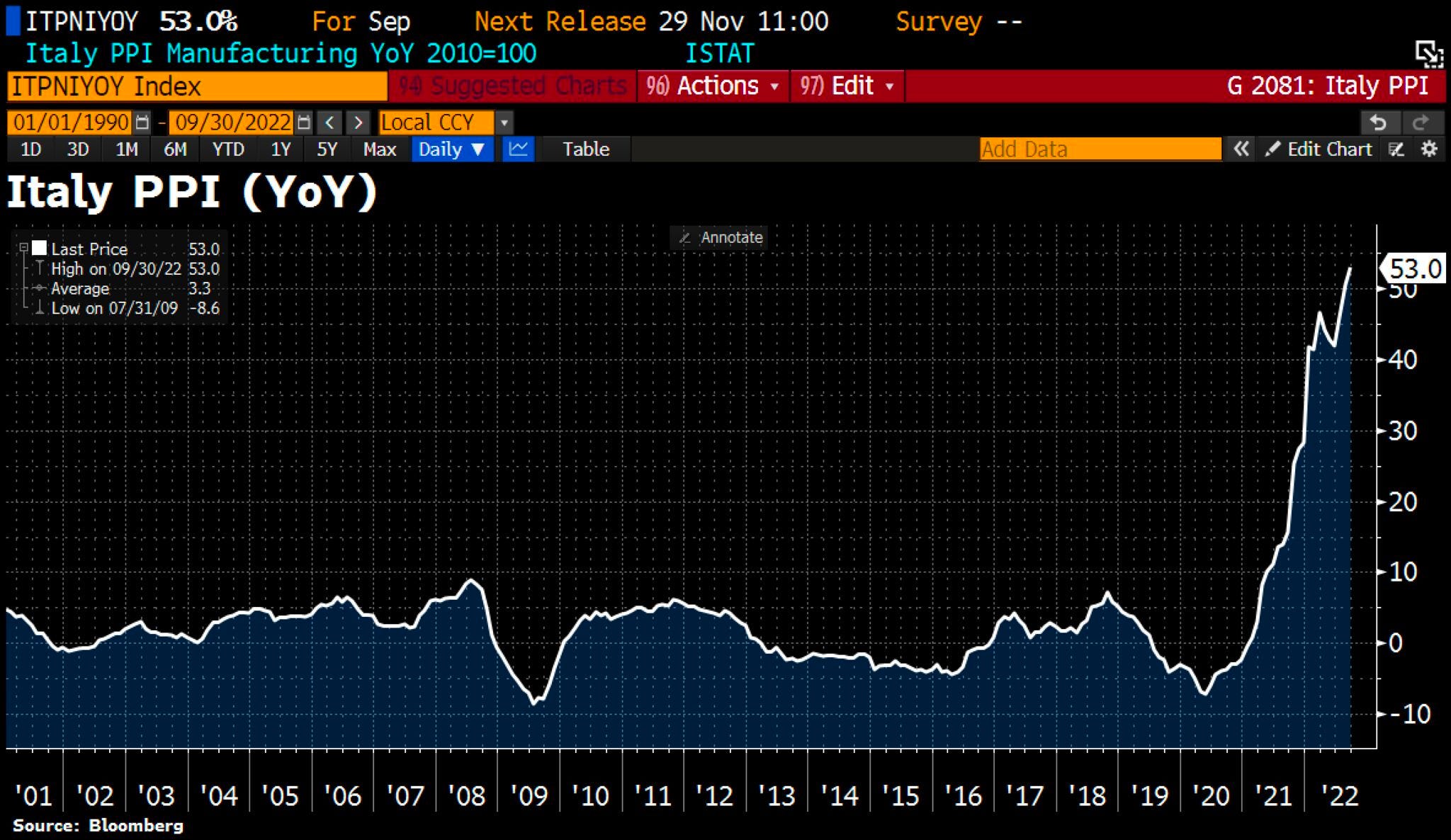

L’indice PPI, qui mesure les prix payés par les producteurs européens, est en hausse partout. C’est une différence majeure avec les États-Unis où cet indice est, au contraire, en train de se stabiliser.

En Italie, l'indice PPI dépasse même pour la première fois la barre des 50%, ce qui annonce une hausse incontrôlée des prix à la consommation lors des prochains mois :

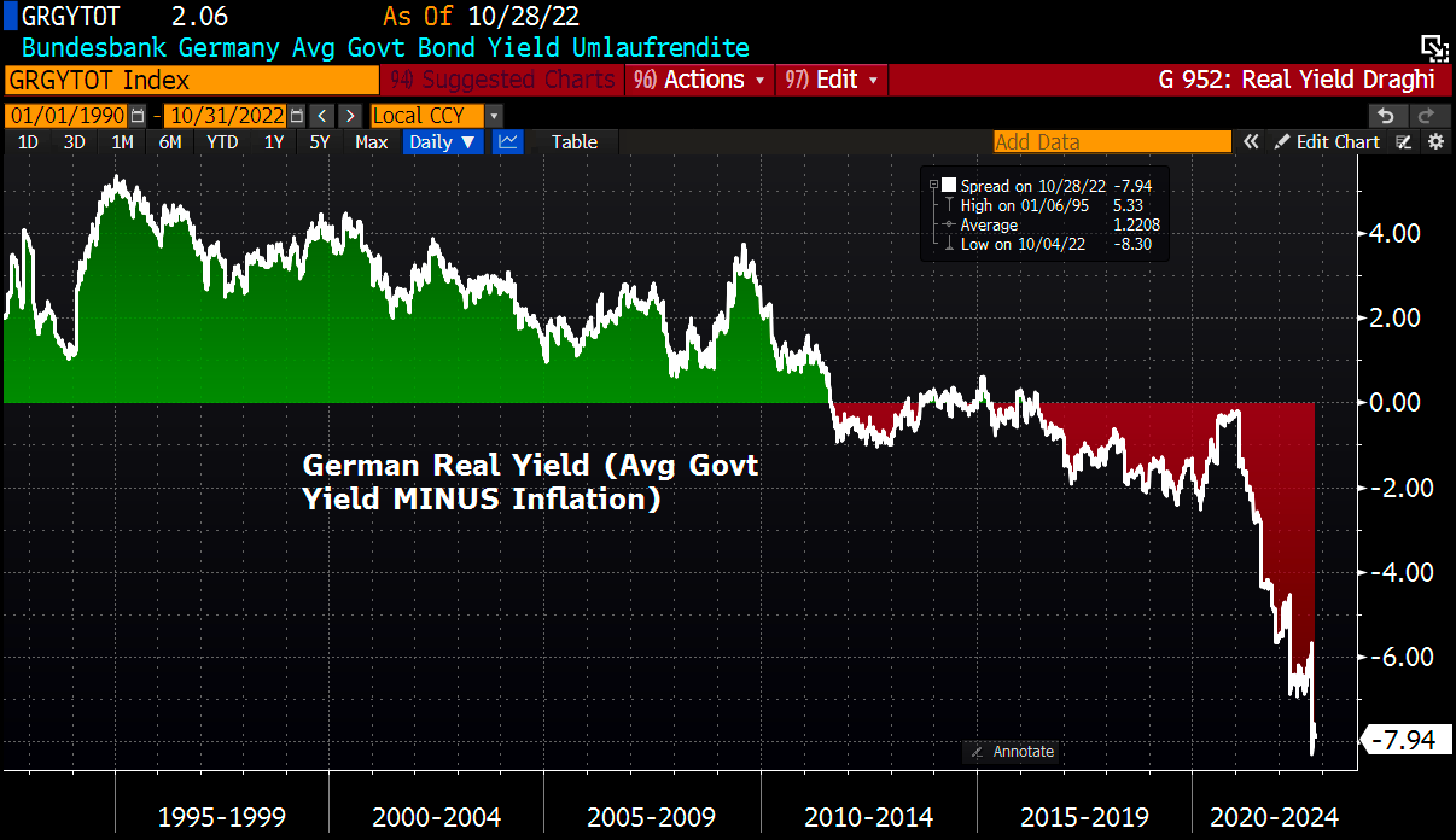

En plus d'avoir des effets dévastateurs sur l’activité, l'inflation persistante creuse aussi les pertes des épargnants européens.

C’est encore plus visible en Allemagne : même si les taux sont remontés à 2%, l’inflation augmente plus vite et les taux réels continuent de s’effondrer. Le manque de réactivité de la BCE face à l’inflation est en train de se transformer en répression financière pour les retraités et les épargnants allemands, avec des rendements réels négatifs qui se détériorent encore plus.

Les gestionnaires de titres à revenu fixe vont devoir expliquer à leurs clients comment un investissement considéré comme "non risqué" présente des pertes aussi importantes. Prenons l’exemple d’un client qui a investi 10 000 € sur un produit obligataire d’État européen (assurances-vie, par exemple) qui lui rapporte très peu (moins de 2%, car au moment où il a signé ce contrat, les taux étaient très bas). Il constate que les pertes non réalisées sur son investissement sont majeures en cette fin d’année. Son conseiller financier va le rassurer en lui expliquant que s’il ne vend pas, il ne réalisera pas ses pertes, puis qu’il continuera à toucher sa (très faible) rémunération de quelques dizaines d’euros et recevra ses 10 000 € au bout de 10 ans. Mais le conseiller se gardera probablement de lui dire qu’au rythme actuel de l’inflation, ces 10 000 € ne vaudront plus grand chose en valeur réelle dans 10 ans. Il ne lui dira pas non plus qu’un produit obligataire équivalent souscrit aujourd'hui rapporterait beaucoup plus, car les taux sont désormais largement plus hauts. Sauf que le client ne pourra pas passer d’un produit à l’autre sans réaliser ses pertes sur son ancien contrat ! Le client ressortira de son entretien avec l’impression d’avoir été piégé par son conseiller, alors que ce dernier n’y est pour rien. Il est la victime d’une politique monétaire absurde qui abîme la relation de confiance qu’il a eu tant de mal à nouer avec son client !

Cette crise de confiance s’étend désormais sur la valeur même de la monnaie européenne.

Les doutes sont plus nombreux sur la situation de l'Europe.

La BCE n’a pas encore réduit son bilan. Le programme de quantitative easing n’a pas encore été vraiment stoppé. Que se passera-t-il lorsque l’Europe entrera en récession ? La BCE sera-t-elle forcée de lancer un nouveau QE ? Comment ne pas envisager, dès lors, que l’unique issue soit l'hyperinflation ? C’est le risque que sont en train de prendre les autorités monétaires européennes. Une telle situation serait dangereuse, car elle menacerait la cohésion sociale et politique de l’ensemble des pays de la zone euro.

La #BCE est également en retard sur les autres banques centrales en termes de #QT. Le bilan de la BCE s'élève à 8 761,7 milliards d'euros, soit 80,9% du PIB de la zone euro, contre 33,8% pour la Fed et 127% pour la BoJ.@Schuldensuehner pic.twitter.com/Tpcjirl75i

— Or.fr (@Or_fr_) November 9, 2022

Face à ces risques, il est logique de voir l’or en euros rebondir au-dessus de sa ligne de tendance haussière. Le cours de l’once d’or est à l’assaut de sa prochaine résistance, à 1750 €.

Sur le marché de l’or physique, la Perth Mint a vendu en octobre un record de 183 102 onces d'or et 1 995 350 onces d'argent sous forme de pièces et lingots. Un record historique en Australie !

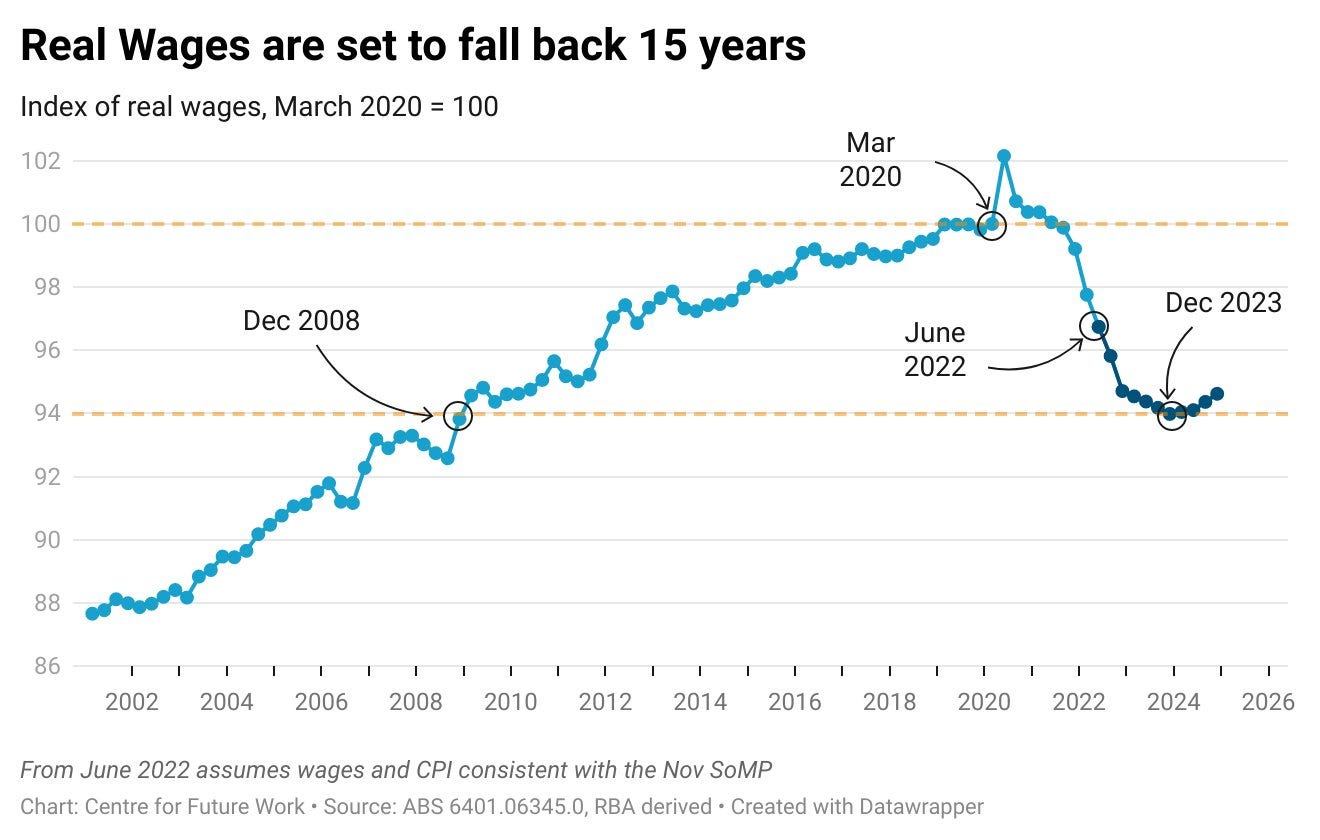

Les salaires réels australiens sont en chute libre, en route vers des niveaux jamais vus depuis 2008. Et les prévisions n’indiquent pas de rebond significatif sur ces niveaux.

C’est probablement pour faire face à cette perte de revenus réels que de nombreux particuliers ont décidé de placer une partie de leur épargne dans l'or et l'argent physique.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.