Les résultats de Bank of America (BoA) confirment l'ampleur des risques qui pèsent sur le système bancaire américain.

Les pertes potentielles des titres HTM (Hold to Maturity) de la banque atteignent désormais 131,6 milliards $, en hausse de 26 milliards $ rien qu’au troisième trimestre. Jamais la banque ne s'était retrouvée avec un tel niveau de pertes virtuelles sur ces titres obligataires destinés à être détenus jusqu'à maturité.

Mais BoA n'est pas la seule institution à se retrouver dans cette situation. La remontée des taux d'intérêt initiée par la Fed a eu un effet dévastateur sur les obligations, qui ont été massivement achetés par les banques, les assureurs et les fonds de pension lorsque les taux étaient bas.

La question qui se pose est de savoir si cette fragilité dans le secteur de la banque et de l'assurance est susceptible de provoquer une contraction du crédit : Les banques confrontées à d'importantes pertes sur leurs titres obligataires sont-elles incitées à réduire leurs prêts ? Le nouvel environnement de taux modifie-t-il la capacité des banques à accorder de nouveaux prêts ? La fuite des déposants modifie-t-elle les conditions d’octrois de prêts ?

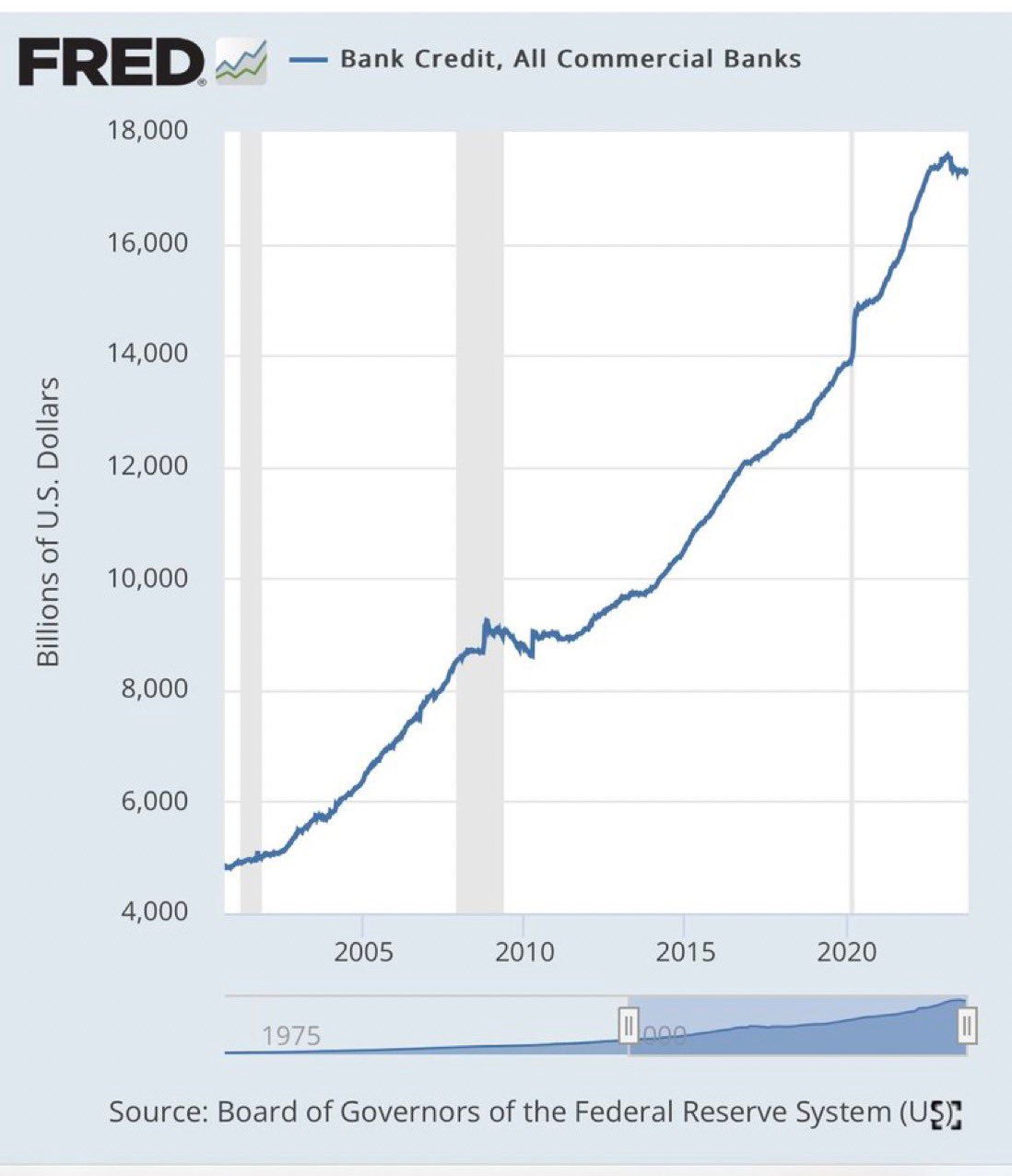

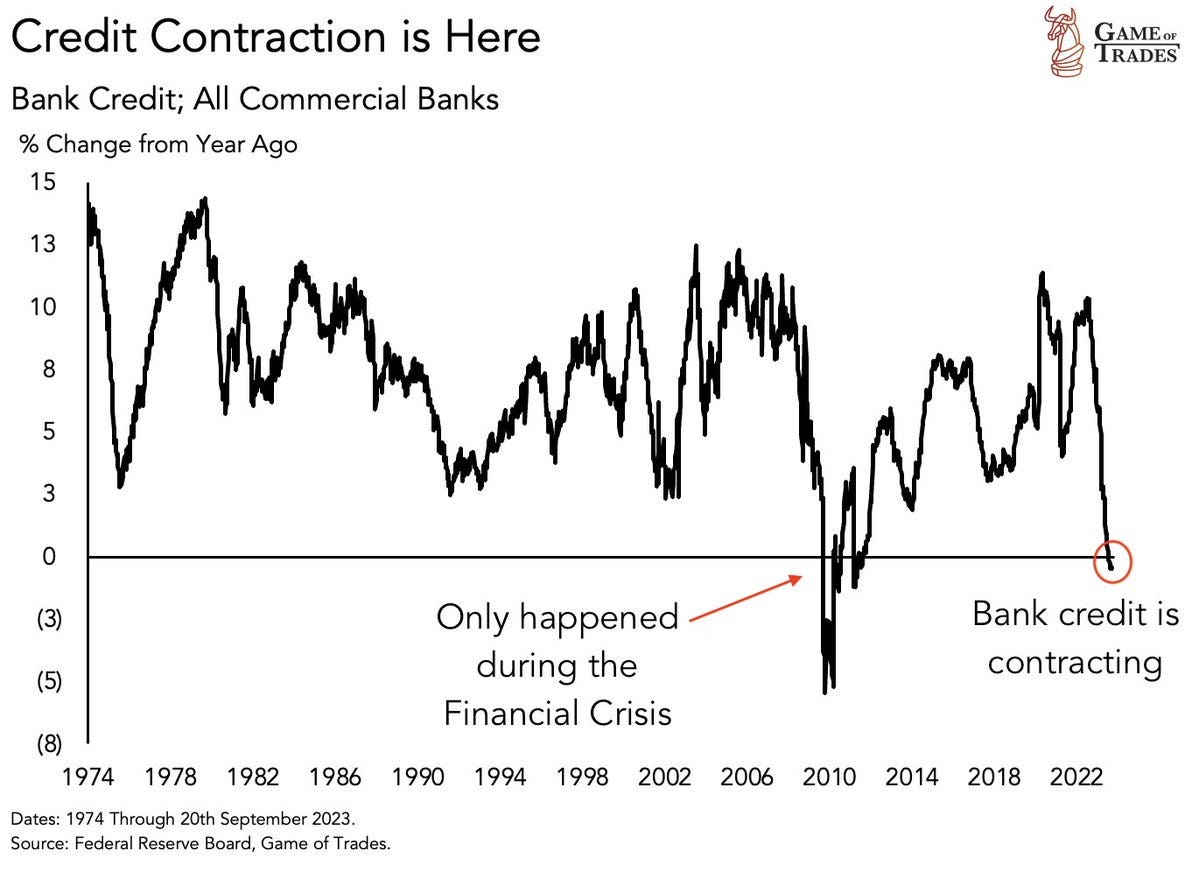

Sur le plan technique, la contraction du crédit se reflète clairement dans les chiffres :

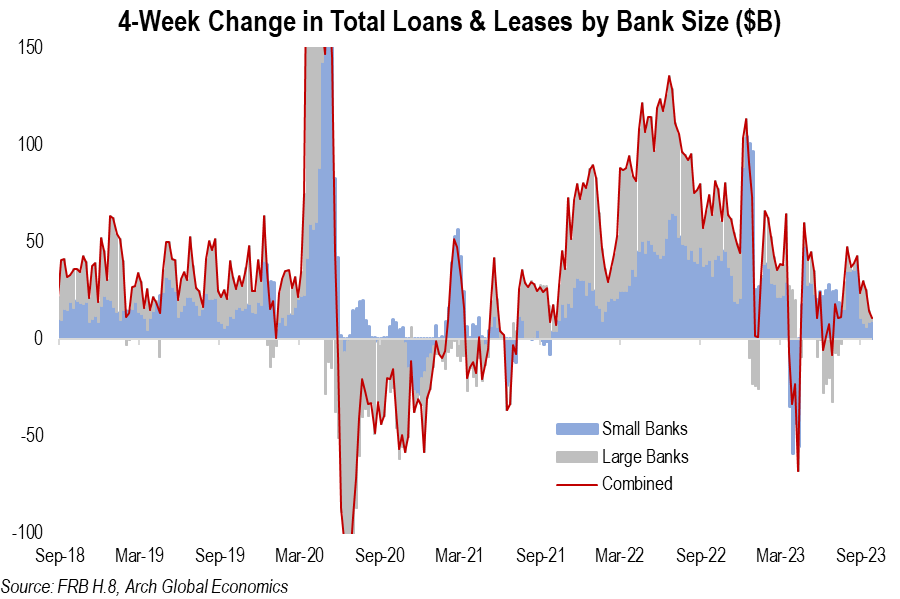

Pour la première fois depuis 2008, les banques ont ralenti le volume des prêts accordés aux entreprises et aux consommateurs :

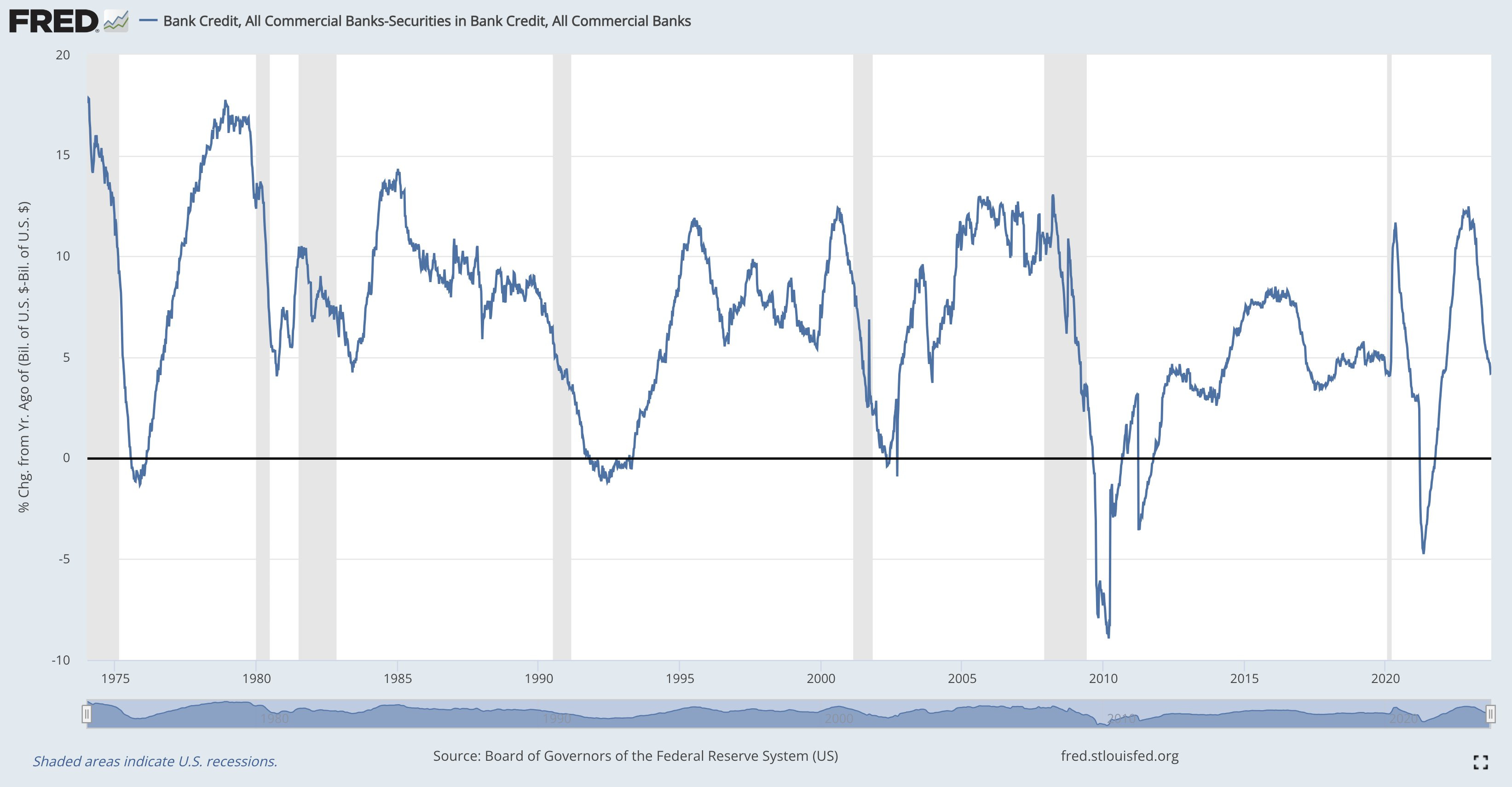

Une analyse approfondie permet cependant de nuancer ce constat :

La contraction du crédit s'explique par la baisse des SIBC (Securities in Bank Credit). Comme ces titres ont un poids majeur dans le calcul du crédit bancaire, leur perte de valeur est l'une des principales raisons de la contraction actuelle.

Les SIBC incluent des actifs bancaires tels que des bons du Trésor ou des titres adossés à l'immobilier, comme les Mortgage-Backed Securities (MBS).

Pourquoi la valeur de ces SIBC a-t-elle baissé ?

La hausse des taux d'intérêt est à l'origine de cette baisse. La valeur des SIBC baisse de la même manière que les autres titres obligataires :

Si l'on ne tient pas compte des SIBC, il n'y pas de contraction du crédit bancaire.

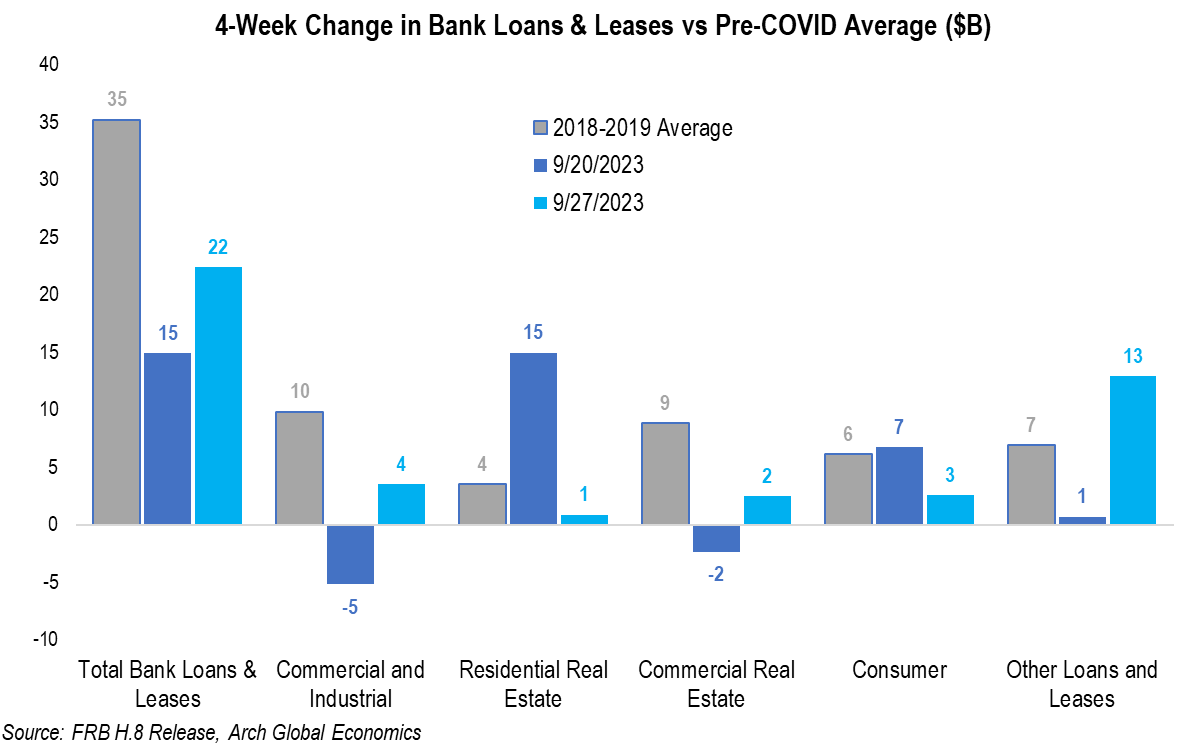

Les banques ont subi des pertes non réalisées, mais elles n'ont pas encore restreint l'octroi de crédits. Les prêts accordés se situent en dessous de la moyenne pré-pandémique, sans susciter d'inquiétudes majeures pour le moment :

Même si l'offre de crédit ralentit, nous sommes encore loin de la situation vécue lors de la crise du Covid :

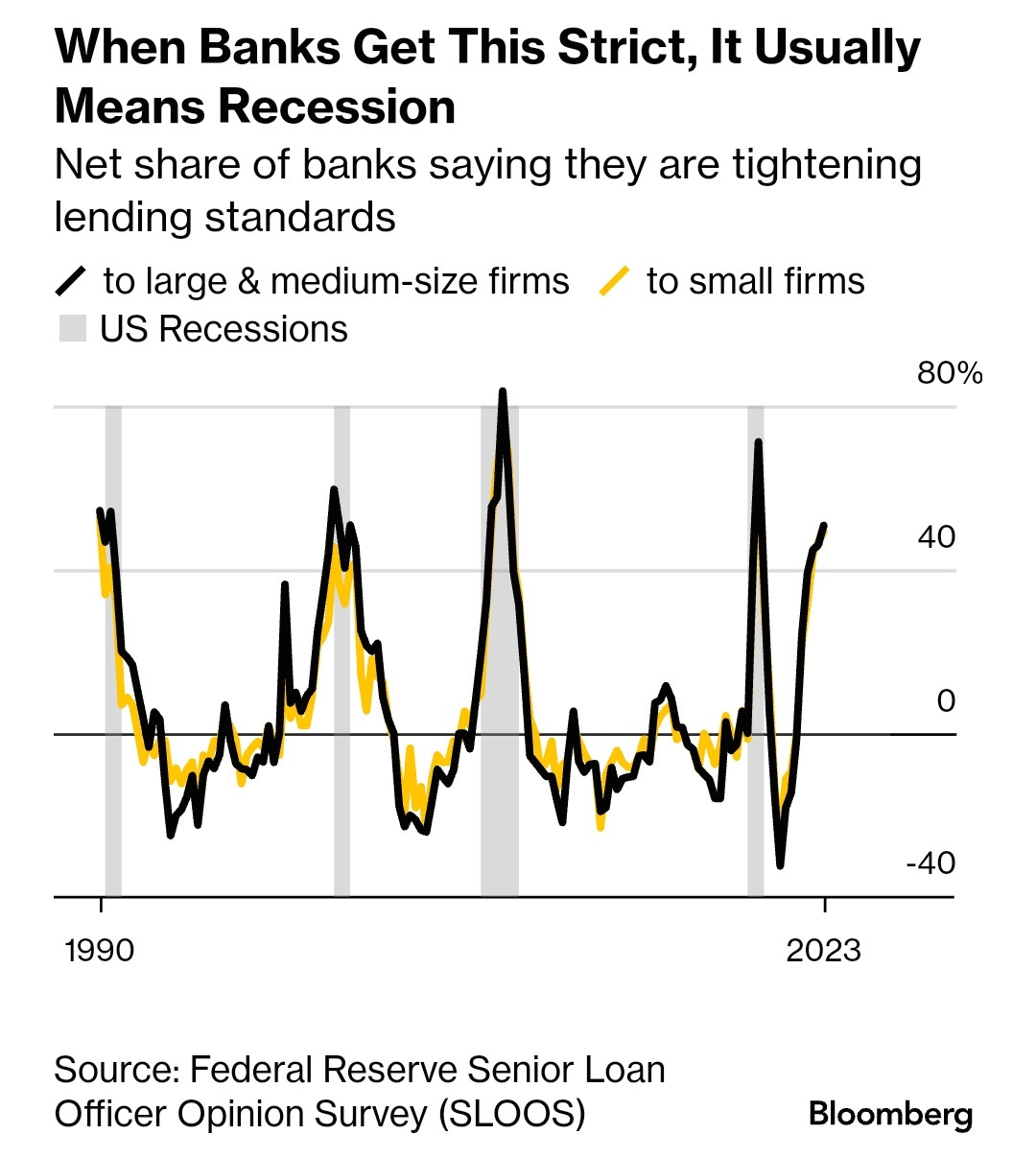

Malheureusement, les nouvelles conditions exigées par les banques pourraient bien transformer la baisse actuelle en véritable contraction :

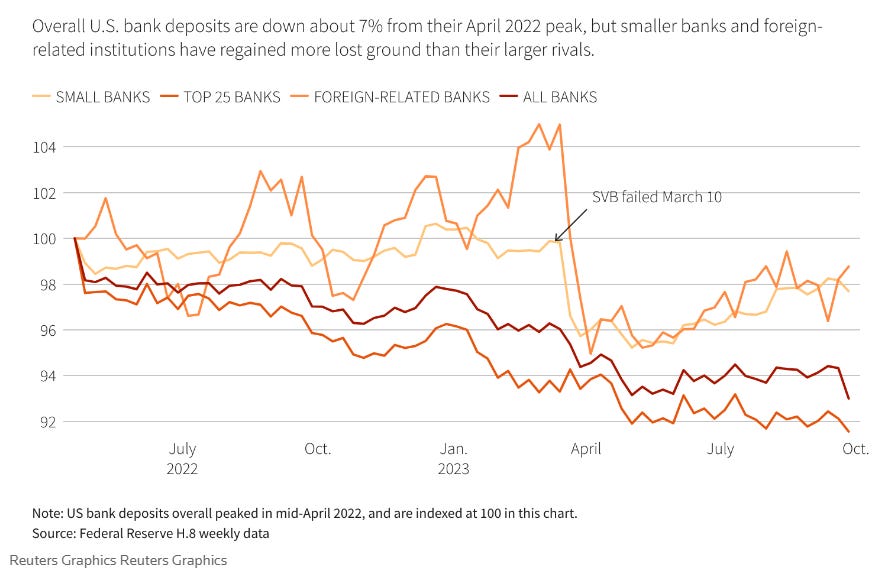

La complexité accrue des conditions de crédit est également attribuable à la situation de plus en plus compliquée des banques, qui observent une fuite de leurs déposants depuis 2022 :

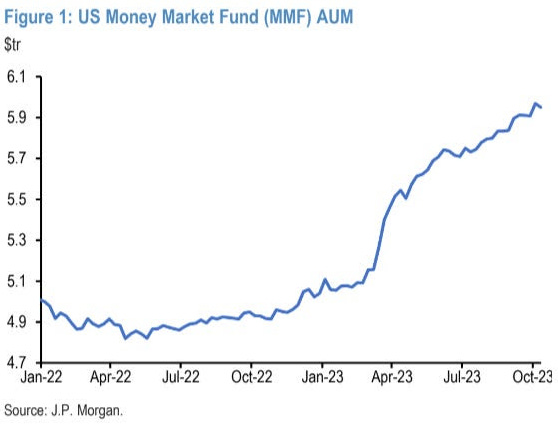

Les Américains retirent leur argent des banques, car les fonds monétaires offrent un meilleur rendement pour leur épargne. Les fonds du marché monétaire atteignent un chiffre record et se rapprochent des 6 000 milliards $ d'encours :

Le plan de sauvetage mis en place par la Fed lors de l’effondrement de la SVB n'est pas parvenu à stopper l'hémorragie dans le secteur bancaire américain.

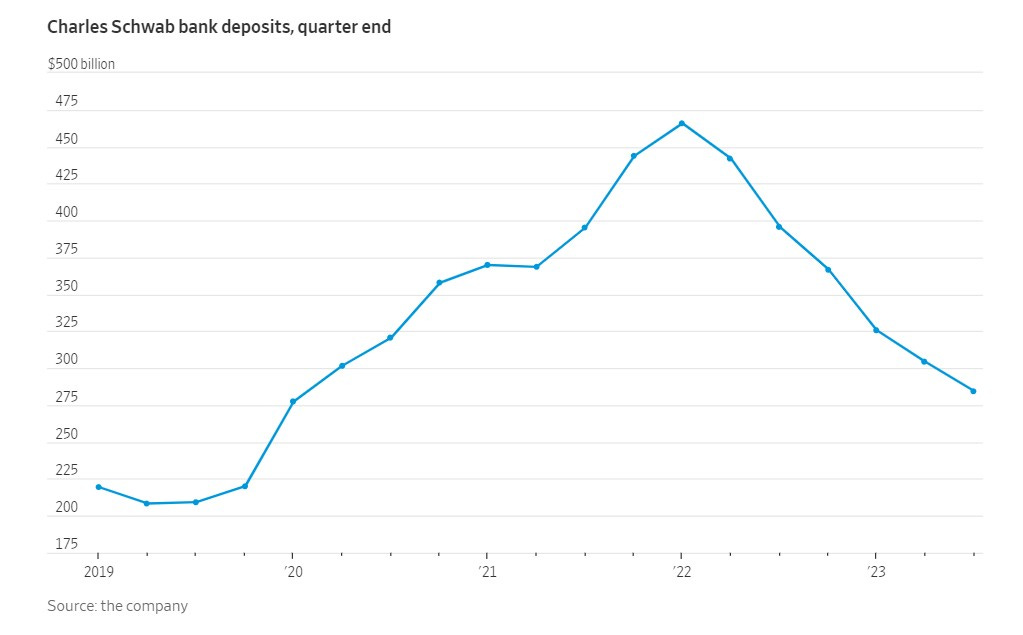

Les dernières données de Charles Schwab confirment que cette perte des dépôts n'affecte pas seulement les banques régionales.

Depuis 2022, les dépôts de Charles Schwab sont passés de 475 milliards $ à 275 milliards $ :

La baisse de la base des dépôts devrait logiquement avoir un effet direct sur les nouvelles restrictions en matière de crédits accordés par la banque.

Les analystes qui suivent cette réduction des dépôts tirent la sonnette d’alarme : dans un système fractionnaire, logiquement, moins la base de dépôt est importante, et plus l’offre de prêts est appelée à être réduite. Ce raisonnement était exact lorsque nous avions encore un réel système bancaire fractionnaire, soit avant 2008. Depuis la dernière crise financière, la Fed a changé les règles du jeu et les banques ont commencé à percevoir des intérêts sur les réserves excédentaires. Le multiplicateur de dépôt n’existe plus depuis 2008.

Autrement dit, conclure que l’érosion des dépôts représente un risque systémique pour les banques n’est plus très pertinent depuis que la Fed a bouleversé la donne avec ses nombreux plans de sauvetage.

Le véritable danger systémique viendrait plutôt de l’activité du crédit en elle-même. Nous ne sommes pas encore en territoire négatif, mais la situation ne peut que logiquement se dégrader.

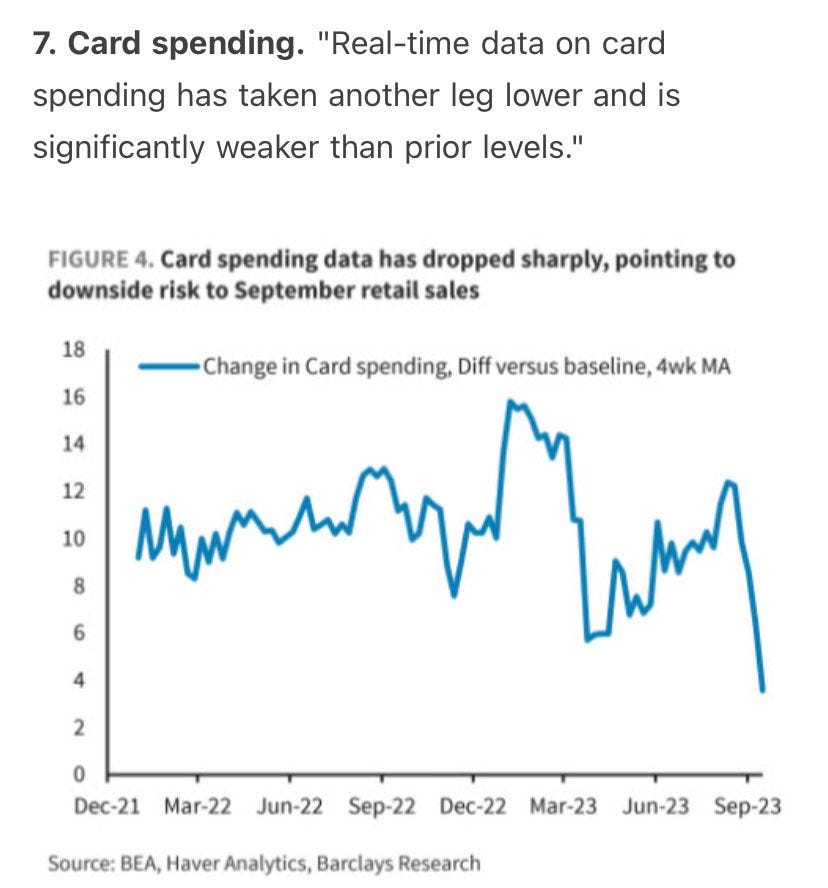

Naturellement, le secteur le plus fragile, le crédit à la consommation, devrait être le premier à souffrir. Les dépenses de consommation courante liées aux cartes de crédit ont déjà connu un net recul au cours des dernières semaines :

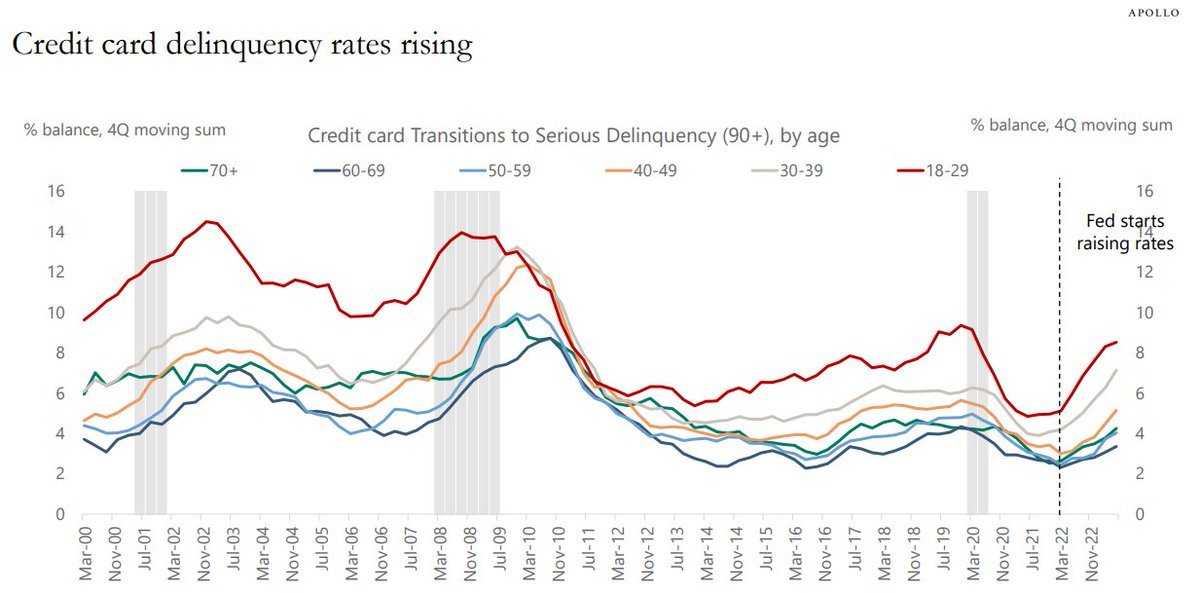

Les défauts de paiements sur les cartes de crédit s’accélèrent désormais dans toutes les catégories d’âges :

Les défauts chez les 30-39 ans augmentent à un rythme aussi rapide que lors de la dernière crise financière.

En cas d’une contraction du crédit plus forte, le risque de récession augmenterait très sensiblement aux États-Unis.

Le risque d'une contraction du crédit s'accroît à mesure que les taux poursuivent leur hausse : plus les taux augmentent, plus les banques freinent les nouveaux emprunts, et plus les consommateurs sont pris à la gorge.

Le 10 ans américain est repassé au dessus des 4.8% :

Le cours de l'or devrait corriger dans ce contexte de remontée des taux, mais la situation géopolitique tendue et l’avalanche d’enchères du Trésor à venir maintiennent le métal jaune au-dessus des 1 900 $ :

Une magnifique figure “étoile du matin” vient de se former sur le graphique de l'or, ce qui constitue un signal haussier.

Cela fait 6 ans que nous n'avions pas observé une telle configuration de retournement sur l'or. La dernière “étoile du matin” remonte à décembre 2017, au niveau de support des 1 125 $, un niveau qui n'a plus jamais été testé par la suite.

Regardons ce qui s’est passé à l’époque :

Ce signal haussier est sans doute à l’origine du short squeeze sur l’or qui a eu lieu au cours des dernières séances. Reste à voir si la hausse des taux va de nouveau attirer les spéculateurs baissiers sur ces niveaux. Difficile d’être short sur l’or en ce moment ! Les indicateurs (taux réels, dollar) qui fonctionnaient jusqu’en 2022 ne sont plus aussi fiables qu’avant…

Revivez la première partie de la conférence "Investir dans l'#or et dans une mine durable" :

— Or.fr (@Or_fr_) October 17, 2023

▶ https://t.co/lHwbRKqwdy@LaurentMaurel_ et @ThomasAndrieu_ animent un débat sur le marché de l'or : Quels sont les déterminants du cours de l’or ? Pourquoi et comment acheter de l'or… pic.twitter.com/Q0AhWt8K2w

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.