Au Japon, le cours de l'or a réintégré son canal haussier parabolique en franchissant la barre des 300 000 yens l'once :

Depuis 2019, la durée des phases de consolidation ne cesse de diminuer, tandis que l'intensité des mouvements à la hausse à partir des drapeaux haussiers successifs s'intensifie de plus en plus.

L’or réagit à l’effondrement en cours de la monnaie nippone.

Le graphique USD/YEN vient de dépasser le seuil des 150 :

Le marché a interprété la récente annonce de la BoJ comme un nouveau signal accommodant, et l’impact sur le yen ne s'est pas fait attendre. La barre des 150 a été franchie, sans aucune intervention de la BoJ sur le marché des changes.

Paradoxalement, plutôt que de baisser en réponse à ce signe de détente, les taux japonais augmentent à un rythme soutenu. Les taux japonais à 10 ans sont en train de remonter rapidement vers la barre des 1% :

La BoJ a annoncé la fin de sa politique de contrôle des taux, laissant ainsi entendre que la limite des 1% ne sera plus défendue grâce aux programmes d'achats d'obligations de la banque centrale.

Comme je l’expliquais début septembre dans mon bulletin, la BoJ se trouve dans une impasse en ce qui concerne sa politique monétaire. Cette situation est en train de conduire le pays vers une crise souveraine qui impacte à la fois la valeur de sa monnaie et de ses obligations.

Le cours de l’or en yens connaît désormais une augmentation exponentielle, tout comme il le ferait par rapport à n'importe quelle devise d'un pays plongé dans une crise souveraine.

Comme je le mentionnais en septembre, seule une détente de la Fed pourrait aider la BoJ à sortir de cette impasse.

Pour effectuer ce changement, la Fed a besoin de signaux nets indiquant une tendance vers la désinflation.

Cependant, les données économiques actuelles aux États-Unis montrent une activité économique toujours solide, et même des signes croissants de pressions inflationnistes.

Ce mercredi, la banque centrale américaine a décidé de maintenir sa fourchette de taux entre 5,25% et 5,5% pour la deuxième fois de suite, ce qui ne semble pas suggérer un pivot immédiat de la Fed vers une politique monétaire plus accommodante à court terme.

L'économie américaine bénéficie en effet du soutien de la commande publique, avec le Trésor américain qui compense par ses dépenses les effets de la politique monétaire restrictive de réduction du bilan (Quantitative Tightening) et de relèvement des taux.

En effet, l'économie américaine profite du soutien de la commande publique, grâce aux dépenses du Trésor américain qui compensent les impacts de la politique monétaire restrictive consistant à réduire le bilan (Quantitative Tightening) et à augmenter les taux d'intérêt.

Le PIB des États-Unis a augmenté de 4,9% au troisième trimestre, soit le double du deuxième trimestre. La dette publique américaine a augmenté de 835 milliards $ en un trimestre. Avec une augmentation de 266 milliards $ du PIB au troisième trimestre, la dette américaine a bondi de 835 milliards $, ce qui représente 3,1 $ de dette pour 1 $ de PIB.

Cette augmentation du PIB se reflète dans les performances des entreprises industrielles, qui bénéficient grandement du soutien de la commande publique.

Eaton, le spécialiste des équipements électriques, a enregistré une hausse d'environ 10% en l'espace de deux séances après avoir revu à la hausse ses prévisions de résultats. Un type d'ajustement relativement rare pour cette entreprise, qui adopte généralement une approche conservatrice dans ses prévisions. Portée par la renaissance de l'industrie aux États-Unis, la valeur de l’action Eaton a triplé en seulement trois ans.

Avec l'accroissement prévu du niveau de dette, il est même possible que le PIB américain continue de croître.

La croissance de l'économie américaine persiste, mais elle est accompagnée d'une hausse de l'endettement public.

Qui finance ces nouvelles dettes ?

Surtout pas la Chine !

Au mois d'août, la Chine a liquidé un volume record de bons du Trésor américains en l'espace de quatre ans, se défaisant de 17 milliards $ de ces actifs.

Et surtout pas les banques, ni la Fed.

Entre le deuxième trimestre 2022 et le deuxième trimestre 2023, les grandes banques et la Réserve fédérale américaine ont été vendeuses nettes.

Les principaux acheteurs sont principalement les particuliers américains, qui ont ajouté 1 460 milliards $ de bons du Trésor US à leurs portefeuilles.

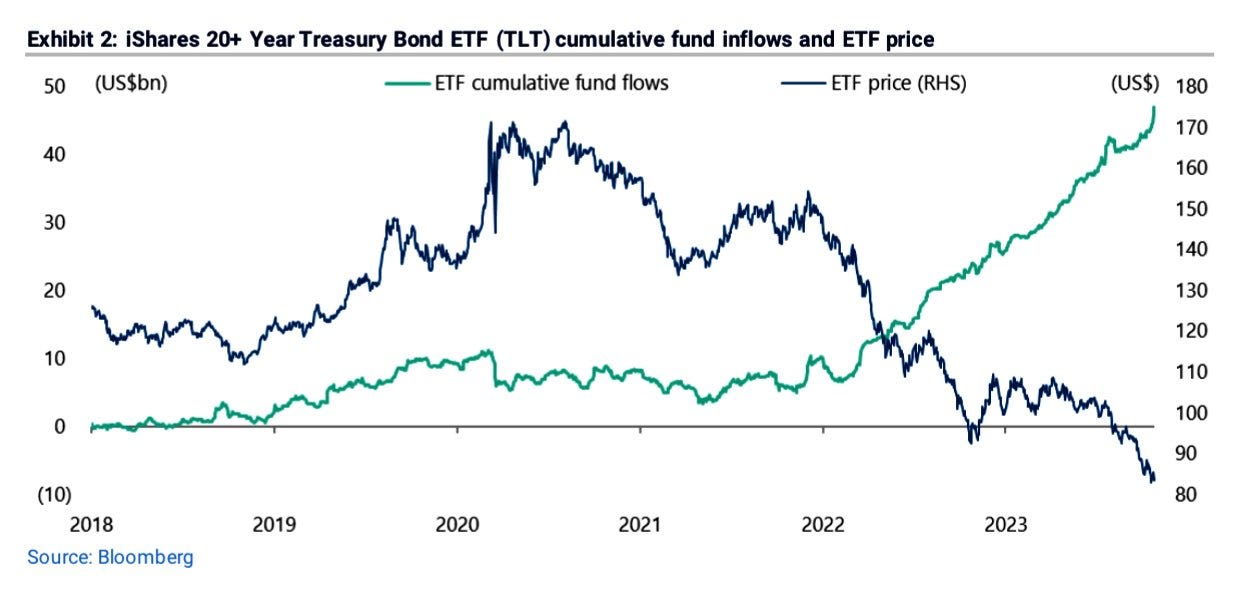

L'indice TLT, qui évalue la performance des bons du Trésor américain à 20 ans, a chuté de -20% depuis le début de l'année. Cependant, cette baisse n'a pas découragé l'appétit des investisseurs.

Les fonds se sont également précipités vers ces produits et ont récemment renforcé leurs achats de manière significative. Les avoirs investis dans TLT n'ont jamais atteint de tels niveaux, et de manière étonnante, plus les pertes s'accumulent sur cet indice, plus les investissements continuent d’augmenter.

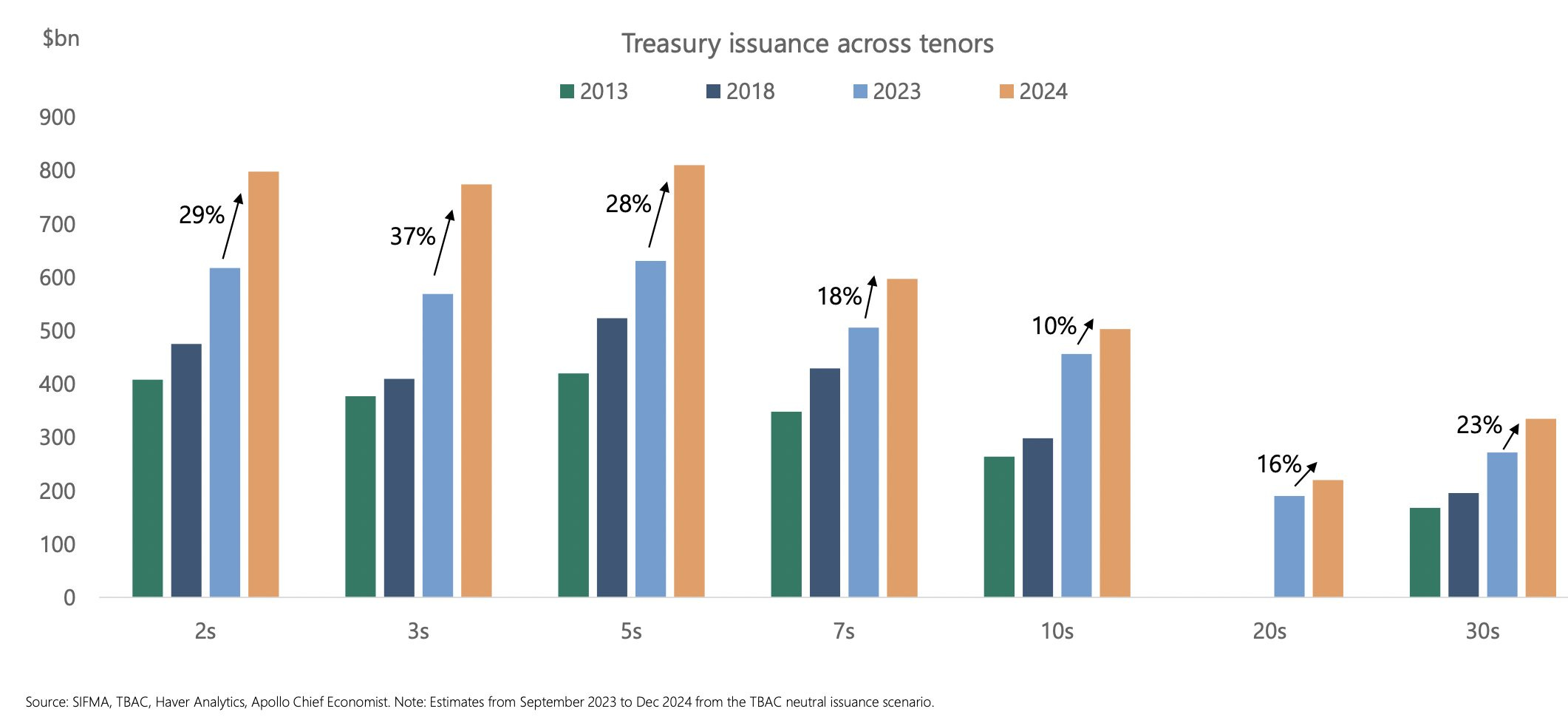

Problème : les émissions d’obligations américaines vont exploser l’an prochain en raison de la hausse des coûts de refinancement de la dette.

Sans une intervention de la Fed, l'augmentation de l'offre d'obligations risque de dissuader les investisseurs.

Ces conditions risquent d’exercer une pression supplémentaire à la hausse sur les taux d'intérêt, entraînant des pertes additionnelles pour les récents acheteurs.

Le fait d’ignorer la dynamique négative des rendements obligataires pourrait déclencher un rappel de marge massif chez les participants qui ont pris des risques majeurs en allant à l'encontre des tendances du marché.

Ce que nous observons actuellement sur le marché obligataire ressemble à ce qui a émergé en 2007 avec les titres adossés à des prêts hypothécaires américains. Le déni qui prévalait en 2006-2007 concernant la baisse de la valeur des titres MBS avait finalement déclenché le choc de 2008. Il semble que le déni actuel sur les marchés de la dette soit même plus marqué qu'à l'époque.

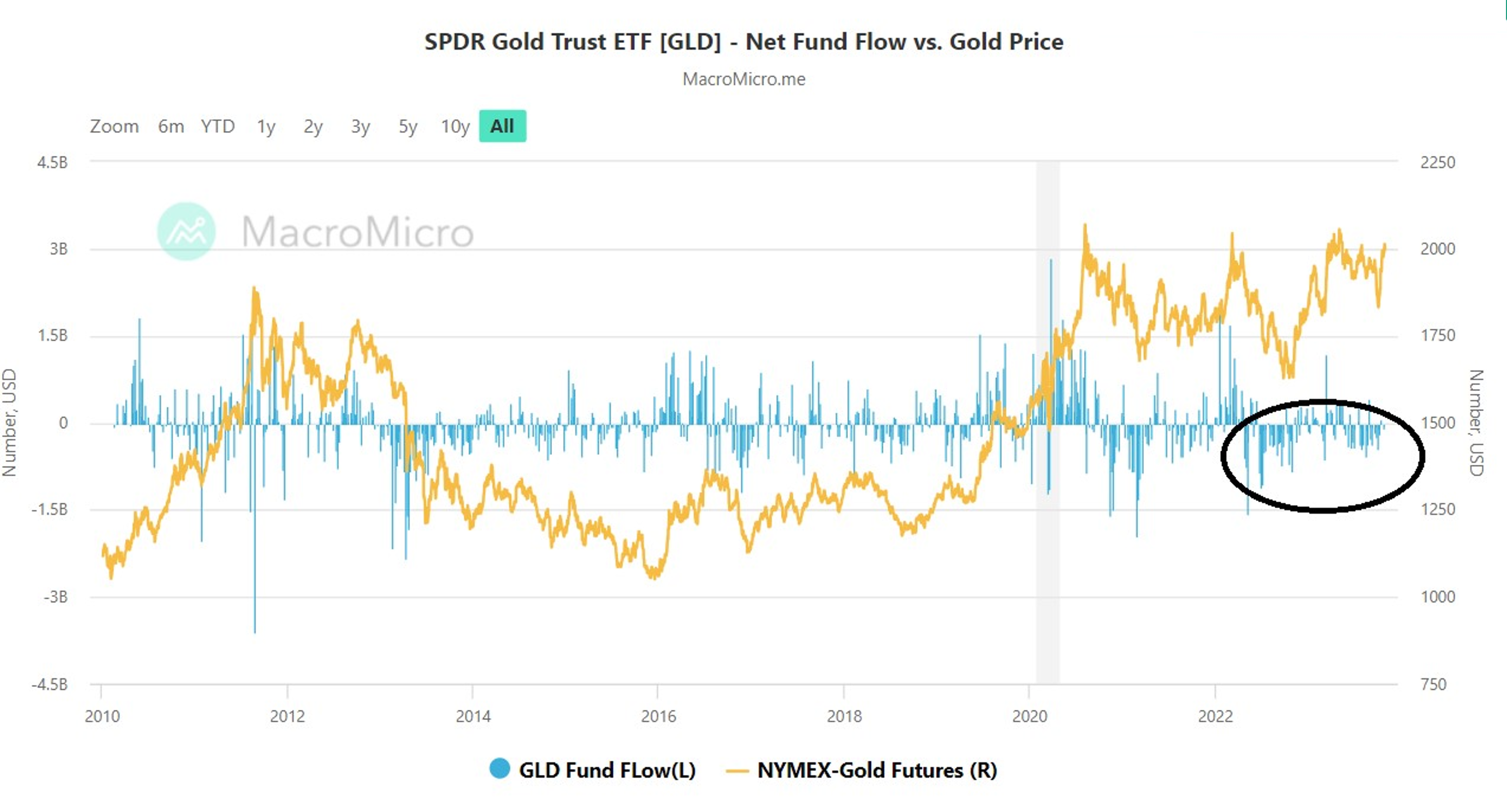

Pour l’or, c’est l’inverse : malgré une sortie nette de capitaux de l'ETF GLD, le prix de l'or continue d'augmenter.

Bien loin de l’agitation des marchés obligataires, l’or continue son petit bonhomme de chemin sans le moindre excès spéculatif et dans l’indifférence générale.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.