La cotation des métaux précieux à Londres offre des opportunités d’arbitrage historique par rapport à la cotation de Shanghai.

En ce milieu de semaine, on observe une différence de presque 5% entre le prix d’une once d’argent cotée en Chine et une once du même métal cotée à Londres.

Sur l’or, le différentiel de cotation est moins important mais atteint quasiment 3%. Du jamais vu.

Sur le platine, il dépasse 6%.

L'écart exceptionnel entre les marchés londoniens et chinois offre une réelle opportunité d’arbitrage, ce qui risque de peser encore davantage sur les stocks du COMEX. Pour rappel, le COMEX est étroitement lié au LBMA à Londres et l’arbitrage en question consiste à ouvrir une position sur les futures, à demander livraison et à revendre au prix chinois.

Cette différence de prix témoigne d’une forte demande sur le marché physique asiatique, une tendance qui devrait s’accélérer dans les prochaines semaines en raison de l'impact de la crise énergétique sur les opérations de raffinage.

Les activités de raffinage en Suisse pourraient être particulièrement touchées : la hausse des prix du gaz et de l'électricité diminue fortement la rentabilité du processus de transformation des métaux, et la pénurie de gaz naturel dans le pays risque d'affecter la disponibilité des produits raffinés lors des prochains mois.

Sur d’autres métaux ferreux, la disponibilité de produits raffinés en Europe est déjà remise en question à très court terme. La production européenne d'aluminium est tombée à 737 000 tonnes, un plus bas depuis 1973... On est passé en quelques mois de 11,70 millions de tonnes à seulement 0,73 million de tonnes... La plus grande fonderie européenne, située à Dunkerque, a dû réduire drastiquement sa production. Plusieurs fonderies d'aluminium font face à une menace de survie... L’histoire nous a montré qu'une fois que ces fonderies ferment leurs portes, elles ne réouvrent généralement pas.

Ces risques poussent certainement la Chine à continuer d'accumuler un maximum de métaux possibles, malgré les menaces de baisse de la demande due au ralentissement de son économie. Par exemple, les importations de cuivre sont en hausse de 8% par rapport à l’an dernier, alors que l’économie chinoise ne montre aucun signe de redémarrage et que le pays est confronté à une crise immobilière majeure.

Le raffinage de métaux est un processus vorace en énergie, particulièrement pour les métaux précieux.

Lorsqu’on achète une barre de métal, on investit aussi dans l'énergie utilisée lors de la fabrication de cette barre : énergie dépensée pour rechercher l’endroit où sera miné le métal, énergie déployée à extraire le minerai, à le purifier, puis à le raffiner pour obtenir le métal pur.

L’investissement dans un produit “papier” financiarisé tel qu'un investissement action, obligation, ou même un produit immobilier est, à l’inverse, un pari sur la performance et donc sur la quantité d’énergie qu’il faudra pour que le produit devienne rentable. La crise énergétique que nous traversons est en train de transformer tous ces actifs en engagements très fortement dépendants des futurs coûts de l'énergie.

La crise actuelle marque très nettement la frontière entre deux qualités d’actifs : ceux qui offrent une capacité de stockage de l’énergie et qui protègent donc de sa volatilité (métaux précieux) et ceux qui imposent, au contraire, une dépendance à la fluctuation des coûts et qui menacent de transformer un simple investissement en charge de plus en plus importante !

Le marché des futures est influencé, comme nous l’avons longuement expliqué dans ces bulletins, par le comportement du dollar. La monnaie américaine est à un plus haut par rapport au yen depuis 1998 :

L’euro est désormais largement passé sous la parité, à un plus bas historique.

Face à la force du dollar, les fonds (ou plutôt les algorithmes de trading) vendent les contrats à terme sur l’or, ce qui accentue la décorrélation entre le marché papier et le marché physique.

Comme expliqué dans le bulletin mensuel d’août réservé aux clients d’Or.fr, cette déconnexion entre les prix des futures et les stocks disponibles atteint désormais d’autres marchés comme celui du pétrole.

Le célèbre trader de matières premières Pierre Andurand alerte sur la déconnexion entre les prix des futures et la situation très tendue des stocks de brut disponibles :

The oil futures market is completely broken. Moving down $10 in a day for no apparent reason

— Pierre Andurand (@AndurandPierre) August 31, 2022

Cette déconnexion a déjà été relevée par des responsables saoudiens qui s’étonnent de ces baisses brutales sans raison sur les marchés des futures, alors même que les pays de l’OPEC constatent une baisse des stocks disponibles depuis le début du conflit.

Y aurait-il une volonté occidentale de manipuler les marchés des futures du pétrole à la baisse pour réduire artificiellement les effets de l’inflation ? Est-ce donc cela, les “outils” pour réduire l’inflation dont M. Powell parlait au début de l’été ?

Cette déconnexion met en lumière le fonctionnement très particulier et l’influence significative des marchés futures.

Les algorithmes contrôlent les prix, qui n’est plus déterminé par la loi de l’offre et la demande.

Les positionnements spéculatifs sur les marchés futures déterminent aujourd’hui les prix.

Mais ces opérations sont encore plus risquées lorsque le mouvement affecte des matières premières à flux important, et peuvent passer inaperçues pour des matières premières à flux moins important tels que les métaux précieux.

Le contrôle des métaux précieux par les marchés futures est donc plus simple, car le flux de sous-jacent physique est moins important. À l'inverse, c’est évidemment plus risqué sur le marché du pétrole, où la circulation de sous-jacent physique est plus importante.

Ces manipulations, si elles sont avérées, risquent d’envoyer de faux signaux aux producteurs, qui seraient encouragés à réduire le volume de production au moment où il faut au contraire ouvrir les vannes…

Elles pourraient aussi rendre les marchés encore plus volatiles avec le risque à terme d’un véritable problème d’approvisionnement.

Pour le moment, ce sont les futures qui déterminent les prix et ces marchés des futures répondent au trading très haussier sur le dollar.

La force du dollar est surtout du fait de la faiblesse de l’euro.

Les investisseurs se concentrent désormais sur les difficultés du secteur bancaire européen.

Face à l’envolée des coûts, les entreprises du secteur énergétique en Europe présentent des risques de rappels de marge dont le total pourrait dépasser 1 500 milliards €.

Pour comprendre comment ces entreprises en sont arrivées là, il faut savoir que ces producteurs “hedgent” leur production, c'est-à dire qu’ils vendent à terme leur production d’électricité future pour se protéger contre la fluctuation des cours. Cette couverture représente une charge impossible à honorer lorsque les prix explosent à la hausse.

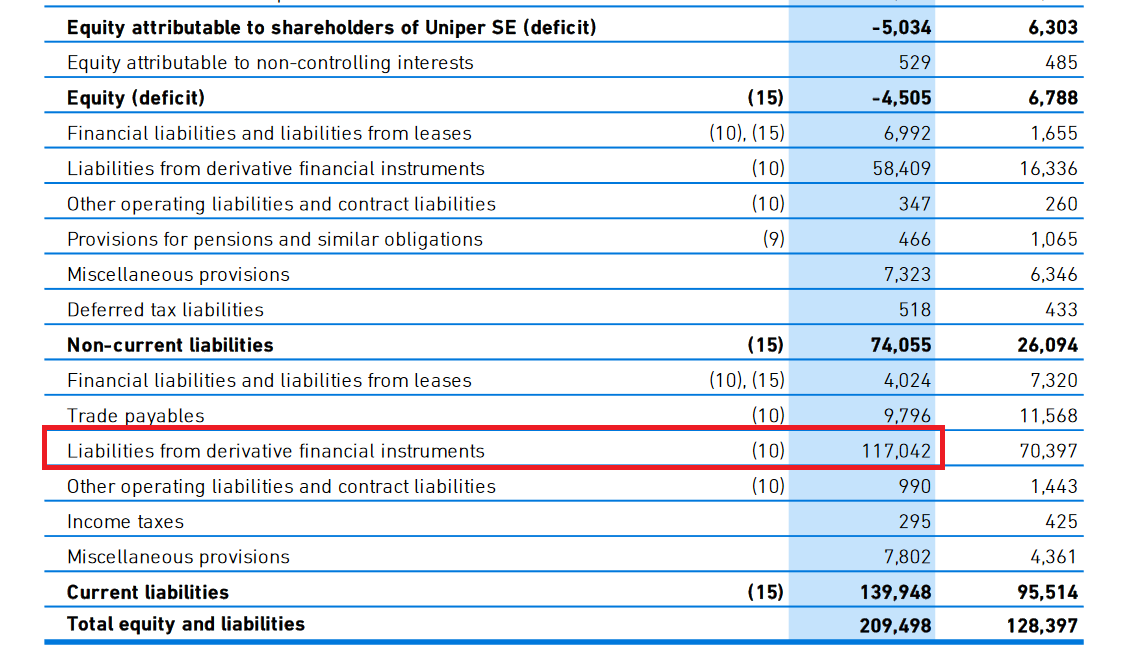

Regardons par exemple en détail les comptes d’un des plus grands acteurs du secteur en Allemagne, Uniper :

Les charges liées à ces positions de couverture excèdent 117 milliards € pour l’entreprise. On imagine bien que ces positions deviennent toxiques dès lors qu’elles ne peuvent plus être honorées. Imaginons qu’un plafond de prix soit mis en place ou qu’une diminution importante de consommation soit instaurée, l’entreprise ne serait plus en mesure de couvrir la position “short” initialement prévue pour un besoin de couverture. L’entreprise serait alors forcée d’enregistrer une perte si importante qu’elle fera peser un risque sur la banque compensatrice, qui est la contrepartie de cette position de couverture.

Après la crise de Lehman, on peut espérer que les banques centrales ont installé des dispositifs d’alerte pour éviter qu’un risque de ce type se propage à l’ensemble du secteur bancaire. Un sauvetage de ces institutions est sans doute sur la table. Des opérations de financements (swaps) entre la Fed et la BCE sont aussi à prévoir afin d'éviter que cette crise énergétique ne se transforme en grave crise financière. Et c’est justement ce risque qui pèse sur l’euro. En effet, la monnaie européenne pourrait payer le prix de ces interventions. Au bout du compte, chaque opération de sauvetage de la BCE se fait au prix d’une dévaluation de la monnaie européenne.

En clair, le contribuable européen paiera doublement la note : après avoir subi la hausse des prix de l’énergie sur sa facture d’électricité et de gaz, le sauvetage du secteur énergétique européen dévaluera sa monnaie. C’est un argument supplémentaire pour acheter des métaux précieux dès maintenant, tant qu’il en reste !

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.