La crise obligataire européenne n’est que très faiblement couverte par les médias européens. Il faut parfois aller chercher des articles publiés de l’autre côté du globe pour avoir une idée juste de ce qui est en train de se jouer sur ce marché des obligations d’État.

Le marché obligataire est pourtant plus important que la Bourse et anticipe de manière plus précise l’apparition de crises financières.

La semaine dernière, c’est un article du Asian Times qui a défrayé la chronique.

Hedges blow up after risk gauges in Germany’s government debt market exceeded those of the 2008 world crash https://t.co/vDQmde2qMm

— Asia Times (@asiatimesonline) October 7, 2022

L’auteur explique que les appels de marge qui ont débuté en Angleterre se propagent désormais au continent européen. Il cite notamment un gérant de fond qui déclare que la situation actuelle menace la survie de son activité “It’s a global margin call. I hope we survive.”

Dans ce mouvement global de dégagement, la dette allemande ne sert plus de refuge cette fois-ci. Les taux à 10 ans outre-Rhin remontent à la même vitesse que les taux à 10 ans anglais :

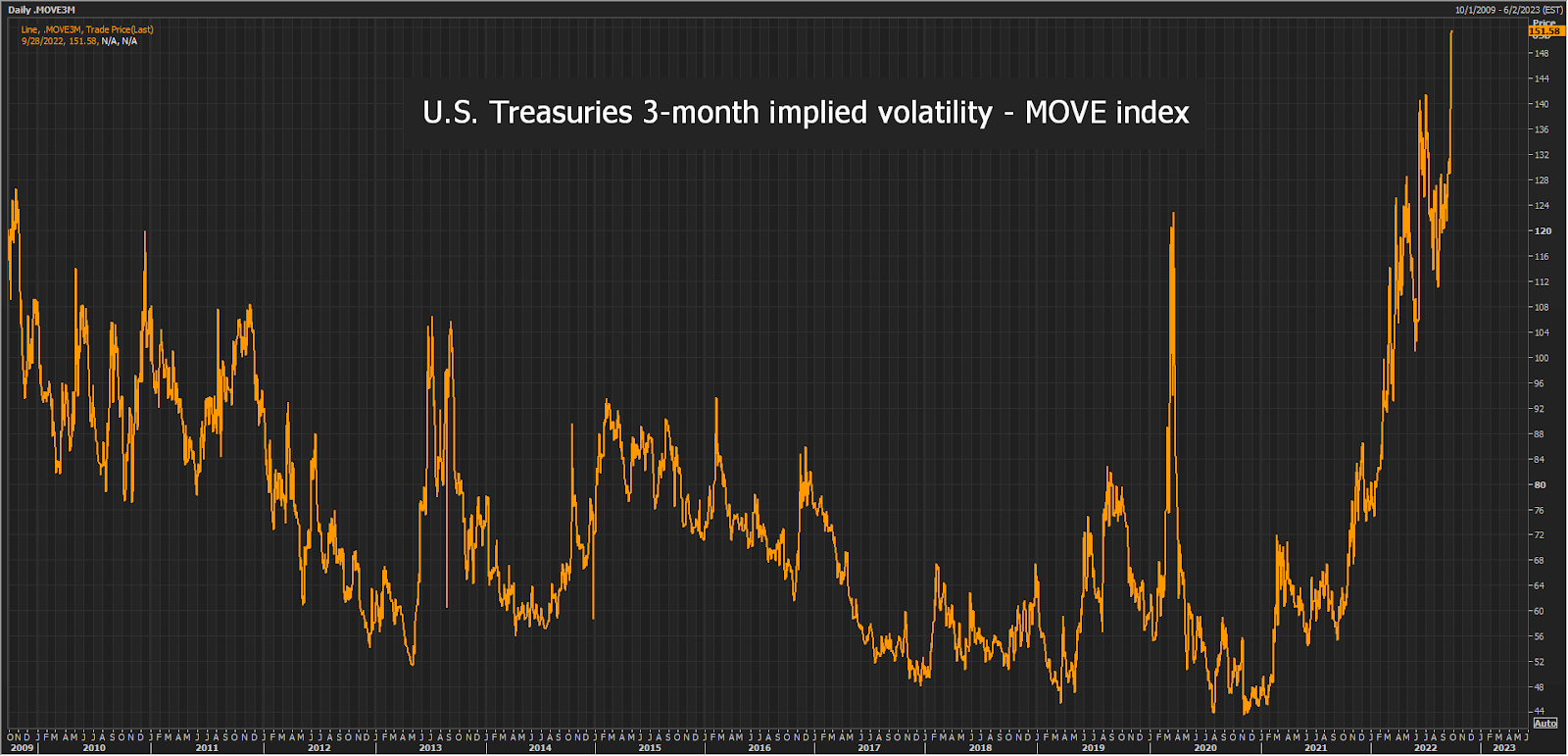

Le plan de financement de la facture énergétique a le même effet que les allègements fiscaux décidés par le nouveau gouvernement britannique. Le marché demande désormais une rémunération immédiate dès qu’une dépense supplémentaire est simplement envisagée. La dette des États est telle que toute tentative supplémentaire d’incitation fiscale se reflète immédiatement sur le marché de la dette. Le marché des dettes souveraines est dans une situation de tension jamais observée auparavant. L’illiquidité de ce marché atteint des niveaux qui menacent le système financier dans son ensemble. La semaine dernière, on a même assisté à 3 séances consécutives sans transaction sur les obligations japonaises - une première dans l'histoire du pays. Cela soulève des interrogations sur la valeur intrinsèque de ces instruments. Et ces interrogations constituent quelque chose d'entièrement nouveau dans la finance moderne. Jusqu'à présent, jamais personne n’avait osé remettre en doute la valeur ou la liquidité d’un instrument adossé à la dette d’un pays comme l’Allemagne, l’Angleterre, le Japon ou même les États-Unis. Les produits obligataires connaissent une volatilité d’habitude réservée à des instruments jugés plus risqués. Le 3 mois américain n’avait jamais connu une telle volatilité :

Il est encore difficile de mesurer les conséquences de cette illiquidité et volatilité inédite sur le reste du système financier.

La véritable panique qui s’est emparée de la BoE depuis la semaine dernière, l'institution ayant dû intervenir à deux reprises pour soulager le marché de la dette anglaise, entretient ce climat d’incertitude. Comment la banque d’Angleterre va-t-elle gérer cet appel de marge global chez les fonds de pension ? Dans quelle mesure l'appel de marge global va-t-il se propager aux autres institutions financières ?

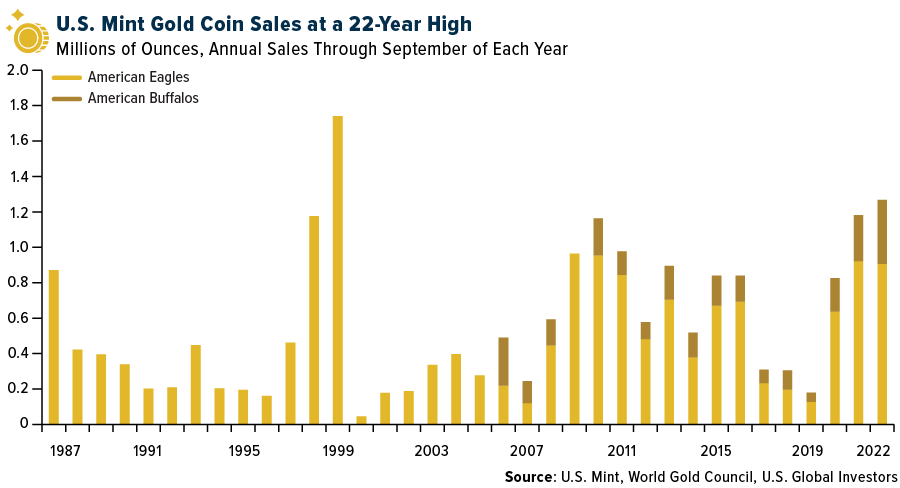

Dans ce contexte, les ventes d’or physique chez les détaillants américains sont à un plus haut depuis 1999 et excèdent même les niveaux de la ruée vers l’or de la grande crise financière de 2008 :

L’US Mint se voit forcée de ralentir sa production de pièces d’or.

Mais la ruée est encore plus impressionnante sur l’argent physique.

Depuis le début du Silver Short Squeeze, 332.8 million d’onces d’argent (près de 10 000 tonnes !) ont quitté les coffres du COMEX et de la LBMA. Le mois dernier, le mouvement s’est même accéléré. En effet, le repli des cours de l’argent a provoqué une véritable razzia sur les stocks de métal physique : près de 60 millions d’onces (1 700 tonnes) ont été retirées des deux principaux stocks d’argent physique au monde.

Il est possible de suivre ces chiffres de manière quotidienne sur le Twitter de "@Michael #silversqueeze", un compte devenu viral auprès des centaines de milliers d’investisseurs particuliers à l’origine de ce squeeze historique sur l’argent métal. Une communauté que le Financial Times a qualifié la semaine dernière de "bande de dégénérés du forum Reddit".

September saw a record for the largest combined monthly withdrawal from Comex and LBMA #silver vaults, coming in at almost 58.5 million ounces.

— Michael ?️? #silversqueeze (@mikesay98) October 10, 2022

Total combined withdrawals in 2022 now total almost 332.8 million ounces! #silversqueeze pic.twitter.com/83F6qLlt8I

Les membres du forum r/Wallstreetsilver tentent d'organiser un “corner” sur l’argent physique, comme les frères Hunts dans les années 1980. Cette action vise surtout à rendre caduque le marché des contrats à terme (futures) : sans métal physique, le COMEX ne serait plus en mesure d'honorer les livraisons, les demandes seraient transformées en “cash settlement” et les spéculateurs “shorts” devraient couvrir leurs positions dans un short squeeze de très grande ampleur. Le volume des positions vendeuses sur les marchés futures détenues par les investisseurs institutionnels a atteint un record depuis 4 ans. L’effet de levier étant à des niveaux très élevés, on a du mal à imaginer comment ces couvertures pourraient se réaliser sans provoquer des appels de marge importants chez les fonds mal positionnés.

Mais au-delà du short squeeze, c’est bien entendu le rôle de ce marché dans la détermination des prix spot qui serait remis en cause. Le vrai risque est que la détermination du prix de l'argent se fasse sur le seul argument de l’offre et de la demande physique, en se passant du marché des futures. Les "dégénérés" du silver short squeeze parviendront-ils à épuiser totalement les stocks d'argent en menaçant le fonctionnement même COMEX ?

Ce qui paraissait impossible en février 2021 par rapport à la taille du marché semble moins improbable aujourd’hui, surtout lorsqu’on mesure le volume d’argent physique qui disparaît chaque jour des échanges. La tension sur le physique redevient palpable, comme au temps de la crise du Covid. Mais cette fois-ci, en plus du raid de l'investissement “retail”, le marché physique de l’argent est confronté à deux nouveaux problèmes de taille :

- La quantité de métal physique disponible est réduite, car les centres de raffinage qui fabriquent l’argent en tant que produit secondaire ont baissé leur production en raison de la crise énergétique. 73% de l'argent est un sous-produit du zinc, du cuivre, du plomb et de l'or. Les problèmes de raffinage de ces métaux affecte directement la quantité d’argent disponible. La moitié de la production de zinc de l'UE a déjà été arrêtée. Comme le processus de fusion du zinc sépare l'argent du minerai, cela diminue l'offre d’argent produit par ces unités de raffinage.

- Les sources d’approvisionnement excluent désormais la Russie. Et il est probable que ces exclusions concernent bientôt les produits raffinés utilisant des concentrés d’origine russe.

Cette ruée sur le métal physique se déroule à un moment où l'appel de marge global affecte les fonds qui liquident leurs positions longues sur le marché des futures. Les spéculateurs augmentent pour leur part leurs positions vendeuses, anticipant un effondrement de la demande de métaux à cause de la récession qui se profile partout dans le monde. La baisse du cours de l’argent, corrélé au marché des futures, ne fait qu’accélérer la ruée sur les dernières onces de métal disponible. Dans ce contexte, les risques de rupture de physique augmentent logiquement.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.