Tout à l’air de bien aller en Grèce, où le Premier ministre vient de confirmer l’achat à la France de 24 avions Rafale et de 3 frégates, pour un montant total de 6 milliards d’euros. Le pays est-il sorti de la crise de la dette publique qu’il a connu en 2011 ? Plus globalement, les pays "périphériques" de la zone euro (Italie, Espagne, Portugal, Grèce), qui avaient à l’époque été impactés par la crise grecque, sont-ils sortis d’affaire ? N’ont-ils plus à s’inquiéter des problèmes de dette ?

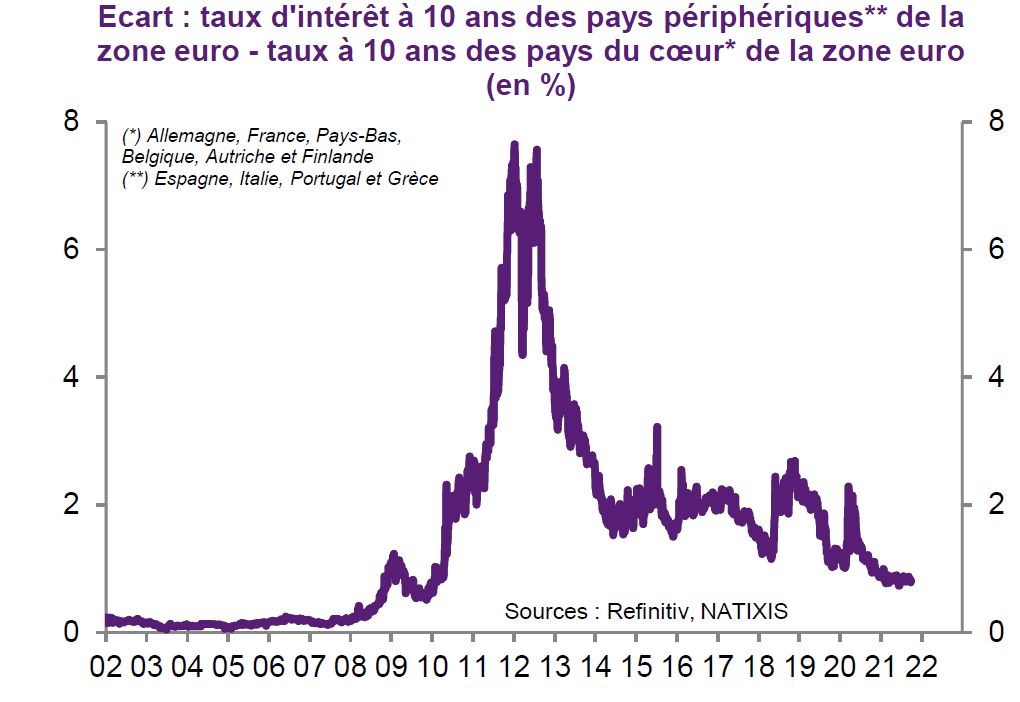

Lorsqu’on les compare aux pays du "cœur" de l’Union européenne (Allemagne, France, Pays-Bas, Belgique, Autriche, Finlande), les pays du "Club Med" semblent se refinancer avec la même facilité : l’écart de taux d’intérêt entre les deux groupes est inférieur à 1%. On voit clairement la crise de 2011 et, depuis, une réduction progressive de cet écart :

Pourtant cette bonne santé et cette confiance des marchés s’avère complètement factice, comme l’explique l’étude Natixis dont est extrait ce graphique : depuis 2015, l’essentiel de la dette émise par ces pays est acheté par la Banque centrale européenne (BCE) ! Pas fous, les investisseurs privés s’en détournent.

Certes, la dette des pays du cœur est également acquise par la banque centrale, mais ceux-ci bénéficient de toute façon d’une bonne confiance des marchés, les achats de la BCE permettant juste – mais c’est déjà beaucoup – de diminuer de plusieurs points le taux auquel ils se refinancent sur les marchés. Sans cette aide, la France serait en faillite. Emprunter à 4-5% ferait exploser la charge de la dette et le budget de l’État sombrerait sans espoir de retour à la normale. Justement, la France est en train de glisser du cœur à la périphérie de la zone euro, et c’est là tout le problème. Bref.

Donc, les pays de la périphérie de la zone euro sont encore sous perfusion, comme depuis 2011. Leur bonne santé apparente sur le marché de la dette n’est qu’une illusion. Ils souffrent de problèmes structurels (dette publique élevée, faible croissance, modernisation et innovation défaillantes, faibles compétences de la population active) qui devraient les amener à devoir proposer des taux d’intérêts plus élevés pour se refinancer. Mais cela ne se produit pas, par la grâce de la BCE.

Voilà qui n’est guère encourageant pour la zone euro, bien que ce ne soit pas une surprise. Cette situation pourrait continuer encore plusieurs années, sauf qu’un élément perturbateur fait son apparition : l’inflation. Christine Lagarde vient de déclarer que la BCE ne doit pas "surréagir" aux effets transitoires sur l'inflation. Pour sûr, mais de toute façon elle ne peut quasiment plus agir. Car si elle remonte les taux d’intérêt et/ou si elle stoppe ses rachats d'obligations d’État (des pays de la périphérie et de la France), la zone euro connaîtra une crise pire qu’en 2011, c’est-à-dire qu’elle explosera.

La BCE construit un village Potemkine de la dette publique européenne, pour sauver les apparences, en espérant que l’inflation ne vienne pas lézarder l’ensemble…

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.