Dans le film The Truman Show, le héros pense vivre une vie normale, mais en réalité, il vit dans un décor dans lequel toutes les autres personnes sont les acteurs d’un show de télé-réalité construit autour de sa vie. Comme lui, nous sommes enfermés dans une trame médiatique, dont les fils sont difficiles à démêler, le vrai et le faux étant étroitement entremêlés.

Cette histoire s’inscrit dans plusieurs plans dans l’espace-temps. Sans les décrire tous, en voici quelques-uns qui devraient vous permettre de comprendre une partie de ce qui se déroule sous nos yeux.

"En politique, rien n’arrive jamais par hasard" - Franklin D. Roosevelt

Cette histoire commence en 1968, quand "le Club de Rome" a réuni des scientifiques, des économistes et des industriels pour s’interroger sur le devenir de la Terre, après les années de forte croissance d’après-guerre. En 1972, après quatre années d’études, un épais document publié sous le titre "Halte à la croissance ?" est diffusé à 30 millions d’exemplaires.

Ce rapport constatait que notre civilisation consommait à vitesse grand V les réserves de la planète, qui étaient en quantités finies et non renouvelables. Les conclusions annonçaient un effondrement inévitable de notre société pour 2030.

En 2012, un second rapport produit par le M.I.T, utilisant la même méthodologie que le premier avec des données actualisées, a été rendu public. Ce rapport arrivait aux mêmes résultats que celui de 1972, anticipant l’effondrement de notre civilisation actuelle pour 2030. Les rapporteurs ont cherché à faire preuve d’optimisme, en écrivant que si des mesures radicales étaient prises pour réformer le système, la date butoir pourrait être repoussée de quelque années.

Montréal (1987), Rio (1992), Kyoto (1997), Johannesburg (2002)... Plusieurs grands "Sommets de la Terre" ont eu lieu en vue de tenter de modifier la politique industrielle des États du G20, mais certains grands pays, dont les États-Unis, ont fait de l’obstruction totale.

En 2019, un mouvement a été mis sur le devant de la scène politique et médiatique, le "Green New Deal", et les enfants ont été utilisés pour sensibiliser l’opinion mondiale à l’avenir de la planète. Dans le même temps, des mouvements écologistes ont lancé de grandes manœuvres internationales pour bloquer, entre autres, les mines de charbon et les ports minéraliers partout dans le monde.

Début 2020, l'épidémie de coronavirus se répand à Wuhan, ce qui va amener la Chine à mettre son économie à l’arrêt total. La production est suspendue et les exportations bloquées.

La partie déclassifiée d'une étude commandée par la Maison Blanche montrait, en 2019, que l’industrie militaire américaine était 100% dépendante de la Chine dans tous les domaines. En réalité, c’est toute l’économie américaine qui est dépendante de la production chinoise. De ce fait, une fois les stocks tampons des industriels ou distributeurs américains épuisés, toute l’économie américaine allait logiquement se retrouver immobilisée du fait de la rupture de la chaine d’approvisionnement en Chine.

Touchée à son tour par l'épidémie, les nations européennes décrètent la quarantaine et mettent leurs économies à l’arrêt, bloquant plus encore l’économie américaine.

Quelques experts vont crier au loup aux États-Unis, en annonçant que des millions de personnes allaient être contaminés et qu’il y auraient plusieurs centaines de milliers de morts à cause du Covid-19. Pour éviter ce carnage, il était impératif pour l’exécutif de décréter la quarantaine et donc de fermer pour quelques semaines les commerces et les usines. Ces usines et commerces auraient été, de toutes façons, au chômage technique du fait de l’arrêt des expéditions chinoises.

Sur un autre plan

À la fin des années 90, la crise asiatique a fait se lever une fronde alter-mondialiste. De manière générale, le mouvement s'oppose au libéralisme économique et à la mondialisation des pratiques financières pour favoriser une économie plus sociale et mieux répartie. Ces revendications se traduisent par une recherche d'alternatives, globales et systémiques, à l'ordre international de la finance et du commerce.

La Réserve fédérale américaine ayant refusé d’intervenir dans cette crise monétaire, les pays émergents se sont rapprochés pour former un front commun en vue d’une réforme monétaire.

Lors de la crise systémique de 2007-2008, ce sont tous les membres du G20 qui se sont alliés pour demander la fin du système monétaire actuel en évoquant la possibilité de tester le système proposé par Keynes à Bretton Woods en 1944 : le Bancor.

Les États-Unis, depuis lors, font tout ce qu’ils peuvent pour bloquer les réformes.

Encore une autre strate économique

Si on regarde les faits, on peut constater, que ces dix dernières années, les entreprises américaines semblent avoir été encouragées à emprunter pour racheter leurs propres actions. Les dirigeants y avaient un intérêt évident, puisqu’ils étaient en partie rémunérés avec des options sur ces actions. Plus les titres montaient, plus leurs options se valorisaient avec un fort effet de levier. Tant et si bien que les actions américaines se sont envolées exactement comme de 1920 à 1929, alors que les autres Bourses mondiales stagnaient.

Le lundi 24 février 2020, la Bourse de New York a entamé une chute, qui s’est transformée en un krach historique plus dévastateur que celui de 1929 et qui pourrait n’en être qu’à ses débuts. En effet, les effets de la rupture de la chaîne d’approvisionnement chinoise n’en sont qu’aux prémices. Ceux de la quarantaine décrétée par l’exécutif ne sont pas encore dans les graphiques. La dernière semaine de mars, le nombre des demandeurs d’emplois s’est brutalement accru de plus de 3 millions de chômeurs, puis 6,6 millions de plus la semaine suivante. Ces chiffres pourraient être proches des 24 millions en mai. Goldman Sachs considère qu’au premier trimestre, le PIB a baissé de 9% et qu’il devrait chuter de -34% au deuxième trimestre. C’est en avril que la contraction devrait être la plus marquée, avec une chute de 14% de l’activité économique. Il faut donc s’attendre à un krach beaucoup plus violent à la fin du mois et lors de la première quinzaine de mai.

Donald Trump avait promis de démanteler quelques consortiums géants, dont la puissance leur permettait de se croire au-dessus des États. En les poussant à s’endetter pour racheter leurs actions, les grenouilles, cherchant à devenir plus grosses que le boeuf, se sont mises en danger. Quand leurs titres et leurs obligations se seront effondrés en Bourse, beaucoup de ces groupes pourraient être comme Boeing, en faillite pour sa partie civile et nationalisé pour son secteur militaire.

Après la "Guerre Monétaire", puis la "Guerre Commerciale", nous assistons à une "Guerre Financière", l’épidémie de coronavirus étant l’arbre qui "masque" cette forêt.

Sur un plan parallèle

Souvenez-vous de ces attaques successives de pétroliers dans le Golfe Persique ou en Mer d’Oman, qui n’ont pas réussi à déclencher de guerre, puis de cette attaque de 17 missiles contre les raffineries d’Aramco. Le seul corollaire apparent a été une panique sur le marché REPO le lundi suivant. La Fed a été obligée d'injecter soudainement 183 Md$ sur le marché, alors que normalement, ce sont les grandes banques américaines qui y placent leur trésorerie court terme. Mais les grandes banques avaient vu leur trésorerie asséchée par l’achat de bons du Trésor. L’Arabie Saoudite, qui justement détenait 183 Md$ de bons du Trésor US, les a-t-elle placés en garantie d’un prêt auprès de ces grandes banques, qui n’ont pas le droit de refuser ?

Pourquoi la Fed a-t-elle été obligée de mettre 500 Md$ de liquidités sur ce marché à Noël, puis 1 500 Md$ en mars ? La Chine a-t-elle à son tour déposé ses 1 078 Md$ de bons du Trésor en garantie d’un prêt auprès des plus grosses banques américaines, qui n’ont pas le droit de refuser ? Quelles sont les nations qui liquident ainsi leurs obligations du Trésor US ? Y a-t-il en ce moment une guerre souterraine contre ce qui était jusqu’à présent, l’instrument monétaire le plus sûr du monde pour les banques centrales ?

Sur un plan très proche

Depuis les années 70, après la forte hausse du cours du baril, les pays pétroliers parquaient leur surplus de trésorerie en bons du Trésor US, ce qui assuraient aux États-Unis des acheteurs de leurs dettes, quelle que soit leur politique. En échange, Washington s’était engagé à acheter le pétrole des pétroliers arabes en diminuant leur propre production. Pour expliquer la baisse de la production américaine après ces accords, le mythe du "pic oil" est devenu la vérité officielle. Depuis une dizaine d’années, la production américaine de gaz et de pétrole de schiste a été promu comme l’Eldorado permettant aux États-Unis d’être énergiquement indépendant. La réalité, c’est que le pétrole et le gaz de schiste sont des gouffres financiers. Quand les cours passent sous les 50 $, les compagnies américaines dans ce secteur ne peuvent pas honorer leurs dettes. Les cours se sont maintenus à ce niveau les quatre dernières années…

Mais en février 2020, épidémie oblige, puisque la Chine était en quarantaine, que les cargos ne quittaient plus ses ports, que les avions étaient cloués au sol, que les chinois ne prenaient plus leur voiture et que les usines étaient fermés, la consommation du pétrole a connu une chute sévère et le prix du baril s’est effondré. La situation s’est aggravée quand l’Europe s’est également mise en quarantaine. Avec le prix du WTI à 20 $, le baril de pétrole de schiste du Dakota est tombé à 10 $. C’est la débâcle et toutes les obligations liées à l’énergie ne valent plus rien. Les compagnies, elles mêmes, tombent en faillite les unes après les autres.

Les médias parlent d’une guerre du pétrole entre la Russie et l’Arabie Saoudite, mais en réalité, il y a une entente pour anéantir les pétrolières américaines et pour mettre un point final aux accords du pétrodollar. Le cas échéant, les États-Unis n’ont soudain plus de créanciers pour acheter leurs dettes, au moment même où Washington dépense des milliers de milliards de dollars (7 T$) pour éviter de tomber en récession.

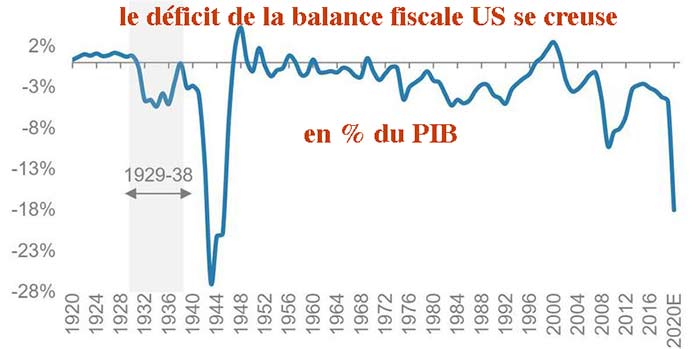

Si l’industrie américaine est au chômage technique du fait de la rupture de la chaîne d’approvisionnement chinoise, ou au chômage forcé avec la mise en quarantaine d’un nombre croissant d’États, l’économie ne génère plus de bénéfices, donc plus d’impôts sur les sociétés, ni de TVA du fait du ralentissement brutal de la consommation. Le Trésor américain se retrouve avec un bilan fiscal plus désastreux de jour en jour.

Dans le système fiduciaire actuel, la valeur de la monnaie est garantie par l’impôt que l’État peut lever sur les entreprises et la population. Si l’économie d’un pays s’arrête, la valeur de sa monnaie doit s’effondrer.

Si toutes les économies sont arrêtées en même temps, cela n’est pas la valeur relative d’une monnaie par rapport à une autre qu’il faut regarder, mais le cours de l’or, qui reflète la réalité du pouvoir d’achat des différentes monnaies.

Avec les économies en quarantaine tout le mois d’avril, les cours des métaux précieux devraient s’envoler en mai.

Saviez-vous que les mines d’or d’Afrique du Sud sont fermées pour cause d’épidémie ?

Si vous faites des recherches sur le sujet, vous constaterez que les plus grandes compagnies minières ont pris des mesures pour lutter contre l’épidémie, que ce soit en Afrique, en Amérique du Sud ou du Nord, en Russie, en Australie, etc. C’est également vrai pour les mines de cuivre du Pérou et du Chili, mais aussi les mines d’argent du Mexique qui, à lui seul, extrait un quart de l’argent produit dans le monde.

A ce jour, 133 mines sont temporairement fermées sur la planète, la moitié d'entre elles exploitaient des gisements d'or ou d'argent. Un choc de l'offre d'or physique sans précédent historique. #or #argent https://t.co/7qoOAx7Q7l

— Fabrice Drouin Ristori (@FabriceDrouin) March 30, 2020

Pour les mêmes raisons, les raffineries suisses, qui traitent un tiers des métaux précieux, ont été fermées dés la deuxième quinzaine de mars. La US Mint et la Monnaie Royale Canadienne sont fermées.

La moitié de la production mondiale annuelle d'or physique vient de s arrêter. Fermeture des raffineries Pamp, Valcambi et Argor pour au moins 1 semaine. #or #argent #suisse #raffineries #valcambi #pamp #argor @Goldbroker_FR https://t.co/wozUgRFuI6

— Fabrice Drouin Ristori (@FabriceDrouin) March 23, 2020

Les flux habituels de métaux précieux se sont taris et les réserves des revendeurs se sont vite épuisées. La plupart des sites d’achat en ligne annoncent plusieurs semaines de délais.

Le 23 et 24 mars, sur le COMEX, il y a eu une panique haussière. Plusieurs banques ont été mises en défaut, incapables de livrer l’or qu’elles avaient vendu. Il est difficile de ne pas faire le rapprochement avec la décision immédiate de la banque néerlandaise ABN AMRO de fermer tous les comptes-métal de ses clients. Ils avaient une semaine, en pleine période de confinement, pour trouver une autre banque pouvant gardienner leur trésor. A défaut, la banque a annoncé qu’elle vendrait leurs métaux précieux sur les marchés. Au mois d’avril, il ne serait pas étonnant que beaucoup connaissent la même mésaventure.

Le COMEX a ouvert la session d’avril alors que ses coffres sont vides de lingots au format de 100 onces. Pour que les livraisons puissent avoir lieu à la fin du mois, il faut que le marché de Londres, le LBMA, refonde des barres d’or pour les mettre aux normes du COMEX et réussisse à les livrer à New York.

Étant donné tout ce qui précède, qui ressemble à s’y méprendre à une stratégie militaro-financière parfaitement mise en place, je ne serais pas surpris que ces lingots de 100 onces n’arrivent jamais au COMEX et que le marché new-yorkais se retrouve en défaut flagrant à la date limite des livraisons, fin avril ou début mai.

Ce qui est vrai pour l’or l’est également pour l'argent.

Avec l’effondrement financier en cours, la demande de métaux précieux a explosé, alors que dans le même temps, l’offre s’est brutalement tarie. Les cours ne vont pas rester longtemps aux niveaux actuels. Attendez-vous à de très belles surprises en mai-juin.

La US Mint est fermée, mais la page d’accueil de son site est déjà une belle promesse. Regardez le cours de la Silver Eagle sur le site de la US Mint. Est-ce un message subliminal pour ceux qui ont des yeux pour voir ?

- La plupart des mines sont fermées.

- Les raffineries sont closes.

- Les Mints ne produisent plus de pièces ou de lingots.

- Les boutiques physiques de numismates ont baissé le rideau.

- Les boutiques en ligne ont entre 3 et 5 semaines de délais de livraison, faute de stocks.

Il y a 99% de chances que nous arrivions à une situation où personne ne sera vendeur sur le marché.

"No ASK"

Un cas comme celui-là a été prévu. C’est dans cette perspective que la règle N° 589 a été mise en place le lundi 22 décembre 2014.

Comme vous le savez déjà, si personne n’est vendeur au cours d’ouverture, l’or va faire un saut de 100 $ avant deux minutes de pause pour voir si quelqu’un veut vendre, puis l’or montera de nouveau de 100 $, nouvelle pause… Quand l’or aura monté de 400 $ sans que personne ne veuille vendre, le marché sera fermé jusqu’au lendemain, sans qu’il y ait eu de fixing. De ce fait, personne ne pourra ni acheter, ni vendre du physique.

Le lendemain, le marché ouvrira les enchères au niveau de la clôture de la veille. Et s’il n’y a pas de vendeur, en quelques minutes, l’or montera encore de 400 $.

En seulement cinq jours, une semaine de trading, l’or pourrait être au cours mythique de 3 500 $, c’est à dire 100 fois sa valeur durant le "Gold Standard Exchange" :

1 500 $ + 400 $ = 1 900 $

1 900 $ + 400 $ = 2 300 $

2 300 $ + 400 $ = 2 700 $

2 700 $ + 400 $ = 3 100 $

3 100 $ + 400 $ = 3 500 $

Pour l’argent, s’il n’y a pas de vendeur, la règle 589 permettrait aux cours de monter de 12 $ par jour.

Les événements que nous vivons aujourd’hui masquent quelque chose de plus gros.

Il y a une forte probabilité que nous assistions à une forte dévaluation monétaire vis-à-vis des métaux précieux au mois de mai prochain.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.