"L’or n’a aucun rôle à jouer dans le portefeuille des clients fortunés", a déclaré la directrice des investissements de la gestion de fortune privée de Goldman Sachs la semaine où l’or en dollars américains a augmenté de plus de 100 dollars et a atteint un nouveau record de 1 984 $. Beaucoup ont trouvé cette déclaration déroutante puisqu'un autre département de Goldman avait précédemment conseillé à ses clients de ne rien vendre en or.

La directrice des investissements (CIO) a poursuivi en disant : "Notre opinion est que l’or n’est approprié que si vous avez la ferme conviction que le dollar américain sera réévalué. Nous n’avons pas ce point de vue".

L’IMPLOSION DU DOLLAR

Le dollar a chuté de 85% par rapport à l’or au cours de ce siècle et de 40% depuis 2018. Dans ces conditions, comment la CIO du puissant Goldman Sachs (GS) peut-elle affirmer que le dollar ne sera pas réévalué ? L'histoire nous démontre clairement qu'elle se trompe. Ou bien elle croit vraiment que le dollar ne baissera pas au cours des prochaines années. En tant que CIO, elle est parfaitement consciente que le dollar est condamné en raison de ce qui se passe dans l'économie américaine, entraînant une augmentation des déficits et une impression monétaire sans limite.

Aucun gestionnaire d'actifs ne cherche à protéger les actifs de ses clients en investissant dans l’ultime forme de préservation du patrimoine : l'or physique. La raison est simple. Les gestionnaires de fortune privée de Goldman, comme tous les autres gestionnaires d’actifs, ne recommendent pas la détention d’or physique à leurs clients car la banque ne peut pas générer des revenus importants via cette activité. Au lieu de cela, ils préfèrent placer des produits exclusifs coûteux et leurs propres fonds gérés dans les portefeuilles de leurs clients, tout en continuant à acheter et à vendre régulièrement des actions afin de toucher des commissions.

Aucune banque gestionnaire de portefeuille ne dit à ses clients qu'au cours des 20 dernières années, l'or a surperformé toutes les principales classes d'actifs, y compris les actions. Le Dow Jones, par exemple, a chuté de 70% par rapport à l'or depuis 1999 (hors dividendes).

Les gestionnaires d'actifs préfèrent s'en tenir à leurs portefeuilles traditionnels d'actions, d'obligations et d'actifs alternatifs. Le ratio Dow/Or est aujourd'hui de 13, en voie de passer à au moins 1:1 comme en 1980 et probablement à 0,5:1 comme je l'ai évoqué dans l'article de la semaine dernière.

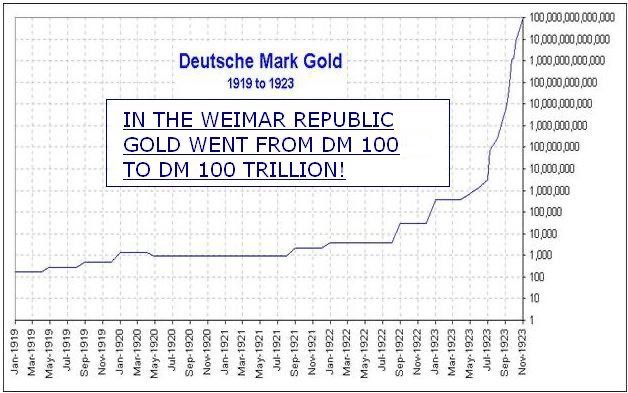

100 000 MILLIARDS DE MARK-OR DANS LA RÉPUBLIQUE DE WEIMAR

Il est impossible de déterminer aujourd'hui ce que représenterait un ratio Dow/Or de 0,5:1 en termes de prix. Cela pourrait être l'or à 20 000 $ et le Dow à 10 000 $. Ou alors l'or à 50 000 $ et le Dow à 25 000 $. Si l'hyperinflation s'installe, ce qui me semble probable, nous pourrions assister à une hausse spectaculaire de l'or à 100 milliards $. À ce stade, je m'attendrais à ce que le ratio s'effondre en parallèle avec la plupart des actions et soit nettement inférieur à 0,5:1. Un prix de l'or à 100 milliards $ paraît à première vue assez extraordinaire, mais n'oubliez pas que nous avons connu un prix de l'or beaucoup plus élevé en monnaie papier.

Dans la République de Weimar, en 1923, l'or avait atteint 100 000 milliards de marks.

Toutefois, évaluer le prix de l'or en monnaie papier sans valeur ne sert à rien. 100 000 milliards de marks semble être beaucoup d'argent. Eh bien, ça l'est si vous devez le payer en véritable monnaie papier. Mais le problème est que, à ce stade, la monnaie papier a perdu sa fonction utile. Aujourd'hui, l'argent liquide est progressivement abolie. En Suède, par exemple, personne ne transporte ou ne paie avec de l'argent liquide. Même pour de petites dépenses, comme une baguette de pain, on utilise une carte de crédit.

LORSQUE LA MONNAIE PAPIER SE MEURT

La suppression de l'argent liquide est un processus planifié de la part des gouvernements et des banques centrales. Tout d’abord, cela rend les bank runs impossibles. Les banques se contenteront simplement de fermer les distributeurs automatiques de billets. Elles pourront également bloquer les virements électroniques. L’aspect le plus important de la monnaie électronique est le syndrome du "Big Brother vous observe". L’État a désormais un contrôle total sur l’argent des citoyens, non seulement d’un point de vue fiscal, mais il peut également décider de geler des comptes individuels ou encore de prélever des frais ou des taxes sans l'autorisation du titulaire du compte.

En ce qui concerne l’hyperinflation, ce n’est qu’une question de temps avant que l'inflation augmente car l'impression frénétique s'accélère avec l'effondrement de l'économie. La flambée actuelle du bilan de la Fed, combinée à l'augmentation de la dette publique, entraînera une augmentation exponentielle de la masse monétaire. Cela conduira également à une accélération de la chute du dollar.

CHUTE DU DOLLAR ET MASSE MONÉTAIRE

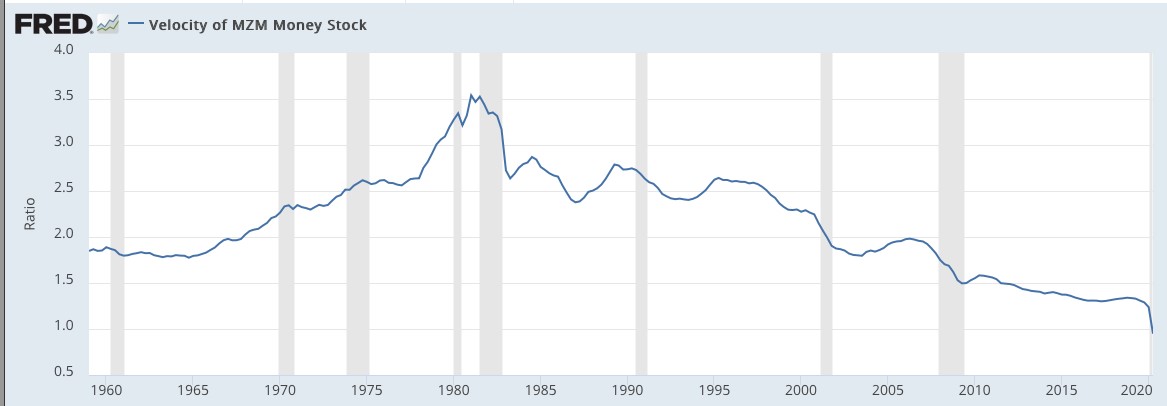

L’indice du dollar a culminé à 103 en mars de cette année et a depuis lors chuté de 10% pour tomber à 93 aujourd’hui. Alors que le dollar continuera de baisser, l’inflation américaine reprendra. Jusqu’à présent, le taux d’inflation officiel des États-Unis est juste au-dessus de zéro. Quiconque achète de la nourriture ou paie une assurance, par exemple, sait que ce chiffre n’est pas exact. Mais la raison pour laquelle l’inflation reste modérée malgré la forte augmentation de la masse monétaire tient à la faible vitesse de circulation de la monnaie.

Tout l’argent imprimé ne parvient pas au consommateur, mais reste dans les banques et autres grandes institutions pour consolider leurs bilans. Très peu d’argent atteint l’économie réelle.

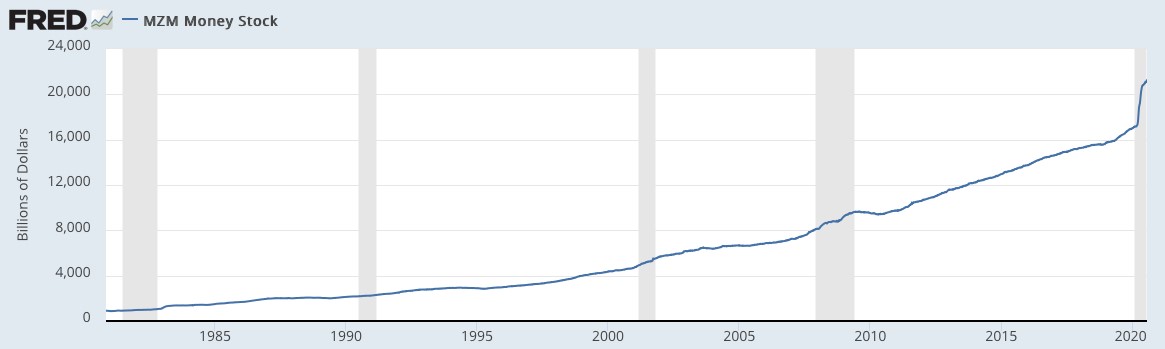

Le graphique ci-dessous montre la croissance de l’offre MZM (monnaie à échéance zéro) – la mesure la plus large disponible de toutes les liquidités circulant aux États-Unis. Elle était de 4 300 milliards $ en 2000 et s’élève aujourd’hui à 21 000 milliards $. Depuis mars 2020, elle a augmenté massivement de 4 000 milliards $.

Si nous examinons ensuite la vitesse de circulation de la MZM, nous observons la façon dont elle a atteint un ratio de 3,5 en 1981, lorsque l'inflation était élevée et que les taux d'intérêt atteignaient 20%. Aujourd’hui, la vitesse de circulation s’est réduite à 0,9, son niveau le plus bas jamais atteint. Nous constatons donc que l’argent imprimé n’est pas dépensé, mais utilisé pour éviter l’effondrement du système financier.

CHUTE DU DOLLAR ET VITESSE DE CIRCULATION DE LA MONNAIE

Lorsque le dollar baissera et que la vitesse de circulation de la monnaie s'accélèrera, nous verrons l’inflation augmenter rapidement. Une inflation plus élevée entraînera une hausse des taux d’intérêt. J'en ai fait l'expérience au Royaume-Uni dans les années 70, lorsque l'inflation était dans les 15-20% pendant de nombreuses années. Mon premier prêt immobilier était à 21% en 1974.

Les banques centrales parviennent aujourd’hui à supprimer artificiellement les taux d’intérêt et, à court terme, à défier les lois de l’offre et de la demande. Une forte demande de crédit devrait, dans un marché libre, entraîner des taux d’intérêt élevés et donc une diminution de la demande de crédit. Mais dans un monde contrôlé et manipulé par les banques centrales, les lois de la nature sont temporairement mises de côté. Cela conduit à de faux marchés et à de faux prix.

Le déroulement probable des événements dans les prochaines années est le suivant :

LE SCÉNARIO CAUCHEMAR

- Accélération des déficits et des dettes

- Baisse du dollar et d’autres devises

- Impression illimitée de monnaie pour sauver les banques, et le système financier défaillant

- Plus d’impression pour sauver les entreprises en difficulté

- Des subventions toujours plus élevées pour les personnes licenciées et les chômeurs

- Introduction du revenu de base universel (RBU) dans la plupart des pays occidentaux

- Avec le revenu de base universel (RBU) chaque citoyen perçoit un salaire de base, qu’il travaille ou non

- Ceci aura pour effet de réduire le nombre de travailleurs

- Plus de chômage implique plus d'impression monétaire

- Plus d’impression dévalue toujours plus la monnaie

- Cela entraîne une plus grande vitesse de circulation de la monnaie et une plus grande inflation

- Les banques centrales perdent le contrôle des taux avec la liquidation des obligations à long terme

- Les taux longs élevés poussent les taux courts à la hausse

- Les taux atteignent 5%, puis rapidement 10% et continuent jusqu'à 15-20% au moins

- À un taux de 10%, le coût des intérêts sur une dette mondiale de 275 000 milliards $ serait de 27 000 milliards $

- 27 000 milliards $ représente 34% du PIB mondial. Une situation totalement insoutenable

- Beaucoup plus de billets devront être imprimés

- Les créances douteuses se multiplient et entraînent des défaillances, tant au niveau des États souverains que des entreprises et des particuliers

- Le chômage s’aggrave, ce qui entraîne une augmentation du RBU et de l’impression monétaire

- Les banques entament leur chute, y compris le marché des produits dérivés de 1,5 à 2 quadrillions $

- L'impression monétaire atteint les quadrillions de dollars, provoquant une hyperinflation

- Le système financier s’effondre en même temps que les grands pans de l’industrie et de la société

- Les troubles sociaux, les guerres civiles, les cyberguerres et les conflits majeurs se généralisent

- Les systèmes politiques s'effondrent suite à perte de contrôle des gouvernements, conduisant à l'anarchie

LE MONDE SE RÉVEILLERA EN FAILLITE

Il est évident que les gouvernements et les banques centrales vont essayer désespérément d'introduire des réinitialisations (reset), de nouvelles monnaies virtuelles, de se livrer à des tours de passe-passe avec la dette pour nous faire croire qu'elle a disparu. Les États-Unis pourraient même réévaluer leur prétendu stock de 8 000 tonnes d'or. Mais leur bluff risque de ne pas marcher cette fois. Les effets des mesures prises par les gouvernements ne seront que temporaires lorsque le monde se rendra enfin compte qu'il est en faillite.

J'espère sincèrement que tout ceci n'est qu'un cauchemar qui ne se réalisera jamais. Car si cela se produit, le monde retournera à l'âge des ténèbres et les années sombres suivront, comme je l'ai indiqué dans un article en 2009 et sur lequel je suis revenu en 2018.

UN BOND EN ARRIÈRE DE 100 ANS

Si le monde retrace un siècle d'évolution ou plus, il sera en proie à au moins 50 ans de grandes souffrances. Toutefois, à l'exception du choc initial et de la période de réajustement, la vie reprendra son cours pour la plupart des gens, mais à un niveau différent. Il est évident que le niveau de vie diminuera considérablement. Il en sera de même pour la sécurité.

LA PLUPART DES TRÉSORS QUE LA VIE NOUS OFFRE SONT GRATUITS

L'aspect positif est que les valeurs morales et éthiques reviendront, constituant à nouveau le noyau de la société. Beaucoup des choses les plus belles de la vie seront toujours là, comme la famille, la nature, les livres, la musique, les bonnes conversations, les amis, etc. Avec l'absence de choses matérielles et superficielles, nous apprendrons à apprécier la valeur réelle de cette nouvelle vie modeste, même si cela nous semblera difficile au début.

Ce que j’ai décrit ci-dessus n’est pas une prévision mais un scénario potentiel qui, je l’espère sincèrement, ne se réalisera pas, mais le risque existe.

L’OR ASSUMERA SON RÔLE EN TEMPS DE CRISE

L’or et l’argent sont maintenant dans la phase d’accélération d’un marché haussier séculaire. Comme toujours, il y aura des corrections sur la route vers des niveaux beaucoup plus élevés.

Dans une période de crise aussi grave que celle décrite ci-dessus, l'or assumera évidemment le rôle qu'il a toujours eu, à savoir celui de monnaie, la seule capable de maintenir son pouvoir d'achat et de servir d'assurance pour préserver son patrimoine. Mais rappelez-vous de le détenir physiquement et stocké en dehors du système bancaire, dans un lieu et un pays sûrs.

À ce moment-là, il sera inutile de mesurer l’or en dollars ou en euros sans valeur. Pensez plutôt à l’or en onces ou en grammes et en termes de pouvoir d’achat.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.