Selon Investopedia, "le risque désigne la possibilité d'avoir un rendement réel des placements différent du rendement espéré. Le risque inclut la possibilité de perdre une partie ou l’intégralité de l’investissement original".

Cela résume tout. Le risque signifie que vous pourriez perdre une partie ou l’intégralité de votre investissement. Normalement, les valorisations tiennent compte du risque. Mais les risques suivants sont-ils bien évalués ?

UN MONDE TRÈS RISQUÉ

Guerres

- Corée du nord – Corée du sud – États-Unis – Japon – Chine – Russie, guerre nucléaire ?

- Ukraine – États-Unis – Russie

- Syrie – Israël – États-Unis – ISIS – Al-Qaeda – Arabie saoudite, Yemen – Iran, Irak etc.

- Chine – Inde – Pakistan – Afghanistan – États-Unis

- Plusieurs autres

Guerre civile et terrorisme

- Dans la plupart des pays, y compris les États-Unis et l’Europe

Risques économiques

- Dette mondiale de 230 000 milliards $ -- qui ne sera jamais remboursée, ni ne pourra être financée lorsque les taux se normaliseront

- Passifs non capitalisés de 250 000 milliards $ -- ne seront jamais honorés

- Bilan des banques centrales à 20 000 milliards $ - toutes insolvables

- Les États-Unis sont insolvables – ils s'appuient sur un dollar surévalué et leur armée

- L’explosion de la dette de la Chine, de 2 000 milliards $ à 40 000 milliards $, depuis 2000 – une bulle massive

- La plupart des pays industrialisés et émergents survivent grâce à l’assouplissement quantitatif (QE) – c’est insoutenable

- Le système de papier-monnaie – les devises se dirigent vers zéro

Risques financiers

- Marchés mondiaux des dérivés de 1,5 quadrillion $ – ils imploseront tous lorsque les contreparties feront défaut

- Système bancaire européen en faillite – ne survivra probablement pas

- Système bancaire mondial sous effet de levier de 20 à 50

- Des bulles dans la plupart des classes d’actifs – actions, obligations, immobilier

Risques politiques

- Le président des États-Unis est "canard boiteux" – risque d’actions irrationnelles ou pas d’actions du tout

- L’élite européenne – non élue et non redevable – détruit l’Europe

- Tendance à la mondialisation et au socialisme – très dangereux pour la stabilité mondiale

Cette liste des risques n’est certainement pas exhaustive.

Pour résumer en une phrase : Le monde fait face à des risques de guerres (nucléaires) majeures, d’effondrement économique et financier, ainsi qu’à des révoltes politiques et sociales. Si un seul de ces risques venait à se réaliser, cela suffirait à changer le monde pour longtemps. Nous vivons dans un monde complètement interconnecté, et le danger réside dans l’effet domino, qui déclenchera un événement après l’autre, jusqu’à ce que ces risques deviennent réalité.

Mais le monde se croit entièrement à l’abri des risques. Ces risques ne sont pas intégrés dans la valorisation des marchés financiers. S’ils l'étaient, nous n’aurions pas de tels sommets historiques et de telles surévaluations dans les actions, obligations et l’immobilier. Les banques centrales ont réussi leurs expériences pendant si longtemps que les marchés ignorent totalement le risque. Il semble que l’impression monétaire illimitée, l’expansion du crédit, la manipulation des taux d’intérêt et la dévaluation des devises soient la solution durable pour un monde vivant au-dessus de ses moyens. Mais, pour berner les gens, il faut aussi manipuler l'information, et c’est là que les fake news entrent en scène. Il faut constamment manipuler les données financières et économiques, et changer la base des calculs.

UN NOUVEAU PARADIGME, OU LA PLUS GRANDE CRISE DE L’HISTOIRE ?

La plus grande crise de notre histoire approche à grand pas, et personne ne s’en soucie outre mesure. Si les participants au marché assimilaient le risque, ils se seraient déjà retranchés dans des bunkers (suisses, de préférence). Mais au lieu de cela, ils continuent d’acheter les actions surévaluées du secteur des technologies, de l’immobilier, des crypto-devises et d’autres actifs, tous surévalués massivement. Ils subiront bientôt le choc de leur vie.

Mais cette folie spéculative est souvent la norme à la fin d’une ère de bulles. Tout juste avant le krach de 1929 et la dépression de 1930, l’optimisme était à un sommet et les participants au marché, ainsi que les politiciens, étaient certains qu’il s’agissait d’un nouveau paradigme qui durerait pour toujours.

LES MARCHÉS DES DEVISES NOUS RÉVÈLENT LA VÉRITÉ

Tandis que la plupart des marchés financiers ne s'inquiètent pas du risque, le marché des devises, lui, reflète vraiment la manière dont le monde voit l’économie américaine, ses marchés et, aussi, sa situation politique.

Il est très difficile de manipuler le FOREX. Avec un volume mondial quotidien de plus de 5 000 milliards $, aucune banque centrale ne peut faire bouger ce marché toute seule. Une manipulation concertée des banques centrales a déjà fonctionné auparavant, mais la coopération est chose du passé. Aujourd’hui, tous les pays souhaitent dévaluer leur devise. C’est pourquoi nous voyons constamment des dévaluations compétitives, dans une course vers le bas. Ces cent dernières années, toutes les devises ont perdu 95-97% de leur pouvoir d’achat. La descente finale vers zéro se fera probablement dans les cinq à huit prochaines années. Cela représente, en réalité, une perte de 100% à partir d’aujourd’hui.

La plupart des Américains ne se soucient pas de la valeur de leur monnaie. Ils ne savent pas que, par exemple, s’ils avaient visité la Suisse en 1971, ils auraient obtenu 4,3 francs suisses pour un dollar. Aujourd’hui, ils n’en obtiennent que 0,95. Soit une perte de pouvoir d’achat par rapport au franc suisse de 80% depuis que Nixon a mis fin à l'étalon-or. Les mouvements des devises révèlent la (mauvaise) gestion économique d’un pays. La perte constante de valeur du dollar par rapport à la plupart des autres devises, ces dernières décennies, indique clairement que les États-Unis se dirigent vers la faillite. Les jours du dollar en tant que devise mondiale sont comptés. Le monde n’a pas besoin d’une devise de réserve, et encore moins d’une devise en déclin chronique à cause d'une mauvaise gestion économique. Les jours du pétrodollar arrivent à leur fin. La Chine et la Russie surveillent cela de près.

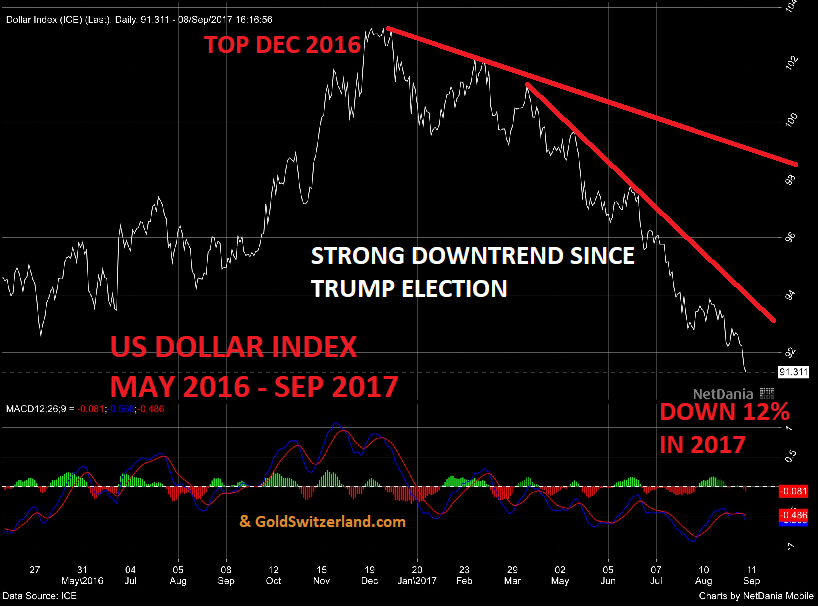

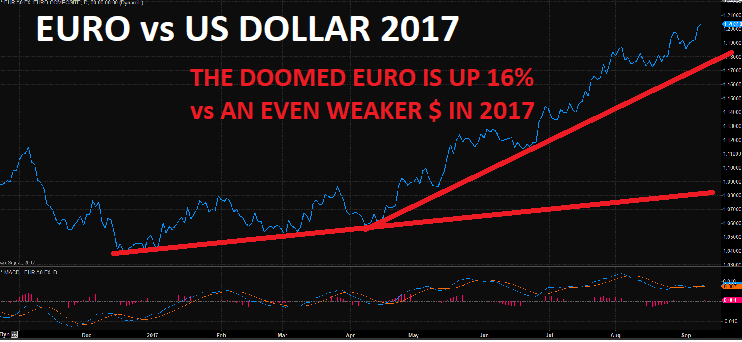

Il y a très peu de respect en Europe ou en Asie pour la situation politique actuelle des États-Unis. Encore moins pour leur situation économique et leur devise. Juste après l’élection de Trump, le dollar a réagi en direction opposée des marchés américains. Le dollar a atteint un sommet en décembre 2016, et est maintenant en déclin par rapport à toutes les devises. Par exemple, l’indice du dollar a décliné de 12% en 2017.

UNION EUROPÉENNE ET EURO : UNE EXPÉRIENCE RATÉE

L’euro a grimpé de 16%, par rapport au dollar, au cours des neuf derniers mois. L’euro est la devise d’une expérience politique ratée. L’idée d’une seule devise pour tous était vouée à l’échec, avant même d’être lancée. Comment la Grèce ou le Portugal peuvent-ils utiliser la même devise que l’Allemagne ? Les Allemands, si efficaces, avec leur base industrielle forte, ont énormément bénéficié d’un euro relativement faible, tandis que plusieurs pays méditerranéens inefficaces se sont endettés et sont devenus moins compétitifs, à cause d’une devise trop forte. Malgré les problèmes dans la zone euro, l’euro a superformé le dollar en 2017, de 16%. Comme nous savons, il n’existe pas de valeur absolue pour une devise. Elles sont pratiquement toutes sans valeur, et sont uniquement adossées à de la dette. Mais c’est un jeu relatif. Relativement, la devise de réserve mondiale, le dollar, perd rapidement de la valeur par rapport à la construction artificielle que l’on appelle euro. L’euro, bien que condamné depuis plusieurs années, est en train remporter sa bataille contre le dollar.

L’EMPIRE AMÉRICAIN S’EFFONDRE

Quels sont les avantages du dollar ? Les États-Unis sont le plus grand empire financier au monde, et le dollar était désiré par la plupart des personnes dans le monde pendant plusieurs décennies. Comme avec tous les empires, la domination américaine est en train de s’effondrer, et le dollar aussi. La force du dollar était basée sur le fait que les États-Unis étaient la plus puissante nation industrielle au monde, avec peu de dettes et un excédent de la balance des paiements. Mais cela a changé progressivement, à partir du début des années 1960, alors que les États-Unis ne pouvaient joindre les deux bouts. Depuis, la dette des États-Unis a grimpé chaque année, pendant 56 ans. Les États-Unis ont enregistré un déficit commercial chaque année, au cours des 45 dernières années. Comme le dollar était attaqué au début des années 1970, Nixon prit la décision fatale de ne plus adosser le dollar sur rien. Lorsque l'or, le 15 août, cessa d’être l'adossement du dollar et du système monétaire mondial, peu de gens réalisèrent les effets désastreux que cette décision allait avoir sur le monde. Depuis, la dette mondiale a grimpé de façon exponentielle, et la plupart des devises ont décliné de 70-80% en termes réels.

LES RENDEMENTS DES PLACEMENTS AUX éTATS-UNIS SONT INSUFFISANTS

2017 est une année où plusieurs investisseurs américains ont perdu de l’argent, ainsi que du pouvoir d’achat. Comment cela est-il possible, alors que la plupart des investissements ont été forts, mesurés en dollars ? Les Américains s’inquiètent rarement de ce qu’il arrive à leur devise, puisqu’ils mesurent leur richesse en dollars. Mais sur la base du pouvoir d’achat international, les investisseurs en dollar sont perdants en 2017. Le graphique ci-dessous nous montre que le Dow Jones a décliné de 10%, en euros, depuis mars 2017.

LA BULLE GONFLERA-T-ELLE ENCORE ?

Étant donné que nous en sommes à la fin d’un cycle majeur, les bulles ont tendance à croître plus que nous ne l'aurions cru. C’est pourquoi nous pourrions voir les actions boursières continuer à monter pendant quelques mois, et les marchés de crédit continuer à ignorer le risque. Mais très peu d’investisseurs se sont enrichis en conservant leurs actions jusqu’à la toute fin d’un marché haussier majeur. Il n’y a qu’à regarder le NASDAQ à la fin des années 1990. Il a été multiplié par cinq entre 1996 et le début de 2001, et a ensuite perdu 80%. Plusieurs actions sur le NASDAQ perdirent 100%. Entre 2009 et 2017, le NASDAQ a encore été multiplié par cinq. La plupart des principales valeurs du NASDAQ se négocient maintenant à des niveaux stratosphériques. Il serait surprenant de voir une correction de seulement 80%, cette fois-ci. Il est plus probable qu’elle soit de l’ordre de 90-95% dans les années à venir.

Quel que soit le catalyseur qui déclenchera la prochaine crise, nous ne le saurons qu’après coup. Ce qui est certain est qu’il y en aura un. Quand, évidemment, est une grande question. Est-ce que cette bulle prendra encore de l’ampleur, ou bien commencera-t-elle à imploser cet automne ? Personne ne connaît la réponse. Nous savons juste que faisons face à des risques sans précédent. Ces risques sont aussi incommensurables.

La prochaine crise financière sera plus grave qu’en 2006-2009. Nous savons aussi que les outils utilisés auparavant par les banques centrales ne fonctionneront probablement plus. L’impression monétaire n’a plus d’effet pour stimuler l’économie; elle ne fait que créer des bulles d’actifs. L’arme des taux d’intérêt n’existe plus. En 2006, les taux d’intérêt à travers le monde se situaient autour de 5-6%. Aujourd’hui, il y a plus de vingt pays avec des taux négatifs, et les autres sont légèrement supérieurs à zéro. Cela n’empêchera pas les banques centrales de se lancer dans une ronde finale d’impression monétaire illimitée, menant à l’hyperinflation et au dernier mouvement des devises vers zéro. La destruction d’actifs et de richesse sera catastrophique. En termes réels, la plupart des actifs déclineront de 75-99%.

La plupart des investisseurs n’écouteront pas cet avertissement et ne sortiront pas des marchés avant d’avoir perdu presque tout leur argent. Même pour ceux qui considèrent ces prédictions comme alarmistes, ne serait-il pas sage de se doter d’une forme d’assurance ? S’il y avait un risque élevé d’incendie ou d’inondation, la plupart des gens assureraient leur maison, s’ils le pouvaient. Alors, pourquoi si peu de gens s’assurent contre les risques financiers ? Certainement parce qu’ils ne les voient pas.

ACHETEZ UNE ASSURANCE CONTRE LE RISQUE PENDANT QUE C’EST ENCORE ABORDABLE

Même si les investisseurs ne voient aucun de ces risques se matérialiser, cela ne vaudrait-il pas la peine, tout de même, de se doter d’une forme d’assurance ? L’assurance financière conventionnelle ne fonctionnera pas, si l’on regarde le risque systémique. Les puts, les swaps et autres instruments dérivés ne paieront probablement pas, à cause des défauts des contreparties. La meilleure assurance sont les actifs tangibles. Les terres agricoles et les bâtiments ont survécu à la plupart des catastrophes, à condition qu’ils n’aient pas été grevés. Le problème avec le marché immobilier est que, dans la plupart des pays, il est énormément surévalué.

Les meilleurs actifs tangibles sont l’or et l’argent physique, détenus hors du système bancaire. Comme démontré dans mon article de la semaine dernière, l’or a repris sa tendance haussière vers de nouveaux sommets, après une longue correction. Même chose pour l’argent. L’argent a cassé sa tendance baissière de cinq ans en 2016. Comme le démontre le graphique ci-dessous, l’argent est sorti de sa correction d'un an et est maintenant prêt à grimper de manière explosive.

Si les bulles continuent de grossir, le risque d'implosion augmentera aussi. Le risque atteint des proportions énormes à l'échelle mondiale. Si les marchés continuent de défier la réalité, il devient encore plus essentiel de se procurer une assurance.

Pour les investisseurs qui ne détiennent pas encore de métaux précieux, le moment est idéal pour acheter de l’or ou de l’argent physique. Lorsque vous achetez une assurance, vous devez en avoir assez pour protéger d’autres actifs et vivre confortablement de votre assurance. Je sais, évidemment, que les investisseurs ne sont pas tous dans une position confortable. Mais, que vous achetiez quelques onces ou quelques tonnes d’or, il est absolument essentiel de se couvrir. Quel pourcentage des actifs financiers devrait être alloué à l'or ou à l'argent ? Cela pourrait être moins de 5% ou plus de 50%, selon la situation de l’investisseur. Selon nous, 20-25% est un minimum.

Pour tous les investisseurs, détenir une couverture d’assurance sous la forme d’or et d’argent, contre ce qui est sans doute la situation la plus risquée de l’histoire, s’avérera une décision extrêmement sage.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.